2026年新年伊始,中国债券市场便迎来了一场史无前例的供给洪峰,财政端的发力悄然加速。

作者:阿邦0504

来源:债市邦

2026年新年伊始,中国债券市场便迎来了一场史无前例的供给洪峰,财政端的发力悄然加速。

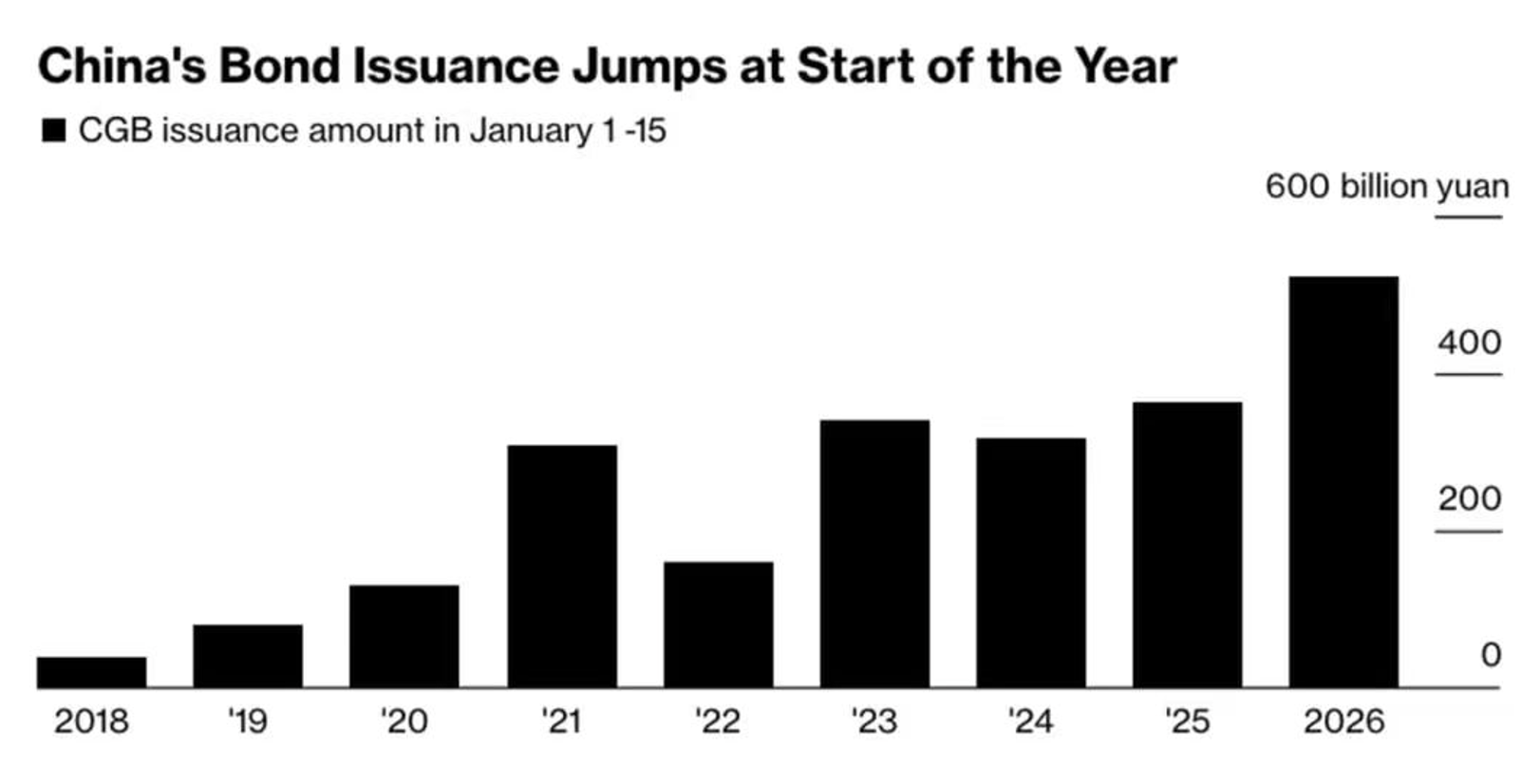

Bloomberg的一则新闻在境内外金融圈引起大家关注:2026年开年仅半个月,国债发行量便呈现出快速拉升。

这不仅是数据的变化,更是一个政策信号。在巨量供给与风险偏好转移的双重夹击下,债市正经历着一场“开门红”大考。

史无前例的抢跑

回顾过去八年的数据,我们习惯了财政发债节奏通常是“由缓入急”。但今年,情况发生了变化。

一是发行总量创下同比新高。

根据最新披露的计划,1月前半个月财政部计划发行总额高达5220亿元人民币的付息国债。这一数字远超过去几年的同期水平,这种“起步即冲刺”的节奏,在过往的财政历史上极为罕见。

二是单笔规模刷新同期限纪录。

周三发行的2年期国债规模达到1750亿元,周五发行的10年期国债更是高达1800亿元。这两个数字,均刷新了同期限国债单笔发行的历史最高纪录。

深层逻辑:财政靠前发力的急迫感

这种超常规的发行节奏并非偶然,而是财政政策“适度加力、提质增效”的具体体现。

从宏观调控的角度看,财政资金的“早发”,是为了确保“早用”。在当前经济复苏基础仍需进一步夯实的背景下,财政部门选择在年初集中放量,意在尽快将国债资金转化为实物工作量。

这笔巨额资金预计将迅速流向基建、重大项目等关键领域,为一季度宏观经济数据的“开门红”提供充足的弹药。

这也向市场释放了信号:2026年的财政政策将在稳增长中扮演更具主导性的角色,全年赤字率或特别国债的安排可能维持在较高水平。

市场反应:供给冲击与“股债跷跷板”

面对突如其来的天量供给,债市情绪显然受到了一些压制。目前的市场正面临着“双重利空”的挤压。

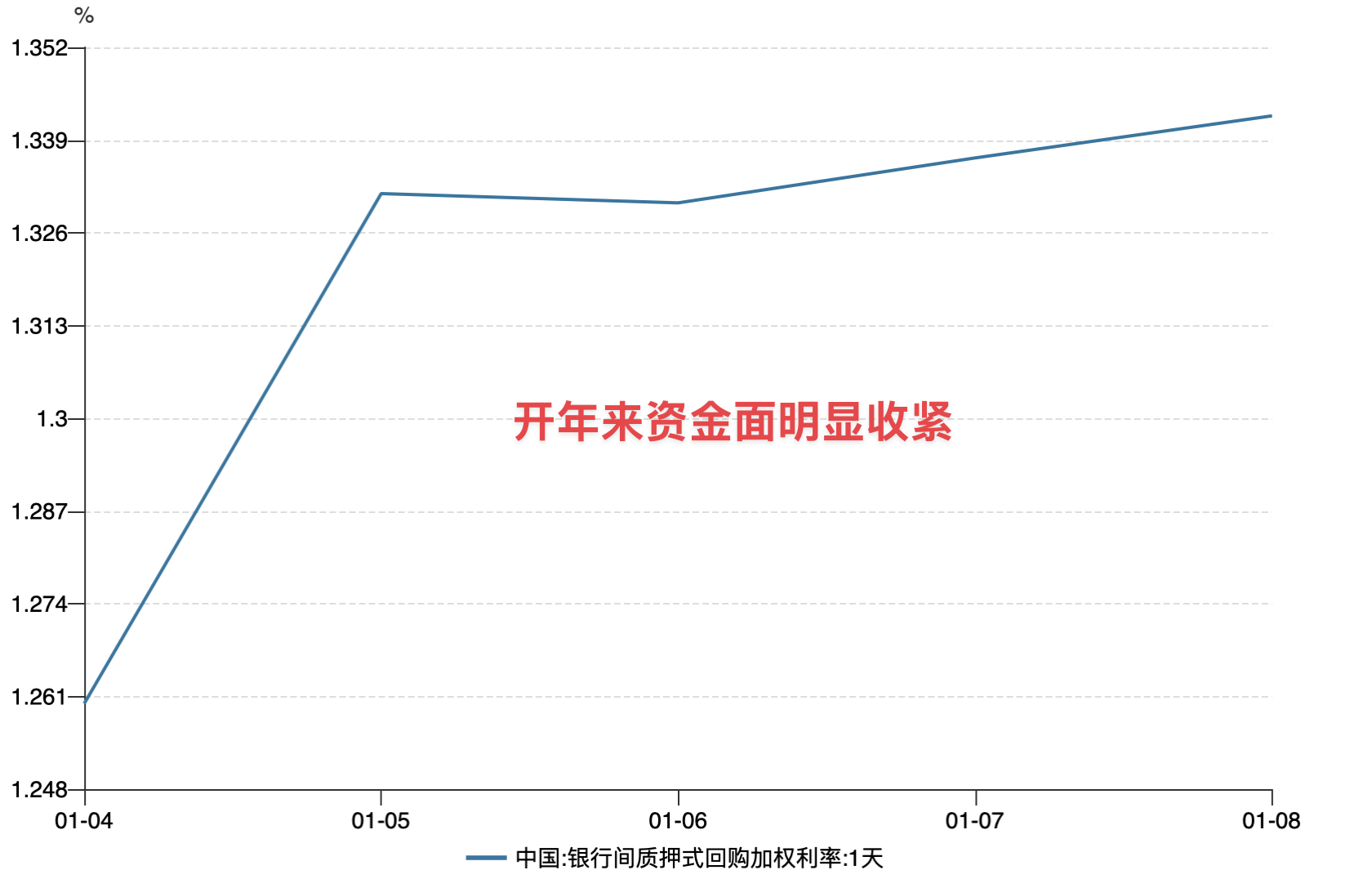

首先是供给侧的硬冲击。 半个月超5000亿的一级市场抽水效应,迅速消耗了银行间市场的超储,资金面的边际收敛直接推升了短端利率。

其次是需求侧的分流效应。 近期股市情绪回暖,各种主题炒作你方唱罢我登台,大家戏称是“股市一天,债市一年”。

风险偏好较高的资金开始从债市撤离,这种典型的“股债跷跷板”效应进一步加剧了债市的失血。

在这一背景下,债券收益率开年后出现了显著上行。10年期国债收益率逼近2024年12月以来的高点,而对供给更为敏感的30年期国债收益率,则触及了逾一年来的峰值。

市场对于短期内消化如此巨量的供给,尚显得力不从心。

展望:等待央行的“援军”

巨额的国债发行不能仅靠市场存量资金消化,否则高企的融资成本将影响财政刺激的效果,推高实体经济的融资成本。

因此,后续市场的博弈焦点将从“财政发多少”转移到“央行给多少”。为了配合财政的“快节奏”,货币政策大概率会进行协同操作。市场普遍预期,央行近期可能会通过降准、加大公开市场操作(OMO)力度或超额续作MLF来投放流动性,以平抑资金面波动。

对于投资者而言,当前的收益率上行或许是风险,但也可能在酝酿配置机会。接下来的债市走势,将取决于这场“财政发债速度”与“央行放水力度”之间的赛跑。

祝大家周末愉快~~

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~