晋控煤业年内债券偿付方案日渐成型

作者:BondInsight

来源:雷猴的小号(ID:gh_6f903a861cab)

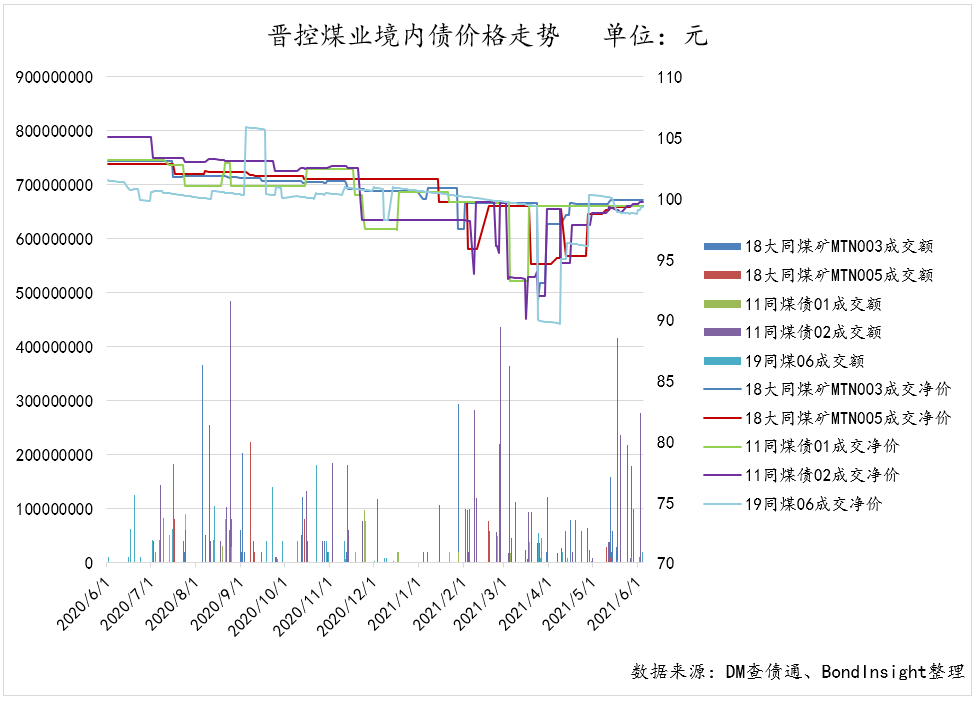

随着信用债市场的信心修复和煤炭价格的抬升,煤炭产业债券估值上行的压力略有缓解,前期二级市场价格下挫较大的煤企债券,5月以来都有修复态势,以山西煤企整合进程中的主角晋能控股煤业集团(下称“晋控煤业”,原“同煤”)为例,多只债券的成交净价都回到了95-98附近。

来自信用债买方和经纪商方面的人士向BondInsight透露,“目前高收益债市场平静了很多,对于早几个月价格被砸下去的城投、国企类债券以及煤炭产业债,现在很少有出货方了。”

一家典型煤企的化债思路

据了解,就晋控煤业化债规划来看,其规划中的资金来源将主要由以下几方面构成:

整合重组几家煤炭业务销售端带来的现金流;

当地银行增加支持力度;

一些特定的经营性成本压降;

负债端期限结构优化等

近日,BondInsight从知情人士处了解到,煤炭价格上行以及对部分省内待整合煤炭资产销售管理权的掌控,使得晋能控股今年以来实际的经营性现金流得到了显著的改善。

此外,当地银行对晋煤的支持力度可能有所增强,一些参与过山西当地煤企调研的业内人士表示,几家银行都在增加对晋煤的贷款。

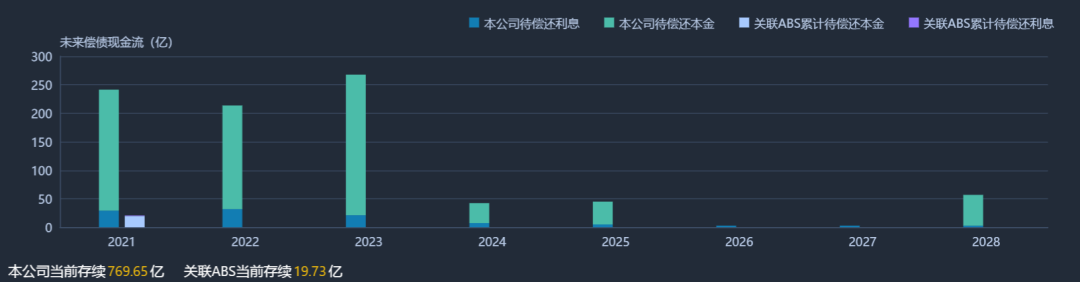

业内人士估算,今年目前为止晋煤已经完成兑付的200多亿债券中,就有相当一部分的资金都来自负债端期限结构优化。另外兑付资金来源的大头还是来自公司的经营性现金流,此外银行贷款增加和成本控制也是重要因素。

DM终端数据显示,目前晋煤名下的存续债券规模769.65亿元,2021年内债券待偿本金和利息分别为212.2亿元和29.23亿元:

新发债艰难,源于“完美风暴”

新发债券融资是市场高度关注的一点,也是现在看来最大的难点之一。从去年11月永煤违约至今,煤企很难新发债券,晋控煤业在这段时间(去年11月11日以来)里仅发行了4笔债券,如图所示,前三笔发债的最终定价都超出了预期定价范围的上限,最新一笔于5月中旬发行成功的“21晋能煤业SCP003”中标利率终于有所回落,为6%。

对于市场普遍关心的山西能源类企业整合进展,知情人士透露,由于涉及的业务模块庞杂,全部整合完成可能要等到明年再具体看。晋能控股集团的整合重组方案,仍需等待山西省国资委的批复。

不过,一位信用投资机构的风控人士对BondInsight分析称,“目前来看晋控煤业的弹性较好,当前的压力也并非像2013-2014年那样来自经营性问题。再考虑到公司职工规模30万左右,涉及职工家属约百万人,在当地的重量级不可忽略,政府方面的支持也会相应考虑更多。”

此前彭博也有报道指出,山西省要求当地的金融机构在二级市场购买当地煤炭企业折价债券的消息,得到了证实,具体要求是在债券价格跌至约90元开始购买。

业内近两日传播的一份文件显示,山西国资于6月4日组织了晋控集团、华阳新材料、潞安化工等几家省内企业,计划协调召开“涉改企业债券持有人会议”:

市场非常期待这类会议能够尽快明确山西国企改革后具体的债务划分、资产划转细节。

除了山西,近期云南、天津等地在应对债务方面也陆续有一些稳定市场信心的信息传出,信用债市场最痛苦的时候似乎已经暂告一段落。下一步,各类发行人、各级政府可能会较以往几年更加重视和市场的沟通,正视难题,坦诚应对。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~