郑州的财政实力整体较强,拉低了债务率水平,城投债务集中在市级、功能区与郊县平台,其中航空港区债务规模最大。

作者:rating狗

来源:YY评级(ID:YYRating)

01 经济实力

郑州市,一个稳居万亿俱乐部的国家中心城市。郑州市是河南省省会,得益于京广、陇海交点的优越地理位置以及发展潜力,素有中国铁路心脏之称。目前郑州市已经基本建成米字型高铁,且在我国规划的十个米字形高铁枢纽城市中,郑州是唯一一个全方位350时速的城市。此外,郑州近年来表现出巨大的增长潜力,2018年实现了GDP总值破万亿、常住人口破千万、人均生产总值破十万的“三大突破”,2020年郑州GDP总额达到12,003.04亿元,疫情背景下仍然实现逆势增长3%,经济潜力不容小觑;同时,郑州的产业结构不断优化,目前第二、三产业占比分别达到39.7%和59.0%。

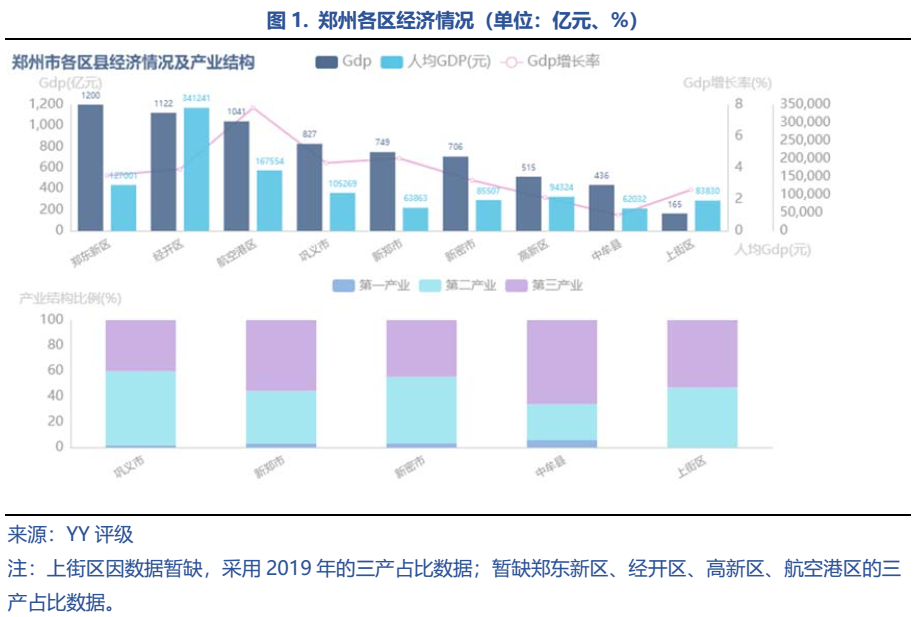

郑州市现辖6区5市1县及郑州航空港经济综合实验区、郑东新区、 郑州经济技术开发区、郑州高新技术产业开发区,四大园区定位各不相同:航空港区是我国第一个以航空经济为引领的国家级新区;郑东新区则是中原经济区金融集聚核心功能区、全省推进城镇化建设的先行区和国家大数据综合试验区核心区;经开区侧重发展了汽车及零部件、装备制造、现代物流三大千亿级主导产业;高新区则定位于“发展高科技、实现产业化”,拥有完善的创新孵化培育体系。郑州共有9个发债区县,在发债各区中,郑东新区GDP总量领跑,人均GDP位居前三,经济实力较强。以汽车和装备制造等为主导产业的郑州经开区人均GDP一马当先,高达34.1万元居全市首位,GDP总量在2019年首破千亿大关的基础上也再创新高。此外,航空港区GDP也过千亿大关,上街区、中牟县和高新区则以较低的GDP总量居末尾。

分产业来看,郑州目前形成了六大主导产业,分别是电子信息、汽车及装备制造、现代食品、新型材料、铝加工制品和生物医药产业。2020年全市六大主导产业增加值增长6.3%,成为拉动全市工业增长的中流砥柱;2021年六大主导产业同比增速更是高达33.3%,增长强劲。

六大主导产业中,已经形成了电子信息和汽车及装备制造两个5,000亿级的产业集群。此外,据郑州市“十四五”规划,要将电子信息产业作为全市的“一号”产业来打造,让其成为把郑州这座城市“立”起来、“强”起来的产业。据郑州市副市长在发展论坛上的介绍,目前郑州电子信息产业的相关企业已经超过300家,全省软件企业中80%以上为经认证的软件企业,已经形成了智能终端、信息安全和智能传感器三个相对完整的产业链,拥有富士康等行业龙头。

当然,也必须承认,郑州市的支柱产业中,中低端、劳动密集型产业占较高比重,总体仍和沿海发达中心城市存在较大差距,承接更高端的产业链、向中高阶段的产业链延伸将是郑州未来的发展方向。

02 财政实力

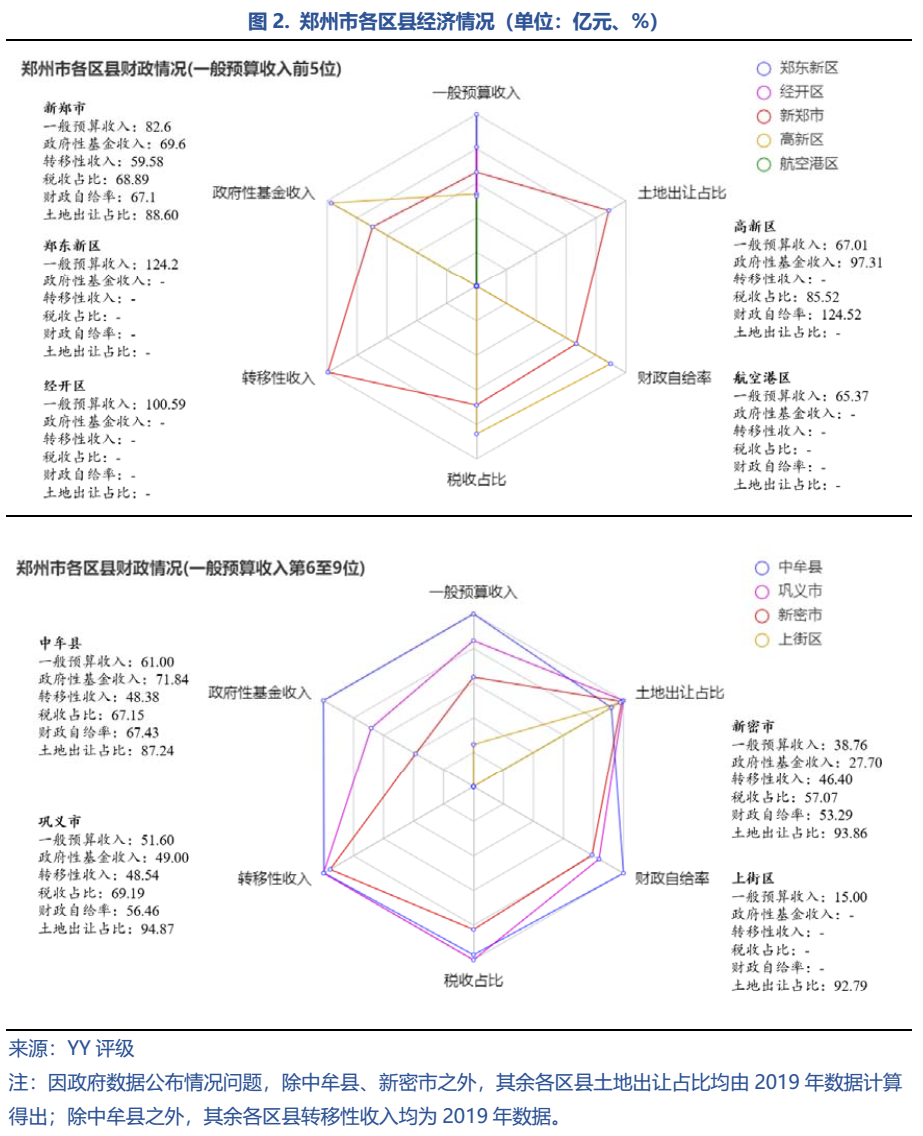

截至7月中旬,因郑州市仍有多个区县尚未披露最新的财政预决算报告,2020年的财政数据缺失较多,可见郑州区域的数据披露的及时性和完整性都比较吊车尾。从已有数据来看,郑州各区中,郑东新区和经开区的财政实力最强,为郑州市2020年一般预算收入超100亿元的唯二区域,但缺乏更多维度的财政数据。此外,一般预算收入排名第五的航空港区同样缺乏更多的财政数据。

综合来看,新郑市和高新区的财政表现较好,财政实力、财政自给率、税收占一般预算收入比重等指标的排名都相对靠前;其中高新区的财政自给率达124.52%居第一,政府性基金收入、税收占比也最高。中牟县和巩义市的财政实力虽未进入前五,但差距不大,且中牟县政府性基金收入不俗。新密市和上街区的财政收入则明显掉队,其中经济实力排名末尾的上街区的财政实力也最差,一般预算收入仅15.0亿元,和郑东新区的124.2亿元相去甚远。此外,值得注意的是,郑州各区县的财政收入中土地出让占比都高于87%,对土地财政依赖度较高。

03 有息债务及债务率情况

郑州市总体债务率不高,分区域看,因发展需要,航空港区2018、2019年有息债务“一骑绝尘”,但2020年数据尚未披露完整。从目前可得的2020年的债务数据来看,中牟县的带息债务绝对值和债务率均最高,截至2020年末,中牟县有息债务余额为222.32亿元,YY-Ratio为364.46%,债务风险并不高;新郑市的有息债务余额和债务率次之;值得注意的是,上街区的有息债务余额虽然不高,但因财政实力较弱,YY-Ratio较高。

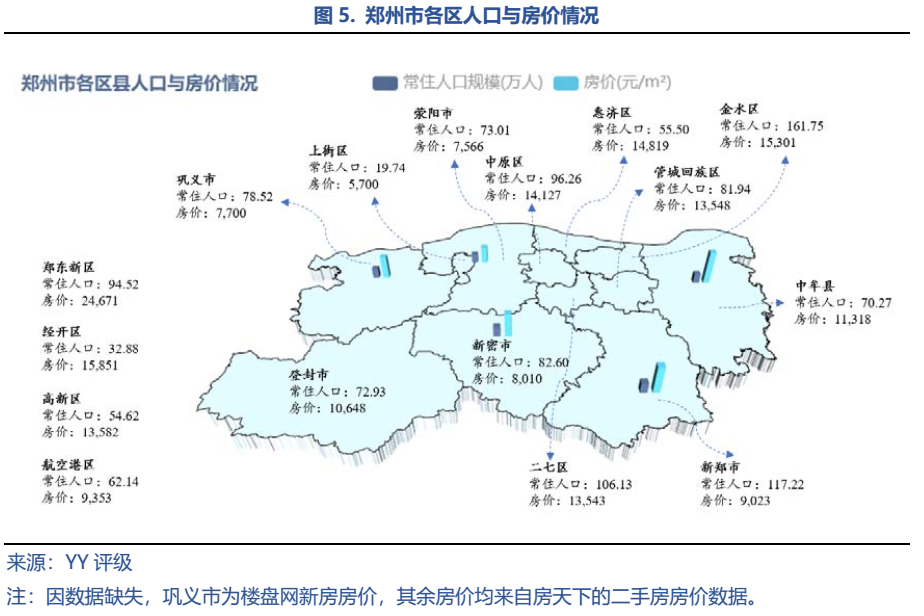

04 人口与房价情况

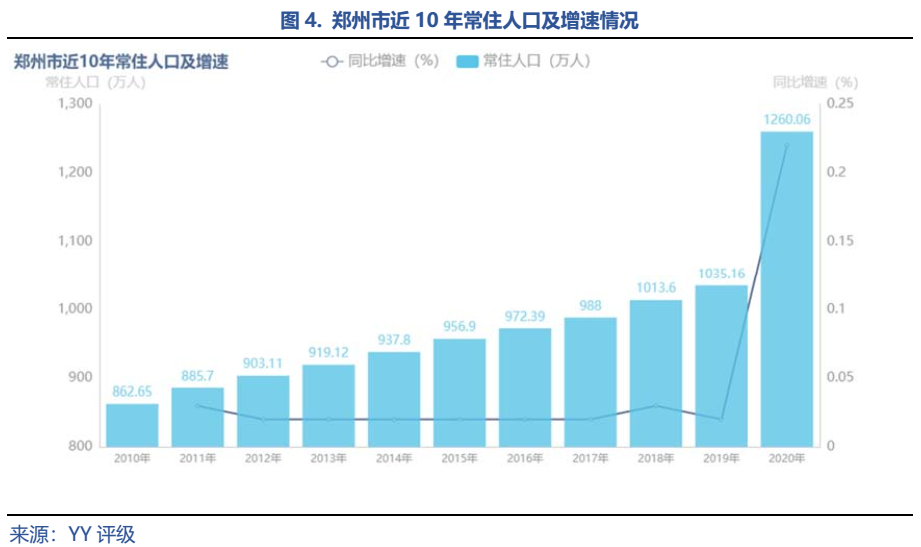

根据最新的七普数据,郑州常住人口达1,260.06万人,较2010年的六普人口数据增长46.07%,年平均增长率为3.86%。七普数据一出,郑州成为当之无愧的黑马,瞬间抢走了武汉中部人口“第一城”的称号,并顺利跻身我国省会城市人口四强。而在当前各大城市激烈的抢人大战中,人口的净流入情况是一座城市吸引力、乃至综合实力的直观参照,郑州的人口吸引力或许一直被低估了。

究其原因,郑州的人口规模变化呈现出了两大特点:人口吸纳能力强、人口集聚水平高。具体来看,有以下几个影响因素:

首先,郑州拥有极佳的地理位置,发展前景大。郑州是我国重要的交通枢纽,是国家中心城市,目前已基本建成米字型高铁网络。未来随着我国北方地区逐渐崛起,郑州或将成为北方发展的重要节点,战略意义举足轻重,发展潜力极大。

其次,郑州在省内几乎“一城独大”。郑州的基础设施、公共服务等资源、以及发展潜力在省内都处于遥遥领先的地位,因此郑州实质享受了河南省乃至整个中原城市群的绝大部分人口增长。从河南省10年来的人口增长数据来看,全省常住人口增量中有74.39%的增长在郑州。

最后,作为省会,在河南省加快城镇化的过程中,人口腹地非常大。除了河南省内的流入,另外临近的河北、山西省会存在感不高,郑州人口虹吸效应显著,受益明显。

05 金融资源与存贷款余额情况

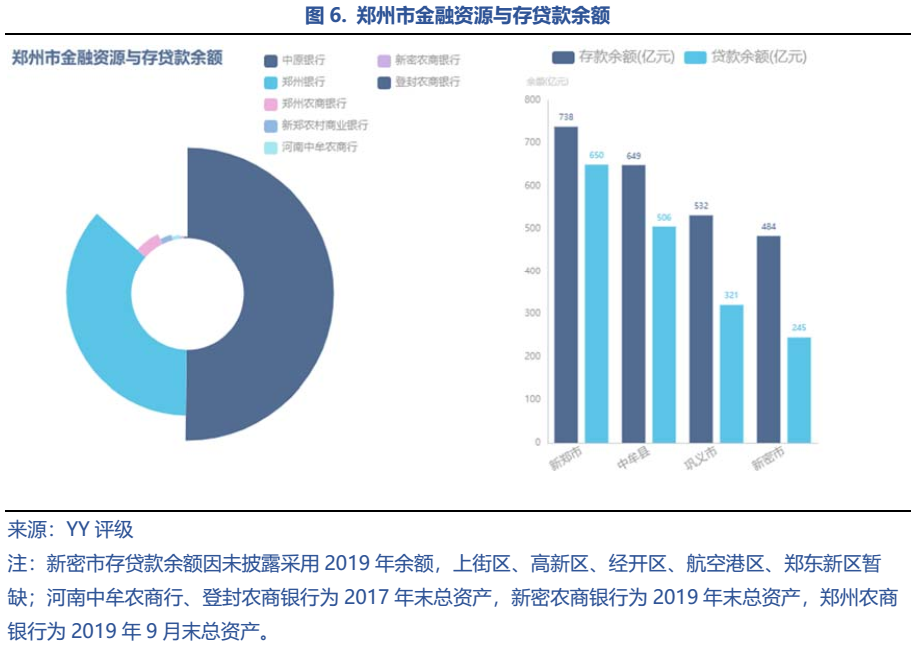

郑州银行数量尚可,但主要是农商行,信息披露程度不高。郑州市共有9家银行,其中2家城商行(中原银行和郑州银行),7家农商行(郑州农商银行、中牟农商银行、新密农商银行、巩义农商银行、新郑农村商业银行、荥阳农商银行和登封农商银行)。从数量上看,郑州市银行并不少,但以农商行为主,财务信息披露不多,除中原银行、郑州银行、新郑农村商业银行之外,其余银行的总资产等数据仅可追溯至2017、甚至2011年。2020年末中原银行和郑州银行的资产规模分别为7,574.82和5,478.13亿元,在“中国银行业100强榜单”中分别位居第35和42名,金融资源实力较强。

存贷款余额方面,各区县分化明显,新郑市、中牟县、巩义市、新密市四个区域的存款余额和贷款余额均向下递减,四区的存款余额均高于贷款余额,资金供求相对平衡。

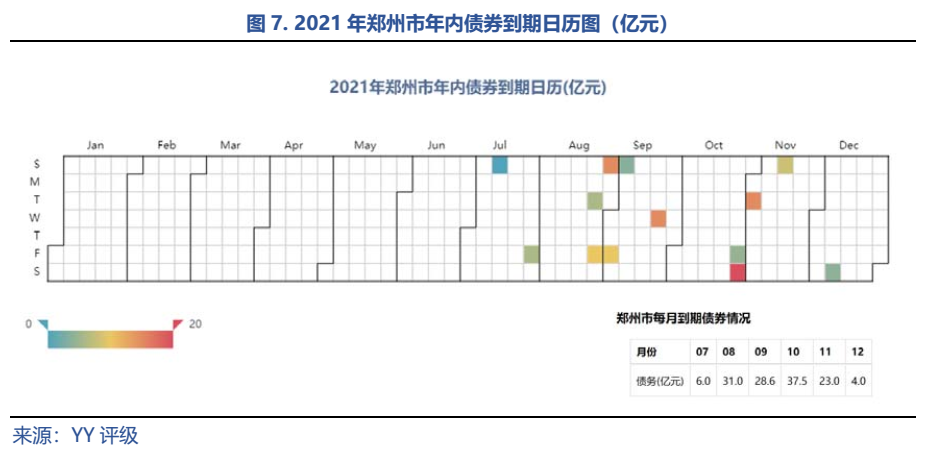

06 年内债券到期压力

郑州市债券到期分布较为平均,偿债压力不大。债券偿还压力主要集中在8月、9月和10月。8月和9月各有3笔债券,到期金额分别为31.0和28.6亿元。10月为全年金额之最,2笔债券共37.5亿元到期。此外,11月有23.0亿元到期。

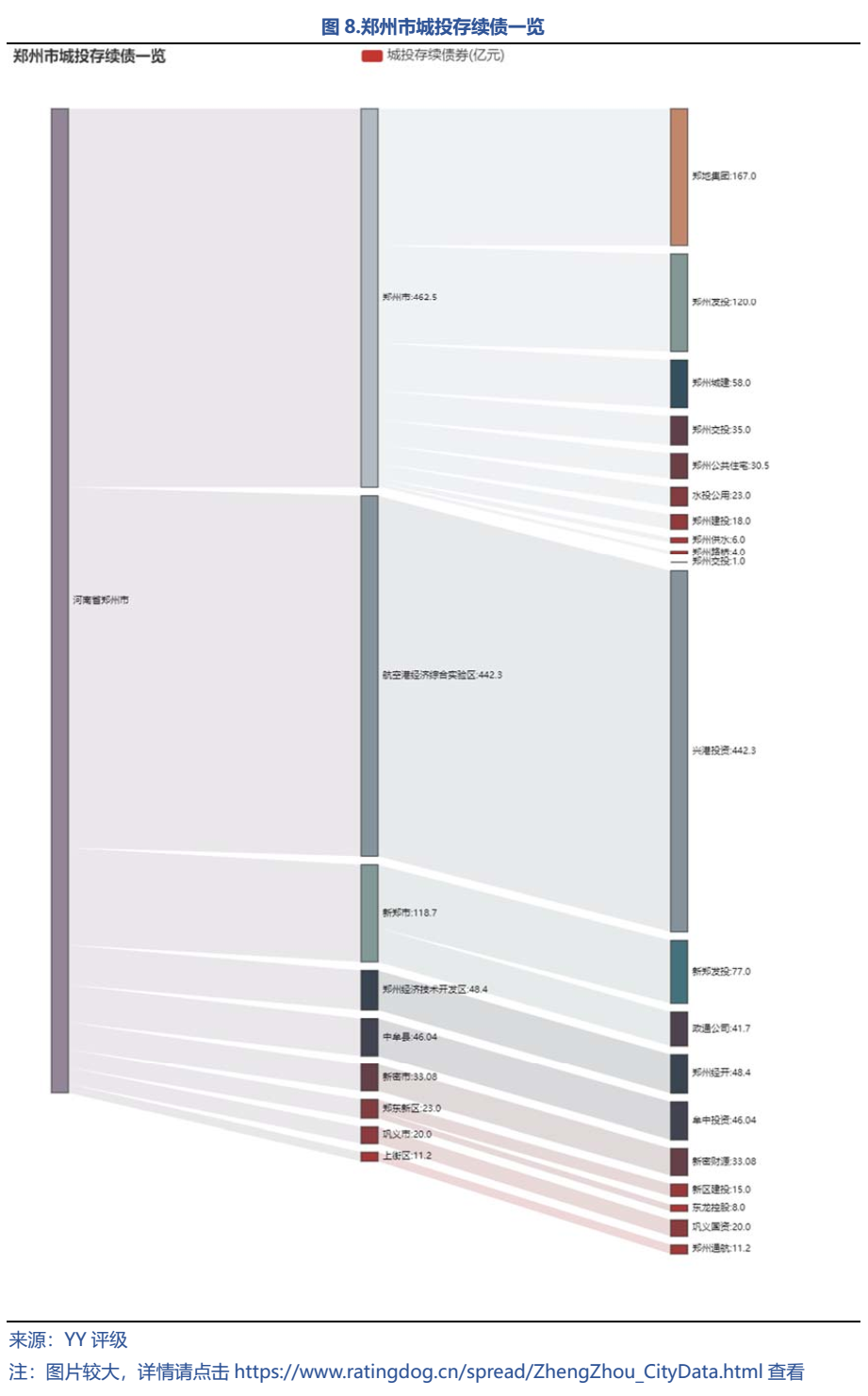

07 城投存续债一览

截至2021年7月8日,郑州市的发债平台主要分布在地市级、功能区和郊县,平台存续债合计规模超1,200亿元。市级平台债务主要集中在郑地集团和郑州发投,分别占全部市级城投存续债的36.1%和25.9%;从各区看,航空港经济综合实验区城投存续债规模最大,存续债券余额有442.3亿元,且均属于兴港投资的债务。排第二位的为新郑市,债务集中在新郑发投和政通公司。

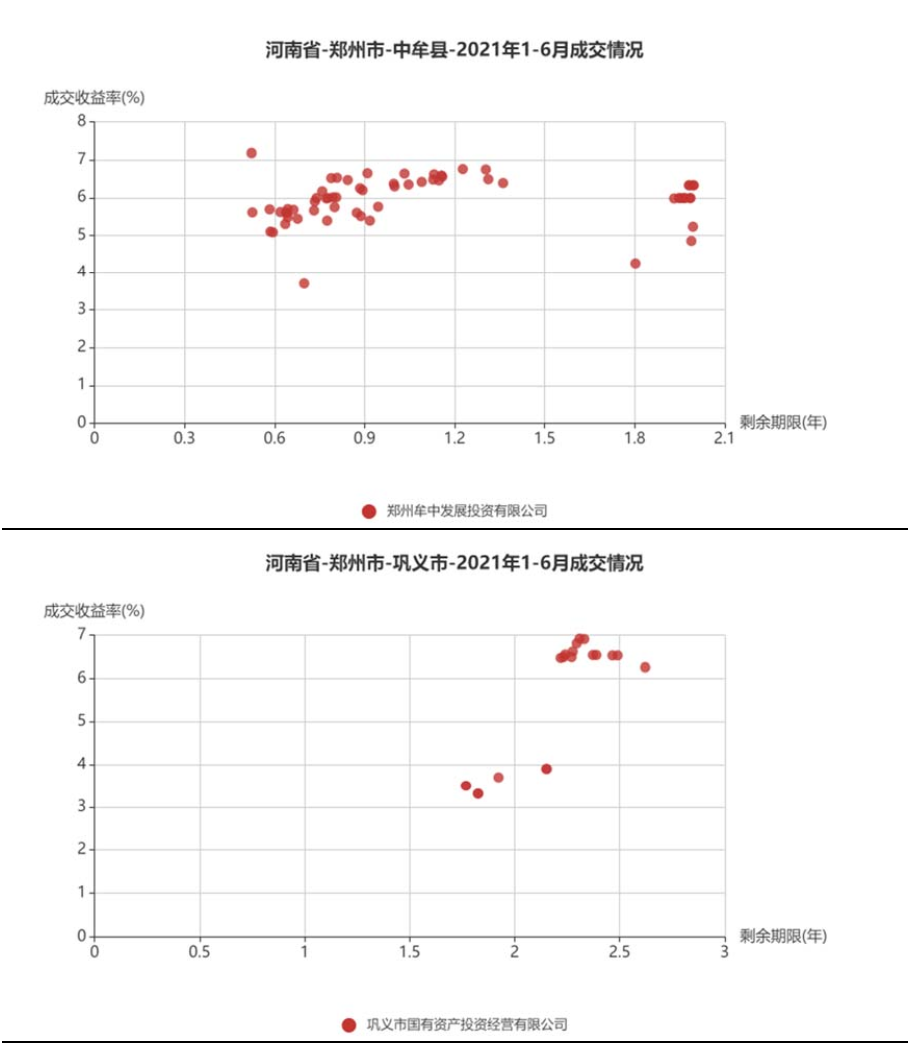

08 市场成交与看法情况

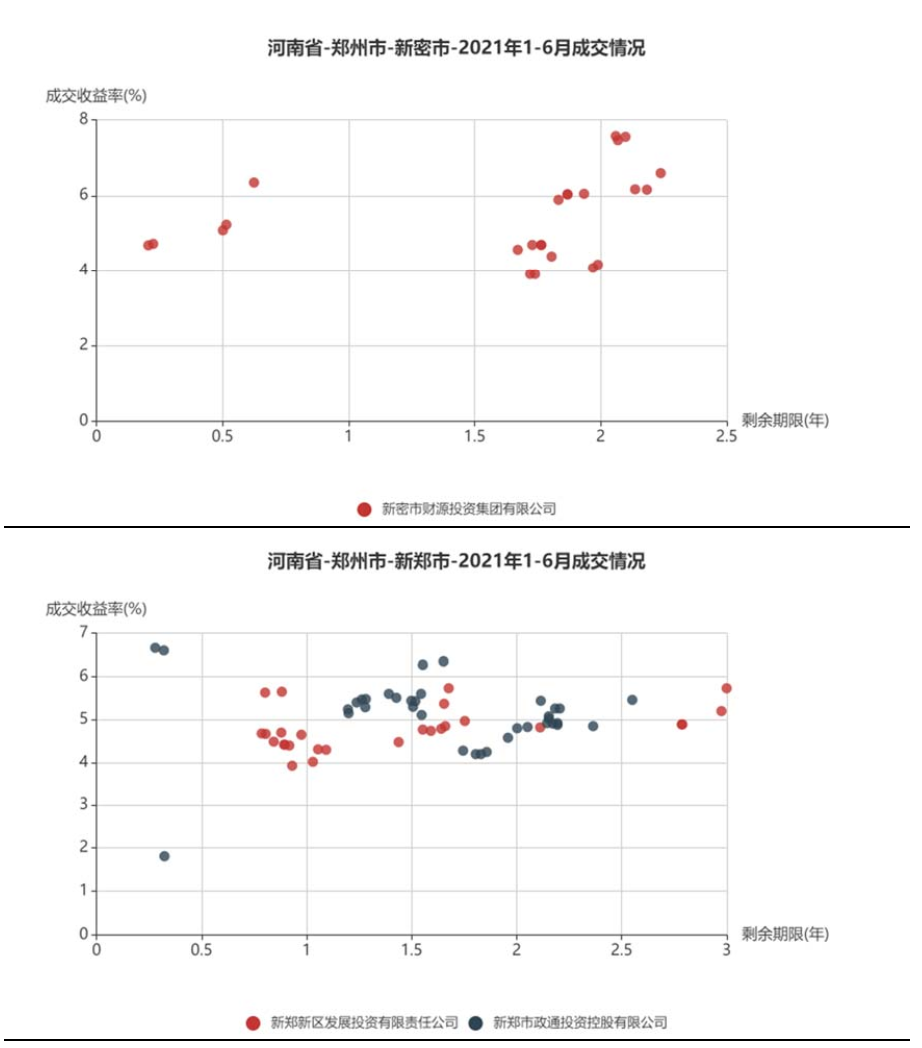

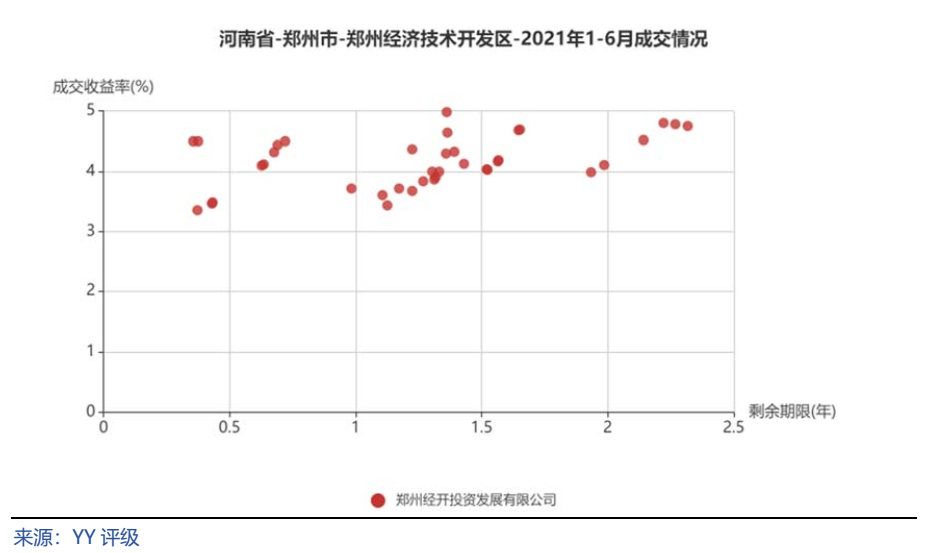

将郑州市城投平台按照行政层级和所属区域,分为9类分别展示成交情况。具体来看,郑州市级平台成交活跃,成交收益率分散在3%~6%,基本随着剩余期限递增;中牟县成交收益率相对较高,在5%~7%;巩义市分散在3%~4%和6%~7%两个区间;新郑市、航空港区、郑东新区均集中在4%~6%;经开区集中在4%附近;新密市成交收益率相对分散;上街区仅一个成交主体。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~