A股定增市场正迎来爆发式复苏!机构投资人热捧盛况空前。

作者:财视中国

来源:财视(ID:caishiv)

A股定增市场正迎来爆发式复苏!机构投资人热捧盛况空前。

据Wind数据显示,截至2025年12月29日,2025年有155家上市公司通过定向增发募资8244.55亿元,较2024年全年2066.52亿元的规模猛增近四倍,甚至超过2022年的7804.52亿元。这一跃升不仅终结了2023年“827新政”后融资低迷的困局,更成为市场信心回暖的鲜明信号。

值得关注的是,2025年也是公私募机构参与上市公司非公开定增“大年”,在逾八千亿上市公司非公定增中,剔除银行股大块头定增超过5200亿元,在其余近3000亿元的定增资金中,公募和私募机构配置比例大幅提升。与此同时,随着A股市场正式进入“慢牛”格局,公私募所参与的定增企业股价也水涨船高,盈利几成铁板钉钉的事实。

01 A股定增盛况空前背后

8244.55亿元是什么概念?2024年全年,A股定增实际募资总额仅为2066.52亿元,今年募资总额约为去年的四倍。

介甫资本市场研究院统计了解到,近四年来从2022年开始,A股上市公司初始预计定增8478.79亿元,实际募集约7800亿元;2023年预计募资5661亿元,实际募资五千亿元左右;到了2024年,A股预计定增募资2387亿元,实际募资只有2000亿元左右。整个2025年的A股定增募资创下历史记录。

值得一提的是,虽然A股去年定增募资总额创纪录,不过整体来说,银行板块的募资占据了绝大比例。

据Choice数据显示,从募资规模的区间分布来看,2025年上市公司定增募集资金超过100亿元的公司有10家,募资额在50亿元至100亿元之间的有15家。募资额最高的为中国银行,募集资金达到1650亿元;另外邮储银行、交通银行分别以1300亿元和1200亿元的募资额紧随其后。

按板块划分,沪市主板共有65家公司实施增发,合计募资7397.12亿元,规模居各板块之首。深市主板、创业板和科创板分别有33家、28家和29家公司完成增发,对应募资总额分别为519.75亿元、382.89亿元和577.56亿元。

从行业分布看,年内实施增发的公司共涉及26个申万一级行业。实施家数较多的行业为电子、基础化工和电力设备,分别有24家、17家和16家公司。从募资金额看,银行、电子和非银金融行业位居前列,募资总额分别为5200.00亿元、623.29亿元和616.84亿元。

“三家国有大行主要是由财政部通过现金出资完成千亿级别的定增,所以对于外界来说,去年整个A股市场机构参与定增仍然是其它行业板块。”对于2025年A股定增的总体情况,有公募市场人士指出。

但即便是如此,非银行上市公司2025年的定增规模也远超2024年。尤其是在募资完成率方面,更是提升了十多个百分点。截至12月29日,A股2025年以来定增募资完成率为98.81%,较2024年提升12.25个百分点。2022年至2024年全年,A股定增募资完成率分别为92.05%、89.77%和86.56%。

对此,来自券商保代行业观点认为,主要有三重因素共振的结果:

第一:自2024年9月下旬以来,A股持续回暖,市场企稳向好趋势明显,对定增等再融资资金的吸纳能力显著提升,项目发行难度下降。

第二:随着市场承载力增强,政策环境转向相对宽松,交易所对定增等再融资的审核速度加快,企业定增申请过审更为顺畅,审批难度降低。

第三:2023年“827新政”后再融资受限,致使部分原计划在2023、2024年发行的项目被推迟。如今,随着市场回暖、发行难度降低以及政策环境宽松,不少上市公司选择顺势推出再融资项目,导致项目数量与规模双双大增。

02 公私募积极参与盈利丰厚

一面是A股市场定增红火;另外一面,以公私募为代表的机构投资者认购更是积极。

根据Choice数据,截至12月23日,年内公募基金定增获配金额已超352.6亿元,同比增长约18%。私募机构方面,私募排排网统计数据显示,全年共有52家私募参与定增,合计获配金额达59.80亿元,同比增长23.48%。公募与私募机构合计投入资金规模已超过410亿元。

A股上市公司定增到底有多火热,可以举例的是湘电股份(600416.SH)于2025年9月完成的20亿元定增结果。

根据公司发布的公告显示,湘电股份于2025年3月21日披露募集说明书显示,本次向特定对象发行募集资金总额拟不超过人民币20亿元(含本数),扣除发行费用后拟用于航空电气系统系列化研制及产业化项目、磁悬浮轴承高速电机系统研发及产业化项目和补充流动资金。本次向特定对象发行的发行对象为不超过35名特定投资者。本次发行对象包括符合法律法规规定的证券投资基金管理公司、证券公司、保险机构投资者、信托公司、财务公司、资产管理公司等法人、自然人或其他合法投资组织。证券投资基金管理公司、证券公司以其管理的2只以上产品认购的,视为一个发行对象。信托公司作为发行对象的,只能以自有资金认购。本次向特定对象发行的发行对象不包括境外机构及投资者。本次向特定对象发行A股的所有发行对象均以现金方式一次性认购。

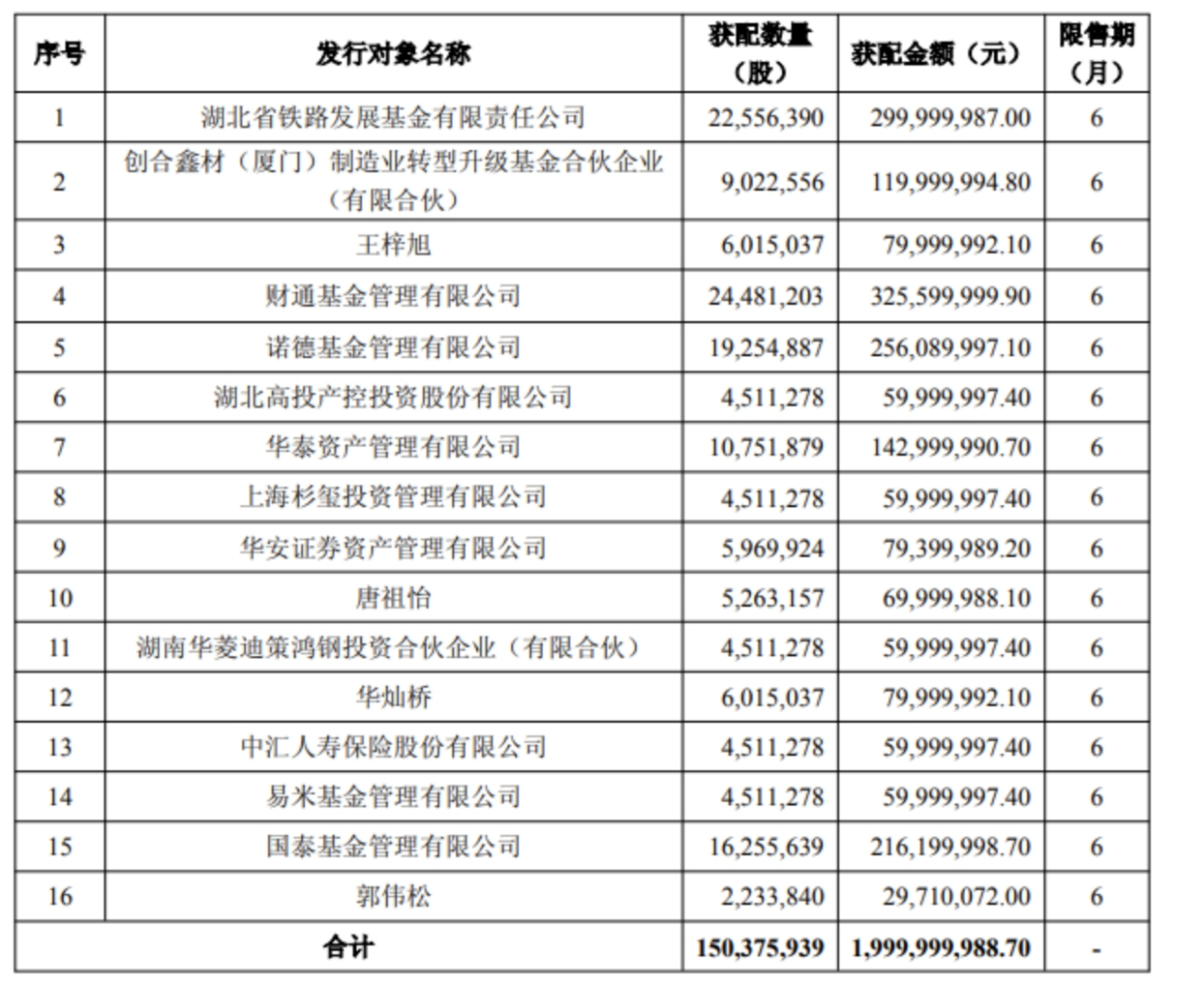

最终分配结果有16家机构获配相应的份额,除了公募基金、私募基金外,还包含地方国资、地方产业发展基金、保险资金以及个人投资者等。

“去年机构参与A股定增太激烈了,像湘电股份的定增,30多家参与最终不到一半的机构获配,而且可以看到,公募基金和私募基金在获配中的占比份额也不高。产业资金、保险资金以及个人都是有力的竞争者。”一家参与去年湘电股份定增的机构人士坦言。

而从投资成效看,公私募机构参与定增普遍实现浮盈。

数据也显示,截至12月23日,参与定增的39家公募机构中,有38家实现浮盈,占比超九成。其中,诺安基金和东海基金当前浮盈比例均超过70%。私募机构则体现了“船小好掉头”的投资格局。

私募排排网发布统计数据显示,按定增上市日统计,截至2025年12月23日,全年共有52家私募机构积极参与定增,投资覆盖17个申万一级行业中的58只A股,合计获配金额高达59.80亿元,较去年同期的48.43亿元显著增长23.48%。

从个股层面看,共有34只个股的私募定增获配金额不低于0.5亿元。其中,乐鑫科技成为最受私募追捧的标的,吸引了睿郡资产、金筹投资等4家是机构参与,合计获配7.88亿元;*ST松发紧随其后,获配金额达5.99亿元。TCL科技、中泰证券、绿的谐波和爱旭股份等4只个股同样获配超2亿元。

值得注意的是,在获配金额较高的个股中,电子行业表现突出。例如,德明利虽仅获配1.61亿元,但其当前浮盈比例高达274.19%,为私募贡献了近4.41亿元的浮盈,成为年内“定增收益王”。中钨高新、晶华新材、横河精密等个股的浮盈比例也均超过190%,显示出定增市场的高收益潜力。整体来看,参与定增的58只个股中,有54只目前处于浮盈状态,盈利占比超过九成,其中9只个股浮盈比例超过100%。

行业分布上,私募定增资金覆盖了申万分类中的17个一级行业。电子行业是绝对的“吸金”主力,私募在10只电子行业个股上获配20.32亿元,占总金额的33.98%。电力设备和轻工制造行业紧随其后,均获配金额为6.70亿元。此外,基础化工、非银金融、机械设备和有色金属行业定增获配金额均超3亿元。

从定增投向来看,电子企业募资多用于产能扩张、技术研发与产业链整合,这与私募机构长期价值投资的理念高度契合;同时,电子板块估值修复明显、浮盈空间可观,进一步强化了私募机构的配置意愿。

从收益率角度看,轻工制造和有色金属行业成为最大赢家。尽管轻工制造行业仅涉及ST松发和华立科技2只个股,但凭借ST松发的优异表现,该行业以108.42%的浮盈比例位居榜首。有色金属行业参与定增的6只个股整体浮盈比例也高达105.46%。此外,公用事业、机械设备等行业的定增浮盈比例均超过60%。

同时,私募参与定增获利颇丰,高达50家实现浮盈,占比超九成,绝大多数参与机构都取得了优异的投资回报。在众多机构中,中小型私募展现了精准把握高成长机会的能力,业绩尤为突出。例如,聚力基金与信持力资产通过参与德明利的定增,均实现了高达274.19%的可观浮盈。同时,量利私募、上海洪毅私募和广东广金共同把握住ST松发的投资机遇,均获得了超过120%的浮盈。 此外,相变投资和牧鑫资产参与定增浮盈亦超100%。

大型私募机构同样积极布局,凭借其雄厚的资本和稳健的策略,在定增市场中扮演了重要角色。百亿私募迎水投资通过参与多个项目,实现3.10亿元的获配和60.00%的浮盈比例。另外,百亿私募玄元投资和盘京投资也通过精准投资,录得了24.77%和24.18%的收益。此外,管理规模在50-100亿的铸锋资产和玖鹏资产等私募机构也表现不俗,浮盈比例分别达到82.35%和41.12%。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~