某大省大房企疑似发出求助信。

作者:杆姐

来源:杠杆地产(ID:Property-Market)

某大省大房企疑似发出求助信。杠杆地产把涉及房企名字的信息都隐匿,希望它可以扛过去。

这家房企,其实不久前我就分析过,它遇到的困难。

近期,有压力的房企很多。

看宏观背景,全国二手房彻底降温,各种压力之下,新房市场也进入调整期。少数城市,甚至进行“逆向”调控,出台“限跌令”。

足以见得市场渐凉。

如果结合8月最新销售数据看,头部房企普遍单月销售额大降。

今天杠杆地产,综合国信证券、亿翰智库、首创证券(特此感谢)的最新研报,为杆友展示一个较为客观的房企现状。

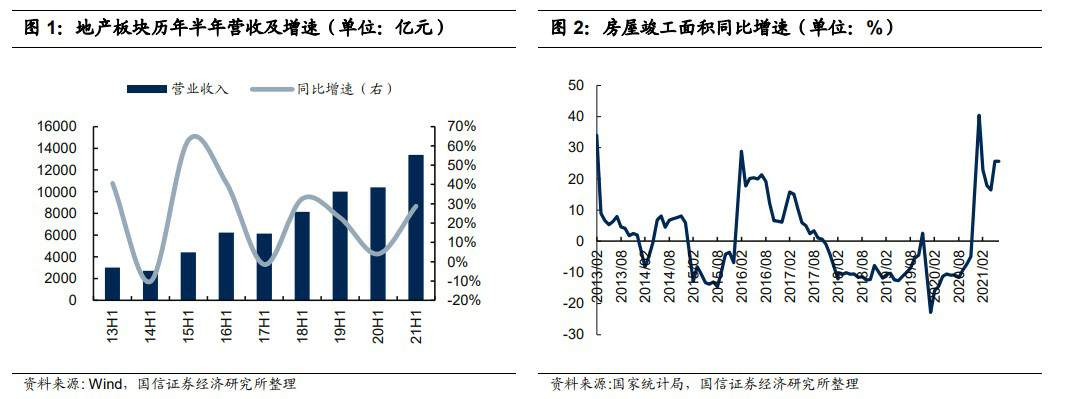

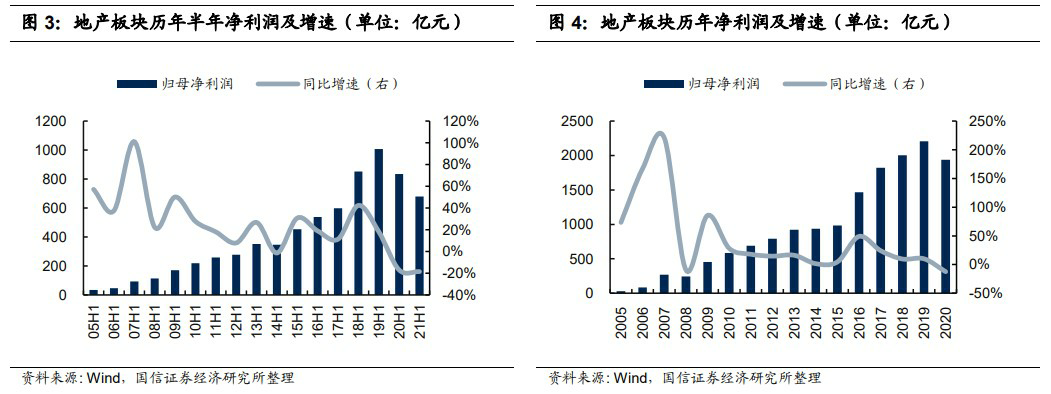

房企营收增速趋势性放缓不可逆,利润增速创新低,增收不增利愈发严重

亿翰智库几年前,就已经在讨论房企业绩增长放缓的现象,销售业绩的增长进入到比较平缓的阶段,由销售业绩到营业收入,虽有时间差,但趋势是一致的。

所以,房企营业收入的变动趋势,在预期之内。

从数据上看,营业收入增长速度保持放缓的趋势,2021上半年E50房企的营业收入同比涨幅为24%,较2020全年涨幅有所提高,这与2020年同期特殊的低基数有关。

图表来源|亿翰智库(特此感谢)

国信证券的研究也显示,A股房地产板块(申万房地产开发,下同)实现营业收入合计 13395亿元,相对上年同期+28.8%。

预测全年,杠杆地产注意到,亿翰智库认为,营收增速放缓的趋势,难有根本性改变。

从前置指标来看,历年数据显示,全国商品房销售金额增速下滑的趋势,已表现异常明显。

2021年以来,这一增速虽一度在高位,但是下滑的速度同样肉眼可见下滑,至2021年7月,全国商品房成交金额增速,同比已经由1-2月的133.4%,下滑到30.7%。

当2020年特殊低基数效应不再发挥作用,销售数据从7月开始出现乏力现象,下文杠杆地产会写。

三道红线等高压政策约束,房企扩张无力,购买预期变化,销售业绩生变,直接影响未来的营收。

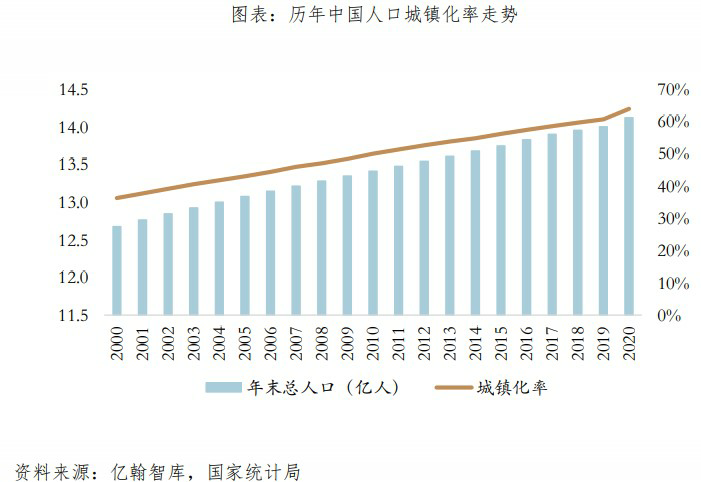

最新人口普查我们看到很多问题,城镇化也进入中后期,虽然距离发达国家70%+、80%+的城镇化率,仍有一段距离,但城镇化的进程已经减速。

图表来源|亿翰智库(特此感谢)

营收增速趋势性放缓同时,无论是毛利润率,还是净利润率,多数房企这2个指标都呈现出明显的下滑趋势。

国信证券统计2021上半年A股房地产板块,实现归母净利润679亿元,同比-18.6%,在上年净利润同期-17.1%负增长的基础上,进一步下滑。

回溯历史,低至-18.6%的半年净利润增速,创下近20年以来的最低水平。

根据亿翰智库的统计,杠杆地产注意到:

2021上半年,E50房企的毛利润率均值22.8%,较2020年下滑2.7个百分点,净利润率均值为10.9%,较2020年下滑2.3个百分点。

此前,很多房企高价拿地,从项目结转周期角度说,未来政策放松和房价上涨的预期基础都不存在,房价上涨空间受限,利润空间未来进一步压缩,具有普遍性。

02

房住不炒大背景不会轻易改变,房企必须控制风险。

任何三道红线指标表现不佳的房企,融资就会受显著约束。部分城市在土地出让时甚至明确表示,三道红线指标处于红档的企业,将不具备参与土拍的资格。

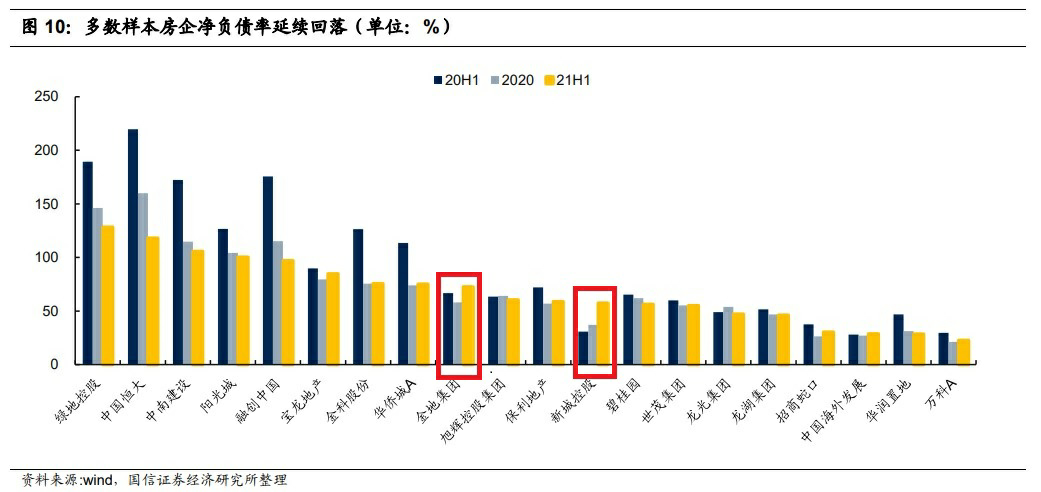

按照亿翰智库的统计,截至6月末,E50房企的有息负债均值较2020年末数据的涨幅已由正转负。净负债率均值已由高峰期的接近170%,下滑至足80%。

经营稳健的房企基本处于绿档,多数大中房企净负债率都有回落。

总体来说,杠杆地产注意到,多数大中房企杠杆进一步降低,资产负债率小幅回落。

截至6月末,房地产板块平均资产负债率(整体法)78.6%,相对上年同期下降0.4pct,延续了自2020年开始的下降趋势,但幅度有所减小。

主要原因是中国恒大上半年面临一定的流动性困难,几乎停止拿地,因而经营现金流大幅回正。

资产扩张大幅放缓的情况,在大中型房企中同样普遍,并未出现明显的集中度提升。20 家大中型房企2021上半年末总资产为18万亿元,相对2020年末增长5.8%,增速明显下降,同创十年最低。

也有部分房企逆势提升,比较明显的有金地集团和新城控股,净负债率相对上年末分别提升15pct、20pct,体现了两家房企本身较低杠杆条件下的不同战略选择。

降债减负,是长期化工作的,达到绿档则是开端。

03

房企单月销售额大降,借钱难,如何走稳走实?

如杠杆地产上文所述,从大趋势上说,即便全年销售额增速还可以,但行业高歌猛进的时代过去了。

同时,三道红线和各项政策管制下,房企借钱越来越难。

截至2021年6月末,我国房地产贷款余额为50.78万亿元,同比增长9.5%,低于各项贷款增速2.8个百分点,比上年末增速低2.2个百分点,占比人民币贷款余额比重为27.4%,比上年末下降1.4个百分点;

2021年6月末,增加房地产贷款2.42万亿元,占同期各项贷款增量的19%,比上年全年水平低7.3个百分点。

对于房企来说,不管借钱多难,22城市开始试点宅地供给“两集中”政策,一家房企在这些核心城市补充弹药,一年只有三次机会。

小房企在这个玩法中,资金顶不住,基本出局了。

反之,财务压力较大的企业,在土地市场上的表现难言乐观,三道红线指标全红的企业可能在集中供地的城市毫无所获,在非集中供地的城市也未有多少获取。

一些经营风格略显粗犷的企业,其拿地则可能有更多的其他因素干扰,为了拿地而拿地,为维持住团队,只能顾及到眼下,至于后面的惨淡的财务表现可能要在2-3年后才能慢慢呈现,未来不好整。

对于多数房企来说,今天的局面,深耕聚焦的范围也不再局限在城市群的框架下,而是在一个城市内,在城市范围内的一个片区,甚至更小的地理边界内,这样才是更可控,更易把握的。

回归到房企的投资拿地数据上,房企的土地储备资源基本聚焦在核心的城市群内,少则

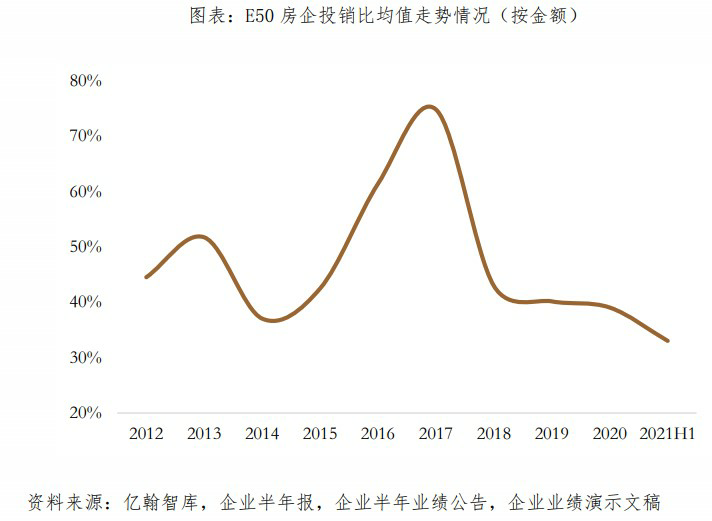

亿翰智库认为,高扩张力度的阶段已经过去,控制好土地成本很重要。

“对于近一年拿地销售比超过40%或过去三年经营活动产生的现金流量净额连续为负的房地产企业,需提供最近半年购地资金来源情况说明和后续购地缴款资金安排”。

房企也在业务发布会或者公开场合表示,拿地的资金投入会控制在销售金额的40%以内,这种趋势性的变化,更具有长期性。

为了降低风险,开放型合作会占据主流。

作为房企,杠杆地产特别认同,任何时候,做好房子,这是基础。在这个基础上,强化竞争力,确保利润。

无论如何,行业已经走到今天这一步,无论怎么努力,事已至此,再出现几家房企走到悬崖边,大概也不例外。

2023年7月22日-23日,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

系统提升资产投资、经营、处置实操技能

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~