因为理财产品一旦出现破净,或理财业务受到政策层面等各种因素冲击时,理财产品便可能会面临诸如大额赎回、连续赎回等难以预估的流动性风险。

作者:毛小柒

来源:涛动宏观(ID:jinrongjianghu123123)

在净值化程度日益加深、净值波动幅度不断加大的背景下(详情参见非净值型产品加速退场,伪净值型产品面临清理整顿和银行业理财手册(2021年版)),理财产品的流动性风险管理显得越来越重要。因为理财产品一旦出现破净,或理财业务受到政策层面等各种因素冲击时,理财产品便可能会面临诸如大额赎回、连续赎回等难以预估的流动性风险。而当市场急剧变化时,理财产品可能也会因为估值无法公允、投资资产无法合理变现、无法从外部合理融入资金等问题而陷入流动性危机。从这个角度看,《理财公司理财产品流动性风险管理办法(征求意见稿)》(2021年9月8日发布)实际上是理财产品的保命符,需要引起高度重视。如果将之前的《商业银行理财子公司净资本管理办法(试行)》(2019年11月29日发布)(可以参见大资管行业通行手册(2021年版))、《理财公司理财产品销售管理暂行办法》(2021年5月27日发布)(详情参见理财产品与公募基金销售端全面对比)考虑在内,则意味着《理财子公司管理办法》(2018年12月2日发布)的配套制度(三个办法)基本已经全部落地。

整体上看,征求意见稿借鉴了证监会发布的《公开募集开放式证券投资基金流动性风险管理规定》(2017年8月31日发布)的精神。不过相较而言,理财产品的流动性风险管理要更审慎和严格一些,这主要是因为理财业务还处于初期发展阶段,流动性管理层面在转型期理应要更严一些。

一、流动性风险的基本内涵与管理制度:理财产品丰富

从基本内涵与管理制度上看,理财产品与公募基金基本相近,不过前者在内容上明显要更丰富一些,具体看有以下几点值得关注:

(一)理财产品面临的流动性风险大致包括以下几个方面:

1、受到外部因素(如市场急剧下挫、政策冲击较大等)影响,投资者连续赎回或大额赎回,导致理财产品不得不大量低价变现资产。

2、理财产品持有的资产流动性较差,要么受限、要么无法公允出售,导致资产无法以公允价值变现。

3、理财产品的管理人通过加杠杆或下沉信用的方式提高产品收益,使得在外部融资环境收缩或信用环境出现恶化时,理财产品面临较大压力,如没办法向客户支付赎回款、无法以合理成本进行外部融资等。

(二)为避免利益输送和风险交叉感染,征求意见稿明确理财公司理财产品之间、理财产品与其自有资金之间不得相互进行融资,理财公司及其关联方不得为理财产品提供任何直接或间接、显性或隐性担保。

(三)理财产品在确定开放式、封闭式等产品运作方面比较审慎,需要综合考虑投资策略、投资范围、投资资产流动性、投资限制、销售渠道、投资者类型与风险偏好、投资者结构等多种因素。

毕竟开放式与封闭式等运作方式会对产品的流动性产生影响。

(四)从管理制度上看,均需要制定相应的流动性风险应对措施、应急计划(或预案)。同时在责任主体上二者也有一定相似性,即投资负责人是第一责任人、相关高管需要在流动性风险评估报告签字。具体看,

1、承担理财产品投资运作管理职责的主要负责人应当对该理财产品的流动性风险管理承担主要责任。同时风险评估报告至少经相关高级管理人员同意,由承担该理财产品投资运作管理职责的主要负责人签字,并在全国银行业理财信息登记系统对理财产品进行集中登记时同步提交。

此外理财产品还明确需要将流动性风险管理状况纳入该产品投资运作管理人员的考核评价标准。

2、基金经理应当对所管理基金的流动性风险承担直接责任。同时流动性风险评估报告至少经分管高级管理人员及基金经理评估签字后,在基金注册申请时予以提交。

(五)征求意见稿既适合公募,也适合私募对于私募基金而言,2018年10月22日证监会发布的《证券期货经营机构私募资产管理业务管理办法》及其配套规则明确了以下几点:

1、强调期限匹配,并明确具体要求;

2、考虑私募特征,限制产品开放频率,规范高频开放产品投资运作;

3、要求集合资管计划开放退出期内,保持10%的高流动性资产;

4、规定了延期办理巨额退出申请、暂停接受退出申请、收取短期赎回费等流动性风险管理工具。

二、流动性风险管理工具:基本相同,不过理财产品更强调投资组合的事前评估

从流动性风险管理工具方面来看,理财产品与公募基金基本是相同的。

(一)在认购风险应对方面,工具主要包括设定单一投资者认购上限、设定单日净认购比例上限、拒绝大额认购、暂停认购等。

(二)在赎回风险应对方面,工具主要包括延期办理巨额赎回申请、暂停接受赎回申请、延缓支付赎回款项、收取短期赎回费、暂停产品估值、摆动定价等。此外,理财产品的赎回风险应对方面还包括设置赎回上限。

(三)当然除以上认购与赎回层面的风险管理工具基本相同外,理财产品的流动性风险管理也更强调对投资组合的事前评估:

1、投资者集中度管理,认购和赎回限制,出现对投资者重大不利影响事项时的应对措施,对巨额赎回的监测、管控和评估;

2、投资组合的事前评估,对高流动性资产的投资比例设定下限,对低流动性资产的投资比例设定上限,投资资产的集中度限制,高风险资产的投资限制;

3、压力测试;

4、应急计划。

从理财产品面临的流动性风险来看,做好低流动性资产、流动性受限资产和高流动性资产的投资管理便显得至关重要。当然这里的关键是,先要把理财产品投资的资产进一步划分为低流动性资产、流动性受限资产和高流动性资产,随后再根据资产的流动性情况来匹配相应的产品运作方式。通常情况下,开放式产品在投资端对资产的流动性要求会更高一些。

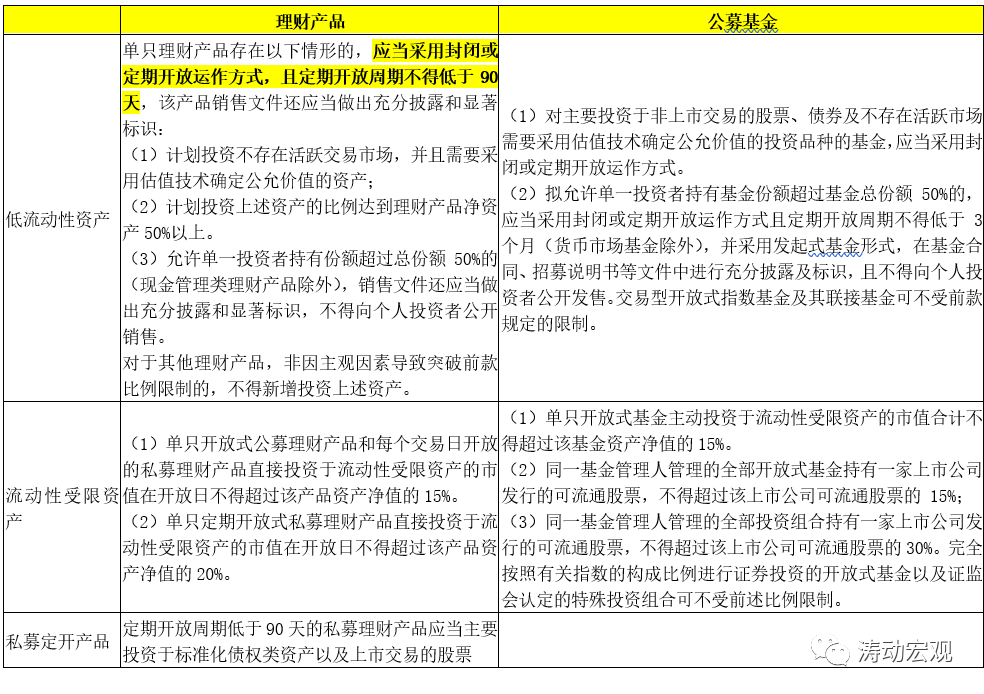

(一)低流动性资产:原则上应采用封闭或定期开放运作方式

1、单只产品在投资低流动性资产时,理财产品与公募基金均明确应当采用封闭或定期开放运作方式,同时理财产品还明确定期开放周期不得低于90天。

这里的低流动性资产是指不存在活跃交易市场,并且需要采用估值技术确定公允价值的资产。同时就理财产品而言,投资低流动性资产的比例达到理财产品净资产50%以上的产品也应当采用封闭式或定期开放运作方式。

2、对于单一投资者持有份额超过总份额50%的,也应当采用封闭或定期开放式,且开放周期不得低于3个月(货基与现金管理产品除外),同时这类产品也不得向个人投资者公开销售。

(二)流动性受限资产:单只定开式公募产品的投资比例不超过15%

1、单只定开式公募产品投资于流动性受限资产的市值不得超过产品资产净值的15%。其中,单只定开式私募理财产品的比例则上调为20%。

同时定期开放周期低于90天的私募理财产品应当主要投资标准化资产。

2、同一基金管理人管理的全部开放式基金持有一家上市公司的流通股票不得超过可流通股票的15%,同一基金管理人管理的全部投资组合持有一家上市公司的流通股票不得超过可流通股票的30%。

四、赎回方面的规定(每日净赎回、巨额赎回以及短期赎回)

除资产变现能力外,赎回是理财产品所面临的另一重大流动性风险,特别是在连续赎回、巨额赎回等方面。因此政策层面的出发点便是通过限制赎回比例、控制赎回节奏、限制投资集中度以及提高赎回成本等方式来管控流动性风险。

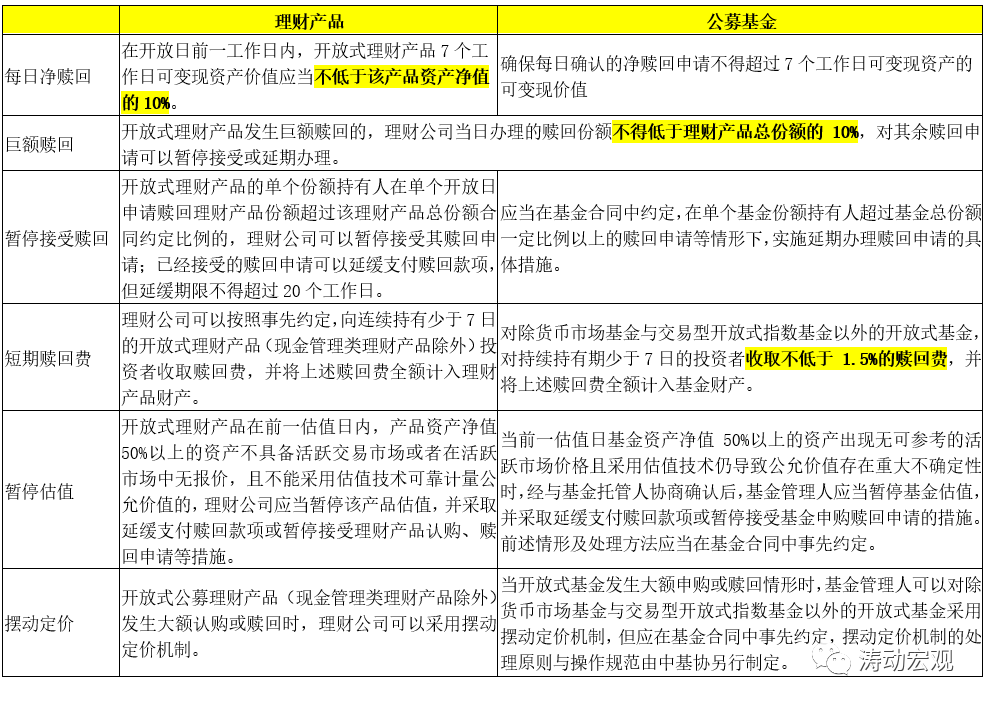

(一)每日净赎回与巨额赎回方面:理财产品提供10%的比例约束

理财产品明确7个工作日内可变现资产价值应当不低于该产品资产净值的10%,同时明确当日办理的赎回份额不得低于理财产品总份额的10%。不过公募基金均没有对每日净赎回与巨额赎回设定具体比例。

(二)短期赎回费方面:公募基金明确收取不低于1.50%的赎回费

理财产品明确可以向连续持有少于7日的理财产品投资者收取赎回费,公募基金则明确可以收取不低于1.50%的赎回费。

五、暂停估值与摆动定价的适用情形基本一致

理财产品与公募基金在暂停估值与摆动定价方面的适用情形基本一致。

(一)前一估值日产品资产净值50%以上的资产无法进行公允估值时,应暂停产品估值,并采取延缓支付赎回款或暂停产品申购、赎回等措施。

(二)当发生大额申购或赎回时,理财公司或基金管理人可以采用摆动定价机制。摆动定价机制由中基协另行制定。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~