翻开上市银行2020-2021年年报会发现,有两家头部股份行以及一家城商行均不约而同地提及了一个新词汇,即FPA。

作者:毛小柒

【正文】

翻开上市银行2020-2021年年报会发现,有两家头部股份行以及一家城商行均不约而同地提及了一个新词汇,即FPA。具体来看,招行的2020-2021年财报、兴业银行的2020-2021年财报以及宁波银行的2021年财报均有重点提及FPA,这应该是继AUM、MAU、MGM之后又一个非常值得关注的概念。原因为何?

FPA,即客户融资总量(英文全称为Finance Product Aggregate),是指一家银行为客户提供的不限于传统表内贷款的全部融资规模,是典型的综合金融概念。实际上,招行自2014年便开始在基层推进FPA的考核指标体系。

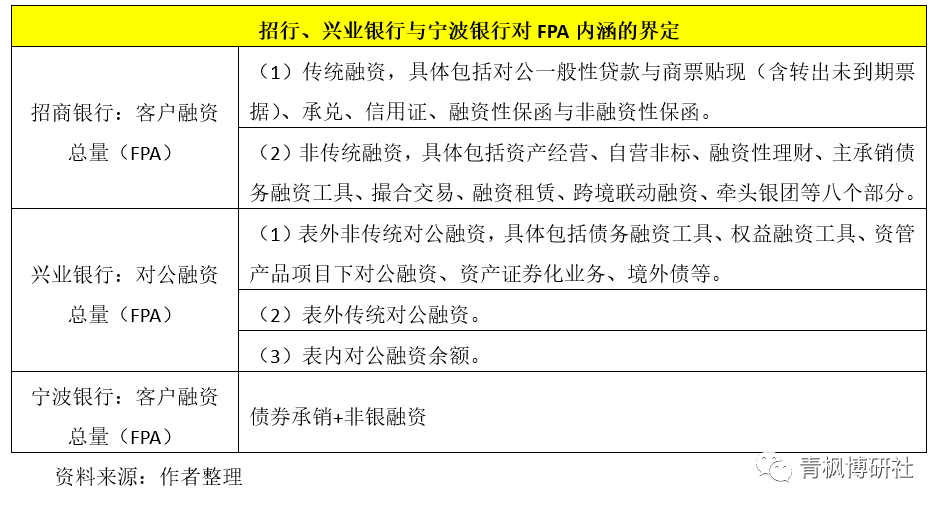

1、招行与兴业银行均有对FPA的内涵给予了清晰界定。具体看,

(1)招行与兴业银行均将FPA界定为对公客户融资总量,即FPA是针对公司客户提出的概念。

(2)招行将FPA分为传统融资与非传统融资两大类,而兴业银行则将FPA划分为表内对公融资、表外传统对公融资以及表外非传统对公融资三大部分,但总的来说均可以将FPA分为传统和非传统两大类。

2、宁波银行披露的信息比较少,但其FPA内涵与招行、兴业银行有点差异,主要包括债券承销、非银融资两大类,似乎不包括公司贷款和票据贴现。同时,宁波银行的FPA似乎是流量概念,并非招行、兴业银行的存量概念(即余额)。

3、需要注意的是,招行与兴业银行在FPA的口径界定上似乎也存在一些差异,这意味着二者之间并不完全可比。其中,招行是指银行口径,而兴业银行则主要指集团口径。

从内涵上来讲,FPA与社会融资规模具有异曲同工之妙。社会融资规模是指非金融企业和个人从金融体系所获得的全部资金总量,具体包括表内贷款、表外融资、股票与债券融资等,是与M2相对应的需求端概念。而与社会融资规模相对应的是,FPA是指一家企业从该银行所获得的全部融资支持(含传统贷款以及撮合、承销等诸多表外融资支持),即银行能够为一家客户提供的全部融资服务,同样是典型的从客户需求端出发的内涵。

某种程度上来说,FPA (客户融资总量,Finance Product Aggregate)与AUM(Asset Under Management,管理型资产)具有异曲同工之妙。

1、AUM主要针对零售条线提出,进一步可分为零售客户AUM、财富客户AUM以及私行客户AUM。而FPA则主要针对公司条线提出。

2、AUM是指满足零售客户的投资需求,具体包括为零售客户提供的存款、理财以及代销产品等各类可投资资产的合计,即为零售客户提供的各种可配置资产合计(包括表内存款、表外理财、代销基金、代销保险、代销信托等等)。

相对应,FPA则主要是指满足对公客户的全部融资需求,具体包括为满足公司客户融资需求而提供的贷款、贴现、非标融资、理财资金、债券承销、撮合等各类资金来源合计,即为公司客户寻找各类资金来源渠道。

如前所述,FPA是指一家银行为客户所提供的全部融资之和,既包括银行直接为客户提供的表内贷款、债权融资计划、债券融资、票据等资金服务,也包括为客户提供的撮合服务(即通过承销等方式为客户引进的其它资金),因此FPA具有典型的投行思维。事实上,FPA本身就是大对公理念的具体体现,如宁波银行本身便将FPA置于投行体系中。

零售条线虽然极为重要、且成为各家银行转型的重要方向,但公司条线的重要性也是显而易见。特别是对于大多数银行而言,公司条线基本上支撑了整个银行体系的流动性职能(招行与平安银行均有此表述),零售条线的发展很大程度上亦依赖于公司业务特别是公司存款上量的支撑,这也是为什么很多银行的零售存贷比总量远高于公司存贷比的重要支撑。

FPA的提出一定程度上说明招行与兴业银行已经认识到,在金融脱媒愈演愈烈的背景下,传统信贷支持的局限性越来越明显,特别是目前大多数优质客户的融资需求可以更多通过资本市场来满足,对银行等间接融资渠道的依赖越来越小。同时在有限信贷资源的条件下,立足客户融资总量的内涵,从股权直投、理财资金出资、自营投资、撮合、票据融资、债券承销等多维度出发,亦有助于弥补传统授信的不足,进一步增强客户粘性,实现从持有资产向管理资产转变。

FPA的提出一定程度上说明目前招行与兴业银行已经充分认识到综合金融服务的重要性,即为客户提供“商投行一体化”的综合金融服务。这里的综合金融服务主要是指商行与投行服务的结合以及表内与表外服务的结合,体现的是一种对客户的全面、综合金融服务能力,具体包括产品创设能力、投资管理能力、资产管理能力、资产流转能力、表外撮合能力、承销分销能力等等。

在资本市场开放程度不断加大以及为应对金融脱媒、低利率环境带来的挑战等背景下,招行与兴业银行推出FPA意味着其目前在对公业务方面,更多是从客户视角而非单一产品视角出发,即通过债券承销、财富管理、撮合、并购银团等轻型业务为客户提供“商投行一体化”的综合金融服务,致力于做交易型资源整合者、加快实现从持有资产向管理资产转变。

实际上,兴业银行的几种思路能够很好地诠释FPA的真正内涵,其在2020年年报中提出“2021年进一步挖掘以客户为中心的金融服务需求,促进手续费收入业务持续较快发展”,其中,

1、将理财业务作为“商行+投行”战略实施的主要载体、做强表外的核心,实现理财总体规模增长显著快于表内

2、“线上+线下”同步促进财富代销业务较快增长,结合客户财富管理需求常态化推出优质产品。

3、“引智+融资”行增强投行功能,强化集团内部联动,全面提升产品创设能力、投资管理能力、资产流转能力、表外撮合能力、承销分销能力,为客户提供更加完整的综合金融服务方案,带动商行基础业务发展,加快从持有资产向管理资产转变。

4、通过推进FICC业务,满足客户日益增长的财富增值和避险等需求。

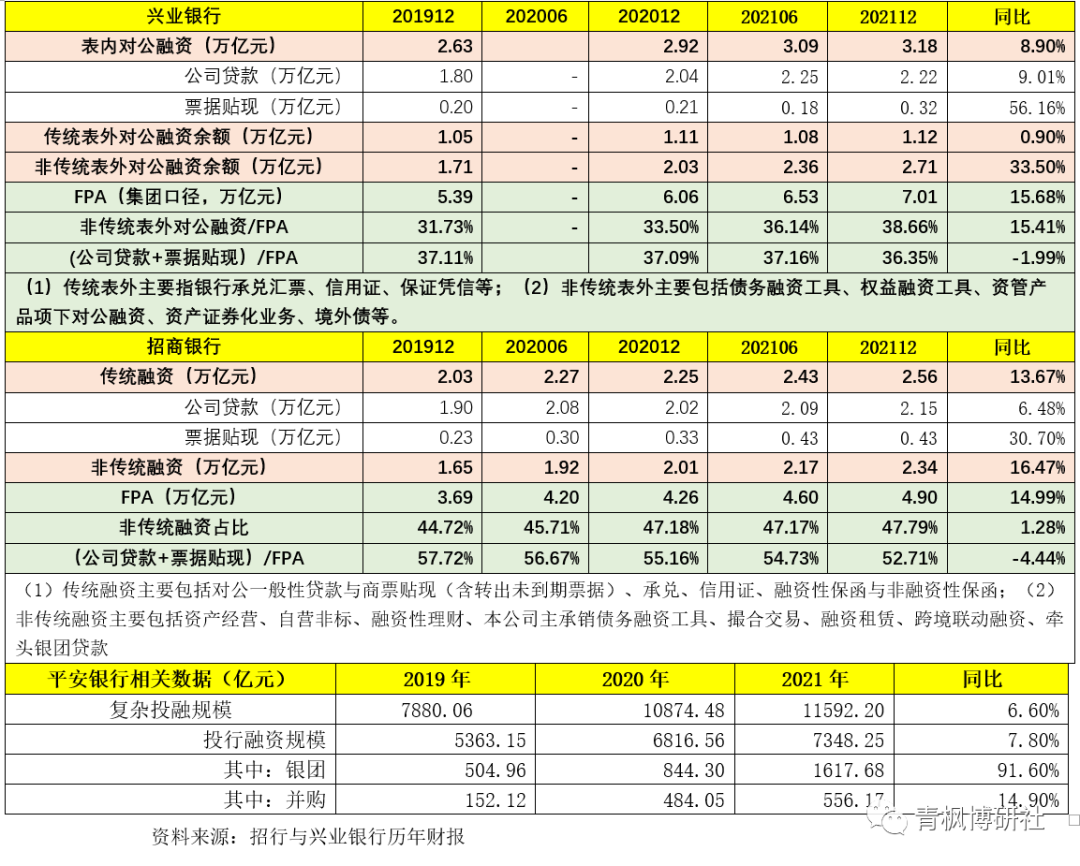

目前招行和兴业银行的非传统对公融资增速普遍高于传统对融资增速,且非传统对公融资在其全部FPA的占比逐步提升。其中,招行和兴业银行的非传统对公融资占其FPA的比例分别为47.79%和38.66%,较2020年分别上升2.45个百分点和5.16个百分点。

2021年底,招行和兴业银行的(公司贷款+票据贴现)占其FPA的比例分别为52.71%和36.35%,较2020年分别下降4.20个百分点和上升0.74个百分点。

2021年,宁波银行的FPA达到6059亿元,服务客户数超过2000户。其中,债券主承规模达到3759亿元,并通过公司债、企业债、海外债等各种产品组合为客户提供丰富的非银融资服务。宁波银行的这个FPA体量实际上是比较惊人的,要知道2021年底宁波银行的公司贷款余额仅为4644.62亿元。

平安银行没有提及FPA,但其自2020年以来一直致力于打造的“复杂投融”实际上是FPA理念的具体体现,即综合利用平安集团内险资、贷款、私行等各种属性资金,以甲方思维设计复杂投融产品,满足客户的综合金融服务需求,实现客户的深度经营。具体看,平安银行的思路是利用复杂投融服务大客户,做大客户AUM(管理对公客户资产)和LUM(对公客户融资总额)。

2021年,平安银行的复杂投融规模达到11592.20亿元,其中投行融资规模7348.25亿元(银团和并购分别为1617.68亿元和556.17亿元)。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~