CTA虽然表现优秀,目前在国内市场,投资者接触的并不算多。

作者:洛洛杨

来源:大话固收(ID:trust-321)

为什么要了解下CTA呢?

因为它能赚钱啊。

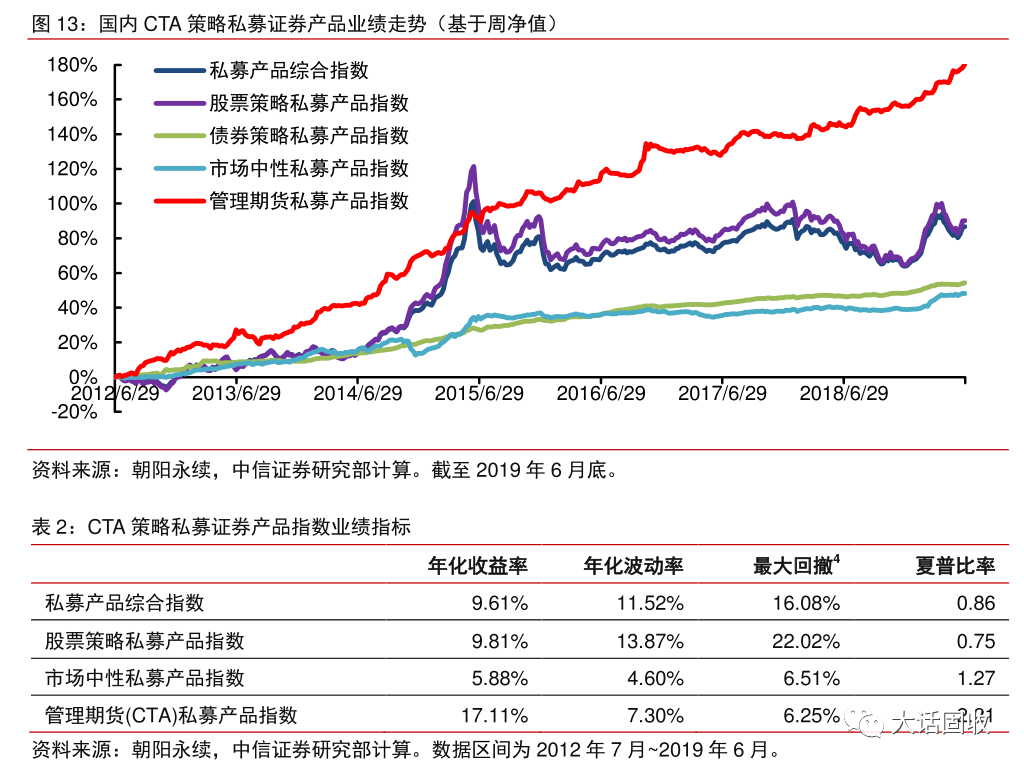

下面是到2019年年中,国内各种策略的私募产品业绩走势。排名第一的CTA管理期货(红线)策略一骑绝尘,几乎不受股票市场影响。

而且,这个策略虽然算下来年化收益率高,最大回撤居然比以稳健为特色的“市场中性”还要低……( 6.25% VS 6.51%)

年级第一的学霸长的漂亮、又努力,大概就是这个感觉了。

不过就像这种学霸没多少人追,CTA虽然表现优秀,目前在国内市场,投资者接触的并不算多。

就像你只会解方程,而学霸只爱微积分;说炒股大部分人都有经验,但CTA玩的是“期货”,很多人一听就敬而远之了。

等等,先不要走!

CTA的英文全称是Commodity Trading Advisor,硬译过来就是商品交易顾问。其实目前CTA更确切的说是期货投资管理中的一种策略,也就是管理期货(Managed Futures)策略。

期货交易具有几大优势:例如多空双向交易,保证金制度下的杠杆交易等。最重要的是:在股票做空渠道有限的国内,期货可以说是最主要的做空工具了。

抽象的就说这么多,我估计大部分人还是想问:CTA是怎么赚钱的?

对于大多数投资人来说,去了解每一种期货该怎么玩,或者这些管理人黑匣子里的投资策略都具体是怎么玩,这是不现实的。

道理也简单:学霸就算每天给你讲做题方法, 你也不一定赶得上人家。

但是,毕竟投资是要把钱交出去,对CTA策略有一些定性的认识是很有必要的。

按照人的主观在策略参与程度上来说,简单可以分为量化CTA和主观CTA。

所谓主观CTA,就是这个团队很牛,对于影响某一商品的各种因素都有充分的经验和专业水准,甚至别人还有业务线参与实物交割。

这种老司机,他可能就会去做底和顶的趋势反转,持仓期限也会长达数月甚至半年以上。

但主流的期货管理CTA,主要还是量化的CTA策略。这里头又大致可以分为趋势和套利两大类策略。

趋势策略,其实说穿了就是跟踪趋势做持仓,可能一个小时当中刚还在做多,稍后趋势变化就开始反手做空了。这就是日内的高频交易,经常是不持隔夜仓的。

例如我一天可能做几十上百次交易,只要保持一定胜率有微小的获利区间,那么一年下来收益也相当可观。

这个策略其实不是什么稀罕物,在国外已经比较成熟了。假如A股一下子改成t+0,这个策略是可以直接移植到股票市场的。上周财新写了篇《A股可疑牛》,里面讲的就是在目前t+1模式下,股票市场上的高频交易者绕开监管,已经有不小的份额。

路子野,但是赚钱,可见这个策略的魅力。

当然,还有做隔夜持仓日间的交易策略。这里面也依然用的是一些技术指标比如均线突破、MACD指标或者布林通道等等。对于外面的人来讲,这其实还是个黑盒子,掏出来放在面前也未必看得懂。

除了趋势策略之外,比较熟知的套利策略。套利策略也有很多种玩法,比如针对农作物做季节套利,工业品的产业链套利,替代品套利以及跨市场套利。

这里拿产业链套利为例来看一下。

根据天风证券做过的一个研究,在黑色金属产业链上,一吨粗钢的生产,大概需要0.96吨生铁+140KG废钢。而生铁的冶炼主要是铁矿石+焦炭+煤粉等。于是换算下来大概可以得出这么一个等式:

螺纹钢期货价格≈1.55×铁矿石期货价格+0.45×焦炭期货价格+其他成本

按照一般的市场逻辑,如果螺纹钢涨价,就会产生更多的铁矿石和焦炭需求。那么这样一来,等号左右两边因为生产的均衡,大致呈现均值回复的特点。

按照这个产业链套利的原则,如果等号左边螺纹钢期货价格,远超出右边组合价格一定的比例,那么就会根据这个系数考虑做空螺纹钢而做多右边两个品种。反之亦然。

这只是CTA套利策略中的一种,只是通过这个例子有一个感性的认识。

不管哪种套利,大致来说是根据历史数据和行业情况,一种稳定的价格关系相对于历史状况发生较大偏差的时候,可能就出现了套利机会。

大体上来看,套利策略本身是对均值回归的一种多层次运用。

要注意的是,CTA毕竟是期货策略,商品类期货有较强的周期性和宏观性,不管是哪一种策略,对管理人对趋势的判断、对风险的控制要求都是比较高的。

这也带来了一个特点——即使整个CTA策略看起来有很不错的历史表现,但是在不同管理人之间也会呈现巨大的业绩差异和回撤差异。

做股票,研究某个板块,有什么利好因素刺激还能轮动一下,风吹过来涨一涨;从这个角度来说,管理人的历史业绩对CTA产品表现的参考作用可能更大。

这也是CTA的另一面,不但要看产品策略,看行业趋势,还需要深入了解管理人。此外,期货的杠杆风险,CTA如何做敞口控制;究竟哪些管理人做的比较好;在热门的“固收+”概念中,CTA又能发挥什么样的作用……

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~