包括沪深两市上市券商及新三板挂牌券商在内,目前已经有24家券商发布2021年业绩预告或快报。

作者:新华财经面包财经

来源:面包财经(ID:mianbaocaijing)

包括沪深两市上市券商及新三板挂牌券商在内,目前已经有24家券商发布2021年业绩预告或快报。

受益于资本市场持续扩容以及二级市场交易量提升,2021年券商业绩总体上扬。有19家券商预告利润增长或扭亏。

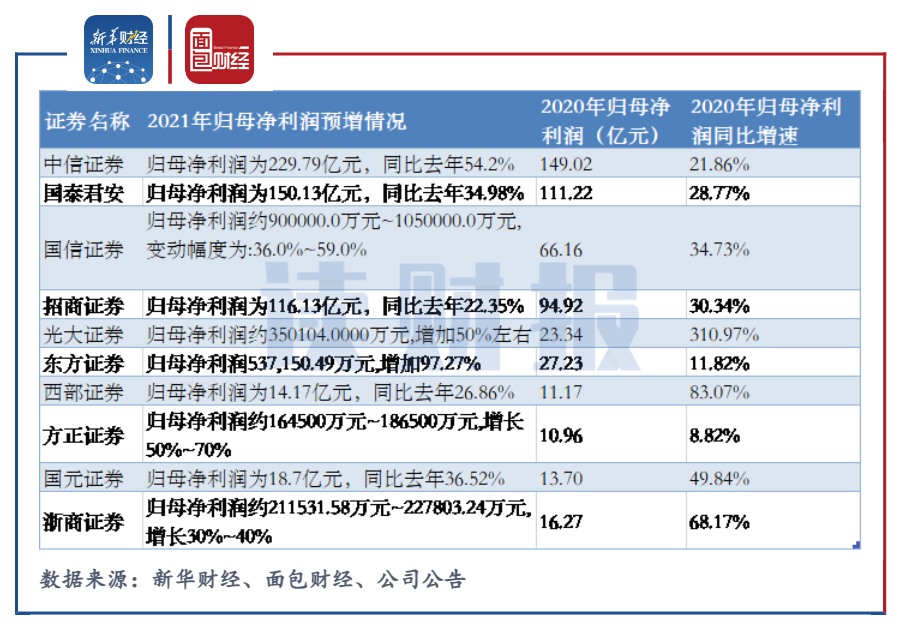

行业明显呈现“强者恒强”的特征。净资本规模排名前10的券商,预计业绩同比增幅均超过20%。中信证券、国泰君安和招商证券的预计归母净利润确定超过100亿元,国信证券预计利润上限为105亿元,有一定概率能超过百亿元。

中小券商业绩承压,净资本规模小的东海、粤开、国都等五家券商的净利润同比下滑,中山证券亏损约1.24亿元。

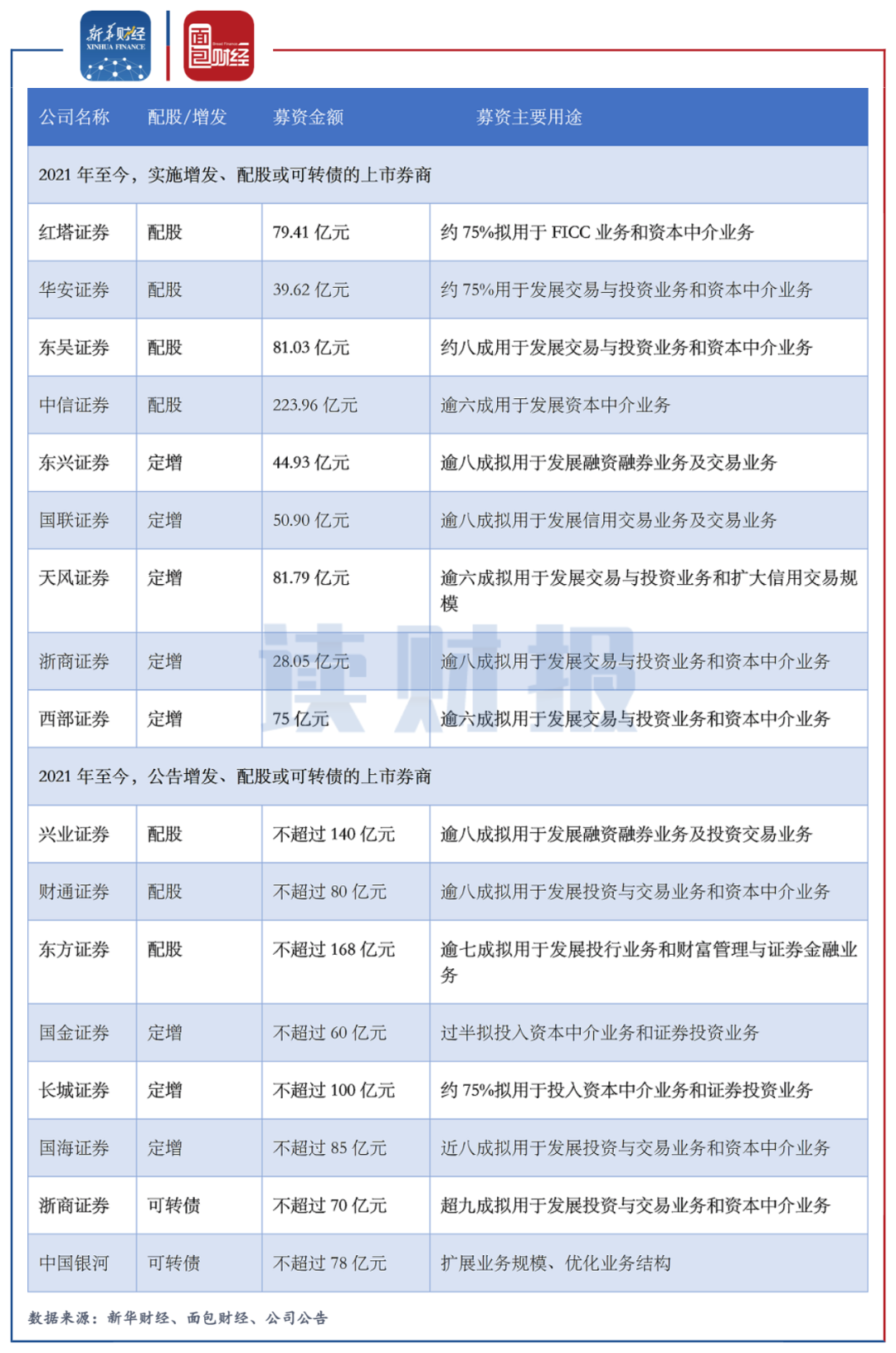

为了应对市场竞争,多家券商通过增发、配股或发行可转债等方式募资补血。

头部券商强者恒强

截至2022年2月上旬,合计24家券商公开2021年业绩,其中,19家预计净利润增加。从净资本规模上看,已披露业绩预告的上市券商中包括中信证券、国泰君安等大型券商和中原证券、太平洋等规模相对较小的中小券商。

图1:截至2022年2月上旬24家券商公开发布2021年业绩预告

在上述券商中,已有10家券商截至2021年上半年末的净资本规模超过200亿元,其归母净利润的同比增速均超过两成。其中,中信证券、光大证券和方正证券2021年业绩的同比增速预计大概率达到50%及以上。

图2:2020年至2021年大中型券商的归母净利润增长情况

如上图所示,与 2020年归母净利润的同比增速相比,中信证券、国泰君安等5家大型券商预计2021年归母净利润的同比增速进一步扩大。其中,东方证券和方正证券2020年归母净利润的增速较低,相对于较低的基数,上述两家券商2021年预计的归母净利润同比大幅增加。而国信证券2020年至2021年的利润同比增速均超过30%。

另外,招商证券、光大证券等5家上市券商预告的归母净利润同比增速较上年度有所下滑。其中,2020年光大证券的归母净利润同比增加超3倍,2021年公司仍预告归母净利润以50%左右的高速增长,增速下降较明显但仍较高。

小券商表现分化较大

总体而言,截至2021年上半年末,净资本规模小于200亿元的中小券商所预告的2021年度归母净利润表现分化较大。

图3:2020年至2021年小券商的归母净利润增长情况

中山证券预告2021年净利润收负,为-1.24亿元。除此之外,东海证券、粤开证券等4家券商预告2021年净利润较上年同期有所下滑。

太平洋作为2020年唯一一家归母净利润为负的上市券商,2021年该公司的预计归母净利润由负转正。

中原证券预计2021年归母净利润约为4.8亿元至5.6亿元,同比增加超3倍,是截至2022年2月上旬,预告归母净利润同比增速最快的上市券商。2020年,中原证券的归母净利润为1.04亿元,仅高于当期发生亏损的太平洋。

南京证券、财达证券和国联证券均预告2021年归母净利润的同比增速远超上年同期。

国海证券预计2021年归母净利润同比增长8.34%,较上年同期该券商近五成的净利润同比增速大幅萎缩。此外,财通证券2021年归母净利润的同比增速或为5%至15%,较低且较往年有所下滑。

研究上述两家券商2021年中报可得,除传统的财富管理业务外,两家券商的重要收入来源为资本消耗型的资管业务或投资业务,净资本规模较小或成制约其业务发展的重要因素。

5家上市券商公告计提减值准备

截至2022年2月上旬,东方证券、光大证券、国元证券、国海证券和太平洋发布计提资产减值准备的公告。券商计提的资产减值准备均对当期净利润造成一定不利影响。

图4:截至2022年2月上旬发布计提资产减值准备公告的上市券商

从绝对值上看,净利润规模较高的东方证券2021年计提的减值准备也较高。但当期,公司资产减值准备占归母净利润的比例较上年度明显下降。

2020年,太平洋确认的大额信用减值损失蚕食了其盈利空间,而2021年其计提的减值准备较上年度大幅减少超六成,使得当期太平洋得以收获一定净利润。根据公告,当期太平洋针对违约的股票质押业务转入应收账款的项目计提减值准备4.04亿元。

A股市场交投较活跃推升券商业绩增长

数据统计显示,2021年全部A股的总成交量和总成交额分别为18.67万亿股和257.18万亿元,分别同比增加12.18%和24.82%。当期A股的区间换手率虽较上年有所下滑,但总体仍保持较高的水平,结合成交量和成交额双增长,2021年A股整体交投较活跃,这或是促使券商业绩普遍增长的原因之一。

图5:2017年至2021年全部A股成交量、成交额、区间换手率

2021年全年,上证指数和深证成指的区间涨跌幅分别为4.8%和2.67%,中债-综合财富(总值)指数的区间涨跌幅为5.09%。整体而言,当期股市和债市的行情均呈上升趋势。

上市券商集体募资补血

强者恒强的市场格局,让上市券商有更大动力做大资本规模。

在传统经纪业务同质化严重和佣金费率下滑的背景下,上市券商纷纷计划发展资本中介、投资业务等资本消耗型业务,对净资本规模提出更高的需求。2021年以来,已有多家上市券商计划或实施定增、配股等进行融资。

图6:2021年至今上市券商募资情况

近日,财通证券公告称中国证监会核准其配股方案,预计募资总额不超过80亿元。此外,国海证券也于2021年提出定增募资方案,预计募资规模不超过85亿元。可以预见,随着券商行业竞争日趋激烈和监管体系更看重净资本,无论大型券商还是中小券商未来仍将有再融资动作。(订正:国都、五矿净利7.48及4.01亿)

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~