房企美元债违约事件持续发酵,评级机构对行业表现信心不足,多家房企评级近期遭遇集中下调,引发市场波动。

作者:克而瑞研究中心

来源:丁祖昱评楼市(ID:dzypls)

“房企美元债违约事件持续发酵,评级机构对行业表现信心不足,多家房企评级近期遭遇集中下调,引发市场波动。

2021年10月18日及19日,仅两日内,穆迪集中下调了20家房企的信用评级,涉及主体信用评级、债券信用评级和评级展望等方面。随后10月21日,惠誉更是将29家中国房地产开发商纳入标准观察(UCO)范围。

值得注意的是,此次评级集中下调的房企中,不乏行业龙头企业以及财务表现稳健的房企被“错杀”,当前环境下,评级机构的过度反应在所难免。

评级展望的调整涉及多方面原因,而下调的另一面,不少房企因杠杆率得到实质性改善迎来评级上调。机构评级下调释放出的信号值得关注,在防风险大背景下,房企需要防控流动性风险,对于行业而言,未来集中度将进一步提升。”

01

10月穆迪已下调29家评级或展望

债务违约的房企成为此次评级下调的主力。

10月5日,花样年一笔10月4日到期美元债构成实质性违约,三大评级机构之一的穆迪再次下调花样年评级,长期评级由B3下调至Ca,评级展望由负面观察调整为负面。

穆迪表示,该公司再融资风险增加,能否产生足够的经营现金流来偿还未来一年至18个月到期的所有离岸债务的能力存在不确定性。

随后,受大环境影响,部分未出现债务违约的企业也遭遇评级下调。

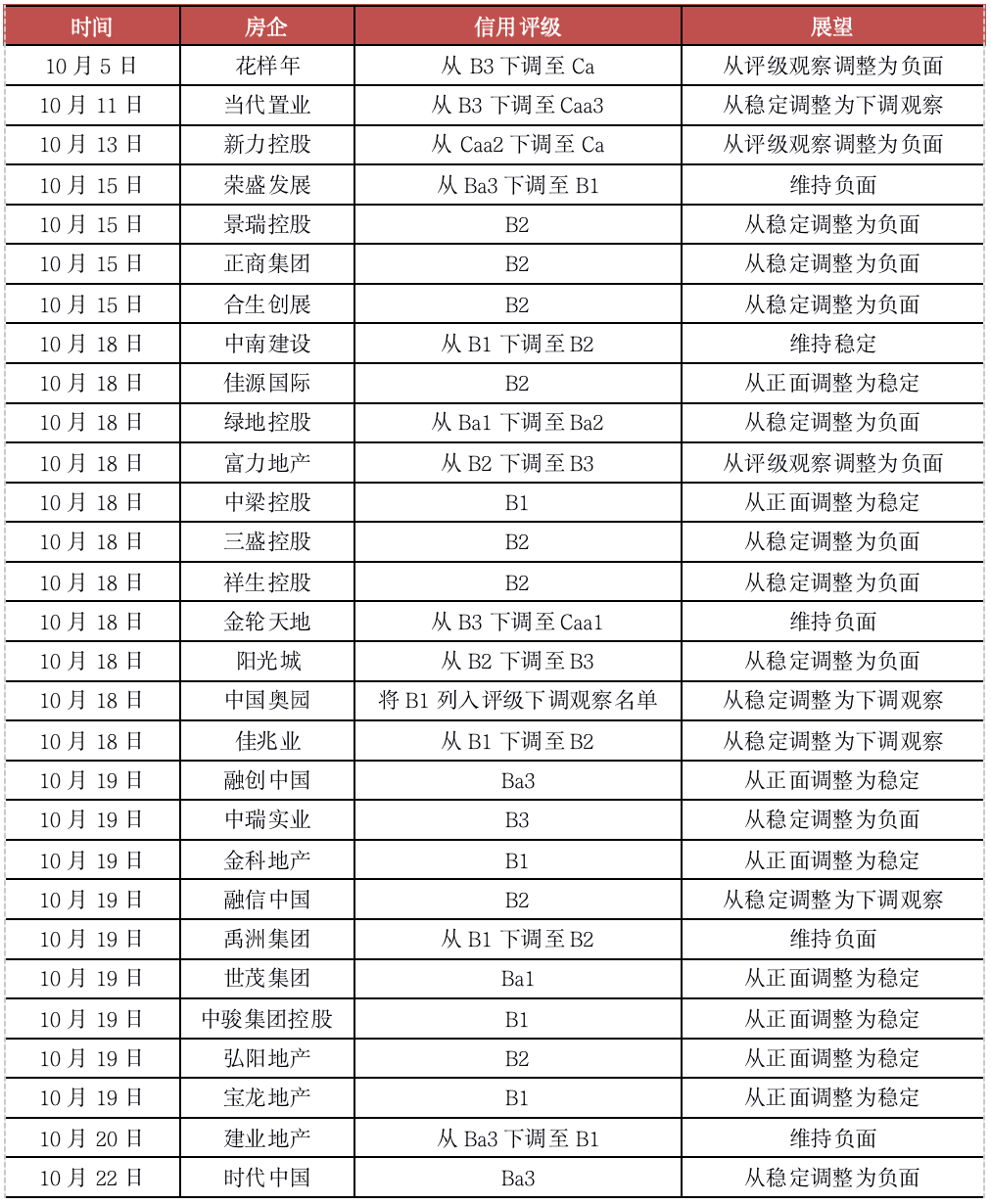

据CRIC不完全统计,自10月份以来(截止10月25日)穆迪前后共下调了29家房企的信用评级或展望,其中18日、19日集中下调高达20家。从内容来看,穆迪下调的这29家中,有16家房企为评级维持,但展望下调,其中有8家为展望从稳定调整至负面或下调观察;剩下的13家则为评级下调或列入下调观察名单。

实际上,从这一角度而言,由于评级机构对整体市场抱有悲观预期,在这场“无差别”的评级下调中,不少房企可能会被“错杀”,比如细数下调评级的房企,既有行业前十的龙头企业,也有百名开外的中小房企;既有“三道红线”不达标的4家橙档和红档房企,也有9家全部达标的绿档房企。

评级机构过度反应背后,一个现象值得警惕,即评级及展望双下调的房企,尤其是下调幅度较大的,如从B3直接下调至Ca,短期内流动性风险较大,企业需要加强风险管控。

表:2021年10月穆迪集中下调房企评级及展望情况

数据来源:CRIC整理

02

融资渠道收紧是评级下调主因

为何会出现集中下调?

原因有两方面,首先,机构对于房地产行业基本面抱有悲观预期,此外,个别房企财务状况不佳,从而面临流动性风险。

对于行业基本面,穆迪曾于2021年9月7日将中国房地产行业整体展望由“稳定”调整为“负面”,其中融资渠道受限是促成展望转负的主要原因。穆迪表示,中国房企国内银行和信托贷款融资以及境内外债券市场融资渠道的收紧,将导致其再融资及流动性风险加大;加之债务和房价增长的限制也将对销售构成制约,叠加全国土地交易的放缓,房企合约销售额下降将加剧流动性紧张。

尽管未来行业背景融资受限、销售疲软,但部分房企中短期内的运营现金流仍能覆盖到期债务及承诺土地款,这也是过半的房企仅为展望下调,但评级维持原状的主要原因。

从企业层面来看,多数信用评级被下调的房企,主要由于信用指标趋弱(穆迪主要通过EBIT/利息覆盖率及收入/债务比率两个指标进行衡量),到期债务压力变大,流动性风险加剧所致。

除此之外,房企评级下调,还受到了其他诸多因素影响,比如业务过于集中某个区域或城市能级、过多依赖合资及联营公司销售、过多依赖信托贷款、自身业务规模较小等等。事实上,在当前市场或监管环境发生变化下,债务压力较大或运营风险较大的房企,受到冲击的可能性更大。

表:穆迪房企评级打分卡情况

数据来源:CRIC整理

03

部分房企上调评级,杠杆率改善是关键

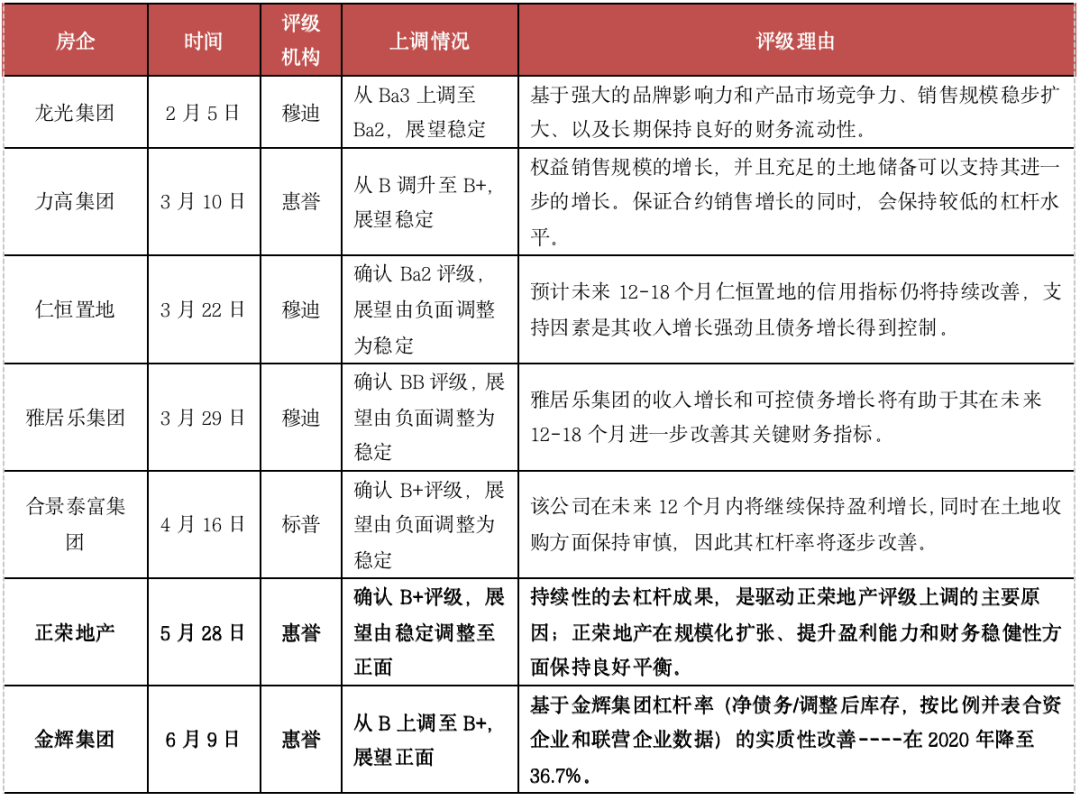

值得注意的是,在房企信用评级纷纷下调的大背景下,2021年仍有多家房企的信用评级被评级机构上调。

如6月9日,惠誉评级发布报告,将金辉集团有限公司的评级展望从“B”上调至“B+”,展望“正面”。

对于评级上调的理由,最主要的原因是杠杆率的实质性改善。

如惠誉表示,此次提升评级,是基于其杠杆率(按权益比例合并合联营公司后净债务/调整后库存)得到实质性改善,2020年杠杆率降至36.7%。由于土储充足,且业绩预期看好,在强劲的经营现金流支持下,惠誉预测金辉未来至少两年可内维持杠杆率在40%以下。

除此之外,在上调理由中还包括有节制的土地收购策略、较高的并表率、较快的回款率及优质充足的土储。

表:2021年评级上调房企情况

数据来源:CRIC整理

整体来看,房企信用评级的集中下调,背后既有评级机构对行业面的悲观预测,也是部分房企信用风险加剧的体现。而信用评级下调的企业范围,在未来仍有可能进一步扩大,在这一过程中,容易造成个别企业被“错杀”。

评级下调对部分企业的影响更为直接,下调房企的融资难度将加大,平均融资成本抬升,从而进一步恶化其信用指标。评级下调难免会造成市场情绪波动,比如如股份抛售、债权人加速催收、购房者观望情绪加重等等,加剧企业的流动性风险,并陷入恶性循环。

行业波动情况下,资本会涌向财务情况良好的大型房企,加剧行业两极分化趋势,行业集中度也会进一步提升。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~