3月17日,富力地产公告称,近期公司相关债券成交价格出现异常波动,经核查不存在重大应披露未披露事项等未充分履行信息披露义务情形。

作者| 小债看市

来源| 小债看市(ID:little-bond)

偿债高峰将至,富力只能一边卖资产,一边与投资者谈展期,“以时间换空间”能否助其走出困局?

3月17日,富力地产(02777.HK)公告称,近期公司相关债券成交价格出现异常波动,经核查不存在重大应披露未披露事项等未充分履行信息披露义务情形。

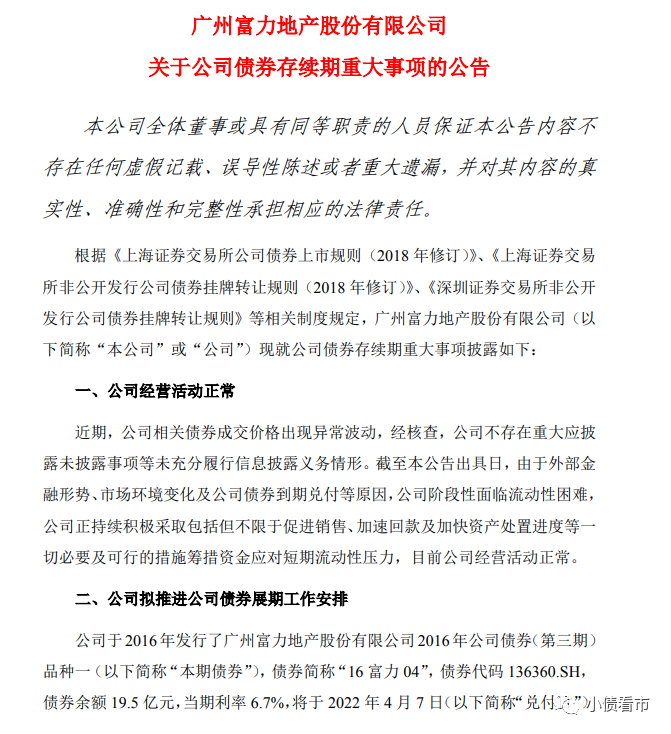

公司债券重大事项公告

公告显示,由于外部金融形势、市场环境变化及公司债券到期兑付等原因,富力地产阶段性面临流动性困难,其正采取促进销售、加速回款及加快资产处置进度等措施筹措资金应对短期流动性压力。

据了解,“16富力04”将于2022年4月7日到期兑付,但富力地产预计无法筹措到足额兑付资金,拟与债券持有人沟通债券展期事宜。

《小债看市》注意到,自2021年下半年以来富力地产旗下债券持续下跌,目前“16富力04”价格跌至30元以下。

此前,有消息称“16富力04”本金将展期一年,票息全额支付,且无额外赔偿。

据公开资料,“16富力04”发行于2016年5月,当前余额19.5亿元,票息6.7%,应于今年4月7日到期。

值得注意的是,这并非富力地产首次发生债务展期,去年12月其以现金折价回购2022年1月13日到期7.25亿美元高级无抵押票据,并展期半年。

基于以上不良债务重组,标普将富力地产及其子公司富力香港的长期发行人信用评级从“B-”下调至“CC”,展望均为“负面”。

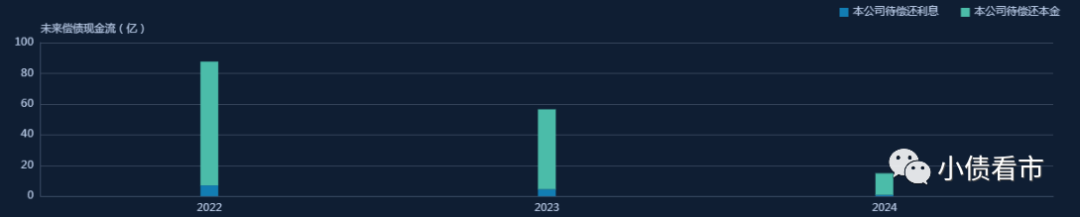

《小债看市》统计,目前富力地产存续债券10只,存续规模161.65亿元,其中一年内到期债券规模有123.15亿元,公司面临集中兑付压力巨大。

存续债券到期分布

除此之外,富力地产还存续10只美元债,存续规模49.44亿美元,其中一年内美元债到期规模过半。

近年来,房地产行业融资环境趋严,富力地产再融资压力巨大,面对即将到来的偿债高峰,其还有更多债务将面临展期。

据官网介绍,富力集团成立于1994年,总部位于广州,已成为以房地产开发为主营业务,同时在酒店发展、商业运营、文体旅游、互联网产贸、医疗康养及设计建造等领域多元发展的综合性集团。

2005年,富力于香港联交所主板上市,成为首家纳入恒生中国企业指数的内地房地产企业。

富力地产官网

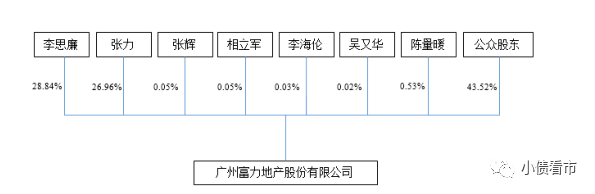

从股权结构看,李思廉和张力分别持有富力地产28.97%和27.5%股权,二人是共同创始人为公司实际控制人。

股权结构图

2021年,富力地产销售额为1202亿元,同比下滑13.4%;今年前两个月销售额有91.1亿元,同比下滑55.39%。

据克尔瑞数据,按操盘金额口径统计,富力地产以1182.6亿元位列房企第28位;以934.8万平方米操盘面积排第24名,属于TOP30中型房企。

克尔瑞数据

2021年以来,富力地产拿地几乎停滞,上半年仅新购入4幅土地,新增权益可售面积仅55.5万平方米,共花费约19.5亿元,拿地销售比仅0.04,较2020年进一步下降。

另外,富力地产城市更新项目资金需求量较大,其三线及以下城市土储面积占比较高,存在一定去化压力。

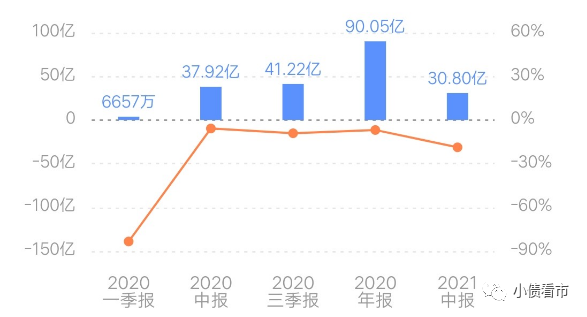

从业绩上看,继2020年净利润下滑6.9%后,2021年上半年富力地产实现归母净利润30.8亿元,同比再次下滑18.78%。

其中,富力酒店运营仍处于亏损状态,净亏损5.4亿元。

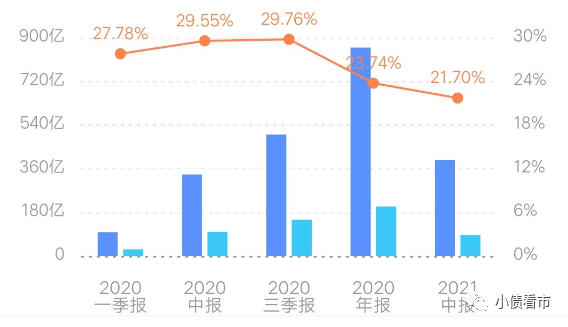

归母净利润

和其他房企一样,富力地产的盈利能力也在持续下滑,2021年上半年其毛利率为21.7%,同比下降7.9个百分点,较2020年末下降2.04个百分点,低于行业平均水平。

毛利率水平

截至2021年二季末,富力地产总资产4245.52亿元,总负债3317.78亿元,净资产927.74亿元,资产负债率78.15%。

从“三道红线”看,富力地产剔除预收款后的资产负债率为74.9%,净负债率123.5%,现金短债比0.55,三条红线均超阈值,归为“红档”。

《小债看市》分析债务结构发现,富力地产主要以流动负债为主,占总负债比为69%。

截至2021年二季末,富力地产流动负债有2292.79亿元,其中一年内到期的短期债务合计519.04亿元。

相较于短债压力,富力地产流动性十分紧张,其账上现金及现金等价物只有127.64亿元,较年初减少129亿,自有资金与短债间存巨大资金缺口,富力短期偿债风险较大。

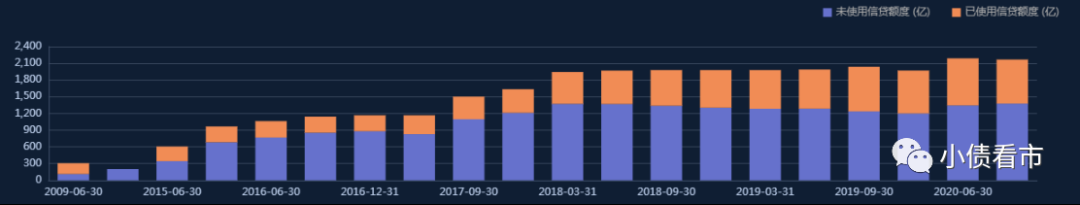

在备用资金方面,截至2020年末,富力地产银行授信总额有2168亿元,其中未使用银行授信有1376.75亿元,但这些额度为非承诺性银行授信额度,其财务弹性一般。

授信额度

除此之外,富力地产还有非流动负债1024.99亿元,主要为长期借款,其长期有息负债合计914.45亿元。

整体来看,富力地产刚性债务有1433.49亿元,主要以长期有息负债为主,带息债务比为43%。

近年来,富力地产有息负债不断攀升,甚至在2019年达到超2000亿元的高点,其财务费用高企且受汇率波动影响较大。

从融资渠道看,除了借贷和债券融资,富力地产还通过租赁融资、应收账款、股权质押以及信托等方式融资。

2020年以来,富力地产外部融资环境明显恶化,其筹资性现金流净额持续净流出,使得公司流动性承压。

筹资性现金流

资金压力之下,富力地产通过减少拿地、开放股权合作、资产处置等多种方式回收流动性,但进展较慢。

在继一年前将旗下唯一物流园70%股权出售给黑石集团后,2021年12月富力地产又将剩下30%股权全部出售给黑石集团。

近日,富力地产以9570.26万英镑出售英国伦敦Vauxhall Square开发地块,相当于六折割肉。

而富力地产最大的“包袱”还是酒店,李思廉曾透露已在积极出售酒店资产,但至今酒店的出售仍未有切实的动作落地。

总的来看,富力地产销售疲软、业绩下滑;外部融资环境恶化,流动性异常紧张;资产出售进展较慢,短期面临较大偿债压力。

1957年出生于香港的李思廉,大学毕业后的第一份工作是证券金融从业员,后来又慢慢做起了贸易,最后转向房地产。

1993年,李思廉与张力以2000万元资金携手进军广州房地产业,成立富力的前身天力地产。

富力地产创始人李思廉与张力

后来,二人发现很多广州老牌国有企业因旧城改造必须外迁,而这绝对是一个在市区获取大块平价土地做大众化住宅的好机会。

1994年,李思廉和张力拆迁广州嘉邦化工厂后,建设了名震一时的“富力新居”赚得第一桶金。

此后,富力多次上演“拆旧厂、建新房”的好戏,从较早的富力广场、富力半岛,到富力现代城,前后在广州做的23个楼盘300余万平方米楼面,半数以上都是市区旧厂房的拆迁地块。

而令富力一夜之间名扬全国的“北京富力城”,原址则是北京起重机厂等五家老厂房所在地。

2002年,富力走出广州,以32亿元地价拍得北京住宅用地“标王”广渠门外东五厂地块,也就是现在的“北京富力城”,此项目拿地以后仅仅9个多月的时间,即以惊人的速度热销京城。

多年来,富力仍一直沿用“双老板”制,这在国内房地产界可谓另类。在内部分工上,毕业于香港中文大学数学系的李思廉主管公司财务和市场营销,张力则负责项目土地和工程管理。

2007年,富力与碧桂园、恒大、雅居乐以及合生创展被业界誉为“华南五虎”,然而近年来由于大手笔投资文旅和酒店项目,富力逐渐从中掉队。

2017年,富力地产以199亿元收购万达商业地产旗下77家酒店资产,但酒店属于重资产行业,被认为是直接导致其债务高筑的“罪魁祸首”。

近年来,房地产行业增速显著放缓,富力地产遭遇“滑铁卢”,除了销售不及预期外,其资金压力也进一步凸显,净负债率高达199%。

随后,富力地产将降负债作为重要任务,陆续出台处置资产、促进销售、股权融资、减少拿地等举措。

如今,面对即将到来的偿债高峰,富力只能一边卖资产,一边与投资者谈展期,“以时间换空间”能否助其走出困局?(作者微信:littlebond1)

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~