浙江、山东、江苏、广东等经济发展水平较高及部分中部省份新主体数量靠前,市场资金愈发向这些区域聚集。

作者:范俊根毕柳

来源:中证鹏元评级(ID:cspengyuan)

主要内容

浙江、山东、江苏、广东等经济发展水平较高及部分中部省份新主体数量靠前,市场资金愈发向这些区域聚集。近年国家对于规范城投公司融资政策密集出台,但地方的建设投入、存量债务偿还等资金需求依然很大,在此背景下,更多的城投公司在资本市场上首次亮相,以此来扩宽融资渠道或降低融资成本等,2021年1-10月,全国新增发债城投公司(以下简称“新主体”)共260家,浙江、山东、江苏新主体数量位居前三,四川、江西、安徽、湖北、广东的新主体也较多,以上区域也是同期城投债发行规模增速靠前的省份,市场资金愈发向这些区域聚集。

新主体资质总体有所下沉。新主体以AA级平台为主,达147家,AAA及AA+的高级别主体数量较少,合计仅65家,2021年1-10月AA级、AA-及以下与未披露级别的新主体债券发行规模占比明显高于老主体,且AA级新主体使用增信的债券及私募债的发行规模占比均更高,一定程度反映了新主体资质总体有所下沉;新发债区域基本为市辖区、县及县级市,大部分区域一般预算财政实力较弱。

部分新主体为已发债企业的母公司,并较多进行了资产整合,另外有较多的已发债企业子公司登陆资本市场融资,虽大部分已设置增信担保,但基本上融资成本相比母公司仍较高。已发债企业的母公司的新主体中高级别主体数量占比较高,较多主体进行了资产整合,级别相对子公司有所提升,融资成本有所下降;已发债企业子公司的新主体以AA级平台为主,大部分主体相比于母公司级别更低,且使用增信的债券发行规模占比高,但基本上相比于母公司发债的融资成本仍较高,由于扩宽融资渠道、提高金融机构对其认可程度等方面因素,仍有较多的已发债企业子公司登陆资本市场融资。

AAA级新主体平均发行利差较低,AA+新主体平均发行利差差异较大,市辖区AA+新主体平均发行利差总体较低。AAA级新主体均为经济发展水平靠前区域的一级平台,平均发行利差较低,部分为资产整合后的园区平台,AA+新主体主要分布在浙江、山东、江苏、上海、广东、河北,各主体平均发行利差差异较大,市辖区AA+新主体平均发行利差总体较低,部分区域的AA+新主体平均发行利差较高。

近年国家对于规范城投公司融资政策密集出台,包括2021年初交易所及交易商协会对城投公司进行分档管理,对于部分城投公司债券融资采取约束措施;4月上交所和深交所印发公司债券审核重点关注事项,对公司债券审核更加严格;以及7月份银保监会印发“15号文”要求加强对地方政府隐性债务化解,对承担地方政府隐性债务的城投公司不得新增流动资金贷款等。但地方的建设投入、存量债务偿还等资金需求依然很大,在此背景下,更多的城投公司在资本市场上首次亮相,以此来扩宽融资渠道或降低融资成本等,不乏已发债企业的母公司或整合后的新主体、已发债企业的子公司、新发债区域的主要平台等。

一、2021年1-10月新主体特征 及债券融资情况

浙江、山东、江苏新主体数量位居前列,资金愈发向经济发达省份及部分中部省份聚集,新主体以AA级平台为主,高级别主体数量较少

2021年1-10月,全国新增发债城投公司共260家,浙江、山东、江苏新主体数量位居前三,四川、江西、安徽、湖北、广东的新主体数量也较多,以上区域也是同期城投债发行规模增速靠前的省份,市场资金愈发向这些区域聚集。从各省份新主体的级别来看,上海、福建、广东的高级别新主体占比较高,而浙江、山东、江苏则由于新主体数量较多,高级别主体占比更低,但仍高于四川、江西、安徽、湖北等中西部省份。地级市层面,嘉兴、潍坊、成都、宁波、湖州、苏州、南通、盐城新主体数量靠前,分别为14家、11家、10家、9家、8家、8家、6家、6家,部分城市的债务水平较高[1]。

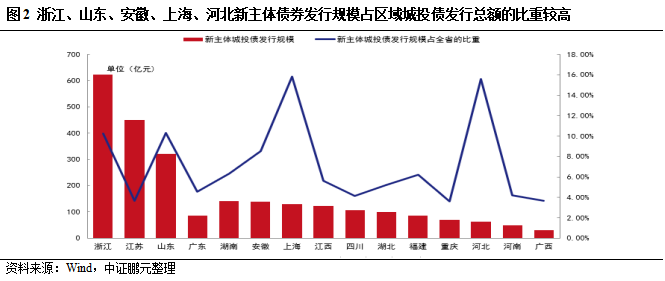

从新主体债券发行规模占区域城投债发行总额的比重来看,浙江、山东、安徽、上海、河北的新主体债券发行规模占比较高,对于区域城投债融资贡献更大。

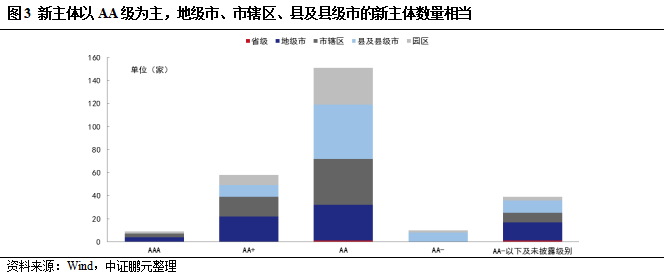

新主体的级别与层级分布方面,新主体以AA级平台为主,达到147家, AAA与AA+的高级别主体数量较少,合计仅65家,地级市、市辖区、县及县级市的新主体数量相当,另外新增的园区平台达到48家。

2021年1-10月AA级、AA-及以下与未披露级别的新主体债券发行规模占比[2]明显高于老主体,且AA级新主体使用增信的债券及私募债发行规模占比[3]均更高,一定程度反映了新主体资质总体有所下沉

从新老主体2021年1-10月各级别主体债券发行情况来看, AAA及AA+级新主体债券发行规模占比相比老主体明显更低,新主体债券发行以AA级平台为主,且AA级、AA-及以下与未披露级别的新主体债券发行规模占比明显高于老主体。2021年1-10月,新主体债券发行规模合计2,633.55亿元,占同期城投债发行总额的比重为5.71%,其中新主体使用增信的债券发行规模为990.81亿元,占发行规模的37.62%,新主体共发行了406只债券,其中使用增信的债券共178只,占比为43.84%,均远高于老主体使用增信的债券发行规模占比10.47%和债券发行数量占比13.76%,另外AA级新主体使用增信的债券及私募债发行规模占AA级新主体债券发行总额的比重分别达到66.60%和75.16%,明显高于AA级老主体使用增信的债券及私募债发行规模占AA级老主体债券发行总额的比重,分别为36.48%和38.77%,一定程度上也反映了新主体资质相比于老主体总体有所下沉。

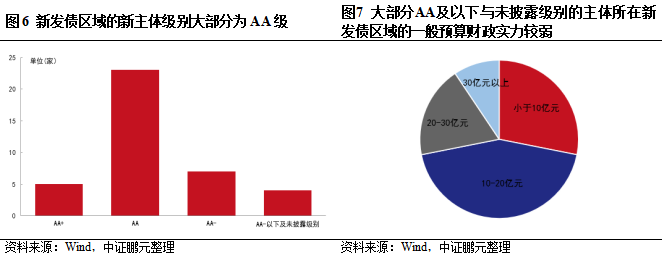

新发债区域基本为市辖区、县及县级市,大部分区域一般预算财政实力较弱,新发债区域的新主体级别大部分为AA级,另外有较多为AA-及以下与未披露级别的平台

2021年1-10月新发债区域共38个(由于园区绝大部分为派出机构,且部分园区平台股权在地级市或区县,故未作为统计的区域,也有一些园区为首次发债区域),涉及新主体共39家,新发债区域除云南昭通市为地级市外,其他均为市辖区、县及县级市,山东、浙江的新发债区域数量靠前,山东的新发债区域中不乏济南历下区、临沂兰山区和淄博张店区这些经济财政实力较强的市辖区,而浙江的新发债区域则基本上为省内经济财政实力靠后的区县,江苏则只有徐州鼓楼区为新发债区域。

从新发债区域的新主体级别来看,大部分主体为AA级,另外有较多为AA-及以下与未披露级别的主体,AA+级的新主体仅5家,系深圳坪山区、福州闽侯县及济南历下区、临沂兰山区和淄博张店区的平台;新发债区域财政方面,级别为AA及以下与未披露级别的主体的区域大部分财政实力较弱,一般预算财政收入小于20亿元的区域达到23个,占比达71.88%,其中小于10亿元的区域为9个。

二、新主体的资产整合及股权下沉情况

新主体中部分为已发债企业的母公司,此类新主体高级别平台占比较高,较多主体进行了资产整合,级别相对子公司有所提升,融资成本有所下降;同时也有较多的新主体为已发债企业子公司,此类新主体以AA级平台为主,大部分主体相比于母公司级别更低,且使用增信的债券发行规模占比高,但相比于母公司发债的融资成本仍较高

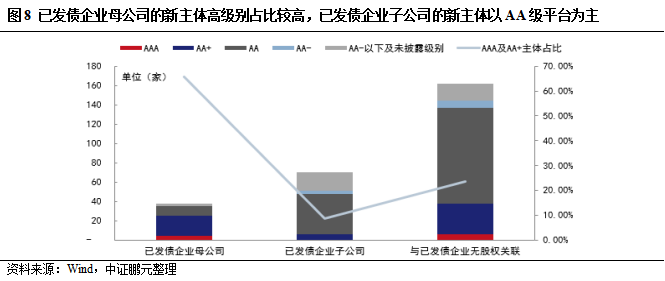

从新主体与已发债企业的股权关系来看,新主体为已发债企业的母公司共38家,此类新主体中高级别平台占比较高,AAA及AA+主体数量分别为4家和21家,合计占比达65.79%;新主体为已发债企业的子公司共70家,其中AA+主体仅6家,以AA主体为主,达42家,且存在较多AA-以下及未披露级别的主体,达19家;大多数新主体与已发债企业无股权关系,此类新主体以一级平台为主,一级平台占比达到90%以上。

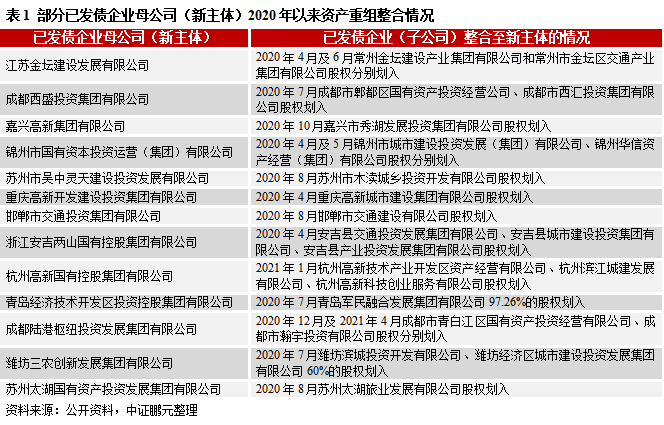

通过梳理已发债企业母公司的新主体,虽有部分平台为资产整合时间较长的首次发债主体,同时也有较多为2020年以来才进行资产整合的主体,部分整合情况如下表所示,另外,我们也对比新老主体中母子公司的级别情况,已发债企业母公司(新主体)的级别高于已发债企业(子公司)有19家,占比较高,达50.00%。从已发债企业母公司(新主体)与已发债企业(子公司)的2021年1-10月平均发行利差[4]对比情况来看(详见附录一),绝大部分的已发债企业母公司(新主体)平均发行利差相比已发债子公司有所收窄,成都西盛投资集团有限公司、潍坊三农创新发展集团有限公司、成都陆港枢纽投资发展集团有限公司、嘉兴高新集团有限公司等近期整合的新主体,相比已发债子公司的平均利差收窄幅度靠前,融资成本有所下降。

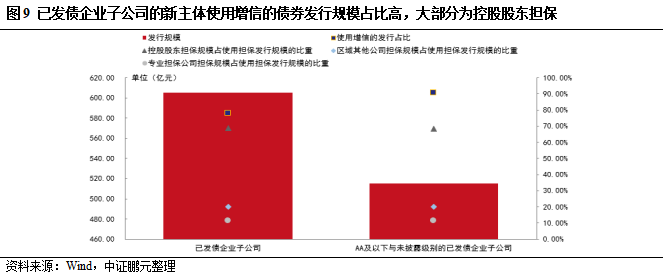

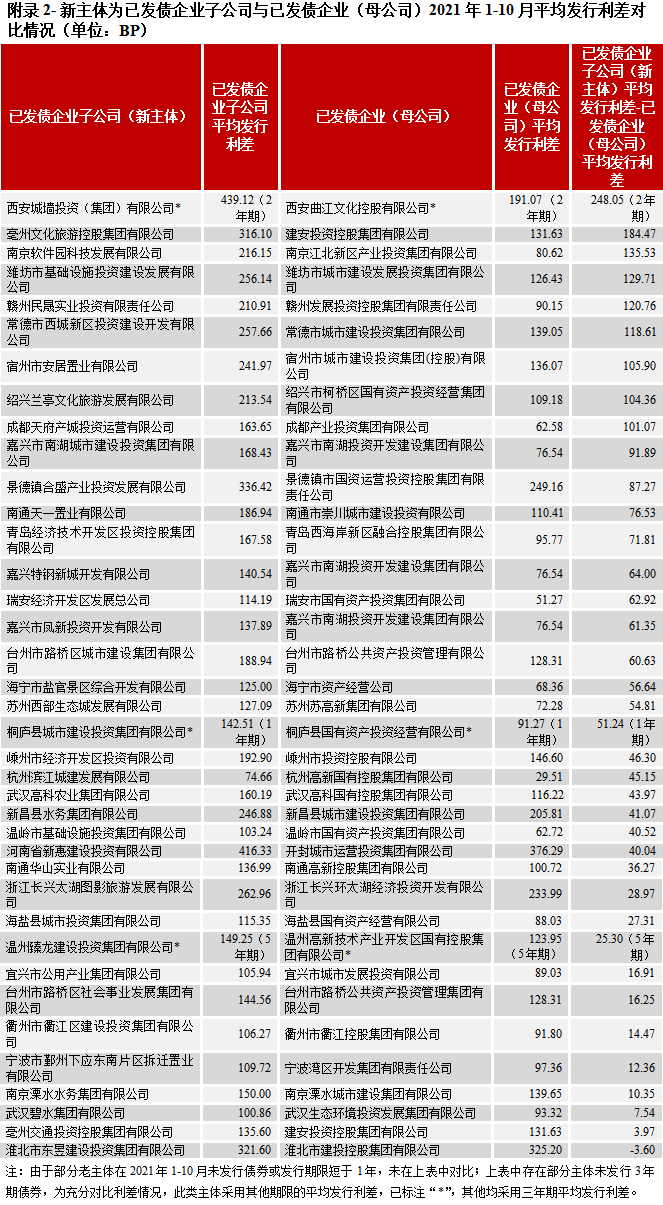

此外,也有较多的新主体为已发债企业子公司,从其与已发债企业(母公司)的级别对比情况来看,此类新主体级别相比母公司更低的达40家,占比达到57.14%;债券发行方面,已发债企业子公司的新主体使用增信的债券发行规模占比高达77.95%,远高于全部新主体使用增信的债券发行规模占比,同时此类新主体中AA+平台使用增信的债券发行规模比重较低,仅海盐县城市投资集团有限公司发行私募债由控股股东海盐县国有资产经营有限公司提供担保,而AA及以下与未披露级别的主体使用增信的债券发行规模占比高达90.60%,大部分仍为控股股东担保,专业担保公司担保规模占比较低;发行利差方面,虽然此类新主体发行的大部分债券已设置担保措施,但其平均发行利差基本上相比母公司仍更高(对比情况详见附录二)。整体来看,这些已发债企业子公司的新主体的资质总体有所下沉,相比于母公司债券融资,其融资成本有所提高,但由于扩宽融资渠道、子公司业务区域或实际管辖机构与母公司的有所不同、为在资本市场融资将股权上划至已发债企业、以及提高金融机构对其认可程度等方面因素,仍有较多的已发债企业子公司首次登陆资本市场融资。

三、高级别新主体债券融资情况

AAA级新主体均为经济发展水平靠前区域的一级平台,平均发行利差较低,部分为资产整合后的园区平台,AA+新主体主要分布在浙江、山东、江苏、上海、广东、河北,各主体平均发行利差差异较大,市辖区AA+新主体平均发行利差总体较低,部分区域的AA+新主体发行利差较高

我们也聚焦高级别的新主体,2021年1-10月,新增的AAA级主体共9家,均为经济发展水平靠前区域的一级平台,其中包括杭州高新国有控股集团有限公司、重庆高新开发建设投资集团有限公司(以下简称“重庆高新”)这些整合区域内资产后首次发债的园区平台;AAA级已发债企业母公司的宁波通商集团有限公司、长沙城市发展集团有限公司以及国家级新区平台福州新区开发投资集团有限公司等,除重庆高新三年期平均发行利差达到107.09BP,其他AAA级新主体的平均发行利差较低。

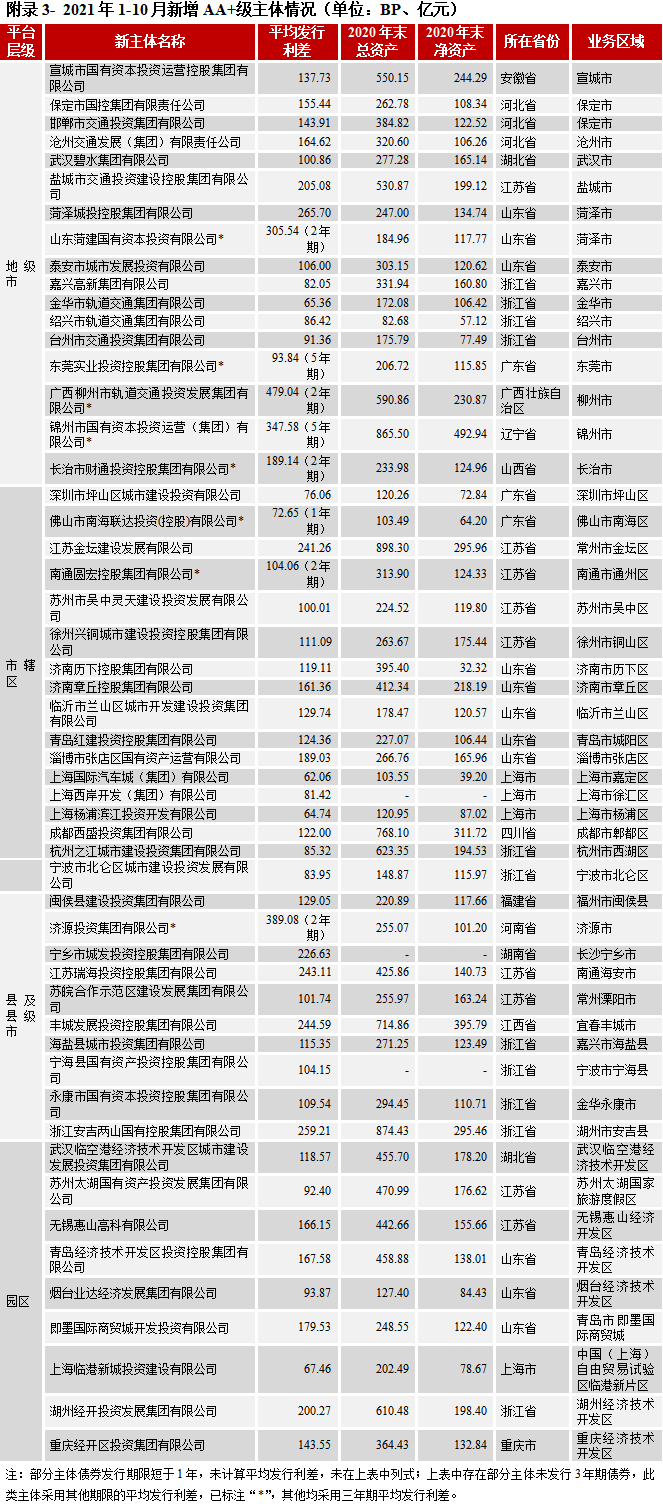

AA+新主体方面,2021年1-10月新增AA+主体共56家,其中浙江、山东、江苏、上海、广东、分别为11家、11家、10家、4家、3家,其他省份均少于3家,从平台层级来看,地级市、市辖区、县及县级市、园区类AA+新主体分别为20家、17家、10家和9家;市辖区AA+新主体主要分布在山东、江苏、浙江、广东这些省份中经济靠前的地级市的市辖区以及上海市嘉定区和徐汇区;新增的县及县级市AA+主体则主要分布在浙江和江苏,福建闽侯县,江西丰城市、湖南宁乡市、河南济源市各有1家AA+新平台;园区的AA+新主体则基本上分布在经济较为发达城市的园区(详见附录3)。

从2021年1-10月平均发行利差来看,各AA+新主体平均发行利差差异较大(详见附录3),地级市平台中浙江的嘉兴、金华、绍兴及台州的AA+新主体平均发行利差较低,而广西柳州、辽宁锦州、山东菏泽、江苏盐城、山西长治等区域的AA+新主体平均发行利差较高;由于市辖区AA+新主体基本上分布在经济较为发达城市,平均发行利差总体较低,淄博市张店区国有资产运营有限公司及济南章丘控股集团有限公司平均发行利差偏高,三年期平均发行利差分别为189.03BP和161.36BP;县及县级市平台的AA+新主体平均发行利差相对于地级市和市辖区平台总体更高,其中河南济源市的济源投资集团有限公司2年期平均发行利差达到389.08BP、长沙宁乡市、南通海安市、宜春丰城市、湖州安吉县的AA+新主体平均发行利差均在220BP以上;园区的AA+新主体总体发行利差尚可,其中湖州经开投资发展集团有限公司、即墨国际商贸城开发投资有限公司三年期平均发行利差较高,分别达到200.27BP和179.53BP。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~