非房主体的流贷仍旧能解决涉房融资限制问题,甚至非房主体与开发商存在股权关联关系的也能被一些银行所接受。

作者:西政资本

来源:西政资本(ID:xizheng_ziben)

笔者按:

非房主体的融资一直都是一个偏敏感的话题,因为非房主体的融资经常被当做房地产企业融资出表甚至规避融资监管的常用途径。暂且不论是否触及融资监管红线,但就从实务的角度来说,非房主体的融资目前已构成大部分房企多元化和多渠道融资中不可或缺的一部分。在具体表现形式上,第一种比较常见的情形是头部房企进行的多元化布局,比如除地产以外的贸易、旅游、文化、健康、养老、农业、新能源、机器人及科技等,通过这些非房主体的融资间接为地产业务输血;第二种比较常见的情形是开发商用一些与自身有关联或者表面不关联的主体承接自身的一些地产业务,比如开发商指定的总包施工单位、材料供应商等,这些非房主体的保理、融资租赁、供应链ABS等方向的融资曾为房企的表外融资立下过“汗马功劳”。

根据目前的前融业务情况,在具体的出表问题上,非房主体的流贷仍旧能解决涉房融资限制问题,甚至非房主体与开发商存在股权关联关系的也能被一些银行所接受,另外开发商体系外的非房主体在供应链方面的融资功能在“三道红线”的新规下表现得异常出彩,以下就一些业务操作细节进行详细介绍和说明。

一、非房主体的银行融资

在我们近两个月完成的前融项目退出中,我们发现一些开发商的非房主体仍旧可以顺利地在一些外资或合资银行取得流贷,该类流贷无形中充当着我们前融资金退出的还款来源的角色。在具体操作方面,这些外资或合资银行直接对开发商的非房主体提供授信,这类穿透式流动资金抵押贷款的借款人为非房主体,股东穿透上去可以是地产公司。在融资要素方面,该类银行的融资成本在年化9%-10%左右,抵押物可异地安排,款项用途限制较小,因此很值得开发商关注。

除了与开发商存在股权关联关系的非房主体可以在当前市场环境下顺利取得融资外,与开发商不存在股权关联关系但由开发商实际控制的非房主体也仍旧能顺利地在目前的监管环境下取得银行融资,且更为容易(主要是可以避开涉房的融资监管)。举个简单的例子,在开发商做项目并购并寻求银行的并购贷款的过程中,因不少银行并购贷款的审批权限都是在总行(目前开发贷的审批权限也大部分都在总行),因此开发商通过表面非关联的非房主体在分行层面取得抵押流贷的方式也就应运而生,而这种融资方式在工改项目的并购和融资中尤为实用,在合规层面亦没有实质性的障碍。以具体的工改项目并购为例,开发商为实现税筹的目的,一般都会考虑先用非关联的主体收购厂房,在我们提供并购贷款给开发商解决股权收购款的基础上,目标公司(原产权方兼运营方)被并购后向银行申请的流贷可以得到充分支持,并在一定程度上置换掉我们提供的并购贷款。

值得一提的是,自从“三道红线”监管规定施行后,我们经常遇到开发商找一些非房主体做抵押流贷的做法,比如收购一个成立达到一定年限且有合适的经营流水的实业、贸易类企业作为融资主体,然后由开发商提供土地抵押的方式配合取得流贷,最后由融资主体以投资款、合作款、交易诚意金等形式将融资款支援给开发商。尽管上述操作在一定程度上解决了中小开发商的融资难题,但根据银保监发〔2020〕27号文的规定,上述做法事实上很容易突破监管红线(尤其是监管部门较真的情况下),因此在具体操作层面还需要再行斟酌或详细商榷。

备注:2020年6月24日银保监会下发的《关于开展银行业保险业市场乱象整治“回头看”工作的通知》(银保监发〔2020〕27号),强调了房住不炒政策并再次明确禁止“表内外资金直接或变相用于土地出让金或土地储备融资;流动性贷款、并购贷款、经营性物业贷款等资金被挪用于房地产开发”。另外,对于开发商而言,需要同时提供非房主体以及其他抵押增信担保,在融资方案的沟通上亦会存在选择与比较。对于融资机构而言,对非房主体经营流水等财务数据的考量也需满足准入条件。

二、非房主体的信托融资

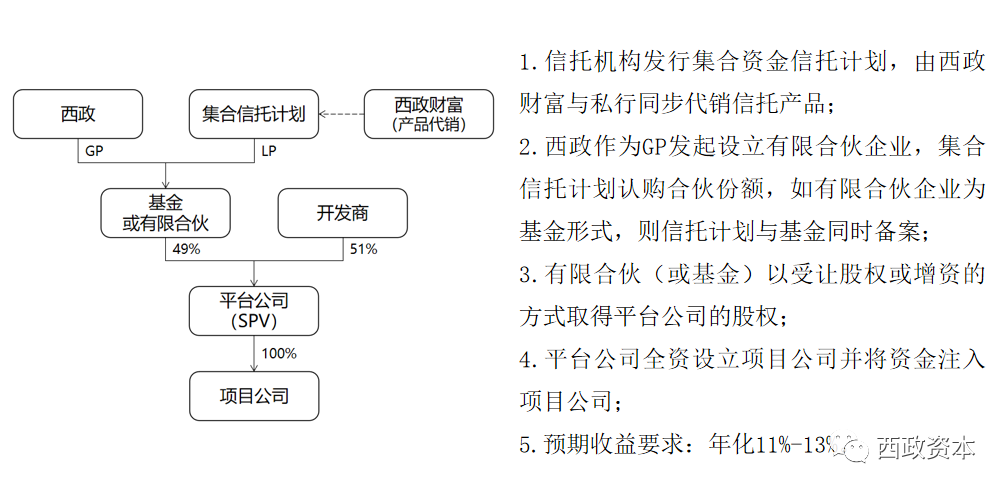

从2020年3月份,各地银保监局向辖区信托公司传达2020年信托监管要求,要求持续压缩具有影子银行特征的信托融资业务,制定融资类信托压缩计划;到今年5月份的《信托公司资金信托管理暂行办法(征求意见稿)》;再到7月份的压降融资类信托规模要求;继续到10月份下发的《关于开展新一轮房地产信托业务专项排查的通知》;加上近期部分信托机构因未完成压降融资业务规模被要求全面暂停融资类业务;目前房地产信托已整体往地产的股权投资类信托调整,其中“信托+基金/有限合伙”的优先股融资模式最受市场推崇,具体可参见我们下述的融资架构。

从信托机构的业务开展情况来看,目前主要是两种操作模式:一种是上述的优先股融资业务,通过对赌、流动性支持、差额补足等方式锁定最低投资收益,或约定“基础收益+浮动收益”;第二种是非房主体发行的债券或者其他类型的类似标准化债务融资工具,具体是由开发商提供非房主体,然后通过非房主体发行私募债或者其他标准化融资工具的形式进行融资(当然得先满足合规的前提)。在具体操作方面,非房主体的债务融资一般都需要后置抵押,且一般不能超过放款后30天内办理完毕抵押手续。

三、非房主体的融资与开发商的表外负债

“三道红线”融资监管新规施行后,表外负债和明股实债都已纳入监控范围,其中表外负债包含供应链ABS和房企参股未并表项目的有息负债(这类有息负债其实很难被监管);明股实债的统计规则则是实质重于形式,包括表内应计入债务但体现为权益的部分和表外合作开发项目所带来的债务,不过在监管层面依赖于开发商的诚信披露,因此房企在一定意义上仍旧有腾挪空间。

在表外负债方面,上文提到的开发商用非关联(但实际控制)的贸易、实业等非房主体取得融资后,非房主体继续以投资款、合作款、交易诚意金等形式将融资款转回给开发商使用,或直接用“其他应收”、“其他应付”的挂账处理,本质上仍旧构成了“三道红线”监管范围内的表外负债,只是该类表外负债可以给开发商创设很多的腾挪空间。需要注意的是,开发商通过实际控制的总包单位、材料供应商等进行保理、融资租赁、供应链ABS等产品的融资,相比常规非房主体取得融资后将款项直接转回给开发商使用,则能更好地解决合规的问题,这其实也是开发商通过增加经营性负债间接降低有息负债需求的重要手段。

(一)保理融资方案示例

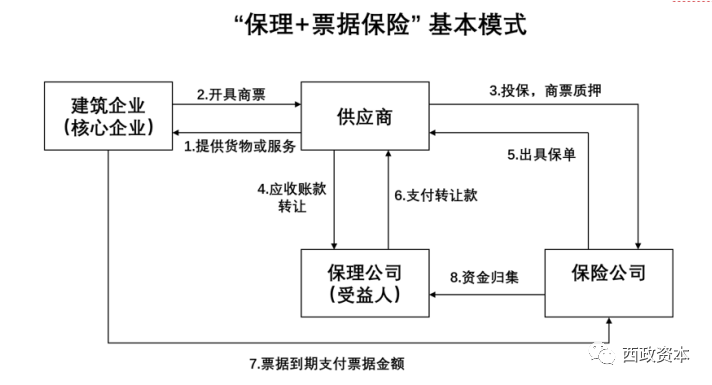

1. “保理+票据保险”融资方案

“保理+票据保险”模式主要适用于建筑企业,也即以建筑企业作为核心企业,其中既包括实力雄厚的国央企类建筑总包单位,又包括与开发商自身存在表面关联或非关联关系的总包施工单位(非房主体)。“保理+票据保险”模式主要是指满足资质条件的建筑企业(核心企业)向其供应商开具电子商业承兑汇票,保险公司依托该核心企业信用为商票贴现提供保险,保理公司依据保险公司开具的保单放款的模式。

交易流程说明:(1)建筑企业作为核心企业与其供应商发生业务往来后,建筑企业开具商票给其供应商;(2)供应商作为投保人,以其自身为被保险人,以保理公司为受益人进行投保,并将商票质押给保险公司,保险公司尽调核查后向供应商出具保单;(3)供应商将对核心企业的应收账款转让给保理公司;(4)保理公司在供应商投保后向其放款;(5)票据到期,核心企业将票据票面金额支付至保险公司,资金最终归集至保理公司。

2. “保理+抵押”融资方案

具体融资要素参考如下:

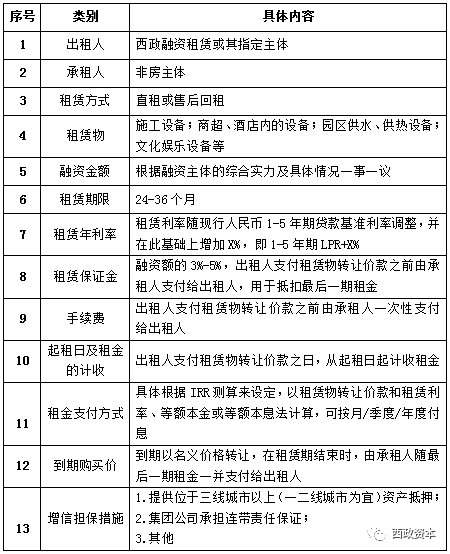

(二)融资租赁方案示例

具体融资要素参考如下:

准入要求说明:(1)以非房主体作为融资主体,其中净利润不得为负;(2)拥有较好的企业征信,不存在标的较大额的法律纠纷或法律诉讼;(3)集团地产板块作为担保主体,但地产企业须未违反“三条红线”的监管要求,抵押物系位于三线城市以上的不动产(优选一二线城市),其中抵押率7折以内,具体一事一议;(4)可接受施工设备,商超、酒店内的设备,园区供水、供热设备,文化娱乐设备等作为租赁物,具体一事一议。

2023年7月22日-23日,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

系统提升资产投资、经营、处置实操技能

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~