未来的房地产市场将以信用水平逐步代替资产规模,那就意味着日后房地产行业竞争,将会从规模转移到信用水平的竞争

作者:REITOWIN

来源:投资与地产(ID:reitowin)

未来的房地产市场将以信用水平逐步代替资产规模,那就意味着日后房地产行业竞争,将会从规模转移到信用水平的竞争,在新的游戏规则下,民营房企正在进入转型的阵痛期。

历史总是惊人的相似,即便过程不同,结果始终相同。

在这一轮的楼市大洗牌中,弯道超车的国资成为最大赢家。昔日民营企业手中的优质资产不断抛售,而国资则开始进场捡漏。

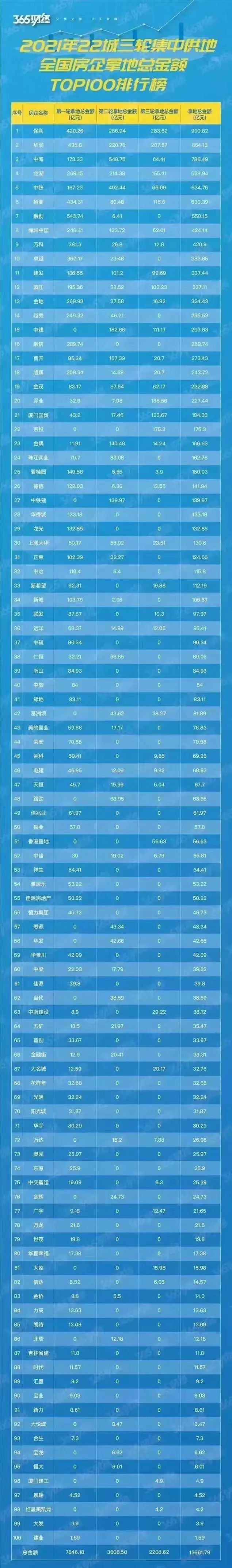

在“三条红线”之下,民营房企丧失的不仅仅现在,还有其可预见的未来。在2021年22城三轮集中供地中,昔日以融创中国、世茂集团为代表的民营房企,不再一掷千金,开始明显收缩自身版图。

当然,这样的局面,亦是民企一味追求规模效应下的自食其果,新的游戏规则之下,民营房企唯有浴火才能重生。

01 售与收,民企的割肉与国资的捡漏

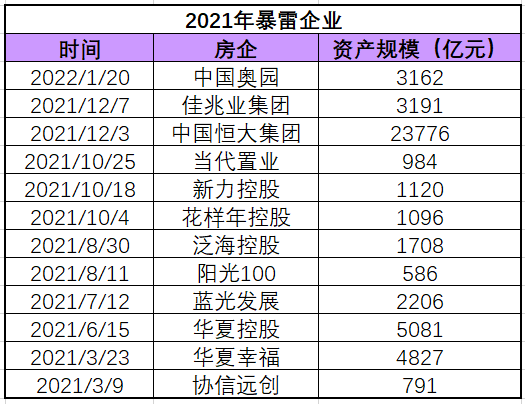

爆雷,似乎已经成为了民营房企在2021年的常态,为了自保,资产出清成为了这些民营企业的不得已为之。

有人出清,就自然有人接盘,而这一次,接盘的依旧是国资。

近日,有媒体消息指出,保利、华侨城、招商蛇口、华润、中粮、五矿地产、中建、金茂和中国绿发等9家央国企,被要求通过收并购项目资产的方式,为有中高风险的11家民营房企提供流动性支持。

11家民企分别是绿地控股、融创中国、世茂集团、中梁控股、荣盛发展、奥园、阳光城、融信中国、佳兆业、广州富力、中南建设。

且根据消息内容,央行还制定了针对这11家房企美元债敞口风险的应对方案。

虽然消息暂未被证实,但国资的进场委实是颇有组织与规模。

核心优质资产割肉出清

刚进入2022年,广州亚运村,这个雄霸全国“地王”榜若干年的综合房地产项目,就由世茂和雅居乐正式割爱给了中海地产。

紧随其后,世茂36项核心资产,近乎800亿的资产包就被世茂摆上了货架待销,而第一个被买走的上海黄浦地块,买主还是国资。

1月28日,世茂亦将上海外滩茂悦大酒店以45亿元出售给上海地产。

其余如上海世茂国际广场、与世茂深坑洲际酒店等资产,亦有消息指出,其潜在买家身份涉及上海国资企业及万科。

同时,融创的三个项目股权也分别转入国资之手,近1个月以来,融创先是将昆明融创文旅城二期40%股权转让予华发,转让价为14亿元;紧接着,武汉一住宅项目、武汉甘露山文创城部分股权,亦分别转让给了首创和武汉城建。

此外,有市场消息指出,包括广东在内的多个省级、市级政府,都在为央国企收并购出险房企项目“牵线搭桥”。北京这边,也已经有北京国资房企在接洽类似企业。

物业板块的收并购热潮

另一边,在收并购热度颇高的物业板块,1月20日,华润旗下的物管平台华润万象生活宣布收购南通长乐物业的全部股权以及江苏中南物业服务的1%股权,总代价为不超过22.6亿元。

此前的2022年1月5日,华润万象生活公告拟以总代价不高于10.6亿元收购禹洲物业股权。

据悉,禹洲物业主要提供住宅服务管理,在2020年为禹洲集团旗下禹佳生活服务贡献了近80%的营收,换言之,此次禹洲物业被出售,意味着禹佳生活服务的主营业务将被割舍。这于资金承压的禹洲集团而言,决然是断臂求生。

虽然,据银行方面透露,为了鼓励“优质房企”收购出险和陷入困境房地产企业的项目,监管层已要求金融机构对房地产行业并购提供金融支持,且出险企业项目承债式收购不纳入“三道红线”监管。

但事实上,在执行层面,此金融政策目前仅针对性地面向各地城投,以及央国企。

1月12日,招商蛇口发行了今年首笔并购类票据,首期发行额为25.8亿元。

1月25日,华润置地发布消息称,其及华润万象生活分别与招商银行在深圳签署了《并购融资战略合作协议》,各方将就并购融资建立深度合作伙伴关系,招商银行将全力支持华润置地、华润万象生活并购业务发展。

于国资而言,资金已然到位,优质资产亦不断被推到眼前,未来国有企业无疑将成为并购市场的主力军,而地产市场亦正在进入新的时刻。

02 静与动,民企的拿地收缩与国资的扩张

除了债务危机的爆雷,大多民营房企在2021年业绩方面,也完成的不尽理想,近40%的百强房企业绩同比下降,大部分房企没有完成销售目标。

从年度目标完成情况来看,公布年度目标的代表房企目标完成率明显低于往年,大部分房企没有完成年度销售目标。

克而瑞报告显示,2021年,规模房企整体的目标完成情况远不及历史同期,规模房企平均目标完成率不到90%,明显低于近年105%以上的平均水平。在披露年度业绩目标的部分规模房企中,截至2021年12月末有超80%房企未完成全年业绩目标。

中指研究院报告显示,从公布年度销售目标的 32 家代表房企来看,2021 年房企销售目标完成率总体明显低于2020年,完成率均值为90.1%,大部分房企未完成年度目标任务。

具体而言,报告显示,恒大的目标完成率只有61.5%,为目前公布年度销售目标房企中目标完成率最低的;金科、当代置业、花样年四家房企的目标完成率低于80%;碧桂园、世贸、阳光城、奥园、中骏、弘阳地产、时代中国、银城国际的目标完成率低于90%。

融资难,销售面临去化压力,资金流动性降低,于民营房企而言,最直接的影响就是拿地的谨慎与版图的大幅收缩。

2021年12月27日,随着北京市房山区拱辰街道地块落槌,全国22个热点城市全部完成了今年的三轮集中土拍。

总体来看,受新冠肺炎疫情引起的市场洗牌以及“三道红线”融资监管政策施行等综合影响,行业的集中度越来越高,“拿地、销售、融资”等资源正集中式地往头部房企靠拢。

图片来源:365财经

其中,在三轮集中供地中,央企、国企的参与度明显增强,甚至占据了拿地的主导地位,中指研究院报告显示,2021年22城集中供地中,国企拿地占比达61%。

中原地产报告也显示,2021年房企资金链压力较大,特别是私企融资成本更高,而且银行等金融机构针对私企的管控更严格。这导致2021年下半年以来,国企基本成为土地市场的主流。

国资积极参与拿地背后,是民营房企拿地热情减弱有关。于民营企业而言,债务危机之下,经营上已然举步维艰,自然不可能有余钱拿地。即便是没有“爆雷”的民营房企,也有不少面临流动性紧张,同样是捉襟见肘。

由此可见,民营房企在忙于自救的同时,失去不仅仅是吞下去的蛋糕,他们失去的亦将是未来于他们而言,已经束之高阁的那些华丽丽的大蛋糕。

在优质资产被转移,土地市场趋向国资主导的背景下,未来的房地产市场恐将呈现更明显的两极分化,即强者越强,弱者苟活。

03 转与变,从规模转向质量与“信用”

在以往,“大就是强”对于许多房企而言属于一种经营哲学。

一味的追求规模,一掷千金的拿地,财务杠杆的高翘起等等的这些,是昔日不少民营房企的常态。

但在2021年,这样的因终究造成了今日的果,国资是在趁机捡漏,但“机”也喟然是民营房企自己“造”出来的。

在这场变革中,并非没有民营房企独善其身,商住并举的龙湖与注重信用体系的碧桂园都是其间的佼佼者。

在碧桂园成长与壮大过程中,有过无数个重要节点,比如2016年一步跨入3000亿门槛,比如2017年,超过万科、恒大坐上销冠座椅;又比如2018年,控速、刹车、放缓等等。

从危机时刻拨开迷雾一路走来,碧桂园早已深刻明白,要想在市场中保持有质量的发展,“最大”已不是法则,“最好”才是真理。

调整销售预期,从规模转向质量

回顾碧桂园的过去几年,你会发现,自2018年起,碧桂园就不再不公布年销售目标,同时仅披露权益销售金额。

从此后的公开数据来看,尽管相比巅峰时期的高增速明显慢了下来,但碧桂园仍然连续四年稳坐销冠位置。在这背后,是冷淡的行业周期、庞大的销售基数等因素所影响,但显然也有自动控速的考虑。

不仅如此,自从2019年开始,碧桂园就以回款现金流为行政考核的标准,也因此当年销售回款率提升了5个点至96%,处于行业高位。

而后随着市场变化,碧桂园回款率呈现波动下降。2021年,按揭贷款收紧使房企回款率受到影响,不少房企回款率跌至80%以下。

碧桂园也相应受到一些影响,截至中期回款率相比上年下降了1%,但90%的回款率仍保持较好的回款速度。

提高信用评级,降低融资成本

从规模向质量转变后,碧桂园已经开始尝到“甜头”。即便是整体收紧的市场环境,碧桂园经营的逐步稳健、财务的逐渐优化,还是让金融及资本市场乐于向其敞开大门。

截至2021年中期,碧桂园整体融资成本下降至5.39%,较2020年末降低0.17个百分点。

除了财务表现的优化,低融资成本背后的一部分因素是源于信用评级的提升。

早在2019年,碧桂园就意识到好的信用评级对公司寻求长远发展的重要性。于是,很早以前碧桂园董事局主席杨国强就带领高管们会见境内外投行,争取更多国际评级机构的投资级评级。

得到国内外投行的认可,有助于碧桂园信用评级提高,从而提高投资人信心、扩大融资渠道、降低融资成本。因此,保证健康的财务水平以及稳定的净借贷比率,成为碧桂园这两年的要务之一。

随着这两年的财务优化,2017年初获得惠誉投资级评级的碧桂园,又在2020年9月获得穆迪上调评级至投资级。剩余的国际知名评级机构标普,将其纳入投资级名单或许也只是时间问题。

以此为基础,碧桂园积极利用如今的融资优势,进行了债务成本置换。

以美元债为例,碧桂园于2021年相继提前赎回一些优先票据,包括2月份赎回一笔5.5亿美元、利率7.125%的2022年优先票据;6月份,完成赎回6.5亿美元、利率4.75%的全部尚未偿还2023年9月票据。

同时,碧桂园在赎回前发行了低利率债券,如1月份发行两笔票据共12亿美元,利率分别为2.7%、3.3%,期限从4.4年到10年,明确指明拟将票据发行所得款项净额用于一年内到期的现有中长期境外债务再融资。

标普在2021年9月份的报告中就指出,碧桂园的资本结构和融资成本与更高评级的中资开发商相当。

标普进一步提到,碧桂园的财务稳定性继续增强,除了来源于对财务审慎性和经营效率的逐步重视,还包括扩张欲望的合理把控。

调整拿地战略,聚焦长三角低线城市

观点指数发布的房地产企业新增土地储备报告显示,2021年,碧桂园新增权益土储约为4022.4万平方米,拿地权益金额为1835.5亿元,位居招商、万科、保利之后。

按此计算,截至12月碧桂园权益拿地销售比为32.89%,保持在合理区间。

拿地思路变化的背后,可以窥见这家全国型房企的投资调仓心理。

事实上,自2014年前后开始,碧桂园在拿地层级上不断下沉至三四五线拿地,并成为了许多三四五线城市第一家进驻的品牌房企。

但在随后几年,棚改货币化安置政策调整等原因,让碧桂园在拿地方面趋于谨慎。

截至目前,从具体拿地城市和投拓力度、区域调整和细分来看,碧桂园还是相应精细地扩大了对三四五线的管控力度。

碧桂园将投拓重点倾斜在了更有发展前景的长三角、珠三角等优势三线城市。譬如在长三角区域,自2020年开始,碧桂园攻城略地,拿下了不少地块,包括盐城、湖州、常州、宿迁等城市。

2021上半年,碧桂园获取土地城市群分布中,长三角土地获取权益金额占比43%,为所有城市群中占比最大;同时权益面积仅占比20%,在所有城市群中位列第三,体现了长三角拿地盘子小、单位地价高的特点。

总体来看,碧桂园的及时刹车让其有时间去沉下心来,拨开迷雾,而有意识的调整财务指标以增强信用体系,才是其维持可持续发展的根本。

结语

从长线视角来看,在这场行业的寒冬中,碧桂园获得的这件过冬棉袄也可以说是压准了新的游戏规则所获得的红利。

从2021年底发布的房地产并购融资新政来看,未来的房地产市场将以信用水平逐步代替资产规模,那就意味着日后房地产行业竞争,将会从规模转移到信用水平的竞争。

在这样的游戏规则下,今天很多民企的抛售正是其转型阵痛的必经之路,浴火重生之后,将是一个良性循环的新的房地产行业的诞生.

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~