城投非标的生存空间越来越小,但是在标债无法完全满足城投企业的融资需求的情况下,短期内城投非标仍旧有一定的生存空间。

作者:西政财富

来源:西政财富(ID:xizhengcaifu)

笔者按:

2021年7月监管部门下发的《银行保险机构进一步做好地方政府隐性债务风险防范化解工作的指导意见》(银保监发〔2021〕15号,下称“15号文”)及其补充通知,针对地方政府隐性债务监管进行新一轮政策收紧,明确了非标投资的“禁区”的同时,进一步扎紧了城投非标融资的“紧箍咒”。2022年开始《关于规范金融机构资产管理业务的指导意见》(银发〔2018〕106号,下称《资管新规》)正式实施,打破刚兑,持续压缩非标存量规模仍将继续。虽然城投非标的生存空间越来越小,但是在标债无法完全满足城投企业的融资需求的情况下,短期内城投非标仍旧有一定的生存空间。对此我们在梳理城投主要非标融资模式(信托、资管计划、融资租赁、基金、债权融资计划、理财直接融资工具、债权投资计划、资产支持计划及其他非银金融机构借款等)监管要求下,对尚合时宜的非标融资模式进一步整理,以供沟通探讨。

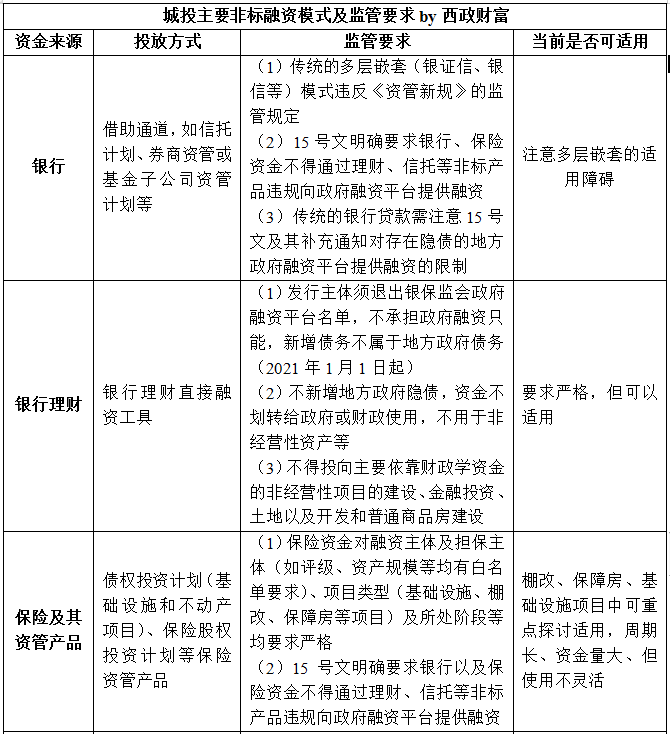

一、城投主要非标融资模式及监管要求

在压降“非标”融资、城投债务管控、防范风险的政策背景下,江苏的盐城、泰州、常州、徐州等市以及江苏省、云南省多地对地方融资平台的债务成本进行严格管控,要求重点压降高成本的非标融资。城投传统的非标融资模式在当下政策监管下,可操作的选择与空间也逐步缩小。

二、目前可操作的城投非标融资

以下结合我们目前与信托机构合作的投资类信托参与城投平台融资以及当前尚存在操作空间的北金所债权计划、融资性售后回租等几类非标融资方式对常规的操作要求及内容进行说明。除此之外,上文提及的通过融资性信托、保险资管计划或债权计划、政策性基金、券商或基金子资管计划等亦可作为沟通融资的方式,但受限于目前的发行或申请难度、对交易对手及项目等的较高的要求,本文不做赘述。

(一)投资性信托参与城投平台融资

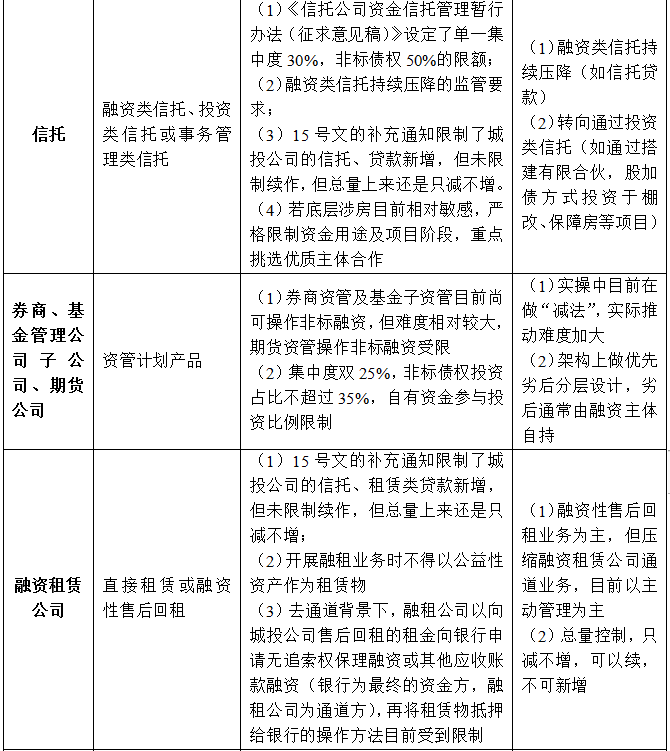

1. 投资产品基本架构图及说明

(1)西政资本作为GP与信托计划(LP)共同成立有限合伙;信托产品份额通过信托自行募集或银行、西政财富代销。

(2)有限合伙企业通过股权投资方式投资于项目公司,并通过股权投资和股东借款的方式向项目公司进行投资,并最终用于棚户区改造、保障房项目建设。

(3)增信措施方面,施工总包单位对合伙企业期间收益提供期间保证金,并对合伙企业期间收益差额部分提供担保(贴息),城投平台公司母公司提供担保,项目公司章证照共管。

2. 融资产品要素

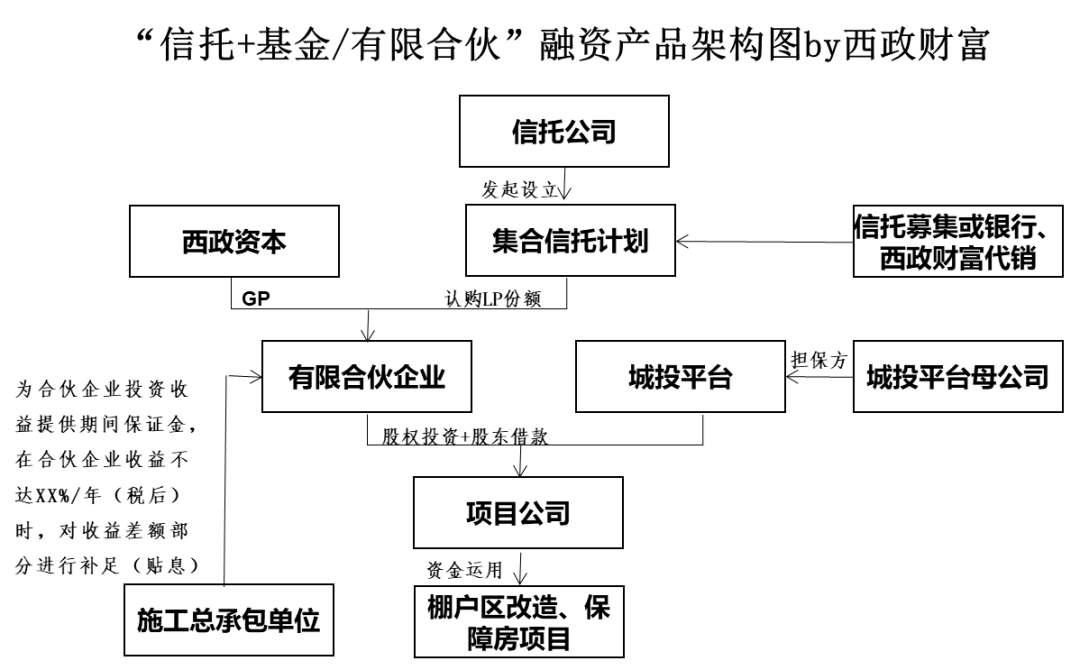

(二)北金所债权计划参与城投平台融资

1. 城投平台作为融资人通过主承销商(银行)向北交所申请备案、挂牌,主承销商通过自有资金认购或寻找其他适格的投资机构进行认购;

2. 挂牌主体不强制要求主体评级,由参与主体认购自行进行风险判断;

3. 募集资金用途灵活,可用于长期项目资金与短期流动资金,或用于归还借款;

4. 放款项目准入标准方面,在符合国家政策方针前提下,可灵活调整;

5. 从备案材料制作到发行完毕2个月左右的时间周期要求;

6. 主承销商需为银行,A类主承销商可操作全国范围内业务,B类主承销商需在城投公司所在地有分支机构。

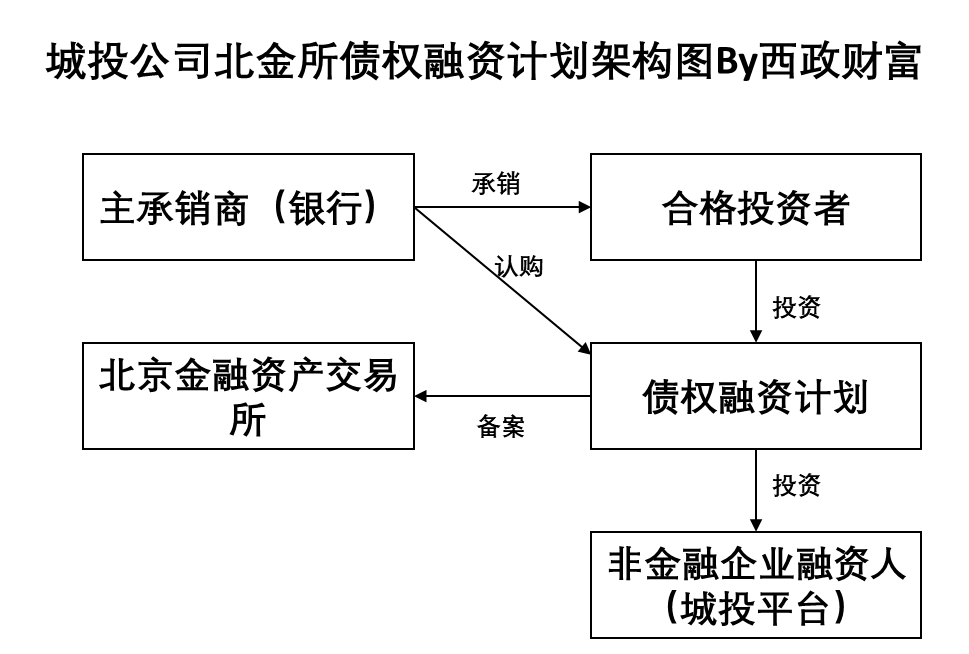

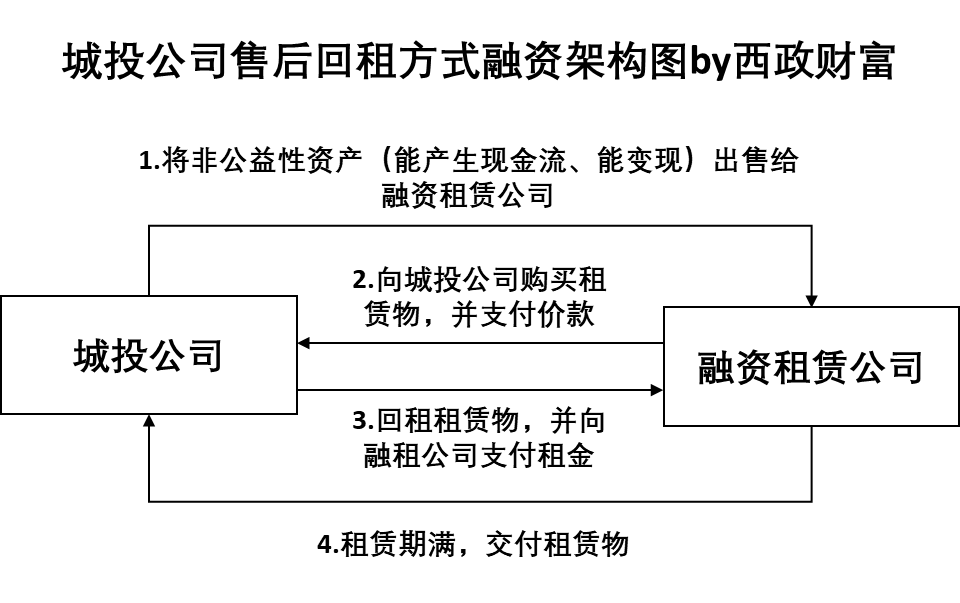

(三)融资性售后回租方式参与城投平台融资

1. 城投公司将非公益性资产(能产生现金流、能变现)出售给融资租赁公司;

2. 融资租赁公司向城投公司购买租赁物,并支付价款;

3. 城投公司向融资租赁公司回租租赁物,并向融资租赁公司支付租金;

4. 租赁期满,融资租赁公司向城投公司交付租赁物;

5. 因受压降通道的监管要求,目前操作这类业务的融资租赁公司也主要以主动管理为主。

除了以上提及的非标融资外,对于符合条件的城投企业通过ABS(资本市场)、发债(债券)等融资亦是重要的资金来源。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~