接受市场拷问

作者:小债看市

来源:小债看市(ID:little-bond)

连续两个交易日,紫光集团存续债全线大跌,面对偿债高峰将至,市场心存疑虑。

01、暴跌

11月2日,紫光集团有限公司(以下简称“紫光集团”)旗下“19紫光01”大跌57.35%,触发盘中临时停牌‘;此外“18紫光04”等债券持续暴跌并创出新低。

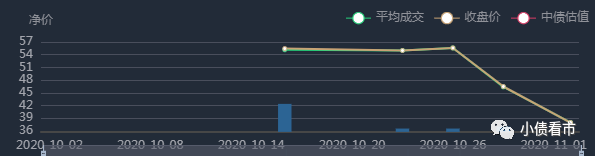

“19紫光01”历史趋势

连日来,紫光集团旗下多只债券频繁异动,据悉两周内其面临超30亿债券集中兑付压力,债券异动或是市场对其偿债能力的担忧。

值得注意的是,紫光集团选择永续债“15紫光PPN006”到期不赎回,而放弃赎回永续债的做法,通常被市场视为流动性紧张及再融资困难的信号。

具体来看,10月30日到期的永续债“15紫光PPN006 ”,紫光集团不赎回仅需支付利息;10月31日到期的10亿“17紫光PPN004”已完成资金划转;11月2日到期的6亿“17紫光05”本息,已全额转至中证登;13亿规模“17紫光PPN005”将于11月15日到期。

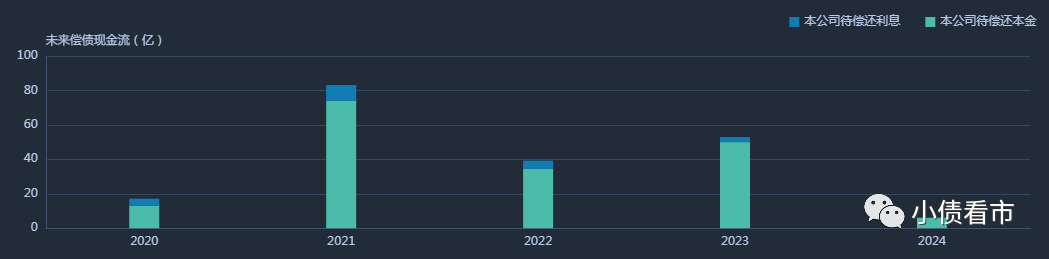

《小债看市》统计,目前紫光集团存续境内债15只,存续规模203.46亿元,兑付期主要集中于2021年;另外其还存续4笔境外美元债,合计24.5亿美元。

存续境内债券到期分布

在国内评级方面,目前紫光集团主体和相关债项信用评级均为AAA,评级展望为稳定。

据公开资料显示,紫光集团是中国大型综合性集成电路领军企业、全球第三大手机芯片设计企业和领先的全产业链云网设备和服务企业。

近年来,紫光集团相继收购紫光学大(000526.SZ)、紫光国微(002049.SZ)等公司股权,其多元化经营布局逐步完善,业务板块涵盖IT及相关设备制造及服务、电子元器件及设备制造、能源环境、教育培训服务以及管理咨询和科技园产业等领域。

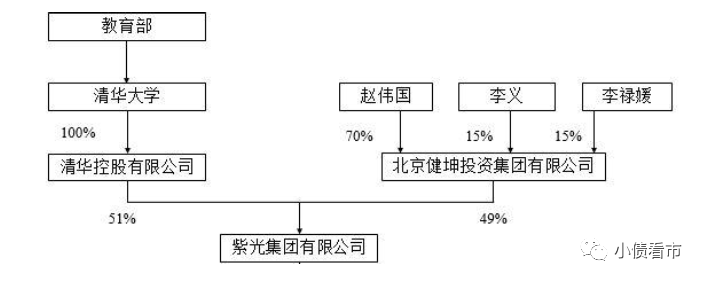

从股权结构上来看,紫光集团的控股股东为清华控股,持股比例51%,穿透后实际控制人是清华大学;赵伟国通过健坤投资持股34.3%,为公司第二大股东。

股权结构图

相较于方正集团,紫光集团主营业务比较集中,主要集中在集成电路和芯片领域。

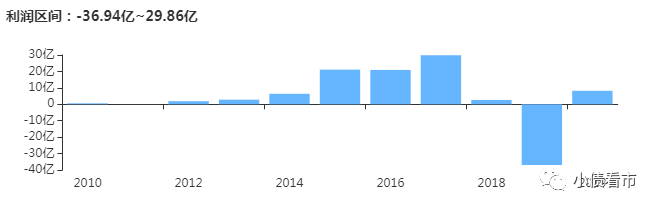

近年来,紫光集团业务规模持续扩张,利润总额对公允价值变动收益、投资收益和各类补助的依赖程度较高,其经营业务利润水平波动很大,盈利稳定性较弱。

2018年,由于资产减值损失、公允价值波动等因素影响,紫光集团亏损6.31亿元;今年前三季度其业绩再次亏损43.81亿元。

实现归母净利润情况

截止今年9月末,紫光总资产3007.53亿元,总负债2106.86亿元,净资产900.66亿元,资产负债率70.05%。

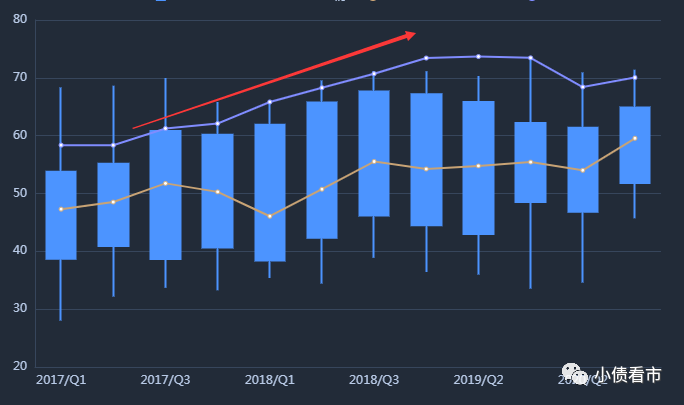

值得注意的是,从2018年开始紫光财务杠杆水平就一直维持在70%以上,高于行业平均水平,债务风险较大。

从母公司层面分析,截至2019年末紫光母公司总债务为651.16亿元,资产负债率超过90%,母公司杠杆水平更高、债务压力更大。

资产负债率情况

《小债看市》分析债务结构发现,紫光集团主要以流动负债为主,占总负债的57%。

2019年以来,由于流动负债增长较快,紫光流动资产已无法覆盖前者,流动比率小于1,短期偿债能力指标呈现恶化趋势。

截止今年9月末,紫光流动负债有1208.16亿元,主要为短期借款和一年内到期非流动负债,其短期负债合计746.81亿元。

而相较于短债规模,紫光流动性明显吃紧,其账上货币资金有505.55亿元,不足以覆盖短期负债,现金短债比为0.68,短期偿债风险较大。

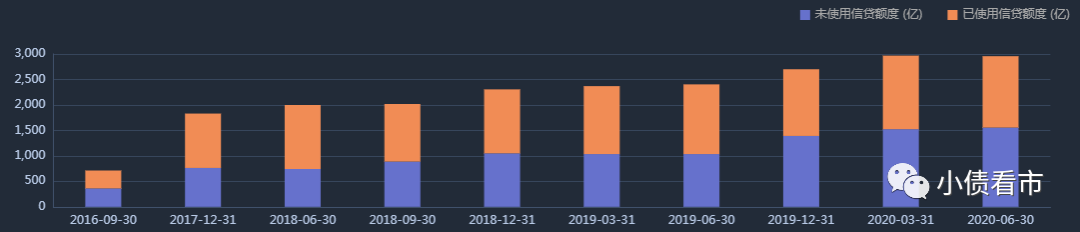

在备用资金方面,紫光财务弹性尚可。截至今年6月末其银行授信总额为2957.58亿元,未使用授信额度为1555.16亿元。

银行授信情况

在负债方面,紫光集团还有近900亿非流动负债,主要为长期借款。整体看其有息负债在1500亿以上,主要以短期有息负债为主,带息负债比为73%。

《小债看市》注意到,2018年以来由于长期债务迅速增加,紫光集团有息负债居高不下,2018和2019年该指标一直维持在1600亿以上高位。

有息负债高企,致使紫光集团的财务费用也在不断攀升。2019年其财务费用竟高达92.36亿元,对利润形成严重侵蚀。

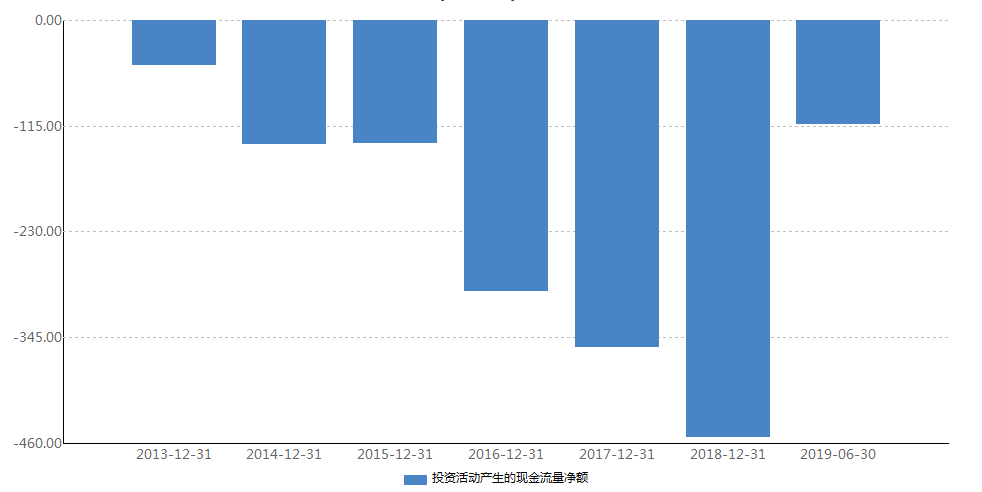

近年来,紫光集团进行大规模并购和国际存储基地等项目投建,其投资性现金流大幅流出,尤其是2018年该指标净流出额高达453.78亿元。

投资性现金流

同时,频繁并购产生大量商誉,截至今年9月末紫光集团商誉已经高达520.99亿元,占净资产的58%,未来面临一定商誉减值风险。

对外投资活跃、流动性紧张压力下,经营获现难以满足紫光集团资金需求,其偿债资金主要依赖于外部融资。

从融资渠道看,紫光集团渠道较为多元,除了发债和借款外,其还有租赁融资,应收账款融资,定向增发,股权质押以及信托融资等方式。

值得注意的是,2019年受融资环境收紧影响,紫光集团筹资活动现金由净流入转为净流出状态,筹资性现金流净额为-34.54亿元;今年前三季度虽然该指标转正,但净流入额大为下降。

筹资性现金流情况

2018年以来,随着校企体制改革的推进,紫光集团开始重组。

2018年末,紫光集团控股股东清华控股就先后与苏州高新、海南联合、深投控等公司签订了股权转让和合作协议,但最终都因落地难度太大而不了了之。

另一方面,紫光集团也开始逐步出售子公司股权,缓解流动性压力。

2019年末,紫光集团相继转让子公司紫光同创24%股权、华山智安21%股权,收到股权转让款合计39亿元;后又欲出售子公司展讯投资20%股权,同时拟通过增资募集不超过50亿人民币,目前股权转让和增资项目已在北京产权交易所挂牌。

今年4月,紫光集团计划转让旗下紫光股份17%的股份,同时紫光股份筹划定增120亿元;5月紫光展锐以500亿估值与22家投资者达成转让协议,紫光集团将转让紫光展锐13.39%股权,同时后者获得几家机构50亿元的增资。

同时,紫光集团引入战投工作,也进入初步合作意向阶段。

今年6月,清华控股和健坤投资,拟同意紫光集团增资扩股引入重庆两江新区管委会指定的两江产业集团或其关联方,最终清华控股、健坤投资和两江产业集团或其关联方三方各持有紫光三分之一股权。

值得一提的是,2019年末紫光集团还大手笔拿到海淀区一稀缺办公用地,但已逾期缴纳土地开发建设补偿费超过90日以上。

2019年12月,紫光集团与“紫光系”其他几家公司组成联合体,66亿元竞得北京海淀区一办公地块,拟建设紫光全球智能科创总部,仅支付投标保证金13.1亿元。

总得来看,紫光集团经营性业务盈利欠佳,利润对非经营性损益依赖度高;同时其有息负债高企、流动性紧张、商誉规模较大;并且重组和引入战略投资者等事项存在不确定性。

紫光集团前身是清华大学科技开发总公司,成立于1988年7月,1993年改组为清华紫光(集团)总公司。

1999年,紫光打包了名下扫描仪销售、软件、环境工程等等业务登陆资本市场,这就是紫光股份(000938.SZ)。

后来,清华大学校办企业规模越来越大,2003年成立了清华控股,把清华大学所有企业都整合了进去。

从此,中国最大的校办企业清华控股诞生了。

目前,紫光集团旗下上市平台有6家,包括4家A股和两家港股上市公司,分别是紫光股份(000938.SZ)、文一科技(600520.SH)、紫光学大(000526.SZ)、紫光国微(002049.SZ)、中芯国际(00981.HK)以及芯成科技(00365.HK)。

2017年3月,国家开发银行、华芯投资管理分别与紫光集团签署了《“十三五”开发性金融合作协议》和《战略合作协议》。

根据协议,紫光集团获得总额高达1500亿元的投融资支持,从此紫光进入并购爆发期。

2017年,紫光集团投资16起,包括威尔泰(002058.SZ)、西部证券(002673.SZ)、祥龙电业、英力特等;2018年继续投资18起,包括中京电子、紫光展锐、中国动力等。

2019年,紫光集团投资脚步开始放缓,仅投资两家公司,包括通过定增方式以28亿元取得诚泰财险33%的股权,成为其第一大股东;以及22亿欧元收购法国芯片组件商Linxens。

截至目前,紫光集团投资事件达到60起,其中定向增发就有35起,并且多数为上市公司,一系列大手笔的并购也为今天的债务问题埋下隐患。

2019年,方正集团和紫光集团境外债同时出现异常波动。后紫光集团紧急发布声明称,境内外无违约事件发生,公司境内外现金充足、资金流动性稳健。同时,紫光集团校企身份不变,清华控股控股股东地位不变。

目前,方正集团已出现债务违约,处在破产重整中;而紫光集团的控股股东清华控股,3400亿负债压顶,债务风险和流动性压力同样棘手。

面对偿债高峰,考验紫光集团资金链和资金腾挪能力的时候到了。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~