不过对于贵州城投而言,近期还有其它两个政策值得关注,即《贵州省国资委监管企业投资管理办法》和《贵州省国有企业融资管理暂行办法》。

作者:毛小柒

来源:涛动宏观(ID:jinrongjianghu123123)

【正文】

政策层面允许“贵州融资平台公司对符合条件的存量隐性债务,与金融机构协商采取适当的展期、债务重组等方式维持资金周转”(参见贵州城投稳了?),意味着城投政策可能开始向地产政策一样,不再采取一刀切的策略,而是实行“一城一策”的思路,我们仍然维持未来地产与城投至少松一个的判断,且一个松另一个亦不能太紧。

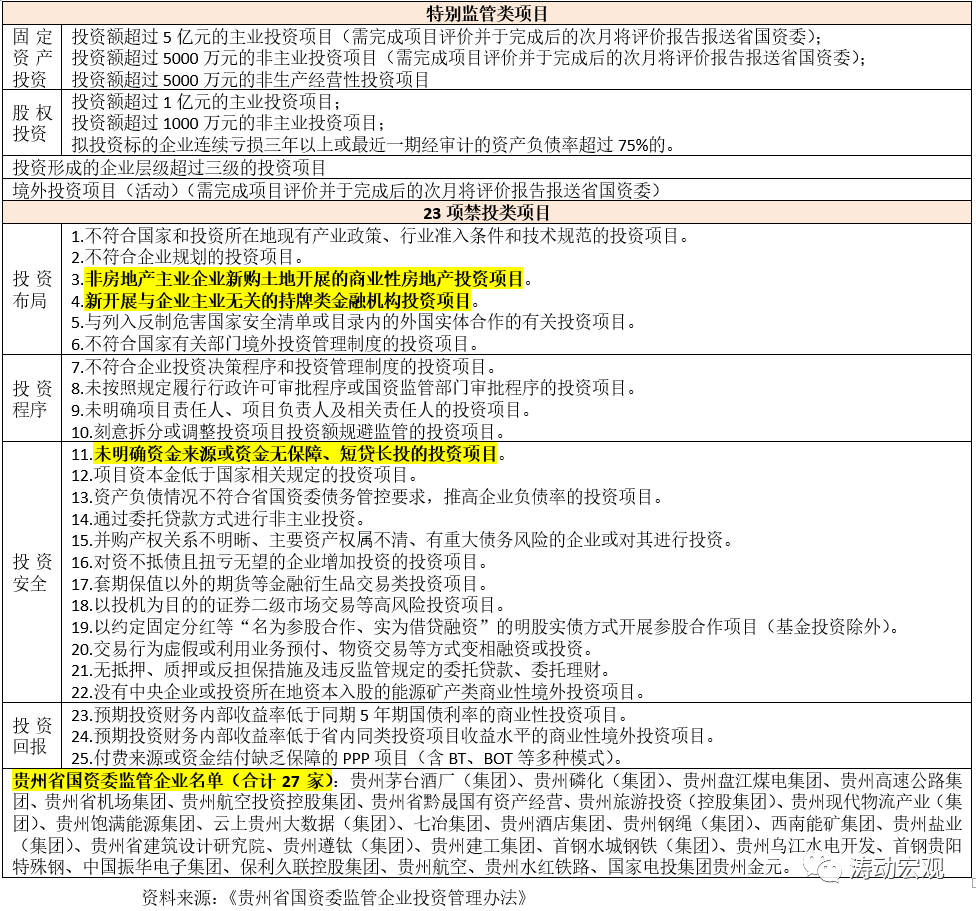

不过对于贵州城投而言,近期还有其它两个政策值得关注,即《贵州省国资委监管企业投资管理办法》和《贵州省国有企业融资管理暂行办法》。上述两份文件分别从投资端与融资端(从资金来源与运用两端进行限制)对贵州省国企提出要求(如明确提出融资成本不得超过8%、四大类特别监管项目和23项禁投类项目),这意味着贵州省国企后续的投融资行为将处处受限,这大概也是为了整顿过去贵州省国企不务正业、过度扩张的乱象,其根本还是为了化解风险。

一、投资端的约束(控制住乱花钱):四大类特别监管项目和23项禁投类项目

2021年10月26日,贵州省国资委发布了《贵州省国资委监管企业投资管理办法》,该文件从投资端(即控制住如何花钱)对贵州省国资委监管企业提出了一系列要求,如明确四大类特别监管项目和23项禁投类项目:

(一)该文件适用对象较广,不仅包括省国资委监管企业,还包括其所属各级独资、控股和实际控制企业,约束对象包括固定资产投资、股权投资以及其他各类投资(含境外投资)。

(二)贵州省国资在投资时需要履行更严格的审批程序,即对企业投资项目实行分类监管,将投资项目分为市场化投资项目(自主决策、自担责任)和政府决策投资项目(谁决策谁负责),各监管企业需要制定更为严格具体的投资项目监管清单,并经董事会审议后,报送省国资委。

(三)明确对超过一定规模、投资企业超过一定企业的投资项目和境外投资项目(活动)实行特别监管及其它一系列要求。其中,投资项目完工后,监管企业应自行开展或委托第三方机构开展项目审计,并将主业投资1亿元以上、非主业投资1000万元以上、重大境外投资的项目审计报告报送省国资委。

(四)从投资布局、投资程序、投资安全和投资回报等四个维度共列举了23项禁投类项目,其中明确提出禁止投资未明确资金来源或资金无保障、短贷长投的投资项目。同时要求-监管企业应编制年度投资计划并报省国资委核准,且年度投资计划中非主业投资比例原则上不超过8%。

(五)针对监管企业的计划投资建议稿和境外投资项目提出了具体报送要求:

1、监管企业应于每年12月20日前报送下一年度投资计划建议稿,次年2月10日前报送经董事会审议的年度投资计划。

2、监管企业应加强境外投资项目(活动)管理,于次年1月20日前向省国资委报送境外投资项目(活动)年度工作报告。

(六)省国资委对监管企业5000万元以上的投资项目实行月度调度。

监管企业应于每月10日前报送上月投资完成情况,重点说明固定资产投资、股权投资、重大投资项目完成情况,以及投资动态监测、财务风险预警等其他需要说明的事项。

二、融资端的约束:融资成本不得超过8%,不得举借没有偿债资金来源的债务

2022年1月24日,贵州省国资委发布《贵州省国有企业融资管理暂行办法》,该文件从融资端(即控制住如何筹钱)对贵州省国企提出了一系列要求:

(一)所出资企业是本企业融资活动的责任主体,是融资决策直接责任人,即贵州省国企的股东是责任人,需要承担主体责任。

(二)非经履行出资人职责机构(即各级国资监管机构或股东会等其他履行出资人职责的机构)批准,融资成本不得超过8%(这意味着将进一步限制成本较高的租赁、保险、信托等非银融资路径),不得举借期限低于3年的债务用于长期项目建设(即不能短债长投)。

应该说,限制融资成本是目前各地区普遍的做法,不过相较于其它地区,贵州省将8%作为融资成本上限还是说明贵州省的融资环境比较差一些(其它一些地区一般将6-7%作为融资成本上限)。

(三)不得举借没有偿债资金来源的债务,这和上面的投资端相对应,即禁止投资未明确资金来源或资金无保障、短贷长投的投资项目。

(四)严禁以任何形式为地方政府及其部门举借债务,或以任何形式产生以政府财政收入作为还款来源、增加政府隐性负债的融资行为。在举债融资时需主动声明不承担政府融资功能、所举借债务是企业债务,政府不承担偿债责任。

这应该是首个提出主动声明不承担隐债功能的地区。

(五)严禁利用没有收益的公益性资产、不具有合法合规产权的经营性资产开展抵(质)押贷款或发行信贷、债券和资产证券化产品等各类金融产品融资。

(六)严禁重复利用各类资产担保融资。

(七)企业发行债券等直接融资事项,需要按决策程序办理:

1、国有独资企业需经公司董事会审议通过并报履行出资人职责机构批准后方可实施,资产负债超过合理水平、偿债能力弱的企业要从严审批。

2、国有控股或国有实控企业由其股东会作出决议。

也即,进行发债等直接融资,审批程序也要比以前更严了。

(八)对预计无法按期足额支付到期债务本息事项,应提前3个月以上书面报告履行出资人职责机构。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~