11月份,受疫情多点散发等因素影响,市场销售增速有所回落,但基本生活类和部分升级类商品零售增势较好。11月全国商品房销售均价环比再降1.5%。

作者:克而瑞研究中心

来源:丁祖昱评楼市(ID:dzypls)

2021年12月15日,国家统计局公布了前11个月国民经济运行情况以及房地产行业数据。11月份,受疫情多点散发等因素影响,市场销售增速有所回落,但基本生活类和部分升级类商品零售增势较好。从累计看,1-11月份社会消费品零售总额保持两位数较快增长,线上消费需求持续释放,消费市场延续复苏态势。

房地产方面,国家统计局新闻发言人就2021年11月份国民经济运行情况答记者问时表示,今年以来,各地坚持购租并举、因城施策,促进房地产市场健康发展,成效逐步显现,部分城市房地产价格较快上涨的势头得到了抑制。

从全国来看,房地产市场总体稳定,商品房销售和投资保持增长,增势有所减缓。前11个月,商品房销售面积同比增长4.8%,比1-10月份回落2.5个百分点;房地产开发投资增长6%,比1-10月份回落1.2个百分点。

但也要看到,部分城市受人口流出、经济发展困难等多重因素影响,房地产市场下行压力有所增加,一些前期依靠高负债盲目扩张的房地产企业债务风险上升。

尽管存在这些问题,房地产行业稳定发展仍然具备较多有利条件,比如经过市场调整,市场参与者更加理性,房地产长效机制也在逐步完善。

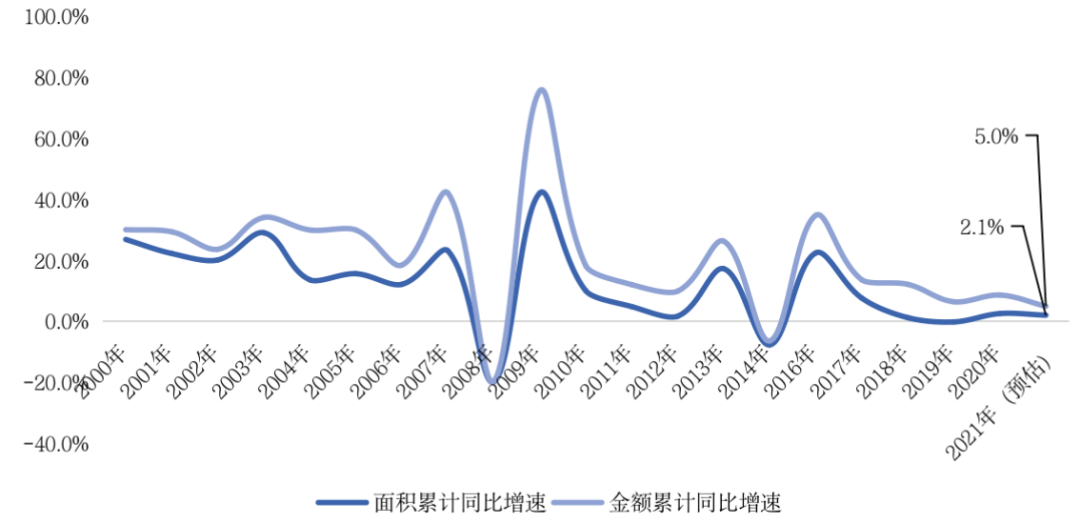

01 11月销售面积环比增19% 预计全年销售面积同比增2%-4%

国家统计局数据显示,2021年1-11月,商品房销售面积158131万平方米,同比增长4.8%;比2019年1-11月增长6.2%,两年平均增长3.1%。其中,住宅销售面积增长4.4%,办公楼销售面积增长2.0%,商业营业用房销售面积下降2.6%。商品房销售额161667亿元,增长8.5%;比2019年1-11月增长16.3%,两年平均增长7.8%。其中,住宅销售额增长9.3%,办公楼销售额下降3.0%,商业营业用房销售额下降2.2%。

从单月来看,11月全国商品房共计销售15090万平方米和14482亿元,较10月分别环比跳增19%和17%。全国销售表现下行趋势整体未变,面积和金额同比分别降14%和16.3%;但同比降幅分别较10月收窄7.6pct和6.3pct。

销售表现单月环比跳增是以多城进一步以价换量为代价。11月全国商品房销售均价环比再降1.5%。更为主要地,居民涉房信贷继续有放松迹象,房贷利率下降刺激一部分挤压购房需求释放。

全国月度商品房销售面积、销售金额及其同比走势(单位:万平方米、亿元)

数据来源:国家统计局

居民涉房信贷端的收紧使得全国商品房市场销售表现长线下行。一部分城市购房者则在居民信贷收紧后暴露出购买力透支的隐疾,另一部分三四线城市受市场下行后预期转变,购房情绪转向严重地持币观望。从销售数据来看,商品房销售面积和金额同比累计增速自3月起逐月下滑,至7月同比增速由正转负,至11月增速降至低点并仍处于探底过程中。

在全国整体下行的趋势下,各地区新房销售表现分化加剧。国家统计局数据显示,2021年1-11月,东部地区商品房销售面积65044万平方米,同比增长5.8%;销售额92313亿元,增长11.8%。中部地区商品房销售面积44727万平方米,增长9.0%;销售额33218亿元,增长11.1%。西部地区商品房销售面积42515万平方米,增长1.2%;销售额31475亿元,增长0.7%。东北地区商品房销售面积5844万平方米,下降7.5%;销售额4660亿元,下降11.0%。

12月,中央重申房地产行业“支柱产业”地位和强调行业“良性循环和健康发展”,并实施降准0.5个百分点,释放资金1.2万亿元。政策暖风将对恢复市场信心和促进行业平稳发展起到积极作用。假设12月保持11月商品房销售同比增速估算, 预计2021年全年商品房销售规模将再创新高,面积和金额分别增2.1%和5%。以过往5年前11月销售规模占比平均值估算,2021年全年商品房销售面积和金额也将同比分别增长4%和7.8%。

全国历年商品房销售面积、销售金额同比走势(单位:%)

数据来源:国家统计局

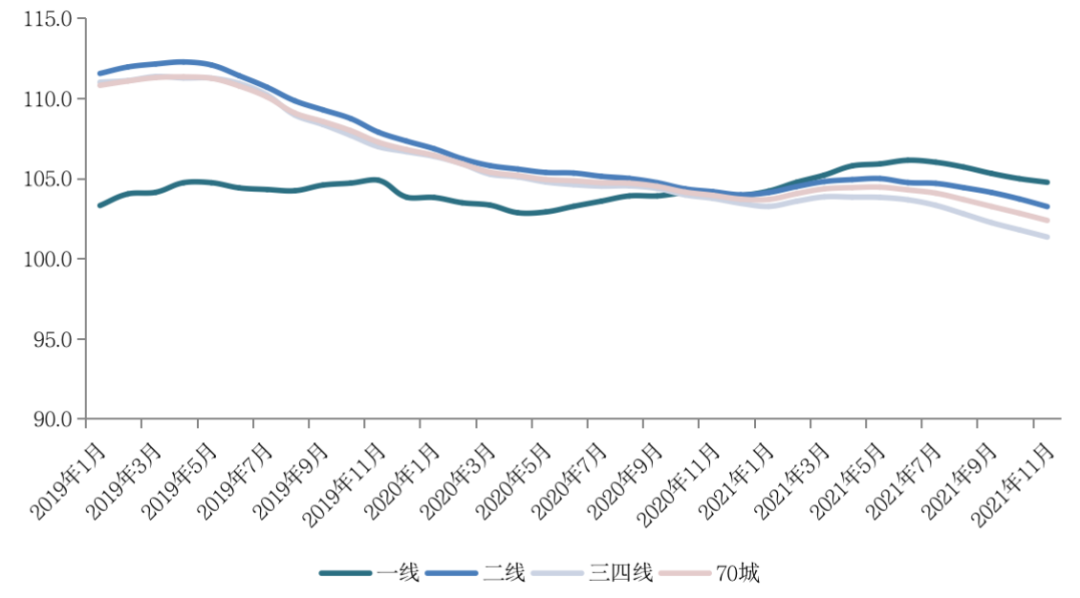

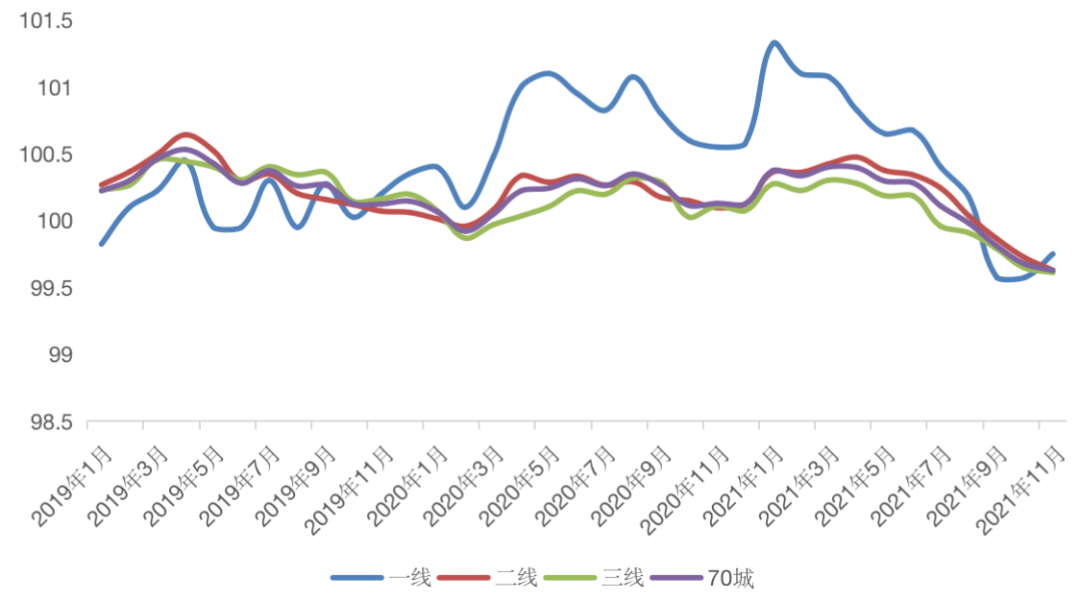

02 全国商品房销售均价环比再降1.5%,各能级同比涨幅收窄

根据全国商品房销售面积、金额估算来看,11月商品房销售均价下降至9597元/平方米,环比再降1.5%。结合新房销售表现来看,各地区通过新一轮“以价换量”促进销售回款。

从全国70个大中城市商品住宅销售价格来看,2021年11月份,70个大中城市商品住宅销售价格环比延续下降态势,同比涨幅持续回落。

11月,一线城市新建商品住宅销售价格环比持平。其中,北京和上海环比分别上涨0.3%和0.2%,广州下降0.6%,深圳持平。一线城市二手住宅销售价格环比下降0.2%,降幅比上月收窄0.2个百分点。其中,北京、上海、广州和深圳环比分别下降0.2%、0.1%、0.5%和0.2%。

二线城市新建商品住宅和二手住宅销售价格环比均下降0.4%,降幅比上月分别扩大0.2和0.1个百分点。三线城市新建商品住宅销售价格环比下降0.3%,降幅与上月相同;二手住宅销售价格环比下降0.4%,降幅比上月扩大0.1个百分点。

2019年1月以来70城及各能级城市新建商品住宅价格指数同比走势

数据来源:国家统计局

同比来看,11月一线城市新建商品住宅和二手住宅销售价格同比分别上涨4.8%和5.8%,涨幅比上月分别回落0.2和0.9个百分点。二线城市新建商品住宅和二手住宅销售价格同比分别上涨3.3%和2.0%,涨幅比上月分别回落0.4和0.5个百分点。三线城市新建商品住宅和二手住宅销售价格同比分别上涨1.4%和0.5%,涨幅比上月分别回落0.4和0.5个百分点。

2019年1月以来70城及各能级城市二手商品住宅价格指数环比走势

数据来源:国家统计局

我们认为,22余城市出台了“限跌令”已证明单纯的“以价换量”是对短期市场情绪的透支,在多数城市已失去明显效果。11月全国销售表现回升得益于多城信贷政策放松。

03 11月房屋竣工面积同比增15%,新开工同样表现回暖

国家统计局数据显示,1-11月,房地产开发企业房屋施工面积959654万平方米,同比增长6.3%。房屋新开工面积182820万平方米,下降9.1%。房屋竣工面积68754万平方米,增长16.2%。施工面积和竣工面积较1-10月增幅分别收窄了0.8pct和0.2pct,新开工面积则降幅扩大1.4pct。

房地产开发企业新开工面积月度走势(单位:万平方米)

11月全国房屋新开工表现回暖,共计16084万平方米,环比增17%。但较2020年和2019年同期分别下降21%和17.8%。规模上来看仍处于历史较低水平。1-11月房地产开发企业到位资金同比增速较1-10月收窄1.6pct。民营开发企业在销售回款难和融资借款难的双重困境下,继续新开工项目存在一定压力。

单月项目竣工速度于年底发力,11月全国完成房屋竣工11464万平方米,同比增速由负转正增15.4%。时至临近计划竣工节点,房企为“保交付”加紧加强施工工期和强度。

房地产开发企业竣工面积月度走势(单位:万平方米)

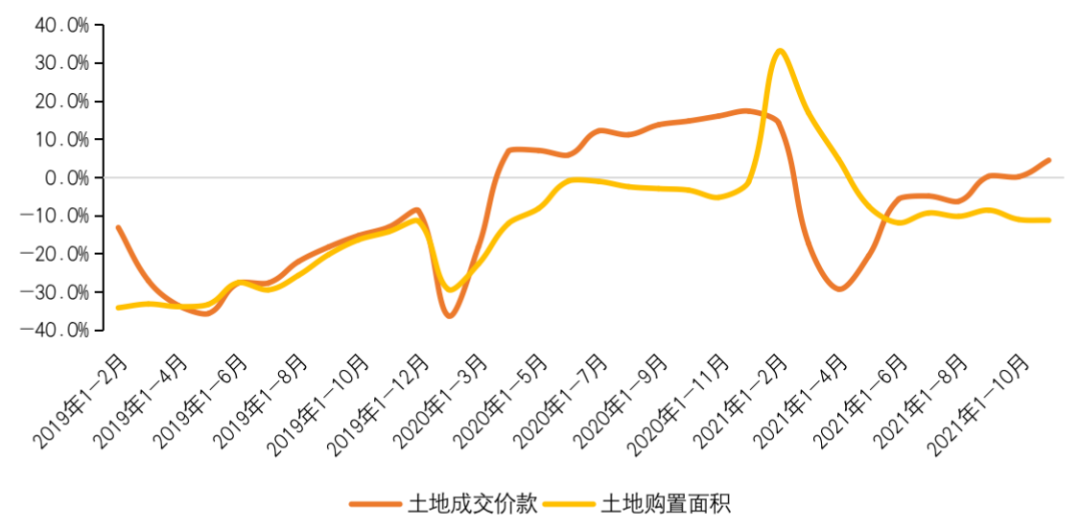

国家统计局数据显示,1-11月,房地产开发企业土地购置面积18287万平方米,同比下降11.2%;土地成交价款14519亿元,增长4.5%。11月多个核心城市第三轮集中供地,因此土地成交价款结构性提升。但从土地购置面积和各城市土拍成交多以城投公司托底来看,土地市场已经进入到了冰点。房地产资金面收到严控下,民营开发企业多已无力购置土地,受此影响下土拓投资已难再支撑整体行业投资规模。

全国房地产开发企业土地购置面积和土地成交价款增速

04 开发投资同比降幅收窄1.1pct,预计全年投资增速5%左右

国家统计局数据显示,2021年1-11月,全国房地产开发投资137314亿元,同比增长6.0%;比2019年1-11月增长13.2%,两年平均增长6.4%。其中,住宅投资103587亿元,增长8.1%。其中,东部地区房地产开发投资72483亿元,同比增长5.8%;中部地区投资28674亿元,增长10.2%;西部地区投资30959亿元,增长4.1%;东北地区投资5199亿元,下降0.9%。

单月来看,11月完成开发投资额12380亿元,环比持平,同比降4.3%。同比降幅较10月收窄1.1pct。

全国房地产开发投资额月度走势(单位:亿元)

正如上文所说,新开工和土地购置双双同比累计负增长下已无力支撑全行业开发投资规模。11月在竣工短暂“冲量”下开发投资额增速下降速度放缓。

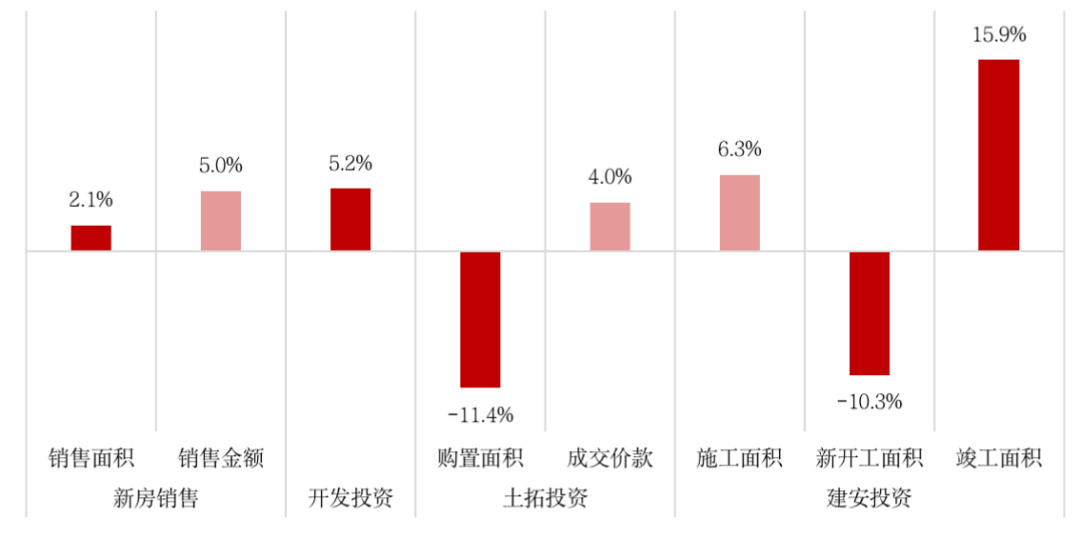

预估2021年全年房地产开发投资规模同比增5.2%。建安投资中竣工投资是开发投资的最主要支撑力,全年同比料增15.9%。受全行业下行和过去两年开工、拿地规模较高影响,全年新开工面和和土地购置面积将分别降10.3%和11.4%,对开发投资失去支撑。

全国房地产2021年销售、投资增速预估(单位:%)

需要注意的是,根据CRIC统计的11月百城新房成交数据、300城土地成交表现、百强房企销售金额、企业新增拿地和新增融资情况来对比,市场表现与统计数据在销售、开工、土地购置等方面趋势方向上有不一致的情况。

综合来看,我们认为受房地产行业资金面流动性紧张影响,销售和投资面临较大下行压力。

其中从商品房销售来看,随着包括信贷、融资、土地等各方面调控的推进,短期来看楼市面临一定下行压力。随着“以价换量”的效用将边际递减,西部和东北地区新房销售将面临更大下行压力。后续居民涉房信贷放松,包括利率下调、审核放宽等或将在部分二三线城市零星展开,对全国整体新房销售增速刺激作用有限。

房企拿地方面,土地市场冰点状态将延续。高流拍、国企央企托底将成为土地市场常态。重点城市已经开始进一步完善优化土拍规则,但房企资金面未改善前市场热度难有实质转变。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~