曾经“招保万金”四大房企之一,近年来金地集团掉队后奋起直追,但伴随销售和规模的快速增长,其债务攀升、业绩下滑等问题显露。

作者:小债看市

来源:小债看市(ID:little-bond)

曾经“招保万金”四大房企之一,近年来金地集团掉队后奋起直追,但伴随销售和规模的快速增长,其债务攀升、业绩下滑等问题显露。

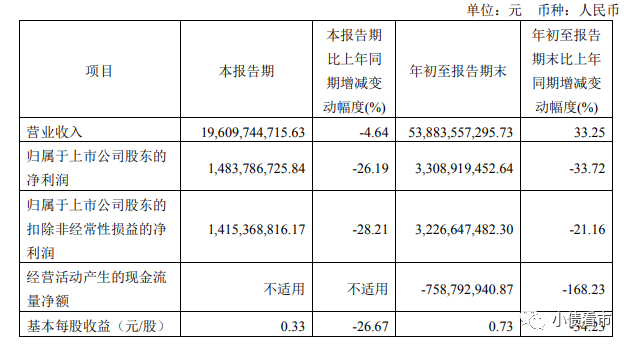

10月17日,金地集团(600383.SH)发布三季报显示,前三季度实现营业收入538.84亿元,同比增加33.25%;实现归母净利润33.09亿元,同比减少33.72%。

三季报主要财务数据

公告显示,金地集团业绩下滑的主要原因在于,受结转结构、行业整体盈利空间收窄影响,其毛利率下降明显。

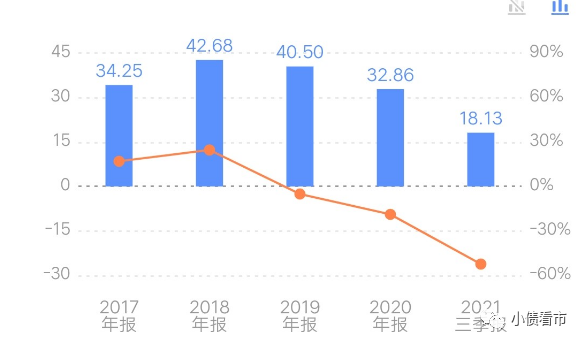

《小债看市》注意到,自2019年以来金地集团毛利率不断走低,今年前三季度该指标达到了18.13%,较2020年32.86%的水平大幅下滑。

销售毛利率情况

2021年前三季度,金地集团累计实现签约金额2287亿元,同比上升34%,完成全年2800亿销售目标的81.7%。

在土储方面,今年金地集团拿地毫不手软,这也导致其前三季度经营性现金流净额为净流出状态。

前三季度,金地集团获取土地101宗,总投资额约1135亿元,其中权益投资额460亿元,新增土地储备1492万平方

米,其中权益储备约599万平方米。

从区域分布来看,金地集团新获取土地储备主要分布在华南、华东和东南区域,分别占比26%、25%和19%。

近年来,金地集团加大拿地力度、高周转销盘,销售规模极速扩张,于2019年跨入“两千亿房企俱乐部”。

然而,极速狂奔之下,金地集团负债攀升、财务杠杆高企,甚至维权等事件不断暴露出来。

《小债看市》统计,目前金地集团国内存续债券33只,存续规模460.42亿元,其中一年内债券到期规模近百亿,集中兑付压力较大。

境内存续债券期限分布

除此之外,金地集团还存续3只境外债,总余额为9.3亿美元,其中有两只规模合计4.5亿美元债将于明年6、7月份到期。

据官网介绍,金地集团1988年初创于深圳,2001年在上交所上市,现已发展成为一家以房地产开发为主营业务、相关多元业务全面发展的综合型上市公司。

金地集团业务涵盖房地产开发、商用地产及产业园镇开发运营、房地产金融、智慧服务、体育产业运营、家装产业、代建产业、教育产业等。

金地集团官网

从股权结构看,生命人寿和大家保险分别为金地集团的第一和第二大股东,公司无控股股东和实际控制人。

2017年,金地集团提出了“三年内冲击2000亿元销售目标”的口号,合约销售额在2019年达到2106亿元。

据克而瑞数据,今年上半年金地集团以1619.1亿操盘金额位居房企第8名;以722万平方米操盘面积排第13位,属于TOP10大型房企。

克而瑞数据

截至2021年三季度末,金地集团总资产为4621.86亿元,总负债3618.84亿元,净资产1003.02亿元,资产负债率78.3%。

近年来,随着规模扩张,金地集团的财务杠杆不断攀升,今年以来资产负债率已达到历史最高值,其杠杆风险需警惕。

财务杠杆水平

在“三道红线”方面,金地集团扣除预收账款资产负债率为70%,净负债率为66%,现金短债比为1.44倍,虽归为“绿档”,但其扣除预收账款资产负债率已趋近红线。

《小债看市》分析债务结构发现,金地集团主要以流动负债为主,占总负债比为73%。

截至今年三季末,金地集团流动负债有2658.99亿元,主要为应付票据及应付账款,其一年内到期的短期负债有379.31亿元。

而相较于短债规模,金地集团流动性尚可。其账上货币资金有547.65亿元,除去受限资产可以覆盖短债。

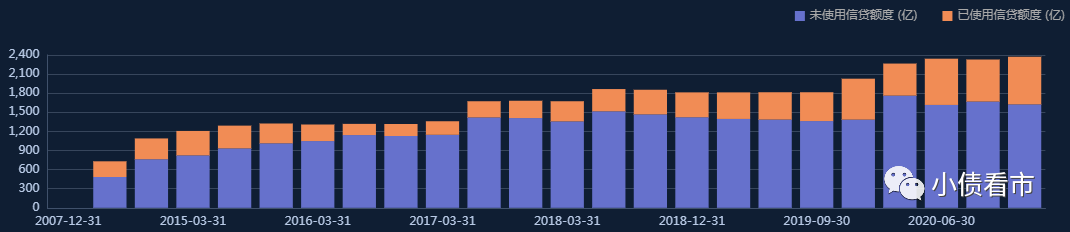

在备用资金方面,截至2020年末,金地集团银行授信额度为2373亿元,未使用授信额度还有1624亿,可以看出其财务弹性良好。

银行授信

在负债方面,金地集团还有非流动负债959.85亿元,主要为长期借款和应付债券,其长期有息负债合计826.47亿元。

整体来看,金地集团刚性负债规模高达1207.18亿元,主要以长期有息负债为主,带息债务比为33%。

随着有息负债快速增长,金地集团的财务费用也相应增加。2017-2019年利息支出分别为22.72亿、36.51亿以及48.71亿元,对利润形成严重侵蚀。

从偿债能力指标上来分析,近年来金地集团的流动比率、速动比率和长期偿债能力指标均在下滑,说明其偿债能力均在恶化。

业绩下滑,千亿有息负债压顶之下,金地集团偿债资金主要来源于外部融资。在融资渠道方面,除了借款和债券融资,金地集团还通过应收账款,定增及股权质押等方式融资。

《小债看市》注意到,近年来金地集团有以下三项财务指标增长较快、占比较高,需要特别关注:

第一、存货规模高企;

截至今年三季末,金地集团存货规模已超2000亿元,是净资产的两倍,在房地产调控政策影响下,存货高企未来或面临一定去化压力。

存货高企

第二、其他应收款增长较快;

近三年来,金地集团其他应收款快速增长,截至今年三季末该项指标为937.57亿元,主要是公司往来款及代垫款,不仅对公司资金形成较大占用,还存在一定回收风险。

第三、少数股东权益大幅增长;

近年来,金地集团少数股东权益增加较快,今年三季末已达到429.85亿元,占比43%;而其少数股东损益不增反降,规模较2020年末腰斩,少数股东权益与少数股东损益不匹配,存在一定“明股实债”嫌疑。

总的来看,金地集团业绩下滑,大手笔拿地经营性现金流承压;财务杠杆高企,千亿有息负债压顶;少数股东权益大幅增长,存在一定“明股实债”嫌疑。

1988年,金地集团的前身深圳市上步区工业村建设服务公司,由深圳市福田区国资局发起成立。

1993年,金地开始经营房地产业务,三年后深圳市福田区国资局,深圳市投资管理公司,美国UT斯达康有限公司,深圳市方兴达建筑工程有限公司以及金地实业开发总公司工会,发起设立金地集团。

2001年,金地集团登陆资本市场后,被誉为地产界“招保万金”四大房企之一,一时风光无两。

但是,2006年以后由于受管理层变动、战略保守以及产品定位差异等因素影响,金地集团在近十年的时间里规模降速,并逐渐从四大房企中掉队。

2010年,金地提出了“一体两翼”的发展战略,2012年收购香港上市公司并更名金地商置(535.HK),大力发展商业地产领域,建立海外融资平台。

2016年末,金地首次跻身千亿房企俱乐部,并在2017年年初提出“三年内冲击2000亿元”的销售目标。

此后,金地一改往日稳健的经营风格,快马加鞭推盘销售,同时加大了在公开市场的拿地力度。

2015至2018年间,金地集团的土地总投资额分别为297亿元、399亿元、1004亿元和1000亿元,其中2017年金地的土储总投入激增600亿突破千亿元。

同期,金地集团销售额分别为617亿元、1006.3亿元、1408亿元及1623.3亿元。

值得注意的是,金地集团一直偏爱于和其他房企合作开发项目,所以权益销售额不高。

2015-2019年,金地集团权益投资额分别为113亿元、168亿元、473亿元、404亿元及588亿元,权益投资额在拿地总投入中的比重一直低于50%。

虽然合作开发模式具有优势互补、分摊风险、共享资源等特点,但其权益占比偏低,只能让金地在行业销售榜的排名上保住位置,但却不能带动其业绩显著提升。

2016-2019年间,金地集团净利润增速分别为96.87%、8.61%、18.35%以及24.41%,可见销售规模的高速增长,并未带动利润增长。

在一味追求规模的背后,金地集团负债高企,财务费用对公司利润空间侵蚀严重,在如今房地产行业大洗牌之际,其能否顺利“降杠杆、保利润”,挺过行业寒冬呢?

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~