自从上周出现不少房地产行业的利好消息后,一些同行开玩笑说地产企业(特别是一些民营房企)今年被监管的重锤直接打进了ICU

作者:西政财富

来源:西政财富(ID:xizhengcaifu)

笔者按:

自从上周出现不少房地产行业的利好消息后,一些同行开玩笑说地产企业(特别是一些民营房企)今年被监管的重锤直接打进了ICU,9月份以来一系列政策讲话传递出的些微“松绑”信号以及上周出现的一些利好消息仿佛是救命的特效药,让躺进ICU的部分房企慢慢“睁了睁眼”,但是当下病房外扒着窗户的投资机构、购房人等还是持继续观望的态度,大家似乎也都还想看看哪些开发商能在3-6个月后最终被推出ICU。简单来说,只有那些最终能被救活的开发商,投资机构、购房人等才敢去为其“续费”以 “续命”,也才敢跟这些开发商继续开心地“玩耍”。

时至今日,监管政策似乎已逐渐见底,但是未来地产金融监管走向将如何呢?其他做地产投资业务的同行是否在策略上会有所调整呢?后续地产投资业务中该如何挑选开发商等等,这些都已是当下很多投资机构在重点思考的问题。为便于说明,我们特对近期地产监管政策及与地产投资同行沟通的相关情况进行梳理,以与各位同业人士共同探讨。

一、爆雷房企给地产投资业务带来的启示

我们注意到,截止当前,很多信托、私募、国企金控平台以及其他各类地产投资机构都在爆雷房企的项目上栽了跟头。此轮房企的爆雷潮对地产投资业务的操作逻辑造成了很大的影响,风控逻辑也从主体信用为主调整到了兼顾主体信用和资产信用的新阶段。地产投资机构在当前能认真审视房企的排名、评级、对外披露的财报、三道红线踩线情况等的水分问题,本身算是地产投资行业本身的巨大进步,毕竟从纯粹依赖融资主体的兜底能力到重点关注项目本身是否优质、能否赚钱,这已是地产投资机构踏出的很大一步。以下先说说当前地产投资机构在这轮市场震荡后对投资策略所做的调整或修正。

(一)交易对手筛选

“地产投资领域不再相信排名、不再相信“大而不倒”几乎成为了行业共识,未来在筛选交易对手时稳健持续发展的企业将更受地产投资机构的关注。在对交易对手的选择上,地产投资机构目前已更为关注融资主体“三道红线”情况、经营性净现金流是否为正、投资买地金额与年度累计销售额比例情况、总负债周转率、资产流动性、债务集中度(特别是大额集中到期债务情况)、真实利率水平(商票贴票成本、信用类融资成本、短拆过桥及美化报表类业务的成本等)、表外负债情况(需特别关注)、开发商是否有市场传闻、人事变动情况、土储情况、实控人风格等等。

在具体交易对手的筛选上,不少机构已开始优选地方龙头房企(具体准入需考核其历史开发规模、总资产规模、年合约销售额等等)、有实业基础为支撑的中小型房企、“三道红线”考核为绿档或黄档且仍旧“活着”的百强房企以及能满足成本要求的优质国央企、城投的项目。

(二)业务类型及项目准入

在业务类型上,大部分机构都偏好操作对已经支付完毕土地款的项目进行资金置换、满足432条件的开发类融资、合作开发对强主体的融资以及满足条件的不良类项目的共益债优先级配资等业务。

在项目准入上,不少机构都开始将项目的一些测算指标纳入准入要求,比如考核项目销售净利率(如经测算的项目销售净利率不低于8%)、授信额度上限/抵押倍率、利息保障倍数(如1.5倍以上);项目区位(位于热点区域或处于城市核心区域)、项目所在城市是否有产业支撑及/或人口净流入、城市商品房库存去化周期(如小于13个月)、项目业态(要求以住宅为主)、产品设计、销售去化等预期情况等等。

(三)投资方式及风控、投后管理

我们注意到,以资金募集为主的地产投资机构基本都只能以“股”的形式解决资金投放问题,而不涉及资金募集的则基本都倾向于“债”性思路的处理。以我们目前的投资业务为例,我们通过设立有限合伙企业的方式,资金按“小金额股本+大金额股东借款”的形式投放给开发商(债权请求权优先于股东的分配请求权),但我们会保持对SPV或项目公司的控股地位(即便是代持融资方股东的一部分股权)。在操作层面,对于股东借款部分我们原则上均应办理项目公司的土地或在建工程抵押,总体风控层面则同时兼顾主体信用与资产信用。简单来说,除了土地抵押、股权质押、集团及实控人担保等常规风控措施外,需尽量增加补充还款来源方作为共同债务人或担保方;实质监管章、证、照、银行Ukey等,强化对财务、施工、销售进度等的监管;从严设置对赌措施以确保退出安全或避免公司僵局问题等等。

二、各类地产投资机构2022年的地产投资业务走向

地产金融行业大洗牌后,各行各业均逐渐回归主业,其中国企类机构这个资金大户的属地操作业务特征变得尤为明显。行业预测,未来地产非标融资将举步维艰,不过强化风控及投后管理,修正对交易主体及项目的挑选要求却也逐渐成为行业的共识。

(一)银行

根据央行公布的数据,10 月份银行业金融机构个人住房贷款新增 3481 亿,同比多增1013 亿。房地产企业合理融资需求正在被逐步满足。根据我们财富中心前期与一些银行等金融机构的交流,目前房地产贷款多增部分主要为按揭贷款,大行则是按揭投放的主力军,地方性银行虽然有所增长,但总体仍旧偏审慎。而开发贷投放则相对谨慎,其中常规授信额度向国央企倾斜地非常厉害,对民营房企的授信放宽程度则非常有限。

此外,尽管央行强调涉房类贷款投放不搞“一刀切”,在落实封闭资金管理前提下,可以予以支持,但是银行目前风险偏好尚未完全恢复,并且监管部门对于房地产融资“松绑”政策的传导,从全国层面到地方仍存在一定时滞。另外,银行对涉房贷款已逐步完善贷后审查和管理,包括开发贷资金的按期按需放款和监管使用、按揭贷款会同住建和银监部门一起监管。

(二)信托

目前受部分开发商流动性问题及“爆雷” 事件的影响,不少存量债权类信托存在逾期等问题,短期内房地产信托产品新增比较有限,市场募集难度加剧。后续信托机构在展业过程中对融资主体的选择也将更为严苛(如优选国央企以及城投作为交易对手方),风控端也将从以往的看主体征信、排名为主调整到以考核项目的优质程度、主体的真正实力等为主,并且通过投后进行强监管。地产项目的投资类型上,将以支付完毕土地款后的地产信托股权投资类业务(主要是指优先股产品)以及满足432条件的开发贷为主。

(三)国企类机构

当下大部分国企类机构(主要是金控、投资等平台)都已收缩或放弃了地产投资业务,部分可继续操作地产投资业务的国企类机构大都以属地的业务操作为主,但是同时面临着如何解决放款通道的问题(目前除了借助小贷公司的通道外,银行、信托通道相对较难使用)。若涉及到股权投资则面临退出时的国有资产处置问题(需走国资平台公开交易流程),目前在操作上有很大难度。

(四)地产私募机构

自2021年9月份开始收紧地产基金备案后,目前中基协仍未有放开备案的趋势,目前大部分基金公司都是以体系外主体通过有限合伙载体形式完成放款,操作方面以明股实债、股加债等形式居多,不过交易对手更多偏向中小房企,但是,受限于当下地产企业风险事件,资金的募集难度加剧。

(五)金交所及股交所

部分房企“爆雷”牵扯出大量金交所产品的风险问题,金交所当下亦在被大力整顿,后续金交所将以回归资产转让、不良资产挂牌等主营业务为主。股交所原先的可转债产品本身即对挂牌主体(有一个完整会计年度非涉房股份公司)、投资人性质(不接受募集资金)等有严格要求,并在此番清理整顿后,我们预计今后市面上将很难再看到这类地产非标融资产品。

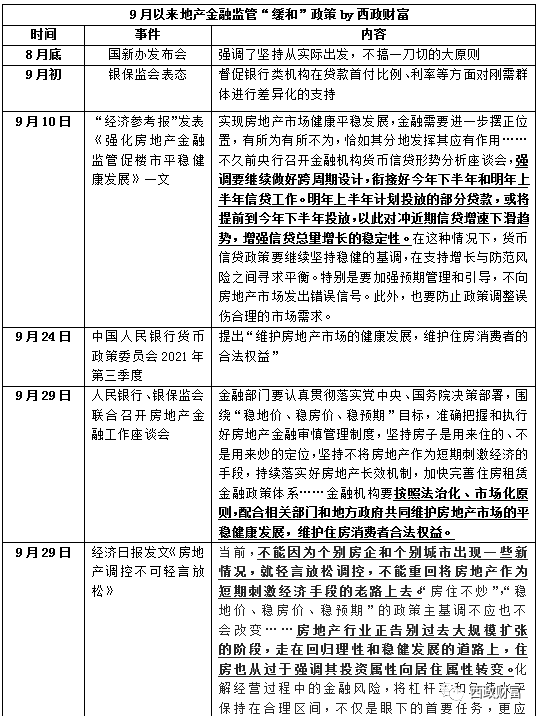

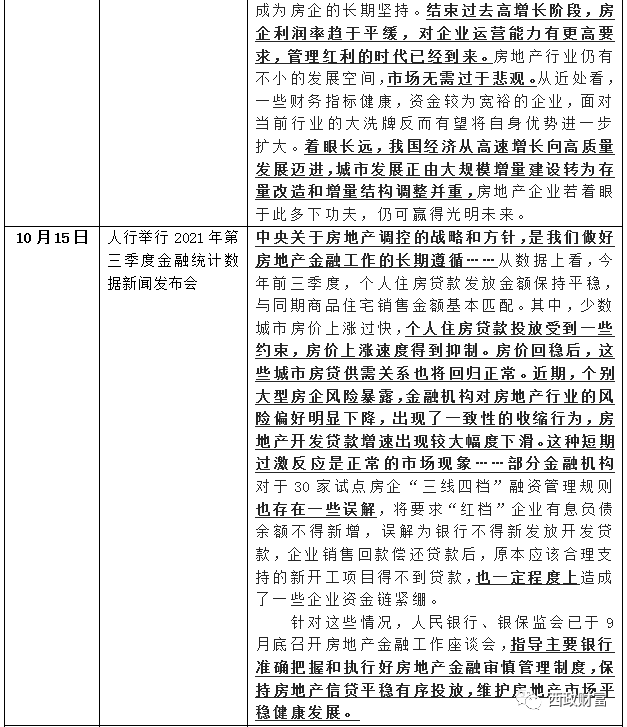

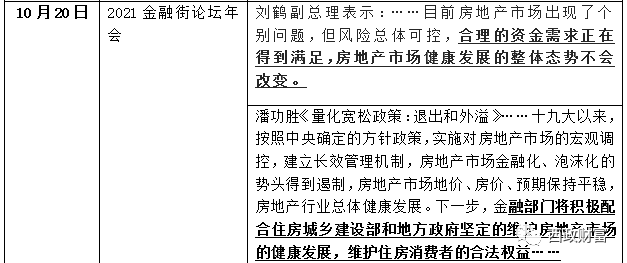

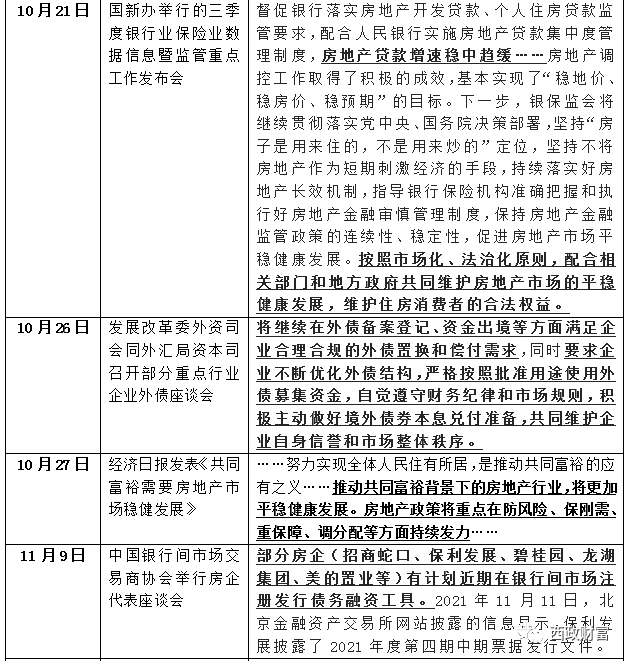

三、9月份以来房地产融资监管政策的变化及未来监管走向

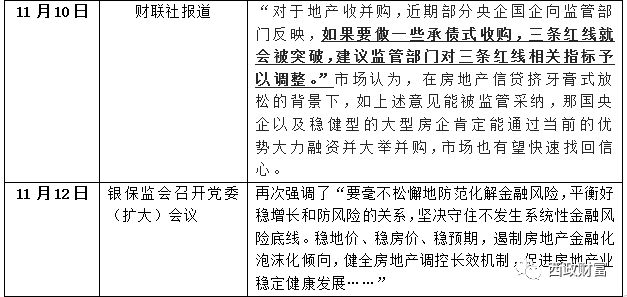

2021年11月12日,银保监会召开党委(扩大)会议再次强调了“要毫不松懈地防范化解金融风险,平衡好稳增长和防风险的关系,坚决守住不发生系统性金融风险底线。稳地价、稳房价、稳预期,遏制房地产金融化泡沫化倾向,健全房地产调控长效机制,促进房地产业稳定健康发展……”之后的地产金融监管的基调仍旧不变。虽然近期利好消息不断,但是所谓的“放松”我们认为也是有针对性地“放松”,即在限制楼市畸形增长的前提下,对刚需购房者的放松,恢复正常的放贷供需关系,维护市场的平稳健康发展。

2023年7月22日-23日,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

系统提升资产投资、经营、处置实操技能

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~