随着土地价格的不断上涨和商业地产存量竞争的日趋加剧,一味追求速度地盲目开发投资难以持续。

作者:章睿荣

来源:江湖人称Ray神(ID:Ray_PropertyTech)

众所周知,商业地产是一项重资产、回报周期长投资。因此,基本上所有的企业在投资这一类项目之前都会进行一轮测算。然而,很多人内心却会打鼓的是到底投资测算靠不靠谱。前几日在深圳进行投资测算的沙盘推演,就有朋友私下问我说投资测算到底能有多少的准确度。那么,今天就来探讨一下这个话题吧。

关于投资测算准不准这个话题,在我看来首先还要从理解为什么要做投资测算说起。也许有些人会暗自觉得这还是个问题吗,投资测算自然是要评判项目能不能投资;也许还有些人会不屑地说,不就是编个数字忽悠老板花钱么。

这个问题表面看上去似乎对大家毫无挑战,但不妨再多想一层:投资测算的结果是由哪些因素造成的,结果满足了预期就能坐等回收投资吗?这时候相信很多人心里都会想:测算是测算,实际是实际,两者之间怎么能对等呢——那么问题就来了,如果投资测算没法和实际完成挂钩,测算就变成了纯粹的数字游戏。

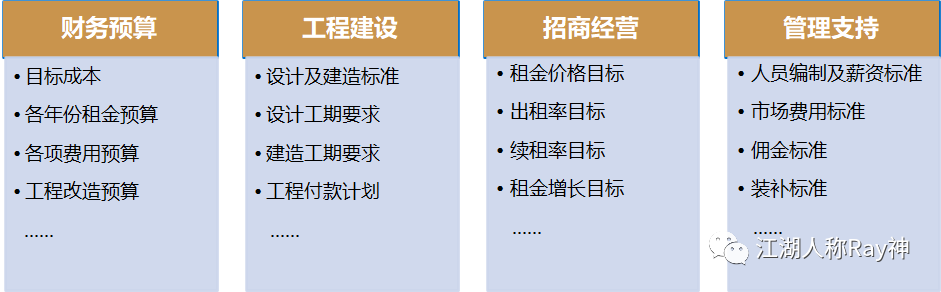

在我看来,投资测算的目的不在于测算那些财务指标能不能达到老板的预期,而是规划项目要怎么做才能达到老板的预期。也就是说,投资测算的过程其实是一个模拟未来项目的操盘方式的过程,包括:楼要怎么建、花多少钱建、建多久、建好后怎么招商、租金定多少、每年花多少费用、要不要融资等等。

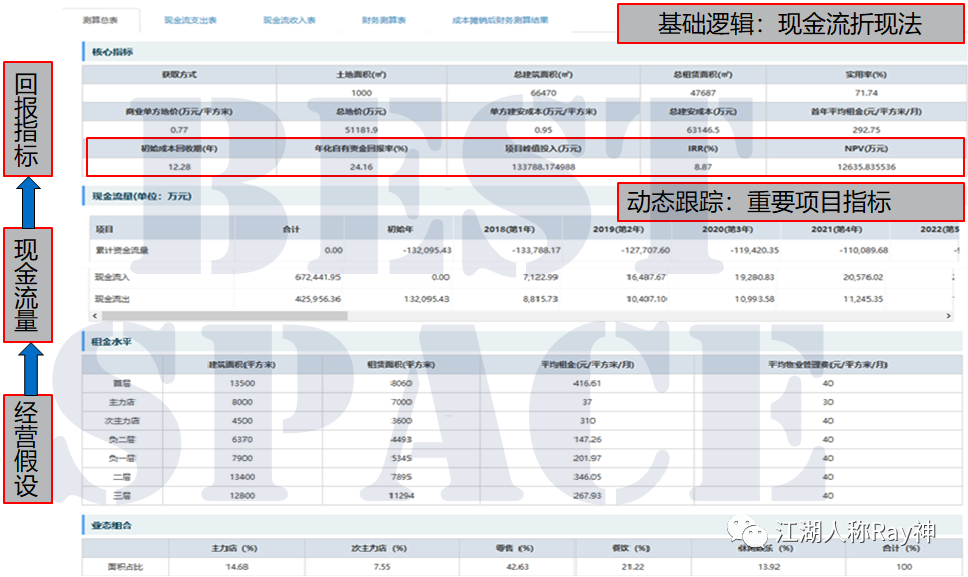

图1: 投资测算中定义的各项目标

02

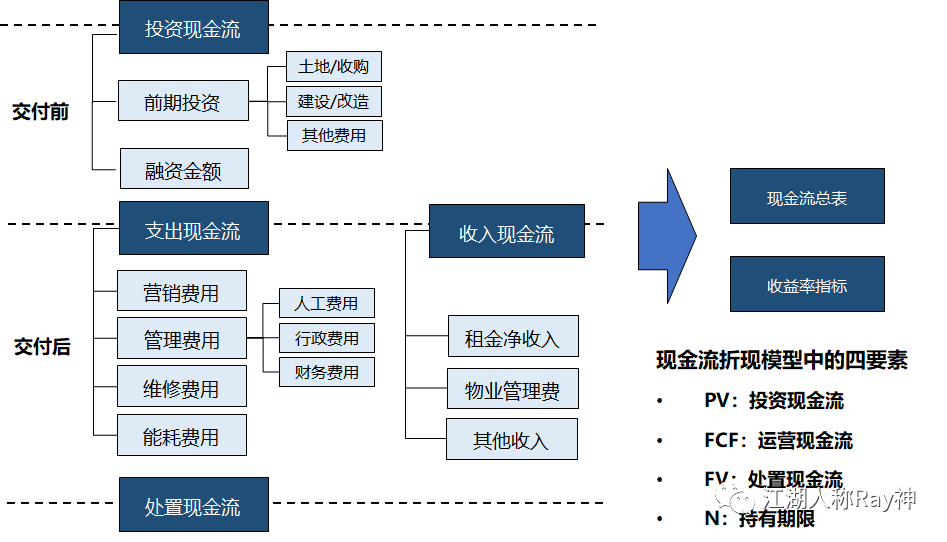

投资测算的基本原理

如果大家认同了我所说的投资测算的目的重在定目标,那么前面关于投资测算准不准的问题就显得不是那么重要了。当然,从投资回报的要求来倒推制定目标这件事情,依然离不开测算的方法靠不靠谱。这就还需要先充分地理解投资测算的原理。

图2: 投资测算的基本模型

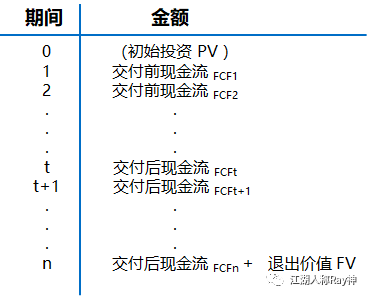

图3: 投资领域的T型图

而至于各项现金流如何更有效、更科学地预估出来,这就要结合企业自身所投资的项目的特征来设计了。比如:投资住宅会根据推盘计划和回款预估收入现金流,投资酒店会根据淡旺季房价与空房率预估,写字楼、购物中心、长租公寓预估租金的方式方法也有所差异等。各种投资测算的工具,其本质就是结合具体的业务特点设计了一套预估现金流的方法。

03

那些经常被忽略的考虑因素

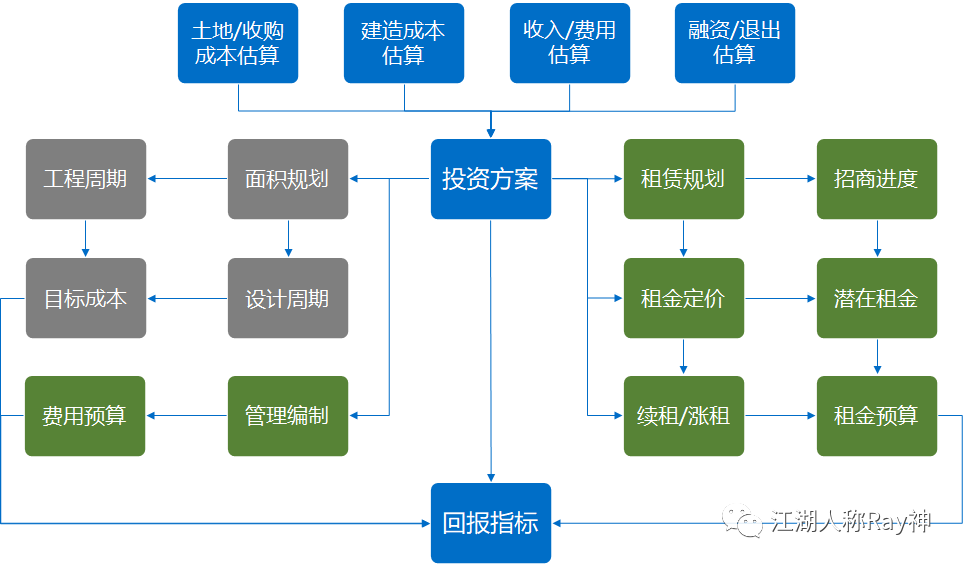

理解了投资测算设计的原理,我们不难发现:如果在预估现金流的过程中考虑的因素更加完整,那么制定出来的目标就会更加靠谱。然而不得不说的是,许多企业都存在的问题就是投资与经营脱节——运营的同事缺乏投资思维,而投资的同事往往又缺少运营的经验,这就造成了测算过程的各种考虑不周。

要想把这些因素考虑得完整,那就首先需要对所投资的项目有充分的业务理解。以投资一个写字楼项目为例,只有了解写字楼的工程建设,才能更科学地评估成本和工期;只有了解写字楼的招商特点,才能更合理地预估租金水平和出租率;只有了解写字楼的管理方式,才能合理的评估人员成本和各项费用支出……对业务理解越完整,评估就更加合理。

图4: 基于投后思维制定投资方案

事实上,在许多企业的投资测算过程中,往往因为粗放式地交差而忽略了重要的影响因素。比如:在建设规划时为了提高租金项目容积率做到最大,却极尽可能的压缩建设成本,工期也按照最保守的预估。这样的结果,可想而知就是后面的工程计划难以完成。要知道,做大容积率必然是需要以加大工程成本、延长工期为代价的,并且过分压缩建设成本必然对后期的维护费用有所影响。

再比如:投资时往往按照市场的租金水平来预估自身项目未来的现金流收入。然而,别人在租10块钱的时候我们真就也能租10块钱吗?熟悉招商的同事都明白,对于新入市的项目而言为了抢占市场会给出一定幅度的折让,特别在当前空置率日趋上升的市场环境下是根本没可能按照市场租金水平去出租的。如果投资时这么去预估,那就是给未来运营的同事挖了一个大坑。

在投资测算方案中类似这样被忽略的问题往往还有很多,如:十几年甚至几十年的投资期限里完全不考虑工程改造,租金却依旧要求稳定地增长;出租率稳定增长至高位,不考虑续租招商的影响;工程成本和物业费用都控制到最低,忽略了建造标准与维护成本之间的矛盾等等。无视这些因素所定出来的目标,后续承接项目的人自然就会觉得是不靠谱的。

04

投资测算的工具应用

通过上面的介绍,相信大家都清楚项目从规划、建设到运营的各种因素会对投资回报造成的影响。然而,投资测算时考虑的因素越多,测算模型的设计也就会变得越复杂。为了更高效地进行投资测算的各项条件假设和评估,许多企业会借助计算机的工具——这可以是根据自身特征编制的Excel工具,也可以是更加高阶的系统软件应用。

Excel工具的好处在于调整方便,但缺点就是一旦参与测算的人多,不利于统一测算规则和进行数据的共享协同。因此,对于一些投资项目数量不多的、参与人数较少的企业而言,往往是更多会选择应用Excel工具来进行测算。当然,应用系统软件除了协同的优势外,并且还可以通过调整一些测算因子来进行敏感性分析,找到造成回报目标差距的改善点。

图5: 百思空间系统针对投资测算的应用

随着土地价格的不断上涨和商业地产存量竞争的日趋加剧,一味追求速度地盲目开发投资必将难以持续。企业要想继续保持自身的盈利增长,就必须以资管的思维来开展投资测算,并形成项目的经营目标以指导后期工作的开展。同时,借助先进、科学的管理手段武装自己,通过数据辅助决策,才能最终制胜存量时代。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~