最近路边社传颜色分级,大家畏惧隐形债务如虎。

作者:政信三公子

来源:政信三公子(ID:whatever201812)

大家好,我是三公子。

最近路边社传颜色分级,大家畏惧隐形债务如虎。不乏有研究机构把发债城投公司的负债计入到隐债里,然后得出一些吓人的地方zf债务数据。

如果是这个逻辑,其实还可以更吓人的。

对地方zf来说,大局为重,保经济也保民生,不但见不得城投破产,也见不得国企破产,甚至也见不得民企破产。手心手背都是肉,任何一家企业出事,损失的都是自己的税源,伤害的都是本地的就业。

既然不管是城投还是国企还是民企,只要是出事的,地方zf就要救,这不就是地方zf

刚兑全区域企业债务的意思嘛?

那这个隐形债务可就牛皮了。

所以这套逻辑纯属扯淡。

毋庸置疑,隐形债务是存在的。怎么认定的,先不讨论,就说认定后,怎么来看待。

地方zf就一定要刚兑全部的隐形债务嘛?

我觉得未必。

隐形债务一定要被化解掉,但却并非全部是地方财政的支出责任。

换句话说,隐债的偿还是有弹性的,财政的实际偿还比例介于0%~100%之间。

压力最小的情况下,财政资金一点也不承担隐形债务的化解责任。而压力最大的情况下,财政资金要负责100%隐形债务的化解。

那么问题来了:

财政在隐债中,究竟要承担多少比例的支出责任?

李奇霖在《债务的边界》里写过:

2013年全国政府性债务审计结果提到,2007年以来,各年度全国政府负有担保责任的债务和可能承担一定救助责任的债务,当年偿还本金中由财政资金实际偿还的比率最高分别为19.13%和14.64%。

这句话的意思是说:

2007-2013年间,财政资金偿还隐债的规模占隐形债务总规模的比例,低于20%。

这20%,就是个打折系数。

所以,没必要把隐形债务全部计入债务率指标中,应该设定一个打折的系数。考虑到系数后,地方zf的债务率与国际比较并不高,只是各国经济发展的特定历史时期里,一个共性特征而已。

无非是国内把杠杆加给了城投,而国外加给了国企或财阀或银行。反正都加了,本质一样。

打折系数怎么看?

很多观点认为,显性债务率高的地方,地方财政的风险高,市场担忧,那么隐形债务的打折系数就要大。地方财政就要多承担一部分隐形债务的支付责任。

未必。

比如小绵羊省,显性债务挺高的,但是呢,市场上的资金非常喜欢去撸小绵羊的城投,并不会介意其债务率指标。

毕竟,不撸苏大强,还能撸啥呢?

所以,只要本地经济底子好,发展潜力大,那么即便债务率高,也不会有短期的债务风险。此时,其包含隐债的城投或国企,靠自身力量来化解隐债的能力要强,财政的压力反而会小。

所以,江苏和山东等地,虽然债务规模大且债务率高,但隐债的打折系数,依然要低。

打折系数是动态的。因为处于薛定谔状态。说有就有,说没有就没有。说高就高,说低就低。

财政需要偿还的比例,也是动态的,受市场的影响特别严重。

比如永煤出事后,山药省很多地市的债务率并不高的,但依然突变为红码,打折系数迅速提高,地方zf就需要承担更多的隐债支出压力。

比如茅台出来化债后,市场化的资金开始涌入到公园省,公园省多地的债务率虽然高,但是打折系数就会迅速降低。

地方zf的支出压力一减,公园省的红转橙,在2020年12月底,就实现了。

同样是困难的省份,沈GY和华C躺了,东北某省财政的隐债支付压力就显著提高了。而把信用守护坚持到底的公园省,财政的压力却减小了。

因此,不要担心什么红码黄码绿码,只要地方zf守信,系数调整了,一切都会柳暗花明。

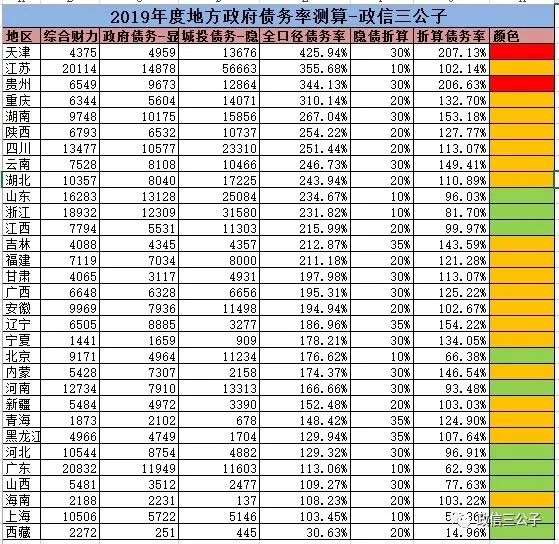

接下来进入正题。测算一下各省市在考虑到打折系数后的债务率。

有个假设条件:

虽然很多银行债务和非标债务里,也包含隐债,但在此不计入统计口径。因为他们可以:

借新还旧和展期。

对地方zf来说,真正具有刚兑压力的隐形债务,就是公开市场发行的债券。

各省份的隐债打折系数如何认定呢?大的逻辑就是:

哪里信誉好,市场资金爱去,哪里就系数低。人家滚的动嘛。反之亦然。

折算后,只有哏都和公园省是偏高的,红色。但这个红色,是处于红黄交接之界的红色,只要地方管控得力,很快就是黄色的安全区了。

我们先不考虑什么样的数值是高风险,什么样的数值是中风险和低风险,只拿测算出来的数值进行省际比较。

结果还是比较符合我常年在一线田间地头摸爬滚打的的感性认知的。

从结果上可知:

葱省、苏大强和肉粽省,

就是值得撸。

很晚了,简单胡比比两句,不要较真哦。折算率的故事告诉我们:

其一,不要谈债色变,财政的代偿率并不高,代偿压力也不大。

其二,合并隐债后的债务率是动态调整的,并非一成不变。既然是动态的,就存在弹性,别自己吓自己。

其三,地方zf一定要维护住自身的信誉,不能恶意逃废债。不然,折算系数一升,财政的压力,地方zf的代价,就太高了。

其四,市场的交给市场,不要啥锅都往自己身上背。不然会被压趴下的。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~