近年来,“盛润系”资金链紧张,已多次出现债券和银行贷款展期,今年4月旗下“16盛润债”将到期,其短期偿债压力进一步加大。

作者:小债看市

来源:小债看市(ID:little-bond)

近年来,“盛润系”资金链紧张,已多次出现债券和银行贷款展期,今年4月旗下“16盛润债”将到期,其短期偿债压力进一步加大。

01

降级

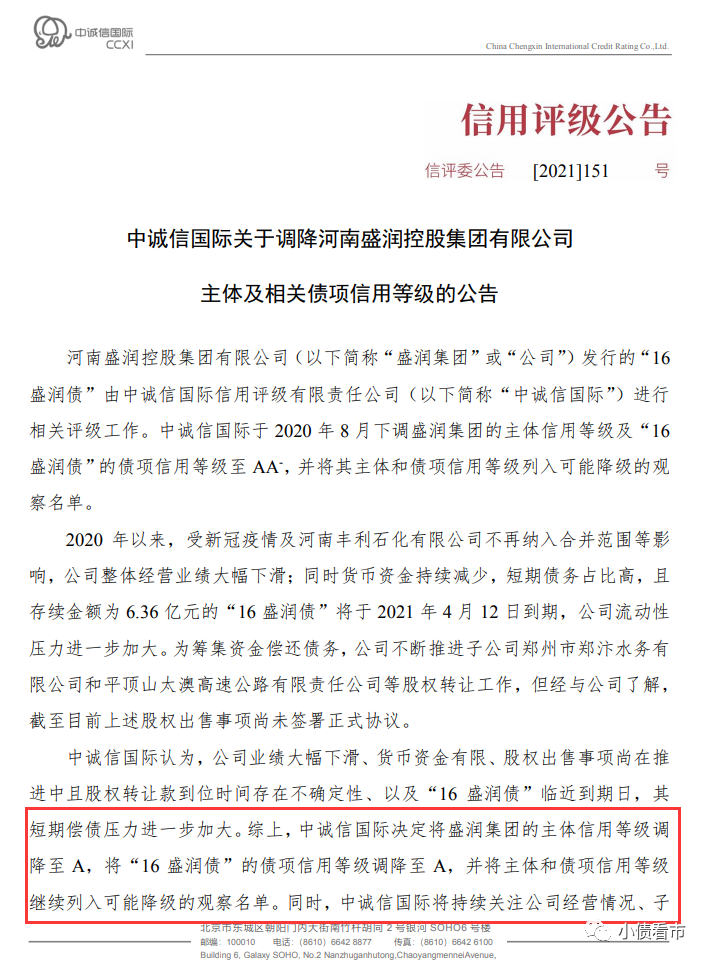

近日,中诚信国际公告称,将河南盛润控股集团有限公司(以下简称“盛润控股”)的主体信用等级由AA-调降至A,将“16盛润债”的债项信用等级由AA-调降至A,并将主体和债项信用等级继续列入可能降级的观察名单。

下调评级公告

中诚信国际认为,盛润控股业绩大幅下滑、货币资金有限、股权出售事项尚在推进中且股权转让款到位时间存在不确定性、以及“16盛润债”临近到期日,其短期偿债压力进一步加大。

《小债看市》注意到,2020年以来盛润控股资金链持续紧张,旗下“16盛润债”付息已多次展期。

据公开资料,“16盛润债”发行于2016年4月,当前余额6.36亿元,期限为5年期(3+2),票息7.5%,将于今年4月12日到期。

2020年4月,盛润控股与全体持有人协商一致,“16盛润债”应付利息4772.5875万元延期至当年10月支付;然而10月12日盛润控股再次与对应投资者达成展期协议,剩余3256.18万元利息再次展期,直至年末才完成支付。

除了债券一再展期,盛润控股的部分银行贷款也出现展期,“盛润系”深陷流动性危机。

《小债看市》统计,目前盛润控股存续债券5只,均为2016年发行的公司债和私募债,存续总规模29.36亿元,全部将于今年陆续到期,短期集中兑付压力较大。

存续债券明细

以地产起家,后布局多元化产业的“河南资本大鳄”,是如何一步步走入流动性危机的呢?

02

流动性危机

据官网介绍,盛润控股成立于2001年,注册资本8.5亿元,目前其产业多元涉足医疗与养老、水电热供应、高速公路运营、能源化工、纺织制造、旅游度假、科技服务、金融投资、房地产及其他产业。

盛润控股官网

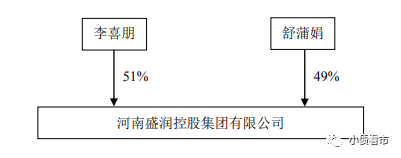

从股权结构上看,自然人李喜朋和舒蒲娟夫妇分别持有盛润控股51%和49%的股权,为公司实际控制人。

股权结构图

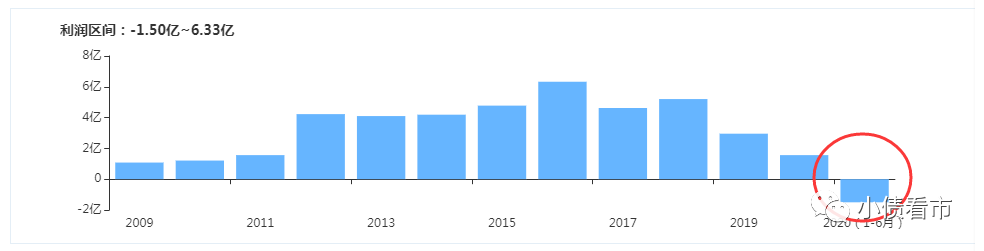

近年来,由于处置长期股权投资产生收益、不具有可持续性以及经营性业务利润下降,盛润控股的盈利能力不断下滑。

2019年,盛润控股转让丰利石化全部股权后,其资产和收入规模大幅下降。当年实现营业收入68.03亿元,同比下滑30.29%;实现归母净利润1.58亿元,同比下滑48.28%。

2020年上半年,由于疫情和丰利石化不再并表影响,盛润控股营业收入大幅下滑八成,实现归母净利润-9095.99万元,首次出现亏损。

实现净利润情况

业绩亏损的同时,盛润控股的经营获现能力也在持续恶化,疫情的冲击加重了其债务还款压力。

截至最新报告期,盛润控股总资产为308.48亿元,总负债210.56亿元,净资产97.91亿元,资产负债率为68.26%。

《小债看市》分析债务结构发现,盛润控股主要以流动负债为主,占总负债比为60%,债务结构不合理,存在较大短期偿债风险。

截至2020年6月末,盛润控股流动负债有127.37亿元,主要为短期借款和应付票据及应付账款,其一年内到期的短期负债有43.6亿元。

相较于短债规模,盛润控股流动性十分紧张,其账上货币资金只有9.2亿元,无法覆盖短债债务,现金短债比为0.21,除去受限资金可用资金仅剩1.23亿元,短期偿债风险较高。

货币资金情况

《小债看市》注意到,近年来盛润控股的现金流持续下降,但短期负债规模却曲折上升,现金与短债间的资金缺口越来越大,短期偿债风险激增。

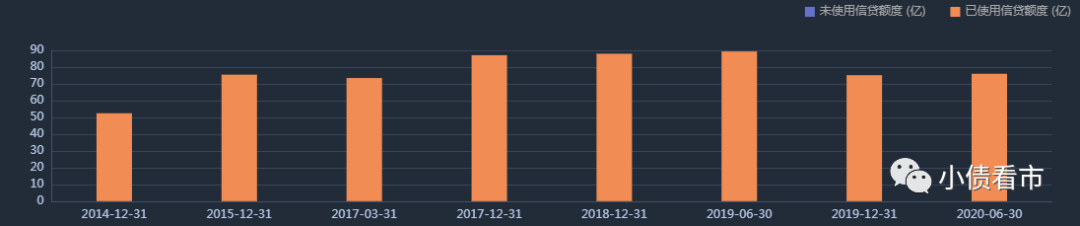

在备用资金方面,盛润控股的银行授信额度早已使用完毕,其财务弹性欠佳。

银行授信情况

除此之外,盛润控股还有非流动负债83.2亿元,主要为长期借款41.2亿和应付债券23.13亿元,其长期有息负债合计64.33亿元。

整体来看,盛润控股刚性负债规模有118.98亿元,主要以长期有息负债为主,带息负债比为57%。

2015年以来,盛润控股有息债务迅速攀升,在2017、2018年达到顶峰,导致其财务费用支出高企,2019年财务费用近6亿元,对公司利润形成严重侵蚀。

近年来,在盈利能力下降、现金流吃紧压力下,盛润控股偿债资金主要依赖于外部融资,然而2018年以来其筹资性现金流为持续净流出状态,说明外部融资环境已恶化。

筹资性现金流情况

从融资渠道上看,盛润控股渠道较为狭窄,除了借款和发债融资,还通过租赁、应收账款以及股权质押等方式融资。

值得注意的是,近年来由于未按期还款,盛润控股涉及诸多融资租赁合同纠纷、民间借贷纠纷以及金融借款合同纠纷,并多次被列入被执行人。

2018年10月,盛润控股子公司郑州颐和医院,因未按期向中民投租赁支付租金后被起诉,融资租赁合同纠纷令颐和医院3亿元债务提前到期,后经和解颐和医院一次性清偿全部债务。

从过往债务履约情况看,盛润控股已有部分银行贷款出现展期。

根据《企业信用报告》,盛润控股关注类借款合计9.5亿元,全部为九江银行中长期借款,借款已展期至2021年9月12日;盛润控股及子公司郑东热电关注类借款6.25亿元,其中1.55亿元已展期。

另外,在对外担保方面,盛润控股还面临一定代偿风险。

截至2019年末,盛润控股对外担保金额为17.72亿元,其中对关联方平临高速和平顶山叶舞高速分别担保9.67亿元和2.06亿元,对外担保金额较大,或有负债风险。

在负债压顶、资金链紧张压力下,近年来盛润控股通过不断处置资产降低负债、回笼资金。

2019年初,盛润控股转让中原信托12.54%股权,交易价格为12.19亿元,占其2018年末净资产的11.31%;不久又将占营收六成的丰利石化出售,转让后其资产和收入规模大打折扣。

据悉,盛润控股正在推进其子公司郑汴水务和平顶山太澳高速等股权转让工作,但上述股权出售事项尚未签署正式协议。

总得来看,近年来盛润控股盈利能力持续下滑、甚至在2020年出现亏损;流动性吃紧,负债不断攀升,其短期偿债风险较大;未按期还款、借贷纠纷不断,盛润控股已经陷入流动性危机。

03

多元化布局

关于“盛润系”掌门人李喜朋的发迹,业界一直有不同说法。

据当地媒体报道,李喜朋先后历任河南省煤矿供应公司、河南省煤炭厅供应处科员、河南省豫盛石化公司经理等职。之后李喜朋下海专司炒股,一时间成为河南证券界的风云人物。

2001年,盛润控股的前身盛润创投成立,一年后李喜朋斥资2.2亿元入股中原信托,成为后者股东阵容中唯一的民营资本,引发市场广泛关注。

随后,盛润控股将投资触角伸向电力、高速公路等基础建设领域,先后拿下平临高速、太澳高速等数条高速的经营权,同时在新密、信阳等地还建有电厂。

值得注意的是, 盛润控股最大手笔是在郑东新区尚在筹建前期,已将郑开大道两旁的部分土地开发权拿到手中,并联合有关方面将郑东新区的水务、热力、电力、污水处理等领域的经营权揽至怀中。

盛润控股董事长李喜朋

除此之外,盛润控股还将资金投向关系民生或符合国家产业政策的新领域。

2007年,盛润控股旗下的颐和医院正式动工开建,加上地产板块以及在中原信托、中原银行、郑州银行金融板块当中的布局,一个涵盖医疗与养老、水电热供应、高速公路运营、能源化工、纺织制造、旅游度假、科技服务、金融投资、房地产等板块的“盛润帝国”已初现雏形。

这一时期,盛润控股的业绩飞速增长,迎来了发展的高光时刻。

2016年,盛润控股通过旗下濮阳濮润热电1.6亿元对丰利石化增资,后者成为其业务板块中重要一员。

收购丰利石化后,盛润控股的业绩出现了立竿见影的效果。2017年其营业总收入大增82.18%达到69.22亿元,其中丰利石化贡献了六成多的营收。

同时,在拓展大健康、石化等新领域中,盛润控股也在实现高速、电力等原有部分产业板块的淡出,据悉其未来主营业务将聚焦房地产、医养健康和能源板块。

随着盛润控股商业版图的不断扩大,李喜朋家族的财富水涨船高。

2013年,在当年的胡润富豪榜和福布斯中国富豪榜的榜单中,李喜朋夫妇的名字首次位列其中;在2019福布斯中国400富豪榜中,李喜朋家族以76.4亿元人民币财富排名第366位,进入“河南十大富豪排行榜”。

然而,近年来一路攻城略地、多元化布局的“盛润系”,被高企的债务压垮,再融资遇阻,借款纠纷不断,更重要的是其优质资产悉数被出售,李喜朋还有几分胜算?

2023年7月22日-23日,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

系统提升资产投资、经营、处置实操技能

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~