国际三大评级机构具有丰富的违约数据,构建了违约损失率和回收率的量化体系,这是评级技术体系相对成熟的重要前提。

作者:债券市场研究部

来源:联合资信(ID:lianheratings)

近年来我国债券市场信用风险持续暴露,违约事件发生呈常态化发展趋势,市场开始逐渐关注违约债券的回收统计与研究。国际三大评级机构具有丰富的违约数据,构建了违约损失率和回收率的量化体系,这是评级技术体系相对成熟的重要前提。相比之下,我国债券市场仍存在难以对债券的违约损失率或回收率进行定义与量化的问题,在一定程度上弱化了信用评级对市场投资者的参考作用。因此,我们对国际三大评级机构违约回收率统计方法进行研究,旨在借鉴其先进理论和方法,建立符合我国债券市场的违约回收率统计方法,准确衡量我国债券市场违约回收率水平,进而计算债券违约损失率,提升信用评级体系技术水平,为投资者提供更加完善的信用风险评估信息。

(一)违约回收

国际三大评级机构对违约回收(Recoveries)的定义基本相同,均是指违约事件[1]发生后,债权人从违约债务中获得的价值。在此基础上,国际三大评级机构对最终回收(Ultimate Recovery)做出定义,是指债权人通过持有违约债务工具至其脱离违约状态后所获得的结算价值,即违约事件处置完毕时债权人实际获得的价值。同时,国际三大评级机构还统计了违约回收的折现价值,即违约处置收回的价值以最后一次还本付息日期的票面利率进行折现而得。

以穆迪违约事件定义为例,最终回收的价值是当发行人结束破产状态(通常为首个违约日后的1-2年)时、不良交易(distressed exchanges)完成时或宽限期外未能按约定支付或延期支付的金额得到偿还时,债权人实际获得的现金和/或证券的现值。

(二)违约回收率

国际三大评级机构对违约回收率(Recovery Rate)的定义是违约回收的价值与违约债券本金的比值[2],其中违约债券本金指最后一次偿债日期的未偿本金。此外,受违约处置时间较长等因素影响,违约后的债券的现金流估计较难衡量,国际三大评级机构采用以下三种替代方法统计违约回收率:交易价格法、结算价格法和清偿事件[3]价格法,其中最常用的是交易价格法,违约事件发生后,违约债务工具通常具有正常的交易,交易价格较容易获得;如果交易价格不可得,一般可根据具体情况采用违约时的结算价格或者清偿事件情形下的结算价格衡量违约回收水平。

交易价格法(trading price),是以债务工具发生违约时或发生违约后的交易价格计算违约回收率。穆迪方面,对于不良交易[4],穆迪使用违约时的交易价格,而对于其他违约类型,穆迪使用违约后1个月的交易价格。同时,穆迪指出这个时间不是固定的,通常违约后15至60天内的市场报价比较容易获得,因此穆迪最终回收数据库中的数据使用的是公司发行的公开债务首次违约时间后的15至60天内的市场报价(market quotes)。标普方面,交易价格法是使用破产时债务的交易价格或市场价值作为回收价格。惠誉方面,交易价格法采用债务违约后第30天的二级市场交易价格。

结算价格法(settlementprice):是以违约债务的结算工具的价格计算违约回收率。穆迪方面,采用违约时或接近违约时,债权人收到的用于结算的债务工具的公开市场价值来计算回收率。标普方面,结算价格法采用债权人收到的结算工具的最早市场价值计算违约回收率。惠誉方面,结算价格法采用破产日的投标价格(bid price)计算违约回收率。

清偿事件价格法(liquidity-event price):是以清偿事件发生时的结算价格计算违约回收率。穆迪方面,采用清偿事件发生时的结算价格计算违约回收率。标普方面,采用清偿事件发生时,用于结算的债务工具的最终现金流价值或者债权人在债务重组中要求的资产变现价值来计算回收率。惠誉方面,采用重组计划中确定的回收率。

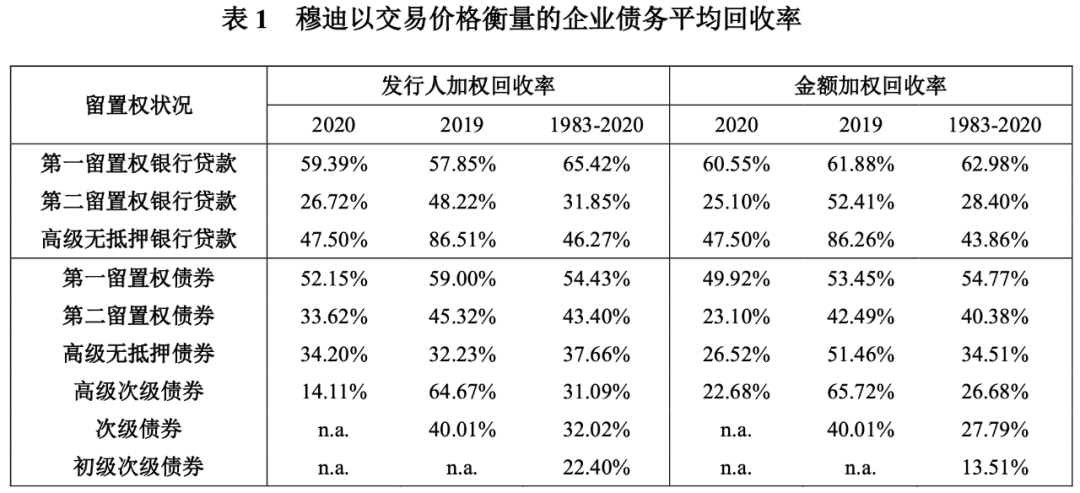

国际三大评级机构对违约回收率的披露情况方面,穆迪的公开披露信息最为充分。穆迪在年度违约和回收率报告中,采用交易价格的方法计算各年发行人加权回收率和金额加权回收率,并列出1983年至当年的历史回收率平均值。以2020年度报告为例(见表1),2020年高级无抵押债券的发行人加权回收率为34.20%,1983年至2020年的发行人加权历史回收率平均水平为37.66%。

其次,穆迪年度违约和回收率报告的附件中,还会列示以交易价格衡量的当年各违约企业债及贷款的回收率。以2020年度报告为例(详见表2),本年违约企业24 Hour Fitness Worldwide, Inc的以交易价格衡量的高级无抵押债券的回收率为0.50%。

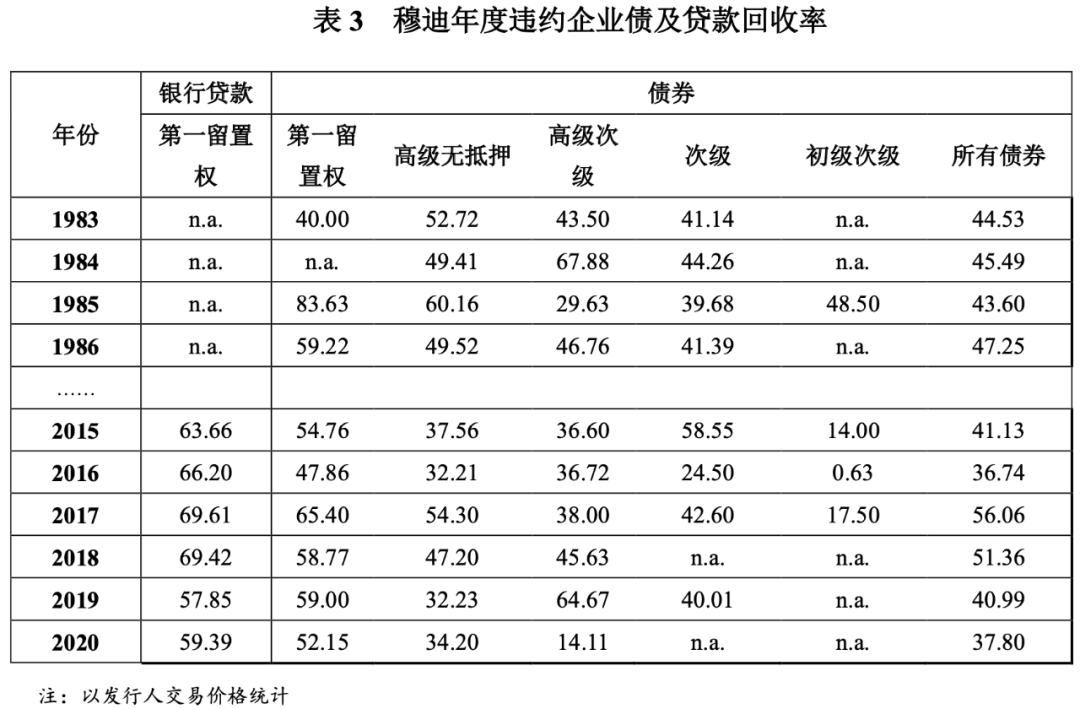

此外,报告附件中还列示了从1983年以来违约企业债及贷款的年度回收率水平。以2020年度报告为例(详见表3),2020年基于交易价格的高级无抵押债券的回收率水平为34.20%。

(三)平均违约回收率

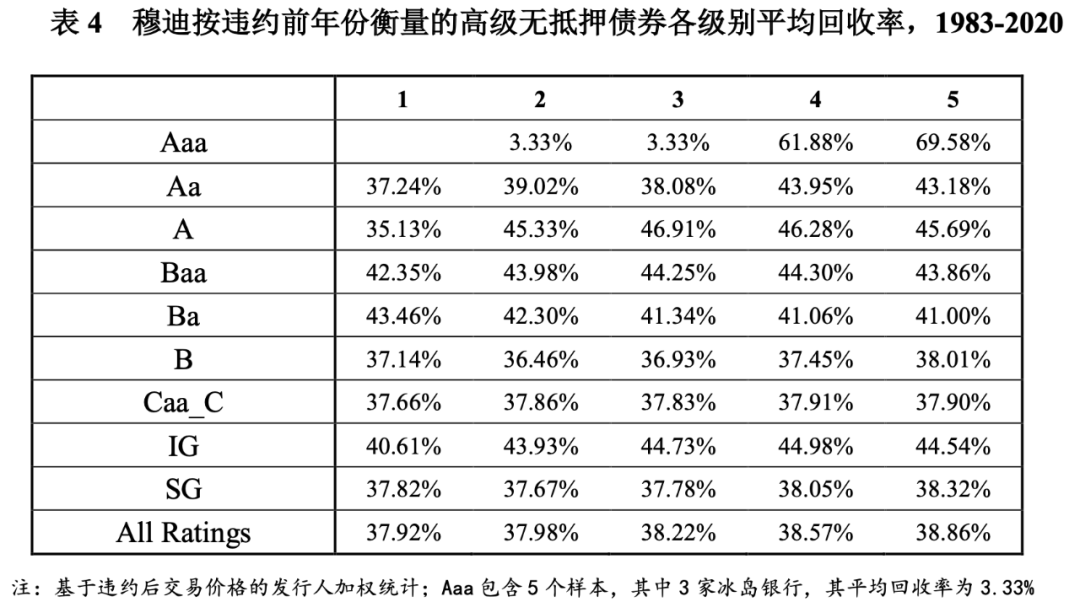

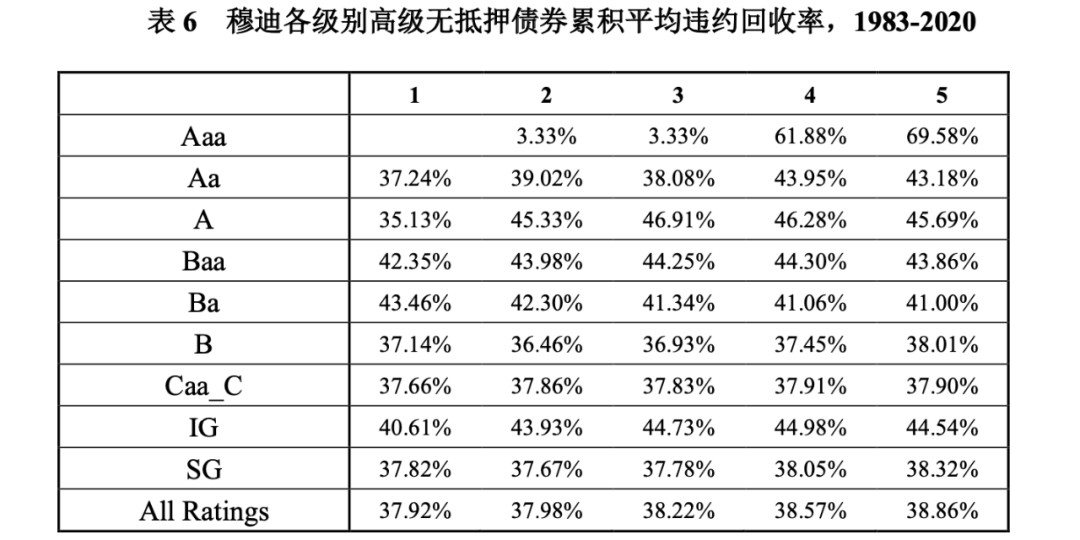

根据穆迪公开资料显示,平均违约回收率是指特定信用级别的债务工具多年期平均违约回收水平。以2020年度报告为例,表4列出高级无抵押债券在违约前一年至前五年对应的信用级别的平均回收率,违约前2年为B级别的平均回收率为36.46%,是指违约两年前为B级的高级无抵押债券在两年内一定时间的平均回收率水平为36.46%。

(一)违约损失率

违约损失率(Loss Given Default rate,以下简称LGD)是违约事件发生后债权人实际受到的损失占违约债券本金的比值,穆迪对其的定义为1减去违约回收率,即LGD=1-RT,其中RT指违约回收率。

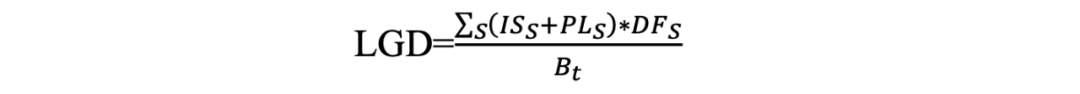

穆迪指出在结构金融产品中LGD的计算公式[5]为,净损失现值的总和(包括利息和本金损失)以债券的票面利率折现,并除以某一特定日期的本金余额,即:

其中,ISS和PLS表示s时刻的净利息短缺和净本金损失,DFs是从时间点s到违约时点的折现因子。本金余额Bt可以是违约时的余额、发行时本金或特定日期的余额。使用特定时期的评级计算损失率,需要使用特定时期当下的余额;使用原始评级计算损失率,则使用发行时的余额。

(二)信用损失率

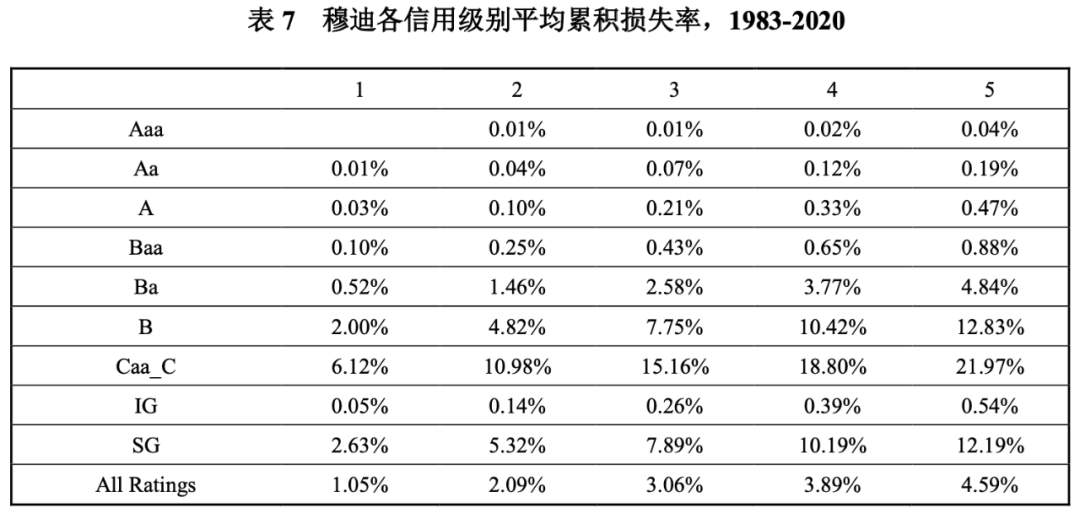

穆迪指出,其信用评级衡量的是相对预期信用损失。信用损失率(Credit Loss Rates)是违约概率(PD)和违约损失(LGD)的函数:

平均累积损失率是指T时期内的预期信用损失率,通过T时期平均累积违约率和T时期平均违约损失率的乘积计算而得:

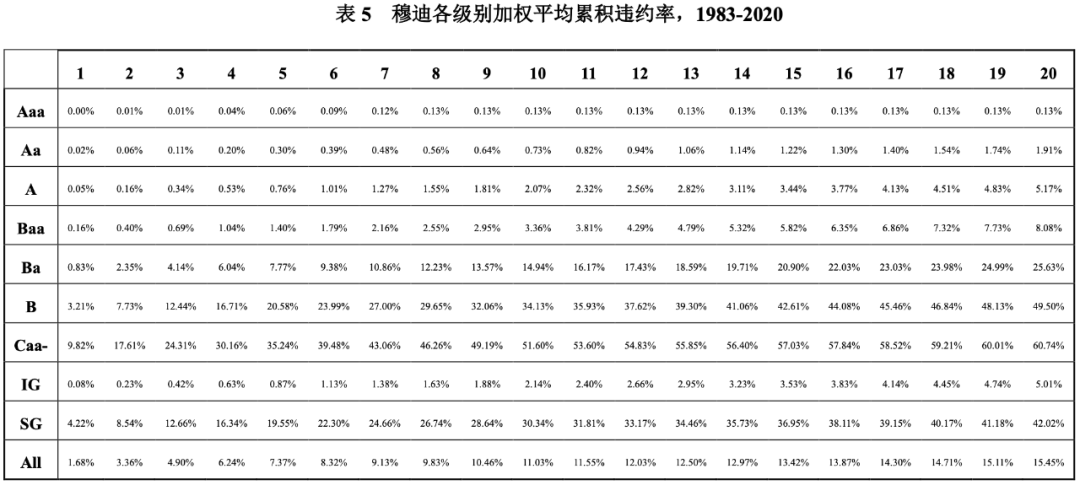

违约损失率信息披露方面,穆迪在其年度违约和回收率报告的附件中,列示了从1983年至当年的平均累积信用损失率,以2020年度报告为例,根据表5和表6的数据得出表7中平均累积损失率的数据。

借鉴国际三大评级机构计算违约回收率的统计方法,我国违约回收率的计算可以尝试使用三种方法进行统计:

(一)采用实际回收金额计算

该方法即使用违约处置后实际收回的金额除以违约金额,考虑到实际回收金额会包含利息,其中分母中的违约金额建议采用违约本金与违约应计利息之和。这种方法较为直观的反映债券市场违约处置的实际回收情况,是目前最适合我国债券市场的回收率统计方法。

但因我国2014年才首次发生公募债券违约,债券违约历史较短,且受违约处置制度不完善等因素影响,违约事件的回收进展缓慢,违约发行人相关的债务清偿数据较为缺乏,这在一定程度上影响我国违约回收率统计的准确性。此外,近年来我国破产重整案例不断增多,重整计划中具体的回收金额无法准确计算,也使得该方法适用性不断降低。

(二)采用交易价格计算

交易价格法是国际三大评级机构统计违约回收率常用的方法。采用这种方式,一方面避免了确定违约债务的违约后现金流或确定替换债务工具的价值所涉及的困难;另一方面很多债券投资者的投资组合管理规则或者投资目标会要求他们在债券违约后短时间内将所持债券变现,即使对希望将违约债券持有至最后的投资者来说,违约后短期内的债券市场价格也是债券最终预期回收水平的一个比较合理的预测。

但在我国适用有一定的局限性。主要是因为我国债券市场仍处于发展初期,相较发达国家,交易市场还不成熟,大部分违约债券在违约前很长一段时间内都没有交易记录,违约后的交易价格更加难以获得。虽然近年来,我国债券市场违约后交易服务体系逐步发展,债券匿名拍卖业务和违约债券转让业务等为债券投资者提供有效的退出通道,大大强化了价格发现功能,但由于现阶段相关业务量仍然较小,且交易价格难以公开获得,因此采用交易价格计算回收率较为困难。

(三)采用估值法计算

由于无法获得所有违约债券的交易价格,我们可以尝试使用估值法作为替代。现阶段,银行间同业拆借中心(以下简称“交易中心”)和银行间市场清算所股份有限公司(以下简称“上清所”)发布的债券回购违约处置细则中,对拍卖价格和变卖价格的确定也涉及估值价格。具体来看,交易中心在回购违约处置细则[6]中指出,“关于拍卖的价格,交易中心于拍卖日向市场公告拟拍卖回购债券的最低成交价格,最低成交价按两种方式确定:一是回购债券在银行间债券市场拍卖日前三十个交易日的平均成交价格的80%;二是回购债券在拍卖日前三十个工作日内无成交价格的,或计算样本数过少的,按回购债券在拍卖日前一交易日交易中心估值价格的80%确定”。上清所[7]在回购违约处置细则中指出,“回购债券变卖价格不应低于公允价值,变卖价格低于公允价值的,逆回购方需征询正回购方同意后方可提交变卖处置申请材料。公允价值是指在变卖处置日前30个交易日内的平均成交价格。标的回购债券在变卖处置日前30个交易日内无成交价格的,则为标的回购债券在变卖处置日前1个工作日的上清所估值价格”。

但这种方法也有一定的局限性,一是由于各机构估值的基本假设、估值方法等方面的不同,对同一只债券而言,不同估值机构的债券估值价格仍有一定的差距,因此采用不同的估值价格,会得出不同的违约回收率水平。二是普通债券和违约债券的估值方式不同,受违约后信息披露不完善影响,违约发行人数据、违约后续进展情况等信息缺乏,导致违约债券估值存在一定难度。三是通过统计交易中心、上清所和中债这三家主流估值机构的数据,可知现阶段违约债券的估值数据在违约时或违约前一定时间内存在缺失的情况,可能导致违约回收率统计的准确性大大降低。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~