思维与灵感的火花从来都是碰撞出来的~

作者:消金漫谈

来源:消金漫谈(ID:cf-talk)

消金边际成本

7月22日,最高法联合发改委,共同发布《关于为新时代加快完善社会主义市场经济体制提供司法服务和保障的意见》,其中第13条可以总结为:兼顾市场利率和正常金融秩序,加快完善民间借贷利率司法解释,大幅降低民间借贷利率的司法保护上限。

对于部分依靠爆炸性新闻发家致富的自媒体和一些从来就没找到北的借款人来说,如同光棍闯进了寡妇村,在压抑和幻想刺激下,很快就传播为:大限将至,消贷利率15.4%封顶。

谣言四起,大致的传播路径为:

降低民间借贷利率司法保护上限 – 若干年前各地司法批复 – 1991年最高院审理借贷案件的若干意见 – 不得超过银行同类贷款利率4倍 – 目前一年期LPR为3.85% – 结论为上限15.4%。

做个加压测试,假设明天人民银行、银保监会公布贷款最高利率为15.4%,极有可能:

1.所有金融机构重新调整风控策略与营销策略,风险等级匹配定价为15.4%以上客户全部拒绝。在不拒绝就会亏损的情况下,所有信用借贷不再对中高风险等级客群开放。

2.银行目前信用卡客户现金贷最高日利率为万5,年利率18%,可以粗略的认为凡是申请不到信用卡的客户从此不再有信用借贷资格。进一步推算,目前市场三分之二以上存续的信用贷款客户不再有贷款资格。

3. 消金行业(含银行、消金、互金、小贷)不良水平(五级分类)1% - 10%,粗略算数平均为5%。资金成本(含自营FTP、同业、拆借、abs、信托贷款)3% -10%,粗略加权平均6%。获客成本(主要指非自营渠道)约为3% - 12%,粗略加权平均5%。

在不含运营成本(相对较低)的情况下,消金行业的边际成本,即盈亏平衡点是16%/年左右。

4.15.4%的响指打完,中国绝大多数互联网金融公司将会消失,25家持牌消金中半数以上从此再无盈利可能,数量不菲的中小城商、农商银行因为成本的原因,不能再借助助贷联合贷发展线上消费金融业务

5.BATJTMD之外的长尾流量提供商和流量撮合机构因为买方市场规模骤减而失去业务机会。结合之前银行、消金、互金、小贷以及上下游行业如零售支付、大数据、征信、金融云、金融科技、催收、资产处置等机构业务下滑,至少数万人将失去工作岗位。

如果连想象结果都不能承受,那么15.4%立即执行造成的后果将更加难以预测。

关于降低利率保护上限能否解决问题,解决什么样的问题不再展开,但深刻的感触是:金融是复杂的工程,巨大的利益、人性的阴暗交织其中,千头万绪的难题,通常不能通过一个动作就全盘解决。

相反,一刀切的方式不仅没有从根本上上解决问题,反而会引发更多连锁负面难题。

金融风险,结果槽糕可接受,结果失控不能接受。

2020年是防范化解互联网金融风险的关键之年。

降低利率、普惠于民,重要,但不紧急。

防控风险、安全稳健,重要,且很紧急。

消费贷款征税

消费贷款征税的话题小众,但在项目核算中,同样出乎很多人意料。

通常,在推动多个资金、资产项目时,作为项目整体负责人,首先关注项目成本和收益核算。在固有印象中,税务成本与项目实收利息强挂钩,一般不会占用太多关注度。

但仔细剖析来看,年化折算后的税费综合成本很大程度上会影响项目成本。

消费贷款税基是:放款本金,实收利息(管理费)与税前收入。

放贷金融机构缴纳税项为:增值税+增值税附加税+印花税+所得税。

以持牌消费金融公司为例,各项税费计算方式如下:

❖ 增值税

增值税为消金公司实收利息(管理费)的6%,计算公式:

增值税 = 实收利息(管理费)* 6%

❖ 增值税附加税

增值税附加税税额为增值税额的12%,包含城建税7%,教育费附加3%和地方教育费附加2%,计算公式:

增值税附加税 = 实收利息(管理费)* 6% * 12%

❖ 印花税

印花税为放款本金的十万分之五,单笔贷款本金小于2000元的免印花税,计算公式:

印花税 = 放款本金 * 0.005%

❖ 所得税

在逐笔贷款核算完成之后,按照净收入征收企业所得税25%,计算公式:

企业所得税 = 税前净收入 * 25%

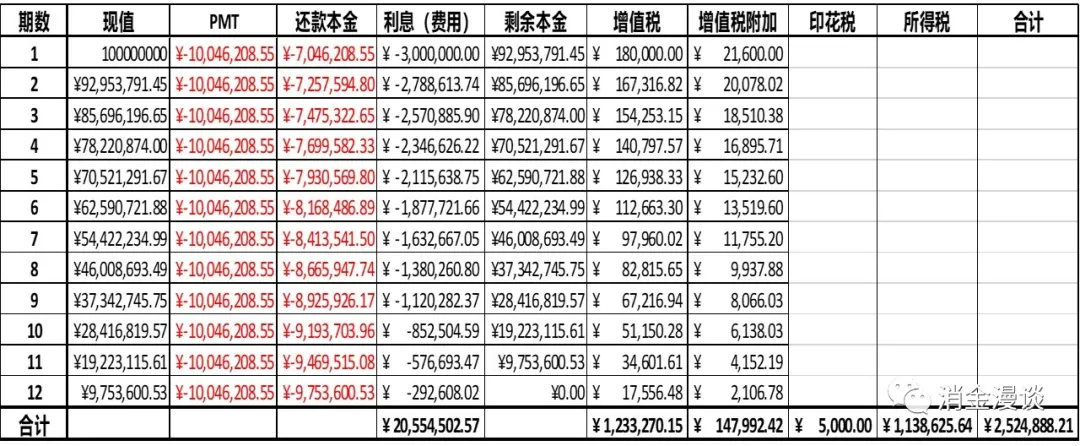

如果以放款1亿为例,期限为12个月,假设内部收益率36%/年。

资金成本6%/年,获客成本5%/年,风险成本5%/年,那么本息和税费粗略测算如下:

那么,所得税部分/实收利息(费用) = 12.28%

这意味着客户实际承担的综合成本中有12.28%作为税费上缴。换句话说,客户每付出100元的利息或者管理费中,有12.28元作为税收上缴国库。

当然,上述税费的数字会因不同机构、地域和特殊的税收政策有所调整。

无论如何,在联合贷、助贷等资产项目的成本测算中,如果按照全流程、绝对细致化的要求进行精确测算,除了获客成本、资金成本和风险成本等大块成本,运营成本中不仅包含税费,还囊括员工工资、福利、办公场地租金、水电费等,都应该平摊在项目成本中。

对于线上渠道的金融机构而言,运营成本普遍偏低。

对于重线下渠道的机构而言,则正好相反。

如何降低运营成本,压缩融资成本,摊平获客成本,优化风险成本,是一个综合的、系统化的命题,后续会有文章做专门解读。

计息方式的长尾收益

虽然市场上消金产品乱花迷人眼,但几乎每家平台都是在使用日利息,月利率等概念触达客户,造成了大家都一样的感觉,实则在具体的设置上,确有不少“轻微”差别。

这些细小的差别,对于单笔贷款金额较小的消金客户来说,几乎无感知,但是对于薄利多销的消金平台来说,轻微的细节设置,带来的规模收益会大有不同。

计息方式几个常见的设置方法:

❖365个日出,365个祝福

许多按日计息的产品,在年利率向日利率转化时,分母是按360天计,同时,我们没有发现有任何一款消金产品按日计息时,会额外去除5天。

这额外的5天在核算项目收益时,就是“默默地”被计入收益。

❖提款日与生息日的情仇

有些按月计息产品会设置等待期,在客户审批通过后,可以在未来几天内选择提现,但是提现时,还款日和起息日会按照审批通过日确认,而不是客户实际提现日。

例如客户在8月1日获批贷款,8月5日提款。

实际贷款生息日是从8月1日开始的,中间的4天就是贷款机构的“额外收益”。

❖ 计息方式与还款日的恩怨

市面上比较通行的还款日确认方法,主要有两种:

一种是对位法,按客户申请时的日期,对应到每月的还款日,但是会发生每月底29,30,31日可能对应不到还款日的情况,因此市面上常见的做法是还款日设为下月月底28日或下下月1日,如果是采用月计息方式,那么这两种不同的还款日设置,带来的收益可是一增一减。

另一种是固定还款日法,比如固定每月的10日或者20日这种,相同的逻辑,在按月计息的模式下,不同的固定日,带来的计息收益是有差别的。

❖ 免息期如何免息

类信用卡的信贷产品,对于客户日常消费和账单分期,通常有三种处理方式:

方式1,只要有消费,从消费日起就开始按日计息,对贷款机构而言收益最高;

方式2,户选择全款偿付账单时,不计收任何利息,但分期时从消费日起计收;

方式3,在客户选择全款偿付账单时,不计收任何利息,客户选择分期时才从分期日开始计算利息,对于放贷机构而言收益有损失,但却能打动客户的心。

❖ 千差万别的计息方式

最常见的计息方式是按照月计息方式,在超出或不足整月的前提下,让客户按日补足或者少付,这也是房贷的主流计息方式。

但有些消金机构,在按月计息的基础上,更愿意调整本金的结构,即使某一期的计息天数较多,也会在前期的月供中设置更少的本金,获取收益。

虽然央妈去年明确说明内部收益率IRR是核算年化利率的方式,但是这样隐蔽的按日计息设置方式,也是可以降低客户感知的实际利率的。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~