在进入破产重整程序一年后,青海省投终于觅得重整战投。

作者:小债看市

来源:小债看市(ID:little-bond)

在进入破产重整程序一年后,青海省投终于觅得重整战投。早年其因激进举债,对风险认知不足,最终爆发债务危机。

01

确定战投

6月22日,金瑞矿业(600714.SH)公告称,控股股东青海省投资集团有限公司(以下简称“青海省投”),最终确定国家电投集团黄河上游水电开发有限责任公司为重整战略投资者。

重整进展公告

2021年6月19日,管理人已与战略投资者签署了重整投资协议,并据此制作了重整计划草案,于同日提交西宁中院。

据媒体报道,此次国电投将接手青海省投全部资产。

一年前,青海省投及旗下16家子公司宣布破产重整,据第一次债权人会议申报情况,青海省投被申报的债权高达680亿元,涉及多家信托公司。

违约后,青海省投下属三家离岸子公司对已违约三只美元债持有人发起折价收购要约。

《小债看市》注意到,早在2019年2月青海省投就有两笔境内债券兑付发生过“技术性违约”。除此之外还有多只信托和资管产品发生违约,可以说青海省投爆发债务危机早有预兆。

02

债务危机

据官网介绍,青海省投是集资源开发、能源生产和金属冶炼为一体的管理类企业,主要产品有电解铝、煤炭、水电和火电等。

青海省投属于地方国有企业,下辖全资、控股子公司23家,参股公司3家,包括一家上市公司金瑞矿业。

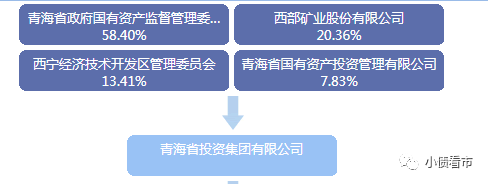

从股权结构上来分析,青海省投的第一大股东为青海省国资委,持股比例为58.4%,为公司实控人;第二大股东为西部矿业(601168.SH),持股20.36%。

股权结构图

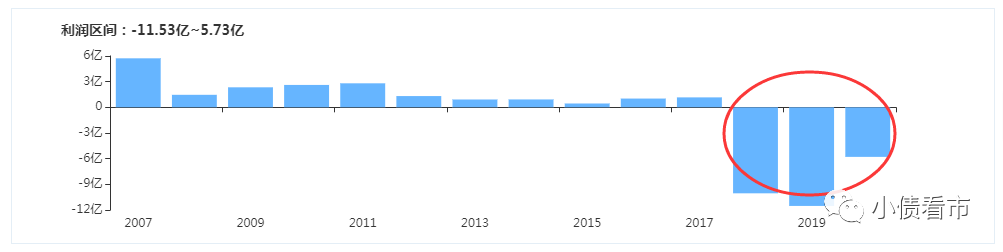

2018年,由于营业成本增加超25亿,青海省投业绩出现首亏,并且亏损额巨大。

当年,青海省投实现营收186.54亿元,同比增长8.38%;实现归母净利润-10.2亿元,同比下滑2066.98%,2019年亏损幅度扩大至11.48亿元。

盈利能力

业绩巨亏的同时,青海省投经营获现能力恶化。2019年其经营性现金流首次由净流入转为净流出状态,大幅流出31.22亿元。

更为严重的是,负责审计的会计师事务所对青海省投2018年年报无法表示意见,并强调“公司的持续经营仍存在重大的不确定性”。

据2019年半年报显示,青海省投资金短缺、正常生产难以维持,面临无法持续经营、有息负债逾期以及涉诉三项重大风险。

截至2019年末,青海省投总资产720.46亿元,总负债597.88亿元,净资产122.59亿元,资产负债率高达82.98%。

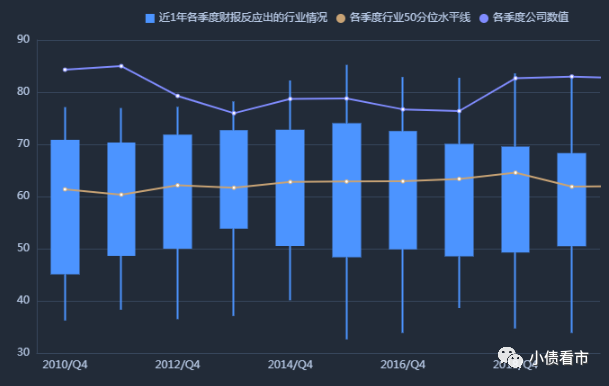

近年来,青海省投财务杠杆水平高企,明显高于行业平均水平,杠杆风险较大。

财务杠杆

《小债看市》分析债务结构发现,青海省投主要以流动负债为主,占总负债的74%,债务结构不合理。

值得注意的是,青海省投流动资产一直无法覆盖流动负债,短期偿债能力指标长期恶化,资产负债错配严重。

截至2019年末,青海省投流动负债有442.92亿元,主要为一年内到期的非流动负债,其短期债务有241.52亿元。

相较于短债规模,青海省投流动性趋于枯竭,其账上货币资金仅有7.87亿元,短期偿债风险巨大。

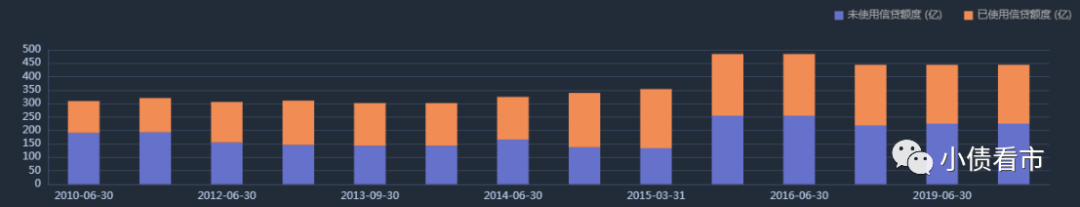

在备用资金方面,截至2019年末青海省投银行授信总额有444.06亿元,未使用授信额度225.06亿元,表面看财务弹性尚可。

银行授信

除此之外,青海省投还有非流动负债154.96亿元,主要为长期借款,其长期有息负债合计107.47亿元。

整体来看,青海省投刚性债务有354.15亿元,主要以短期有息负债为主,带息债务比为59%。

近年来,青海省投疯狂举债,长短期借款和发债规模迅速攀升,不仅推升融资成本侵蚀利润,而且存在“短债长投”期限错配问题。

在外部融资方面,除了借款和发债,青海省投还通过融资租赁、应收账款融资、股权融资、股权质押以及信托等手段融资。

值得注意的是,严重依赖外部融资的青海省投,2018年融资渠道遇阻,“借新还旧”模式难以维持。

2018和2019年,青海省投取得借款收到的现金骤降,在偿还大量债务后,其筹资性现金流净额持续净流出,分别流出9.8亿和8.03亿元。

筹资性现金流

自身造血能力不足、再融资又遇阻,2018年青海省投便初露危机。

2018年年末,青海省投有息债务中28.1亿元已逾期,其在青海省委省政府的大力协调和帮助下,调集资金才得以清偿美元债券的利息。

2019年6月,青海省投作为融资方的信托产品出现逾期,同年9月其再次延期兑付于2020年到期、票息为7.25%的美元债息。

截至2019年6月末,青海省投逾期债务规模已达99.7亿元,其中有部分银行等逾期债务已经进行展期。

同时,因债务违约和诸多逾期问题,青海省投诉讼缠身。

2019年初,青海省投多个子公司被托管,其中桥头铝电和西部水电被中铝青海铝电托管经营,百河铝业被国家电投集团黄河上游水电开发托管经营。

总体来说,由于青海省投激进举债,有息债务规模较大,流动性危机导致债务危机爆发;后因违约产生的诉讼较多,子公司股权基本被司法冻结,无奈之下只能选择破产重整的道路。

03

区域风险

青海省位于中国西部,属于欠发达地区,其经济总量及人均GDP在全国排名居末,经济发展水平相对滞后,整体经济实力弱。

2020年,青海省实现地区生产总值3005.92亿元,比上年同期增长1.5%。

在财政方面,2019年青海省一般公共预算收入在全国排名第30位,财政自给程度低,自身财政实力较弱,上级补助收入是财政总收入的主要来源。

2013年以前,青海省投属于省属平台公司,之后青海省国资委对青海省投进行混改,引入西部矿业成为其第二大股东。

具体来看,西部矿业以所持下属子公司百河铝业100%股权、西海煤电100%股权、西部碳素100%股权、唐湖电力的整体资产以及对上述公司的债权和部分现金,作价29.66亿元认缴新增注册资本。

然而,西部矿业这些参与混改的资产都是“亏损王”。

混改之后,青海省投一方面脱离了平台属性,不再有政府托底;另一方面青海省产业结构单一,其重仓投资的产业受经济周期影响大,但其却对风险认知不足。

2017年,青海省投已经表现出资金周转不灵的问题,但其后一直大力发行非标续命。

最终,在经济下行压力和金融去杠杆背景下,2018年青海省投爆发大量非标逾期或违约事件。

在《2019年度总结表彰暨2020年工作会议》上,青海省投董事长程国勋表示,2019年是集团发展史上极不平凡的一年,面对资金链断裂、债务逾期,法律诉讼集中爆发、供应商不断上访等外部压力。

2020年,青海省投和青海国投相继出现信用风险事件,青海省企业融资环境和再融资能力受到一定负面影响。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~