山东省2021年城投债发债总量保持增长,区域分化明显。2021年山东城投发债规模和净融资额均较2020年有所增加但增速放缓,同时季度波动明显。

作者:王玉婷王硕

来源:中证鹏元评级(ID:cspengyuan)

主要内容

(1)山东省2021年城投债发债总量保持增长,区域分化明显。2021年山东城投发债规模和净融资额均较2020年有所增加但增速放缓,同时季度波动明显。青岛、济南等实力较强区域发行仍然活跃,“网红”区域有所收缩。

(2)高行政层级、高评级主体发行规模占比增加,弱资质平台增速下降明显。2021年山东省高行政层级主体城投债发行规模占比增加且同比增速相对更高、增速放缓程度也更小,区县主体发行增速大幅下滑。高级别主体城投债发行规模占比提升,同比增速表现更为稳健,同时也是拉动净融资增长的主要动力。

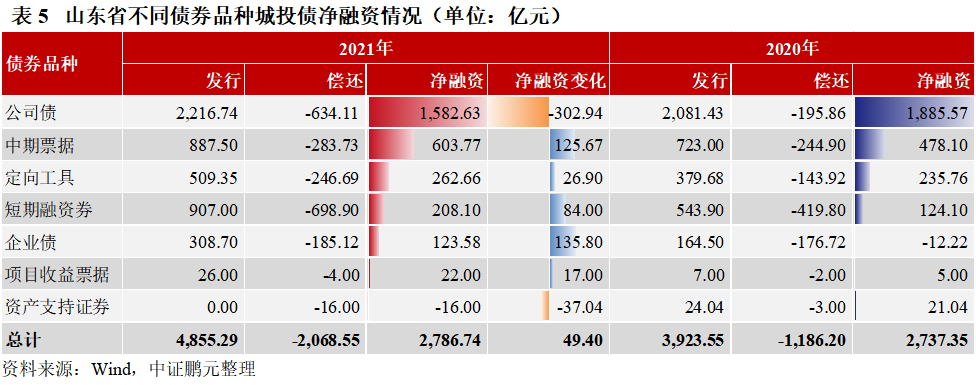

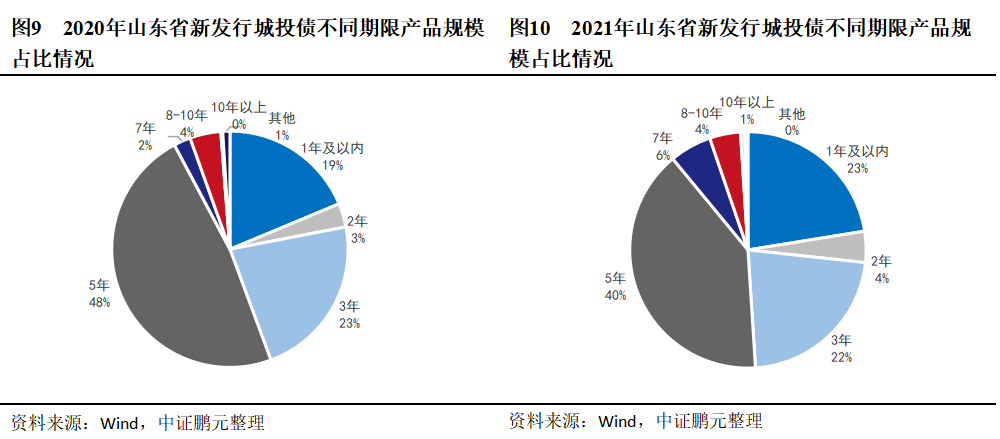

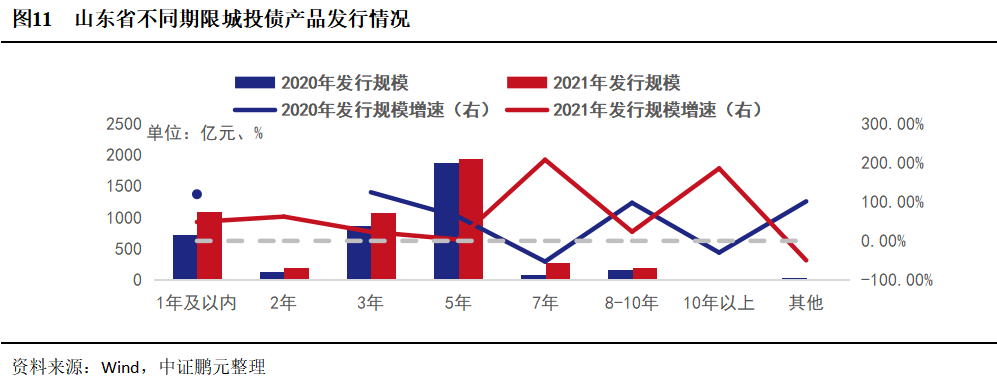

(3)公司债净融资出现收缩,企业债表现亮眼,1年期及7年期产品占比有所提升。2021年山东省公司债、中期票据及定向工具等多个债券品种增速大幅放缓,公司债净融资出现收缩,企业债表现亮眼但整体规模相对仍较小,同时1年期及7年期产品占比有所提升,5年期产品占比有所下降。

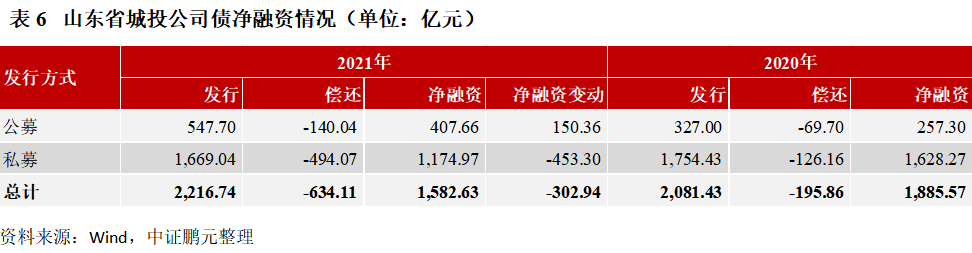

(4)交易所公司债发行分化,借新还旧占比提升。2021年山东省城投在交易所的公司债发行分化,公募债发行规模及净融资仍增长,私募债发行规模及净融资出现下降。交易所公司债募集资金全部用于借新还旧的城投债占比提升,用于项目建设的占比下降。

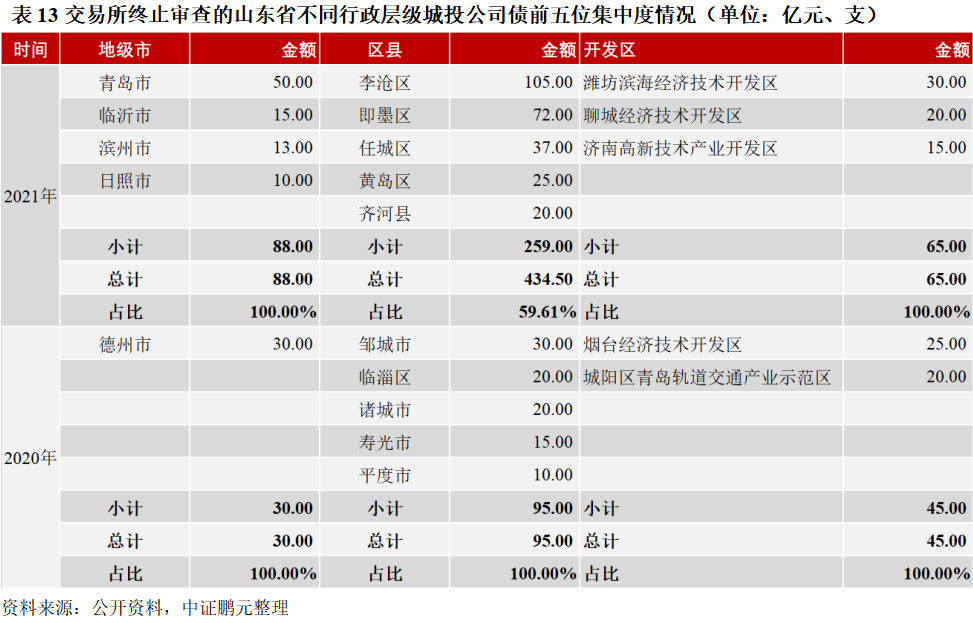

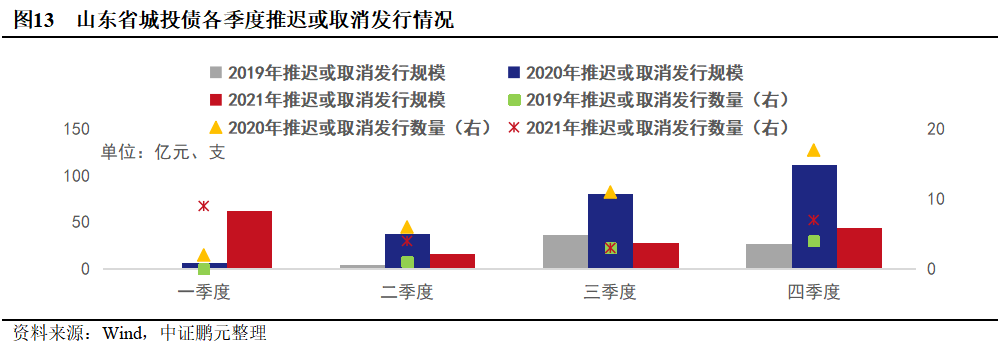

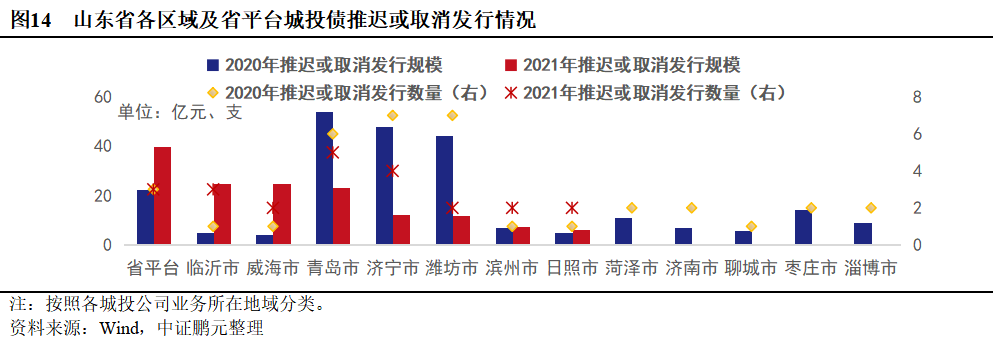

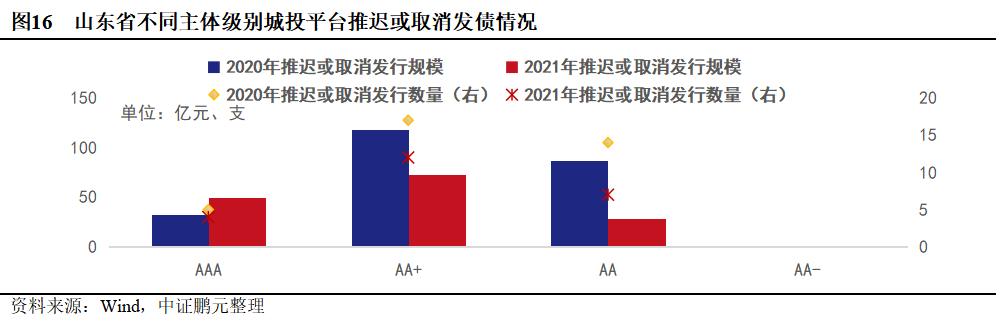

(5)交易所终止审查项目大幅增加,地区整体债务水平偏高区域推迟或取消发行债券更多。2021年山东省在交易所终止的公司债项目大幅增加,私募债受影响更大,青岛和潍坊数量居前。推迟或取消发行的城投债数量和规模较上年均有下降,地区整体债务水平偏高区域多发。

一、总量保持增长,区域分化明显

2021年山东城投发债规模和净融资额均较2020年有所增加但增速放缓,同时季度波动明显

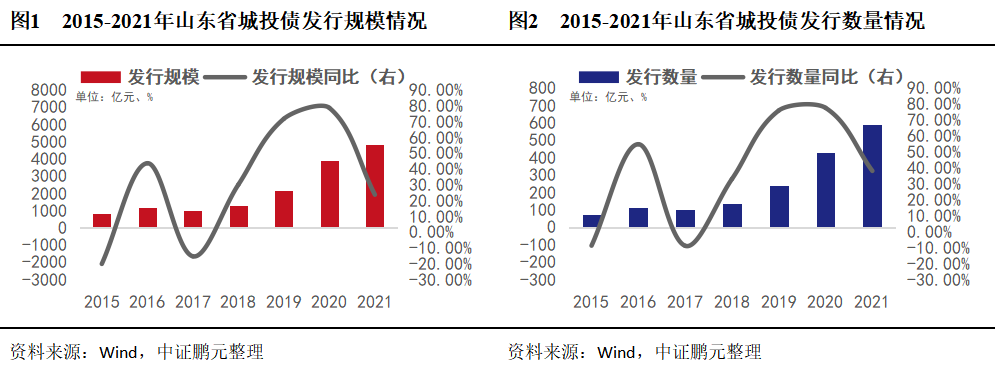

山东省作为北方沿海省份,地理条件优越,地区生产总值、一般公共预算收入及政府性基金收入等在全国均处于前列,整体经济实力雄厚。山东省城投公司数量较多,是全国的城投债发债大省,2021年山东省城投公司发债规模在全国范围内依旧保持前列,仅次于江苏省及浙江省。2018年以来山东省城投公司发债规模快速增长,2019-2020年城投债发行规模及数量均同比实现了70%以上的增速,但在信用环境冲击、城投债监管政策持续加强等背景下,2021年增速放缓较为明显,全年全省共发行城投债591支,发行规模4,855.29亿元,发行规模和数量同比增速分别下降至23.75%和38.08%。

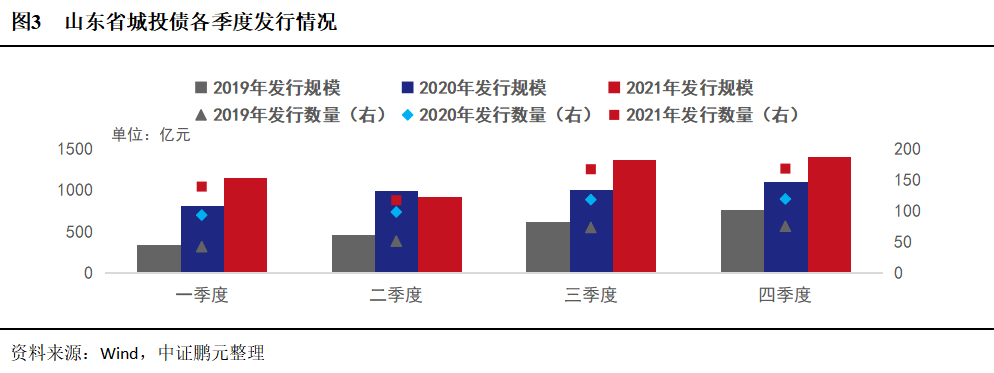

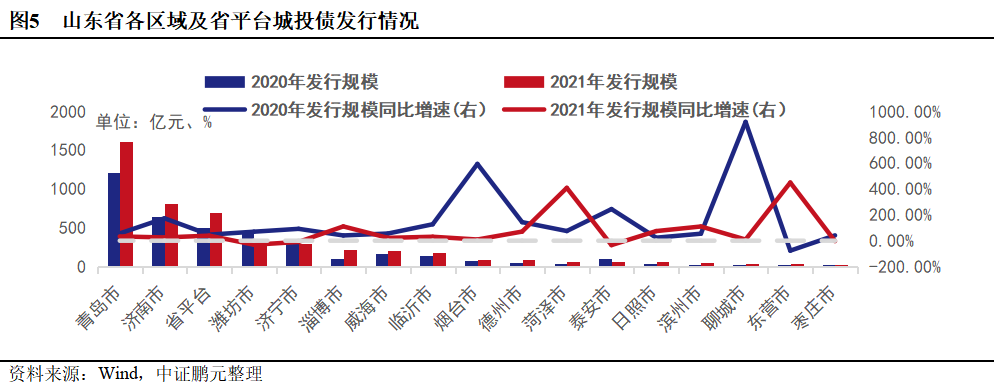

从季度发行数据来看,与前两年情况不同的是,2021年度山东省城投公司在各季度的发行规模波动较大。2021年初市场传出监管对城投平台实施“红橙黄绿”分类管控,4月末交易所发布《公司债发行审核重点》,监管环境趋严的背景下,二季度山东省城投公司发债数量和规模有所下降。在流动性较为宽松的背景下,三季度全省城投债发行规模环比恢复增长。

净融资规模方面,2021年山东省城投债净融资金额2,786.74亿元,同比增加1.80%。从季度数据来看,2021年四季度净融资规模最大,其次是一季度。受二季度城投债发行规模下滑的影响,二季度净融资规模同比下降了43.70%。

青岛、济南等实力较强区域发行仍然活跃,“网红”区域有所收缩

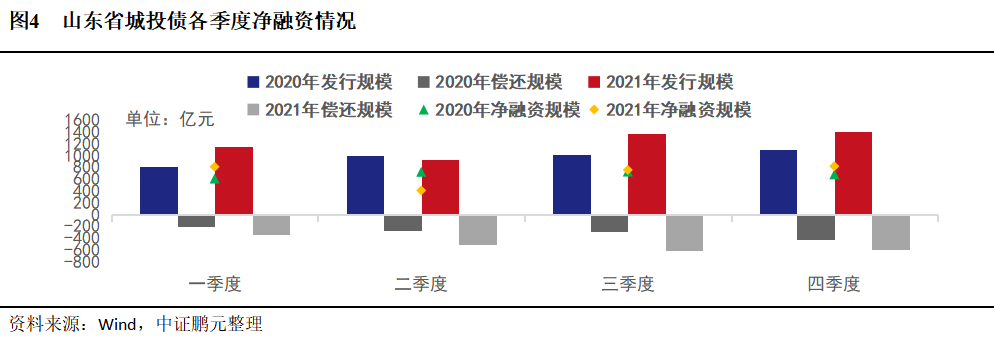

青岛和济南2021年城投债发行规模分别为1,614.80亿元和807.50亿元,远高于其他地级市。潍坊和济宁城投债发行规模次之,位于300亿元附近,淄博、威海和临沂城投债发行规模则位于200亿元附近,而烟台、德州等其他地级市发行规模均在100亿以下。

从发行规模同比增速来看,多数区域2021年实现了不同程度的增长,但泰安、潍坊、济宁和枣庄同比分别下降33.97%、31.14%,9.30%和3.13%。此外,多数区域发行规模增速在2021年度出现放缓的情况,仅东营、菏泽、淄博、滨州和日照实现同比增速的提升。

青岛和济南也是2021年山东省城投债净融资最大流入地级市,累计净融资规模分别为1,039.99亿元和499.30亿元,较2020年分别增长61.74亿元和47.00亿元,净融资持续上升。其他地级市中多数区域2021年城投债净融资规模均较低,仅临沂、淄博、济宁和潍坊的城投债净融资规模超过100亿元,整体分化较大。其中淄博和菏泽2021年城投债累计净融资规模分别较2020年增长100.50亿元和57.25亿元,表现较好,且淄博为全省2021年城投债净融资增长最大的地级市。而潍坊、济宁净融资规模则出现较为明显的下滑,分别较2020年缩减229.62亿元和80.93亿元,同样出现净融资规模下滑迹象的还有泰安、威海和枣庄。在城投债监管环境趋严的背景下,出现城投债净融资受到明显影响的区域也往往是地方整体债务水平较高的“网红”区域。

二、高行政层级、高评级主体发行规模占比增加,弱资质平台增速下降明显

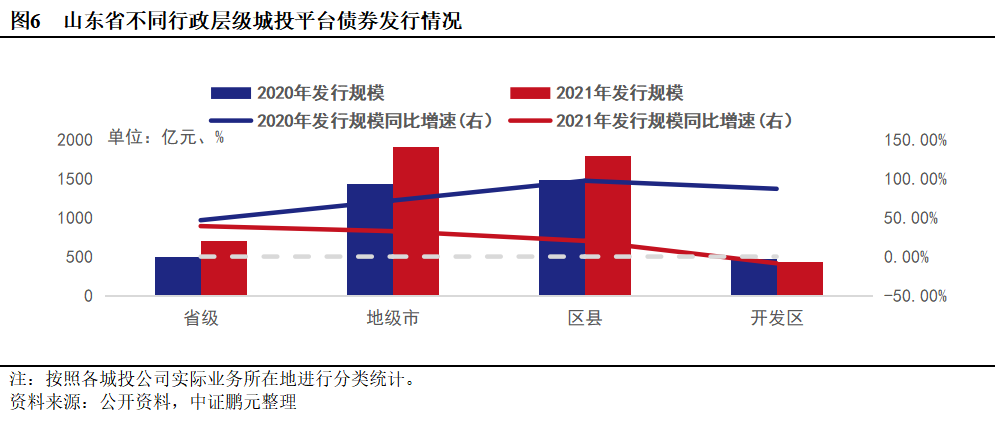

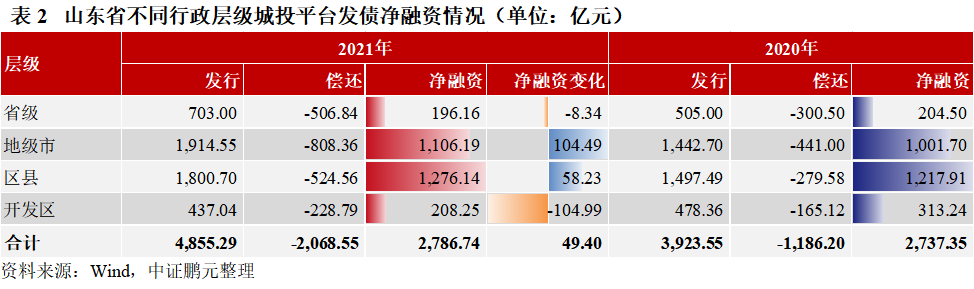

高行政层级主体城投债发行规模占比增加且同比增速相对更高、增速放缓程度也更小,区县主体发行增速大幅下滑

从城投公司实际业务所在地行政层级来看,2021年地市级及区县(包含市辖区、县级市和县,下同)级城投公司仍为发债主力,发债规模合计占比超过70%。从发行规模占比变动来看,2021年地市级城投公司发债规模占比同比上升2.66%,省级城投公司同比提升1.61%,区县级城投公司同比下降1.08%,开发区(含国家高新技术产业开发区、国家级经济技术开发区、其他国家级开发区、省级开发区、市级开发区和县级开发区,下同)城投公司同比下降3.19%,整体高行政层级主体发行规模占比增加。

从发行规模同比增速来看,除开发区城投公司外,其他层级城投公司发债均实现了不同程度的增长,其中高行政层级主体的增速更高。从发行规模同比增速变动来看,所有层级的同比增速均出现不同程度的放缓,但区县等低行政层级主体的增速下滑更大。

从不同行政层级城投公司净融资来看,2021年山东省城投债净融资仍主要由区县和地级市城投公司贡献。从变动来看,2021年地级市主体净融资规模较2020年增加104.49亿元,是拉动山东省净融资增长的主要动力,区县级主体净融资规模同比增加了58.23亿元,未有明显收缩,但开发区主体净融资规模则同比缩减了104.99亿元。

此外,从不同层级的净融资集中度来看,与2020年相比,2021年区县和开发区级别的城投主体前五位合计占比有所提升,地市级城投主体的净融资前五位合计占比有所下降,集中度分化较大。

高级别主体城投债发行规模占比提升,同比增速表现更为稳健,同时也是拉动净融资增长的主要动力

从主体级别来看,级别为AAA和AA+的城投公司仍为发债主力,发债规模合计占比超过70%。从发行规模占比变动来看,2021年主体级别为AAA和AA+的城投公司发债规模占比分别较上年提升了4.92%和5.99%,主体级别为AA、AA-和无评级的城投公司发债规模则较上年分别下降了9.70%、0.17%和1.04%。

从发行规模同比增速来看,2021年仅主体级别为AAA和AA+的城投公司发债实现了增长,其中主体级别为AA的城投公司发债增速由正转负。从发行规模同比增速变动来看,AAA、AA+和AA城投公司发债规模增速均出现下滑,但主体级别为AA的城投公司降幅更大,高级别主体更加得到市场青睐。

从不同主体级别的城投公司净融资来看,2021年山东省城投债净融资仍主要由高级别主体评级的城投公司贡献。从变动来看,除主体级别为AAA和AA+的城投公司外,其他不同主体级别的城投公司净融资同比均有不同程度的下滑,其中主体级别为AA的城投公司下降最为显著。

三、公司债净融资出现收缩且发行分化,企业债表现亮眼,1年期及7年期产品占比提升

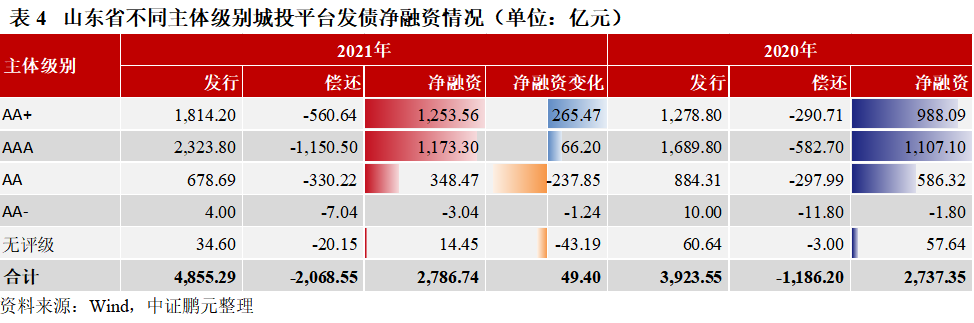

公司债、中期票据及定向工具等多个债券品种增速大幅放缓,公司债净融资出现收缩,企业债表现亮眼

从城投公司发行的主要债券品种来看,公司债仍为2021年山东省城投公司发债品种的主力,但受政策收紧的影响,城投公司发行公司债的规模占全部发债品种的45.66%,同比下降7.39%,发行规模增速下滑至6.50%。此外,2021年山东省城投公司发行中期票据及定向工具规模的同比增速同样出现不同程度的下滑,市场信用环境冲击及融资环境收紧对上述债券品种的发行均有不同程度的影响,但期限较短的短期融资券并未受到显著影响。另外值得关注的是,2021年山东省城投公司发行企业债的规模增速逆势回升,同比增长了87.66%,企业债成为山东省越来越多的城投公司及市场投资者的选择。

从不同债券品种净融资来看,2021年山东省城投债净融资仍主要由公司债贡献,但公司债净融资规模同比出现收缩。此外企业债净融资与上年相比由负转正且增长较大,是2021年拉动净融资增长的主要动力之一。

1年期及7年期产品占比有所提升,5年期产品占比有所下降

从发行期限来看,5年期、3年期和1年及以内的债券产品仍为市场的主要选择,2021年上述期限产品的发行规模合计占比超过了80%。从占比变动来看,1年及以内、2年期和7年期债券品种的发行规模占比分别上升了3.74%、1.01%和3.43%,其中7年期债券品种的增长主要来源于2021年7年期企业债发行规模的快速增长;3年期和5年期则分别下降了0.12%和7.82%。

从发行规模同比增速来看,2021年主要期限产品中7年期、2年期和1年及以内的债券品种发行规模分别同比增长207.96%、62.14%和48.44%,其中7年期债券产品的增长主要来自企业债券的发行增加。

四、交易所公司债发行分化,借新还旧占比提升

交易所公司债发行分化,公募债发行规模及净融资仍增长,私募债发行规模及净融资出现下降

2021年山东省城投公司债公募债和私募债的发行规模分别为547.70亿元和1,669.04亿元,分别较2020年增加220.70亿元和减少85.39亿元。公募债和私募债分别实现净融资407.66亿元和1,174.97亿元,较上年分别增加150.36亿元和减少453.30亿元。

从地区分布看,城投公募债的发行仅集中在青岛、济南等少数强地级市,且发债主体主要是高层级和高级别主体。此外,潍坊、济南、济宁和威海等地区城投私募债的发行分别较2020年下降163.20亿元、143.60亿元、51.90亿元和39.50亿元。在交易所城投发债政策收紧的背景下,整体债务压力较大地区的低级别区县主体私募债发行受影响更大。

从不同层级城投公司债发行集中度来看,2021年区县和开发区级城投主体发行公司债规模前五位合计占比分别提升了7.37%和0.68%,且变动主要来自私募债的影响。

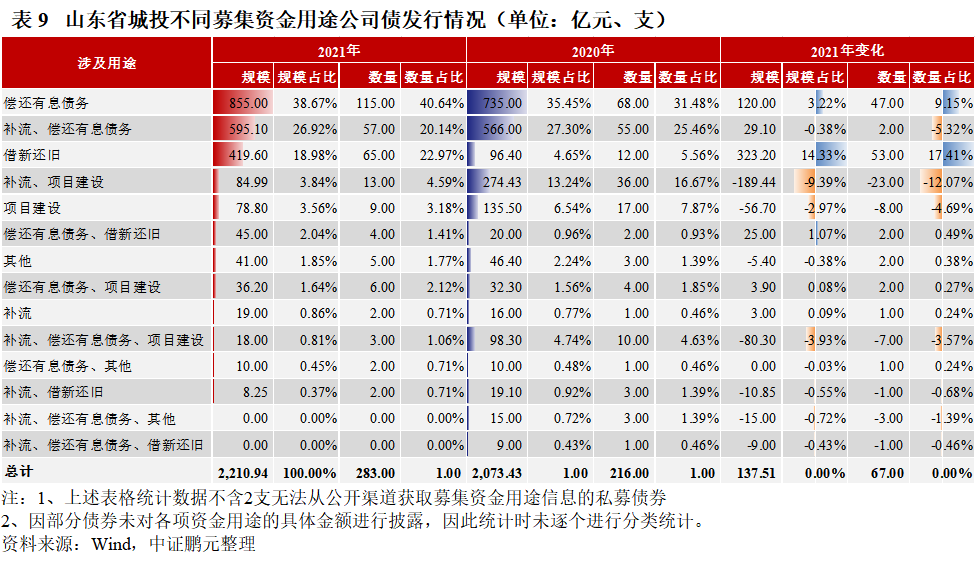

交易所公司债募集资金全部用于借新还旧的城投债占比提升,用于项目建设的占比下降

从募集资金用途来看,2021年山东省城投公司在交易所发行公司债用途主要为偿还有息债务、借新还旧及项目建设。其中募集资金用于补流和偿还有息债务或全部用于偿还有息债务的公司债规模合计1,450.10亿元,数量合计172支,占比分别较上年增加2.84%和3.83%。募集资金全部用于借新还旧的债券规模合计419.60亿元,数量为65支,占比分别较上年增加14.33%和17.41%。募集资金用途为补流和项目建设或全部用于项目建设的债券规模合计163.79亿元,数量为22支,占比分别较上年下滑12.36%和16.76%。

从区域来看,在2021年公司债发行规模大于100亿元的区域中,济宁、济南、青岛和潍坊募集资金全部用于借新还旧的规模占当地全部公司债发行规模的比例分别同比增加了39.99%、32.82%、17.65%和11.26%。上述区域均为地区整体债务水平偏高区域。

五、交易所终止审查项目大幅增加,地区整体债务水平偏高区域推迟或取消发行债券更多

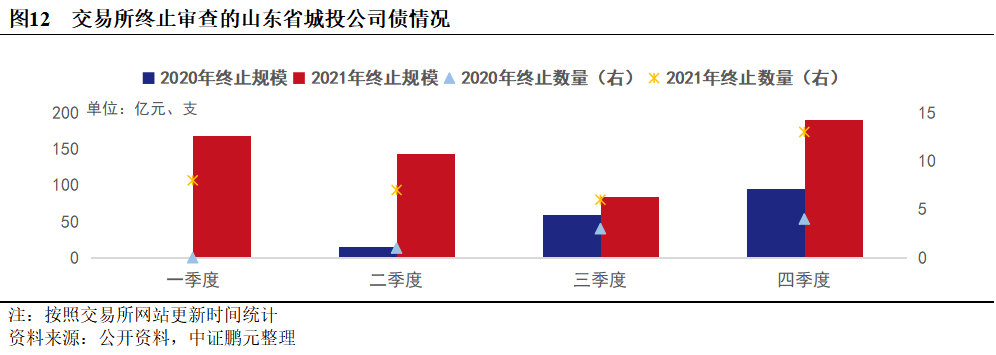

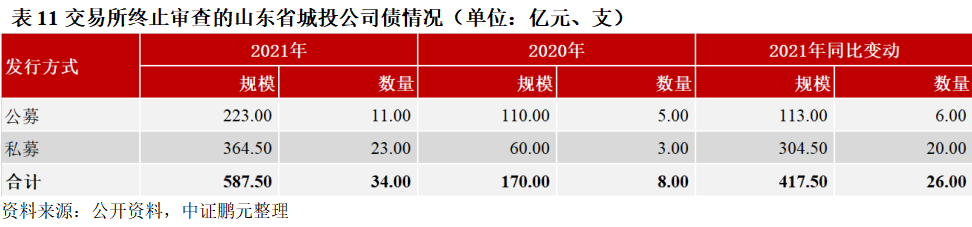

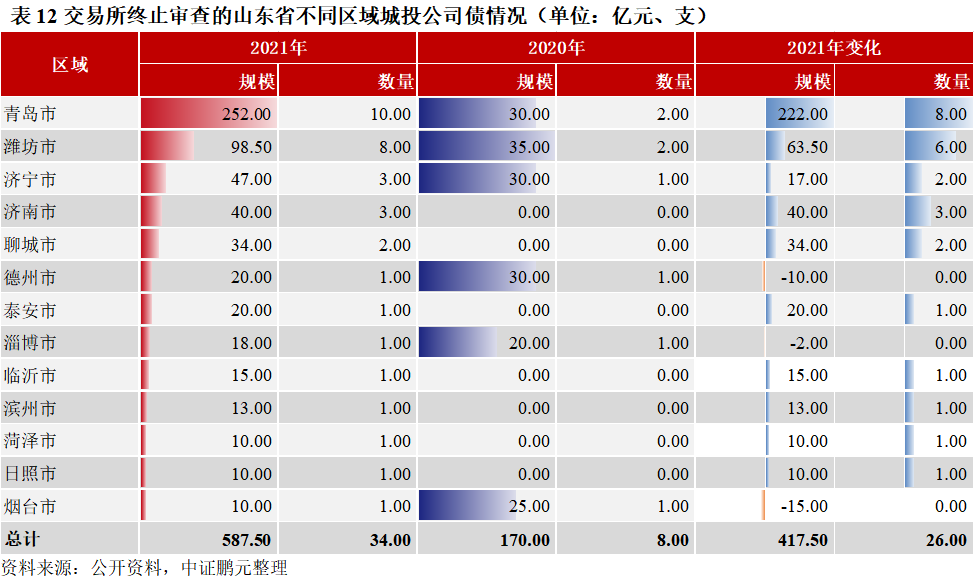

交易所公司债终止项目大幅增加,私募债受影响更大,青岛和潍坊数量居前

2021年交易所显示为终止状态的山东城投公司债规模合计587.50亿元,数量合计34支,分别较2020年增长417.50亿元和26支。从季度数据来看,2021年第一季度终止的规模和数量开始环比大幅增加,随后第二季度和第三季度有所下降但仍高于往年水平。受城投债监管政策持续收紧的影响,四季度公司债终止项目再次攀升。从发行方式看,与2020年不同的是,2021年私募债终止占比更高,自交易所监管政策收紧以来受影响也更大。从地区数据看,青岛终止债券的规模最大且数量最多,其次是潍坊。从不同层级集中度来看,2021年终止项目更为分散,影响更为广泛。

推迟或取消发行的城投债数量和规模较上年均有下降,地区整体债务水平偏高区域多发

按照公告日期统计,2021年山东省城投公司共推迟或取消发债券23支,涉及计划发行规模151.69亿元,同比下降36.16%,从公告时间来看,2021年一季度推迟或取消的债券数量及规模最大,或受到2020年四季度“永煤事件”等信用事件冲击的影响。在监管持续发力,城投公司非标违约频发和房地产行业风险暴露等多种市场扰动因素的影响下,三季度以来山东省推迟或取消的城投债规模有所回升。

从地域分布来看,与上年不同的是,2021年山东省推迟或取消发行的城投债在地域分布上更加集中一些,主要来自临沂、威海、青岛、济宁、潍坊、滨州、日照和省平台,其中多数区域地区整体债务水平偏高。从数量上看,青岛和济宁推迟或取消发行的数量最多,分别为5支和4支。

从不同行政层级主体来看,2021年山东省地级市和省级主体推迟或取消发行的城投债规模更大,但从数量上看区县和地级市城投更多。

从主体级别来看,2021年山东省推迟或取消发行债券的城投公司中,主体级别为AA+的城投公司推迟或取消发行的债券数量最多且规模也最大。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~