2022年四川省城投债到期回售规模排名靠前,偿债主体集中,以地市级和区县级为主,中期票据规模最大。

作者:陈俊松、许露、杨培峰

主要内容

(1)2022年四川省城投债到期回售规模排名靠前,偿债主体集中,以地市级和区县级为主,中期票据规模最大。2022年四川城投债到期回售规模合计1,454.99亿元,全国排名第六,此外,2022年尚有819.15亿元的债券面临回售,整体规模较大;AAA和AA级别到期回售规模均在500亿元以上,地市级及区县平台占比达68.47%,中期票据规模为375.60亿元,占比达25.81%。

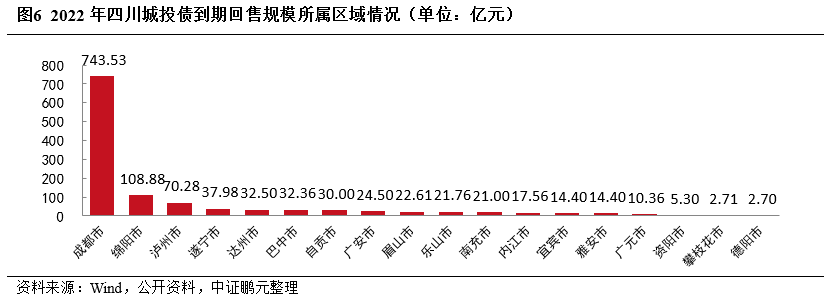

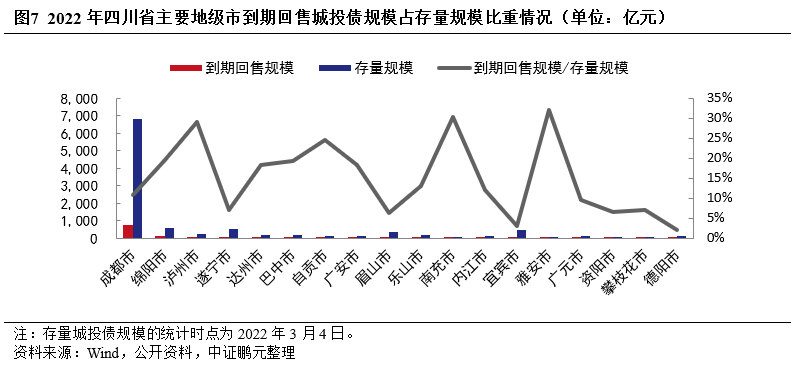

(2)2022年成都的到期回售城投债规模遥遥领先,其次是绵阳、泸州,两地存在一定的到期回售压力。2022年成都市城投债到期回售金额遥遥领先,其占四川省到期回售城投债总额的51.10%。绵阳、泸州到期回售规模较大,分别为108.88亿元、70.28亿元,存在一定的到期回售压力。

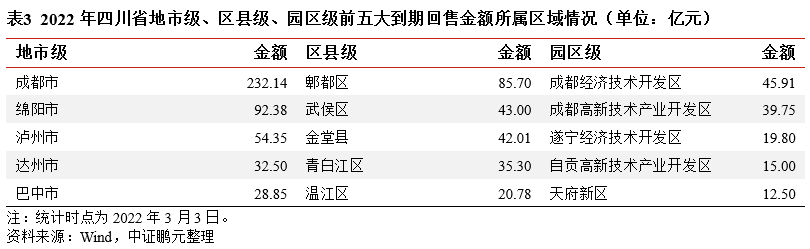

(3)2022年四川省城投债到期回售情况集中在成都市,地市级平台到期回售情况以成都、绵阳、泸州为主,成都的区县级平台到期回售规模较为突出,园区级平台主要在成都。地市级平台层面,2022年成都市到期回售金额以232.14亿元遥遥领先其他地级市,其次是绵阳、泸州。区县级平台层面,城投到期回售规模前五大区县均属于成都市。园区级平台层面,城投到期回售规模前五大中三家平台属于成都市,另外两家平台分别属于遂宁、自贡。

一、2022年四川省城投债到期回售规模全国排名靠前,可能发生回售的债券规模较大,3月为偿债高峰期,AAA和AA级别规模占比较高,偿债主体主要为地市级及区县平台,中期票据规模最大

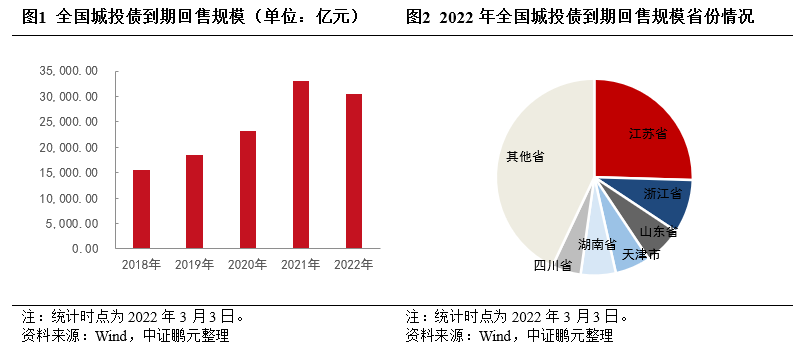

2022年全国城投债偿还规模合计30,432.49亿元,较2021年下降7.82%,但仍处于高点,城投债到期偿还压力较大。从构成来看,到期偿还量27,696.99亿元、共4,070只,提前偿还本金2,316.62亿元、共1,268只,回售418.88亿元、共98只。分省份来看,江苏省城投债到期回售规模最大,规模合计7,750.88亿元,占全国的比重达25.47%,远超于其他省份;浙江省、山东省、天津市、湖南省和四川省次之,到期回售规模均超过1,400.00亿元,占全国的比重在4.00%-8.00%之间。

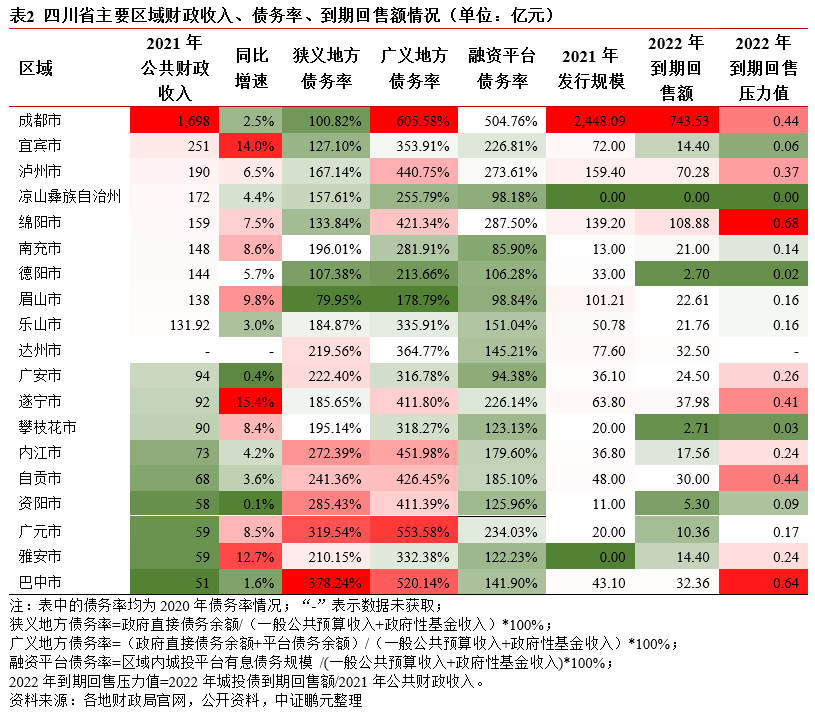

2022年四川城投债偿还规模合计1,454.99亿元,其中到期规模1,286.95亿元,提前偿还本金规模162.73亿元,回售规模5.31亿元,合计规模占全国总规模的比重为4.78%,排名第六。2022年四川城投债到期回售规模占存量城投债规模(截至2022年3月4日)的比重为16.23%,整体集中度不高。2022年四川省城投债中未来可能发生回售的债券规模为819.15亿元,其中成都市的债券回售规模为525.90亿元,占有较大比例,其余债券分布在泸州市、巴中市、绵阳市等。从主体级别来看,AA级别城投主体的回收规模为480.75亿元,占比相对较高。

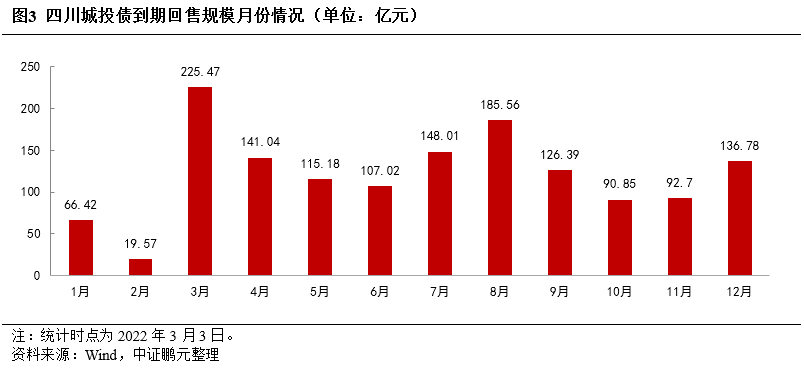

分月份来看,2022年四川城投债到期高峰期为3月份,当月到期总规模合计达225.47亿元,占全年金额的15.50%;此外,8月份、7月份、4月份的到期总规模也相对较高,均超过140.00亿元,年内2月份的到期总规模最低,仅19.57亿元。

从级别分布来看,发行主体为AAA级别的城投债到期回售规模最大,AA级别次之,二者规模均在500亿元以上,合计占比达74.68%。具体来看,AAA主体的城投债到期回售规模为570.98亿元,占比达39.63%,均为到期金额;AA主体级别到期回售规模为504.95亿元,其中到期金额397.37亿元,提前偿还本金金额102.27亿元,回售金额5.31亿元,合计规模占比为35.05%;AA+主体级别到期回售规模为330.75亿元,主要为到期金额,占比为22.96%;其他不同主体级别到期回售规模较小。

从行政层级来看,2022年四川城投偿债主体主要为地市级及区县平台,到期回售规模分别为539.40亿元和456.76亿元,二者规模合计占比达68.47%,省级、园区到期回售规模较小,占比分别为16.43%和14.73%。

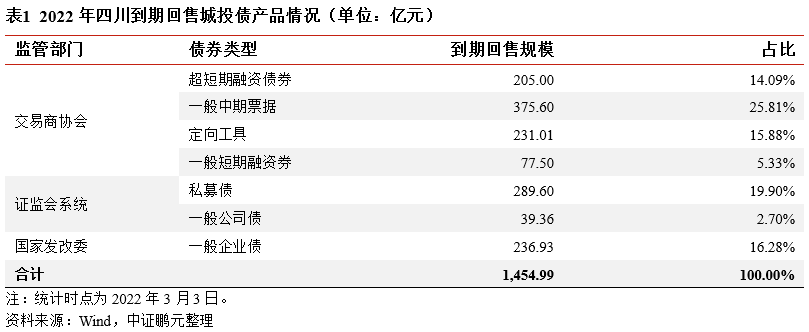

从市场分布来看,2022年四川到期回售城投债以交易商协会产品为主,到期回售规模为889.11亿元,占总规模的比重达61.11%,证监会产品和发改委产品到期回售规模分别为328.95亿元和236.93亿元,占总规模的比重分别为22.61%和16.28%。分品种来看,2022年四川到期回售城投债品种较为分散,其中中期票据到期回售规模最大,占比达25.81%,私募债、企业债、定向工具和超短融规模次之,占比在14%-20%之间,短期融资券和公司债占比较低。

成都到期回售规模以及存量规模均较大,但鉴于较好的融资环境,到期回售压力可控;绵阳、泸州到期回售规模较大,存在一定的到期回售压力

从到期回售金额绝对值来看,2022年成都市城投债到期回售金额遥遥领先,达到743.53亿元,其占总额的51.10%,占比较大。其次是绵阳市,到期回售金额大于100亿元,第三是泸州市,其到期回售金额大于50亿元。其余地级市到期回售金额均小于38亿元,相对较小。综合来看,到期回售压力主要集中在成都市,其余区域到期回售规模相对不大。

从各区域到期回售规模相对占比(到期回售规模/存量债券规模)看,雅安市、南充市、泸州市到期回售规模占当期存量城投债规模的比重相对较大,在28%以上;到期回售规模排名靠前的成都市、绵阳市该比例分别为10.90%和19.48%,2022年偿还集中度不高。

从主要城市来看,绵阳市到期回售压力值为0.68,全省排名第一,且2022年到期回售规模超过100.00亿元,全省排名第二名。绵阳市依托科技城的定位,发展科技产业,2021年公共财政收入全省排名第四,且增速较快。2021年绵阳市城投债发行规模为139.20亿元,高于2022年到期回售规模,但鉴于广义地方债务率较高,存在一定的到期回售压力。

成都市到期回售压力值为0.44,与绵阳市差距较大。2022年城投到期回售规模达743.53亿元,远超其他地级市,但作为省会城市,成都市拥有较强的经济财政基础和良好的再融资环境,到期回售及债务续接压力整体可控。

泸州市到期回售压力值为0.37,高于平均水平。泸州市酒类制造业、化工行业、机械行业等4大支柱行业发展较好,使得2021年公共财政收入增速较快,2021年债务发行较为通畅。整体来看,泸州市2022年城投债到期回售规模较大,广义地方债务率较高,存在一定到期回售压力。

宜宾市2022年到期回售压力值相对较小,仅为0.06。相较于2021年72.00亿元的发行规模,2022年城投债到期回售金额规模相对较小,仅为14.40亿元。2021年宜宾市公共财政收入增速全省排名第二,高达14.0%,其四大产业酒类食品、综合能源、化工轻纺、机械装备均发展良好,偿债压力较小。

地市级平台到期回售情况以成都、绵阳、泸州为主,成都的区县级平台到期回售规模较为突出,园区级平台到期回售主要分布在成都、遂宁、自贡

地市级平台层面,2022年成都市到期回售金额以232.14亿元遥遥领先其他地级市,占到所有地市级平台到期回售总额的42.28%。其次是绵阳市92.38亿元,占比为16.83%。泸州市、达州市、巴中市分列第3-5名,处于28-55亿元区间。其余地市级平台的到期回售金额均小于17亿元,规模相对较小。

区县级平台层面,城投到期回售规模前五大区县均属于成都市。郫都区到期回售规模最大,达到85.70亿元,比第二名的规模多近一倍。第二、三名分别为武侯区、金堂县,其到期回售规模分别为43.00亿元、42.01亿元,规模较为接近。第四、五名为青白江区、温江区,其到期回售规模分别为35.30亿元、20.78亿元,差距较为明显。

园区层面,成都经济技术开发区的城投到期回售规模最大,为45.91亿元。成都经济技术开发区位于成都市区东13.6公里的龙泉驿区境内,总体规划面积为133.34平方公里,是国务院批准的国家级经济技术开发区,未来将建设成为西部现代制造业基地,对外开放、科技进步、结构调整、体制创新的窗口。紧随其后的是成都高新技术产业开发区,规模为39.75亿元。第三、四名分别为遂宁市经济技术开发区、自贡高新技术产业开发区、天府新区规模较为接近,其余园区级平台的规模均较小。

从各区域地市级到期回售规模占比来看,达州市、雅安市、资阳市占比均为100.00%。绵阳市、泸州市到期回售规模较大,且其地市级平台的到期回售规模占比较大。11个地级市的地市级平台到期回售规模占比超过60%,说明大部分地级市到期回售压力集中在地市级平台。成都市地市级到期回售规模占比较小,仅为31.22%。遂宁市、德阳市、南充市无地市级到期回售规模。

区县级平台中,南充市到期回售规模占比最高(100.00%),其次是眉山市占比67.32%,然后是成都市占比48.31%。可见,南充市、眉山市、成都市到期回售压力主要分布于区县级平台。

园区级平台中,遂宁市到期回售规模占比占比最高(91.28%),德阳市、自贡市到期回售规模占比均超过50.00%,其余地级市所属的园区级平台到期回售规模占比均小于33%。

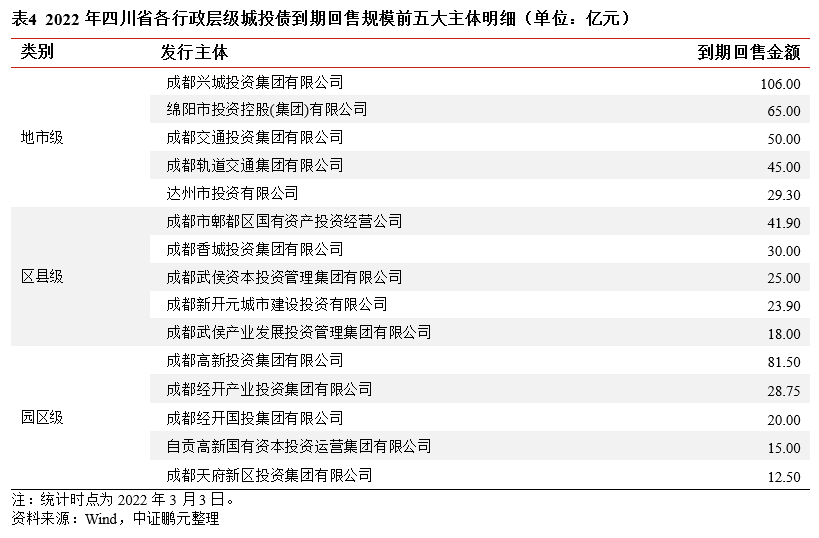

从主体分布来看,地市级平台中前五大到期回售规模的债务主体有3家来自于成都市,其中成都兴城投资集团有限公司到期回售规模超过100亿元,成都交通投资集团有限公司、成都轨道交通集团有限公司的到期回售规模在50亿元及以下。绵阳市投资控股(集团)有限公司、达州市投资有限公司到期回售金额分别为65.00亿元、29.30亿元,分列第二、五名。区县级平台中前五大到期回售规模的债务主体来自于成都市,其中成都市郫都区国有资产投资经营公司以41.90亿元位居第一名,新都区的成都香城投资集团有限公司以30.00亿元位居第二名。园区级到期回售规模前五大债务主体均为国家级开发区平台,其中4家所在地为成都,1家所在地为自贡。第一名为成都高新投资集团有限公司,其到期回售规模达到81.50亿元,远超第二名,整体分化明显。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~