社会融资规模代表着实体经济的融资需求,是经济基本面的先行指标,社融低迷且显著低于预期也意味着经济基本面面临较大的下行压力。

作者:毛小柒

来源:涛动宏观(ID:jinrongjianghu123123)

一、社融低迷

(一)新增社融大幅低于预期,且在近五年同期中处于最低位

社会融资规模代表着实体经济的融资需求,是经济基本面的先行指标,社融低迷且显著低于预期也意味着经济基本面面临较大的下行压力。

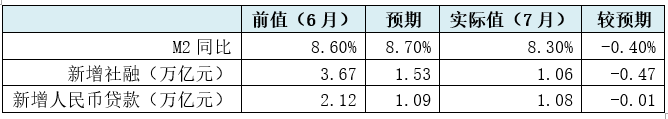

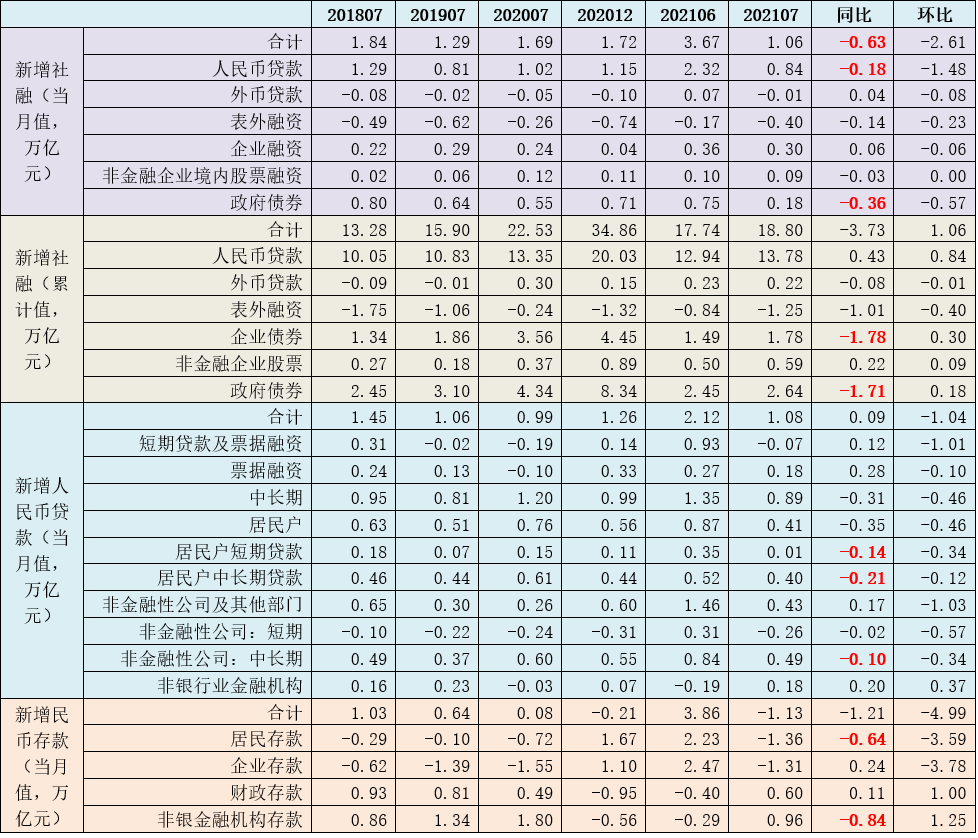

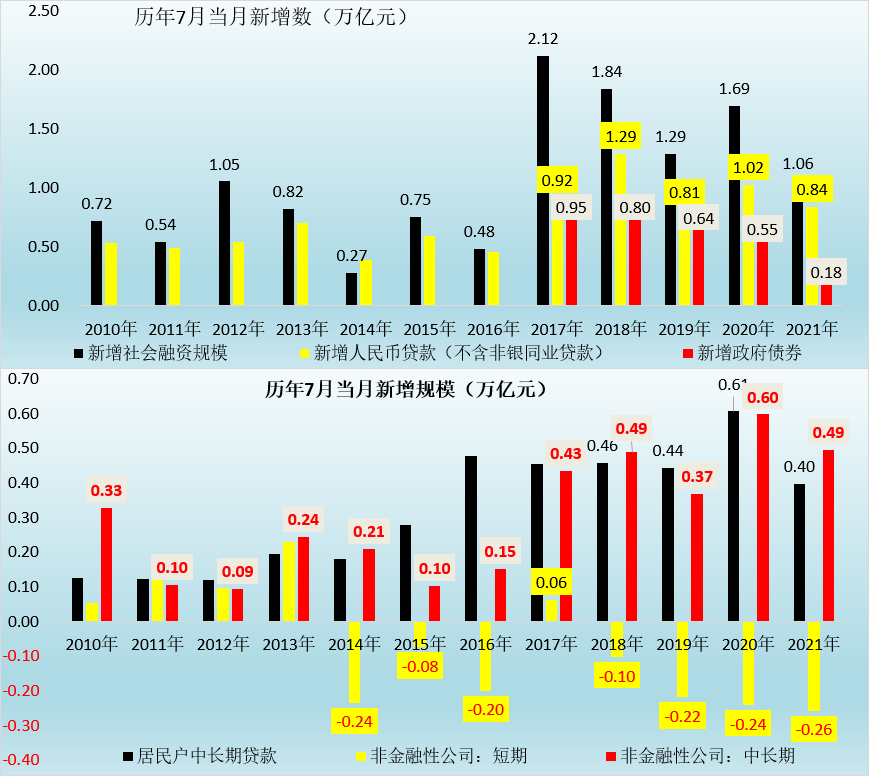

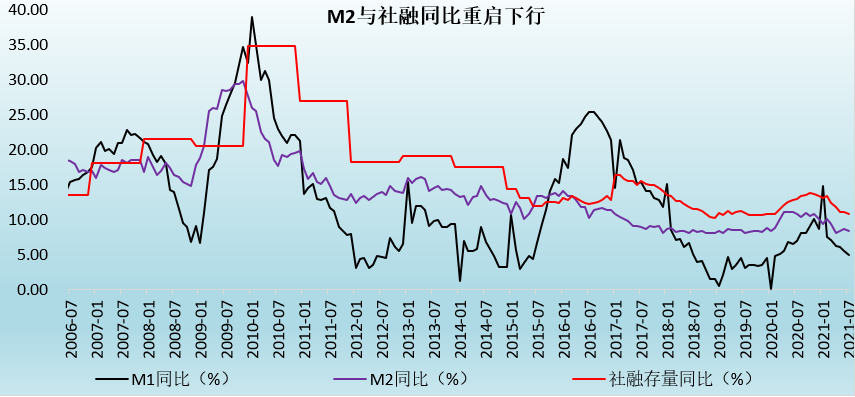

2021年8月11日(周三),央行发布7月金融统计数据,新增社融与新增人民币贷款、M2同比增速均不及预期。2021年7月,新增社会融资规模和新增人民币贷款分别为1.06万亿和1.08万亿,较预期分别少增0.47万亿和0.01万亿,在近五年的7月新增数据中也明显处于低位(2017-2020年的7月新增社融分别为2.12万亿、1.84万亿、1.29万亿和1.69万亿)。同时,2021年7月M2同比降至8.30%,较预期值大幅下挫0.40个百分点。

我们推测,社融超预期低迷可能与监管环境趋严(如城投与地产融资受限)、企业融资需求减弱以及政府债券发行节奏放缓有关。

(二)政府债券、人民币贷款和未贴现票据等三项显著拖累社融

2021年7月,新增社会融资规模达到1.06万亿,同比和环比分别大幅少增0.63万亿和2.61万亿。其中,新增人民币贷款、新增未贴现票据和新增政府债券同比分别少增0.18万亿、0.12万亿和0.36万亿,三者合计共拖累社融少增0.66万亿,可以看出政府债券拖累最为明显,主因应是政府发行节奏放缓。

(三)居民贷款拖累人民币贷款

若不考虑非银行业金融机构贷款,今年7月新增人民币贷款规模达到0.84万亿,同比少增0.18万亿。从具体影响因素来看,居民短期贷款和居民中长期贷款同比分别少增0.14万亿和0.21万亿,即居民贷款同比合计少增0.35万亿。

居民贷款少增主要与居民消费受限(受疫情、自然灾害等因素影响)以及地产行业监管环境趋严按揭贷款与消费贷款申请难度大幅提升有关。

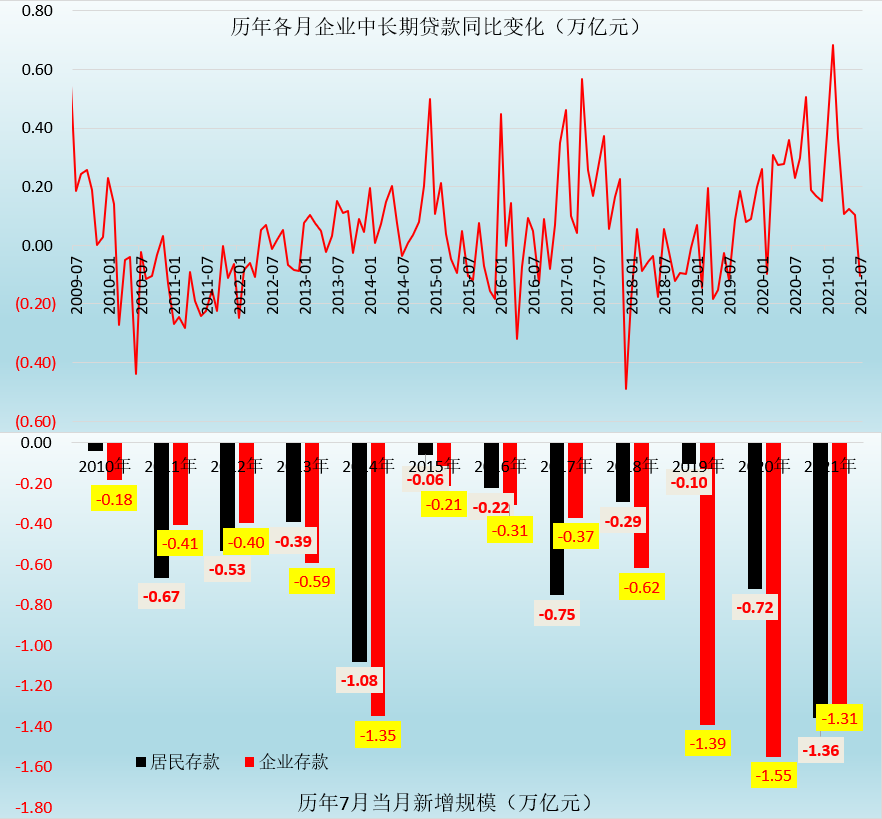

(四)企业中长期贷款去年2月以来首次出现少增,票据冲量明显

2021年7月,企业中长期贷款新增0.49万亿,同比少增0.10万亿,这是自2020年2月以来,企业中长期贷款同比首次出现少增。由于企业中长期贷款代表着企业主动扩大产能的意愿,这意味着目前企业主动生产的意愿并不强,资金可能已经出现脱实向虚的迹象,值得政策部门关注。

与此同时,今年7月票据融资新增0.18万亿,同比多增0.28万亿,在信贷投放不足以及近期票面利率低迷且大幅下行的情况下,通过表内票据贴现冲量的倾向较为明显。

历年7月的客户存款一般均会呈现大幅减少的季节性,如2017-2020年的7月,居民存款分别减少0.75万亿、0.29万亿、0.10万亿、0.72万亿和1.36万亿,企业存款分别减少0.37万亿、0.62万亿、1.39万亿、1.55万亿和1.31万亿。但是就今年7月来,居民存款的低迷又明显超预期,这应与居民贷款低迷、贷款派生存款力度明显减弱有关。

具体来看,今年7月,人民币存款减少1.13万亿,同比少增1.21万亿。其中,居民存款大幅少增1.36万亿,同比少增0.64万亿;企业款少增1.31万亿,同比多增0.24万亿。

环比较今年6月分别下滑0.60个百分点、0.30个百分点和0.30百分点,较2020年以来的高点分别下行了9.80个百分点、2.80百分点和3个百分点,基本延续了今年3月以来的下行态势。

虽然M1、M2与社融同比已经回落到潜在经济增速附近,且后续财政政策发力以及政府债券发行节奏加快虽可以在一定程度上支撑社融,但监管环境仍趋严的背景下,地产调控节奏很难有明显变化,居民中长期贷款改善空间不大,预计实体经济融资需求亦将继续处于弱势、难有明显改善,基于此判断后续几个月社融收缩态势仍将延续。

那么央行短期内会不会放松政策来支撑社融呢?我们认为央行可能还会观察一段时期,再等等看。因为从央行的视角来看,今年1-7月新增社融和新增人民币贷款分别达到18.80万亿和13.78万亿,虽然较2020年同期分别少增-3.73万亿和多增0.43万亿,但较2019年同期仍分别多增2.90万亿和2.95万亿,因此绝对值上看似乎并不低。现在市场可能更关心的是,监管政策层面会不会有所放松?如地产和城投政策层面,目前来看这种可能性应该是存在的,虽然不会允许新增,但基于存量债务化解的信贷支持应该是有商量空间的,毕竟若实体经济出现流动性危机,届时再出手拯救的难度会大幅提升。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~