企业并购!双方共谋破局之路

作者:杜 娟、张铭轩

来源:海普睿诚律师事务所(ID:hprclaw)

近年来,随着民宿、青旅等各类特色商旅住宿的强势崛起,如家、7天、莫泰、锦江之星之类的传统经济型酒店遭受了沉重打击,市场份额缩水,利润率不断降低。与此同时,一直主打高端产品的首旅酒店集团,在高端酒店价格下行的市场背景下,也在思索新的发展策略……

北京首旅酒店(集团)股份有限公司(以下简称“首旅酒店”),成立于1999年2月,于2000年6月在上海证券交易所上市,系国内大型综合性旅游上市公司,主要从事酒店运营管理及景区管理等经营活动。首旅酒店旗下拥有“首旅建国”、“首旅南苑”、“首旅京伦”、“欣燕都”等酒店管理公司,管理着从五星级到经济型在内的各类酒店170余家,形成了一套高、中、经济类型明确的酒店管理体系和覆盖全国的经营网络。

如家酒店集团 成立于2002年,是国内最大的经济型连锁酒店集团,2006年10月登陆美国纳斯达克敲钟,成为中国酒店海外上市第一股,,旗下拥有“和颐”、“莫泰”、“如家精选”、“云上四季”等多个耳熟能详的酒店品牌,在中国350余个城市拥有近三千家酒店。

并购目的

1、从并购方角度

首旅酒店自创立以来一直主打高端酒店产品,然而中国酒店业供求明显失衡,高端酒店因供大于求而价格下行,仅仅停留在高端酒店领域将使得集团盈利能力下降。另一方面,作为国资巨头的首旅酒店集团坐拥历史形成的优势地段和优质酒店资源,品质和存量都非常巨大,并购互联网属性和轻资产属性的连锁酒店集团在资金上相对易于承受,且如家主打经济型酒店,这将形成业态互补,产生协同效应。因此,并购如家将使得首旅以较低的成本扩大其在经济型酒店领域的市场占有率,解决集团“头重脚轻”的窘境。

2、从被并购方角度

2003年到2013年,经济型连锁酒店在国内酒店市场开启了“黄金十年”,如家创始人之一的沈南鹏从2001年底开始创业,只用了5年时间,便使如家赶超了历史更长的锦江之星连锁酒店,成为中国第一家上市的经济型连锁酒店。但是从2013年以后,经济型酒店的高速发展戛然而止,行业野蛮扩张的负面效应开始显现,随着人口红利的减弱,曾经以低价格和高服务为特色的经济型酒店几何倍速增长的时代已经一去不复返。随着市场发展,与如家酒店类似的经营模式正在被越来越多的酒店所复制。另外受国内经济持续低迷的影响,商旅住宿的活跃度大大下降,经济型连锁酒店也受到波及。更加雪上加霜的是,随着各类特色民宿以及自媒体的蓬勃发展,更多的消费者走进了价格与如家相仿,但风格与体验更加多变的民宿之中,经济型酒店已非商旅住宿的第一选择。

2011年,如家盈利3.515亿元,但净利同比下降2.3%;2012年,如家全年净亏损2680万元;2014年,如家酒店入住率为83.6%,同比下降2.5%;另,中概股整体在美国纳斯达克表现低迷,难以在国际资本市场获得正常的估值,因此如家酒店集团选择在纳斯达克退市也就成为必然。如此形势下,下一步的发展方向成为了悬在如家头顶的达摩克利斯之剑,一着不慎,十余年奋斗的基业便可能毁于一旦。

并购过程

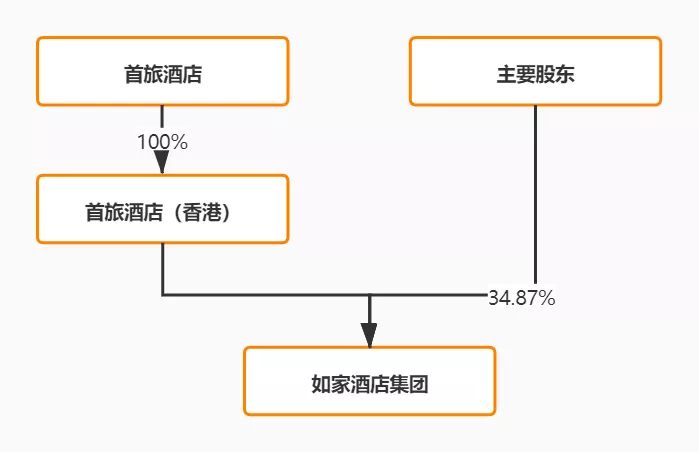

2015年6月11日,首旅酒店与Poly Victory、携程网、沈南鹏、梁建章及孙坚等人组成的买方团队向如家酒店提交私有化提议函,第二天,如家宣布私有化。在此之前,首旅酒店首先在香港设立全资子公司首旅酒店(香港),再由其在世界第四大离岸金融中心开曼群岛设立全资子公司首旅酒店(开曼)作为收购主体。

第一步,以现金支付对价的方式对如家酒店中小股东65.13%的股权进行收购。首旅酒店向纽约工行贷款近12亿美元以收购如家酒店集团非主要股东持有的65.13%股份,交易总价为11.24亿美元,折合人民币约为71.78亿元。完成了上述步骤后,首旅酒店(开曼)并入如家酒店并停止存续,首旅酒店(香港)原先持有的首旅酒店(开曼)股份转化为了如家酒店的股份。经常看商战电影的读者或许见过“股权争夺战”的镜头,首旅酒店此举就是为了先行锁定股份,避免私有化阶段遭到竞争对手恶意狙击,进而导致收购失败;

(现金购买交割后如家酒店集团股权结构如下图)

第二步,跨境换股。首旅酒店向其母公司北京首都旅游集团有限责任公司(以下简称“首旅集团”)发行股份,收购其持有的Poly Victory100%股权(Poly Victory系首旅集团全资子公司,占有如家酒店15.27%的股权);另,首旅酒店向沈南鹏、携程上海、孙坚等多名如家原主要股东以38.73亿元的总对价收购其持有的如家酒店19.6%的股份;

最后,首旅酒店采用询价发行的方式,向不超过10名特定对象非公开发行股份,募集配套资金不超过38.74亿元,这部分再融资用来收购如家股权或偿还收购计划第一步中所投入的银行贷款,如此一来,如家酒店总股本增至7.25亿股,而首旅集团持股比例为34.25%,仍为首旅酒店控股股东。

对企业并购重组的启发

(一)提前明确并购的目的

首旅酒店擅长高端酒店业务,但中低端有所空缺,而且业务主要局限在北京。作为典型国有企业,在未来若想做大做强,或坐上酒店业市场老大的地位,就得谋划市场转型,或者说要更加完善自己的盈利模式。而如家在全国范围内广泛铺开的市场份额,正好弥补了首旅酒店的短板,同时还能解决市场空间挤压下的小麻烦。并购重组业务中,并购双方均必须充分明确此次并购的目的,究竟是为了获得被对方的销售渠道,专业技术,还是为了扩大自身生产经营规模、行业影响力等等,明确动因后才能选定更为合适的合作对象。

(二)根据实际情况选择支付方式

从首旅酒店收购如家的案例中,我们还可以看到多样化的支付方式在并购重组业务中的运用,如跨境换股和发行私募EB。换股支付在之前市场的类似案例大多为境外投资者以境内公司股权跟A股上市公司换股,而境外投资者以境外公司股权跟A股上市公司换股并获得证监会和商务部审批通过的案例几乎没有。因此通过发行股份避免或延缓换汇压力亦成为了另一种值得参考的操作方式。

(三)取得目标公司原股东的支持

并购重组是两以上个完全不同的企业合而为一,两方企业背后的力量更是不容忽视的。如家酒店在本次并购重组业务之前的第三大股东即为携程旅游信息技术(上海)有限公司。通过此次交易,携程将成为首旅酒店的重要战略投资者之一。此番携手合作有利于双方共同开展一系列基于酒店服务业的线上线下的全方位经营策略,取长补短,互利共赢,提高首旅酒店在酒店市场的竞争力。

根据首旅酒店2016年年报显示,首旅酒店2016年实现营业收入65.23亿元,同比增长389.4%,实现净利润2.11亿元,同比增长110.66%。分季度看,首旅酒店第一季度还未完成如家酒店的收购之时,营业收入还只有3.56亿元,而到了第二季度,首旅酒店的营收就达到了19.72亿元。首旅在市场下行的逆风中破局而出,成功超越锦江成为了国内最大的酒店集团;如家也逐渐走出了退市阴霾,开辟了新的发展道路。一次步步为营的并购,其间的种种细节亦值得我们思考学习。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~