阳光城的警报,已经拉响。在2018年金融去杠杆环境下,阳光城已经努力降杠杆、收缩扩张。

作者:很勤奋的路数

来源:路数(ID:ilushu)

阳光城的警报,已经拉响。

5、决战的11月

不容否认,这是一家高杠杆、高周转、高负债的“三高房企”。

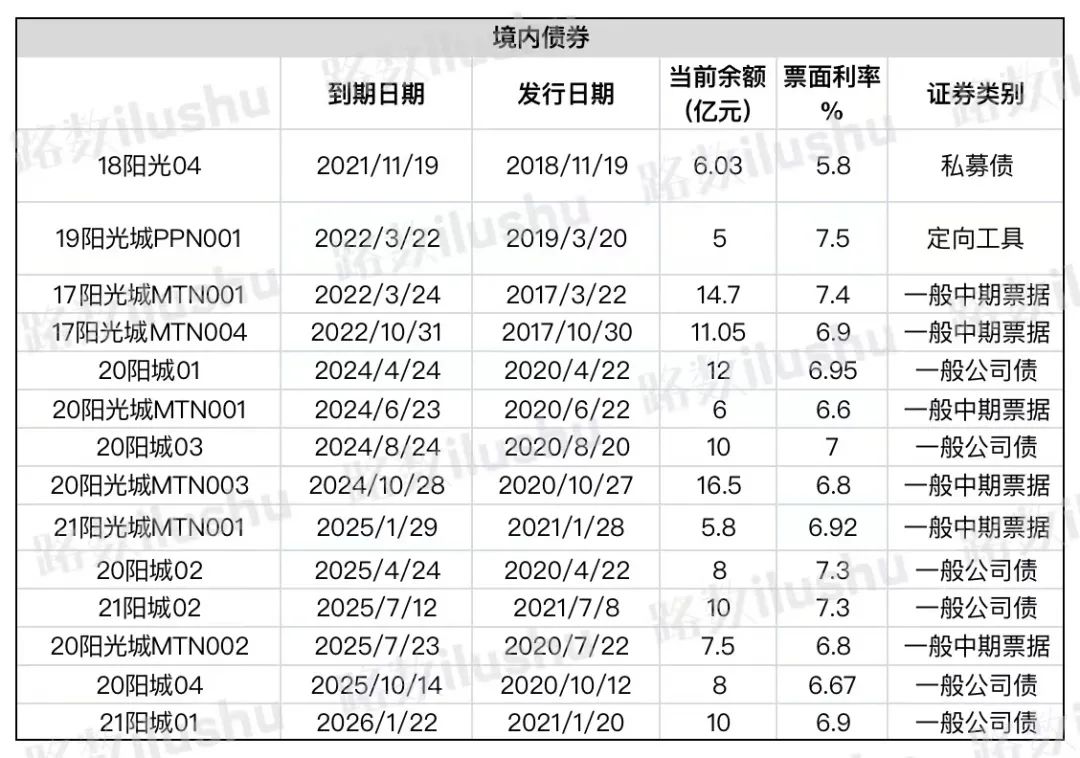

在债务结构上可以看到,阳光城更多依靠成本较高的信用债、资产证券化及其他融资。▼

在2018年金融去杠杆环境下,阳光城已经努力降杠杆、收缩扩张。2018年至2021年上半年,新增土储分别为约1300万㎡、1200万㎡、700万㎡和400万㎡,下降明显。

11月,至关重要。

有多笔债务在本月集中到期(包含回售在内),涉及金额约40亿元。债券偿付资金,尚未整体到位。

其中有:一只由“中山证券-阳光城集团购房尾款资产支持专项计划”发起的ABS产品“20阳光优”,回售到期。一笔为美元债“阳光城10% N20230212“,也是回售到期。另外还有一笔境内债“18阳光04”和一笔供应链。

眼前的这部分债主是否愿意给阳光城时间,也会对之后的债务谈判有影响。好在,“20阳光优”展期方案在11月3日晚上通过,开了个好头。

但谈判博弈只是刚刚开始。“20阳光优”展期方案通过相对容易,只需要50%以上同意即可,而有些ABN需要90%以上的通过率。

仅公开市场部分,一堆债主排着队。▼

阳光城也向投资人解释,有偿还意愿,但暂时的流动性困难导致没有偿还能力。不过,会一视同仁,公平对待投资人。

还有一点不容忽视,阳光城的权益销售比为65%。换句话说,有一部分是合作项目。一旦风险引爆,不排除会波及合作方。

连日来,连锁反应已经首先体现在了美元债市场,一些基金重仓阳光城美元债被爆仓,导致组合里的其他债券被券商连带砍仓,一部分房企的美元债出现大幅下跌。

6、化债方案里的细节

阳光城想和债权人们一起上岸。境外公开市场的初步化债方案在11月1日火速出炉。

阳光城对债务层面能做的是尽可能去做展期谈判,避免全面违约的发生。

境外方案中,目前的8笔存续美元债,共计约22亿美元,寻求交换要约(Exchange Offer)和同意征求(Consent Solicitation)。▼

交换要约即一部分兑付+一部分新发债券,具体方案:

1.对2023年2月(有Put Option,Put Date为2021年11月12日)、2022年1月和2022年3月到期的三笔债券,共计7.47亿美元,发起交换要约。

2.每1000美元,现金偿付2.5%。

3.新旧债券进行1:1交换。新发行的债券,票面利率10.25%,于2022年9月15日到期。

4.方案需得到85%以上的持有人同意才行。

同意征求即对原条款进行修订,具体方案:

1.针对8笔债券发起,内容主要是修改Change of Control Put条款、取消对交换的3笔债券及某银行的一笔Facility Finance的交叉违约条款;

具体的时间表:

11月1日:交换要约和同意征求开始

11月8日营业时间结束(伦敦时间):2023年2月到期债券撤回Put Instruction

11月10日下午4点(伦敦时间):交换要约和同意征求截止,并尽快宣布结果

11月12日:交换要约生效

11月17日:新债券在新加坡交易所上市

11月23日之前:支付现金对价

方案体现的是阳光城尽最大努力不违约的决心。在债务重组之前,通过交换要约和同意征求这样市场化的自愿方式进行化债。

7、燃眉之急

阳光城要解决眼前的燃眉之急。这也是为什么对2022年到期的3笔美元债进行交换要约,其余的5笔美元债暂时还是同意征求。

这份化债方案还是体现了阳光城不逃废债的决心:

1.境内和境外债券,都由实控人林腾蛟进行个人附加担保。

2.化债方案没有对本金进行削减,而是寻求以时间换空间。交换要约的三笔债券展期时间都没有超过一年,不算长。

3.交换要约的方案中,新发债券的利率还比其中的2笔都要高。

4.同意征求的方案里给出的征求费不低,也是对债权人的某种补偿和让渡。

5.交换要约和同意征求彼此独立,不互为条件,尽可能尝试避免一部分持有人成为“钉子户”导致方案失败。

债券端的持有人给不给机会,答案最快能在11月8日给出。

好在阳光城8笔存续美元债都是为Reg S情况下发行,虽然同意率要达到85%以上,但比起144A情况下需要90%甚至是100%的同意,难度稍小。

不同于已经违约的当代置业(01107.HK)、花样年(01777.HK)等,阳光城的投资人相对分散并不集中,要争取到85%以上的同意票数,要争分夺秒。

毕竟留下的时间不多了。

8、变量和未来

如果债主们愿意给阳光城时间。短期内,阳光城不至于会躺平。

只要保留一定的营运资金用于工程建设,项目保持稳定的开工销售交付节奏,确实会有一定的现金回流。

阳光城可售未售的总土地储备面积为4370万㎡,其中约 75.5%集中在一级和二级城市。抛开抵押、担保的情况,这部分土地是阳光城闯关的根本。

此外,如果进展顺利,还有两处新增融资来源:一是林腾蛟持有的兴业银行股权。二是阳光城拥有的万物云股权。

人才这一维度上,阳光城也有不错的高管团队。

值得注意的是,就算目前初步的境外化债方案得到持有人支持,也仅只是豁免交叉违约,没有豁免公司被诉讼和清算的风险。

阳光城是硬着陆还是软着陆,外界需要的是一份整体可持续经营发展的方案。想必,泰康方面也在等待着。

回过头来看,泰康不是一位佛系的战投,三季报的反对票已经表明了立场。当然,在道理和契约层面,泰康绝对可以这么干;但在情感层面,眼下的阳光城也太需要来自泰康的帮助,哪怕是提供一定的背书。

目前,阳光城还是在赌未来:未来一年内行业基本面和市场状况的预期改善。

可能阳光城可以赌对居民按揭贷款部分。至于其他,虽然高层公开讲话里传递出一些“信贷松绑”信号,但实际执行情况有待观察。

这家闽系房企在展现着自己的韧性和拼劲,尽各种努力让自己撑到曙光到来的那一刻。能撑一天是一天,坚决不倒在黎明前最后的暗夜里。

内部人士对路数的总结是:继续熬着。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~