1月28日,萃华珠宝(002731.SZ)公告称,公司及子公司深圳市萃华珠宝首饰有限公司因流动资金紧张,出现借款逾期情况,涉及逾期本金2.34亿元。

作者:小债看市

来源:小债看市(ID:little-bond)

萃华珠宝债务逾期、诉讼缠身。

01逾期

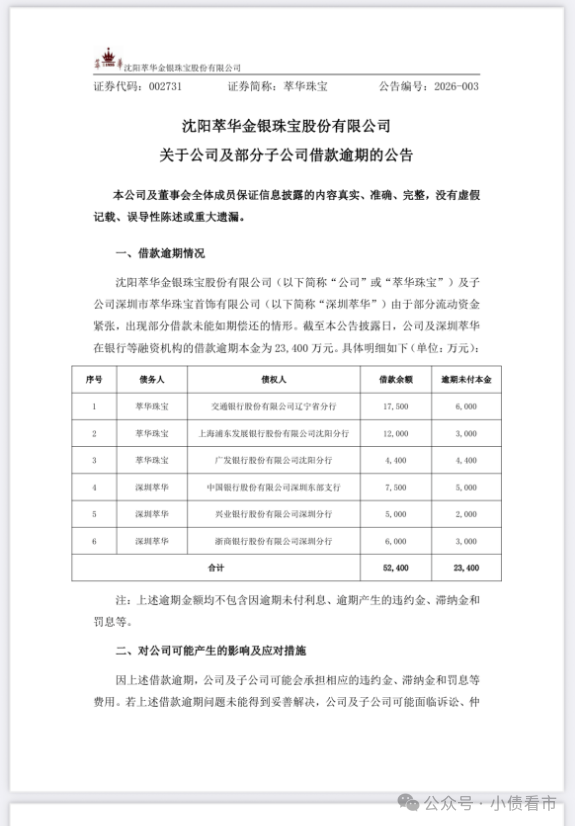

1月28日,萃华珠宝(002731.SZ)公告称,公司及子公司深圳市萃华珠宝首饰有限公司因流动资金紧张,出现借款逾期情况,涉及逾期本金2.34亿元。

借款逾期公告

公告显示,萃华珠宝正与债权人沟通展期和还款计划调整方案,同时加大应收账款催收力度以改善经营状况。

若未能妥善解决,萃华珠宝可能面临诉讼、融资能力下降等风险。

不久前,萃华珠宝公告称,公司及子公司连续12个月累计新增未披露小额诉讼仲裁金额达1.86亿元,其均为被告。

债务逾期、诉讼缠身,号称“关东珠宝第一店”的萃华珠宝如何爆发债务危机?

02财务分析

据官网介绍,萃华珠宝创建于公元1895年,,已发展成集黄金、铂金、钻石、翡翠等珠宝首饰研发、设计、生产、批发、零售、加盟为一体的品牌集团。

2014年,萃华珠宝在深交所上市,登陆资本市场。

从股权结构看,陈思伟直接持有萃华珠宝12%的股权,为公司控股股东和实际控制人。

萃华珠宝经营模式为直营及加盟模式,其中加盟店比例接近97%。

萃华珠宝店铺主要分布在东北地区、河南河北地区、山东山西地区、湖南湖北地区、广东深圳地区等。

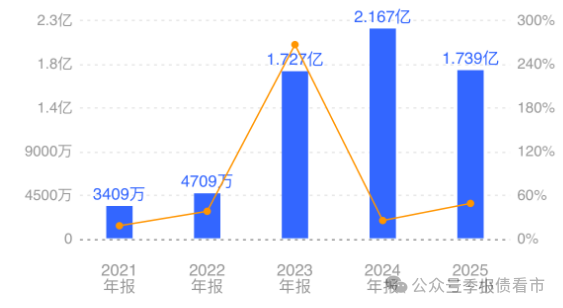

业绩方面,2025年前三季度,萃华珠宝实现营业收入为33.82亿元,同比增长1.74%;归母净利润为1.74亿元,同比增长48.97%。

归母净利润

截至2025年三季末,萃华珠宝总资产有62.63亿元,总负债43.07亿元,净资产有19.56亿元,公司资产负债率为68.78%。

《小债看市》分析债务结构发现,萃华珠宝主要以流动负债为主,占总债务的91%,债务结构不合理。

截至2025年三季末,萃华珠宝流动负债有39.05亿元,主要为短期借款,其一年内到期的短期债务合计有18.79亿元。

相较于短债压力,萃华珠宝的流动性紧张,其账上货币资金仅有4.38亿元,与短债间形成巨大资金缺口,公司短期偿债压力较大。

另外,萃华珠宝还有非流动负债4.02亿元,主要为长期借款,其长期有息负债合计有2.67亿元。

整体来看,萃华珠宝刚性债务总规模有21.46亿元,主要为短期有息负债,带息债务比为50%。

有息负债占比近半,2024年萃华珠宝财务费用近亿元,2025年前三季度为6752万元,对公司盈利空间形成侵蚀。

融资渠道方面,作为上市公司,萃华珠宝具备直接融资能力,此外其还通过借款、股权质押以及应收账款等方式融资。

从资产质量看,萃华珠宝应收账款有1.79亿元,规模较大不仅占用资金,还存在一定回收风险。

此外,萃华珠宝存货还有37.23亿元,规模庞大对资金占用明显。

总得来看,萃华珠宝债务结构不合理,流动负债占比过高;公司流动性紧张,短期偿债压力大;资产质量一般。

03双主业

近年来,萃华珠宝实行双主业并行运营模式,主要业务涵盖两大板块。

一方面,萃华珠宝专注于珠宝饰品,从设计、加工到批发、零售,打造完整产业链。

短期来看,金价上行将直接推升萃华珠宝存量黄金库存价值,增加销售利润空间,对公司业绩具有积极作用。

不过,从中长期视角,金价持续高企也会抑制终端消费需求。

另一方面,萃华珠宝深耕锂盐领域,开展生产、销售以及后续加工业务。

2023年7月,萃华珠宝完成了对四川思特瑞锂业有限公司51%股权的现金收购,开始了锂盐行业的布局。

合并范围增加锂盐板块后,萃华珠宝经营利润虽然有所增长,但债务规模也大幅攀升,流动性吃紧,最终爆发债务危机。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~