2020年上半年,行业整体营收增速显著放缓,利润规模出现负增长。一些原本高盈利的房企也难逃困境,利润遭遇腰斩,利润率暴跌。

作者:克而瑞研究中心

来源:丁祖昱评楼市(ID:dzypls)

近年来房企增长速度明显放缓,市场整体去化承压,叠加疫情影响,房企真正走到了既缺资金,又缺利润的重要关口,“活下去”成为特别真实的存在,不少房企的战略规划也从规模扩张转向提升利润。

2020年上半年,行业整体营收增速显著放缓,利润规模出现负增长。在下半年政策调控持续下,行业盈利空间持续受到挤压,各项盈利指标均延续了近年来的下行趋势,且利润率降幅进一步扩大。

一些原本高盈利的房企也难逃困境,利润遭遇腰斩,利润率暴跌。

整体而言,随着下半年市场进一步恢复,房企加快竣工、交付及结算节奏,全年的利润增长预期仍然向好。但从长期盈利预期来看,在地价上升和政策调控背景下,行业利润空间将持续面临下行压力。

部分高盈利房企遭遇“滑铁卢”

房企盈利能力主要体现在两方面:一是利润规模增长,二是利润率水平。

2020年上半年,房地产市场走出深V型曲线,受疫情影响,今年市场销售节奏整体后移,房企项目竣工及交付结转进度普遍延缓,收入无法如期确认,营业收入增速较去年同期进一步明显放缓。从利润率指标来看,2020年上半年房企整体的毛利率、净利率及归母净利率水平均延续近年来的下行趋势,且降幅进一步扩大。

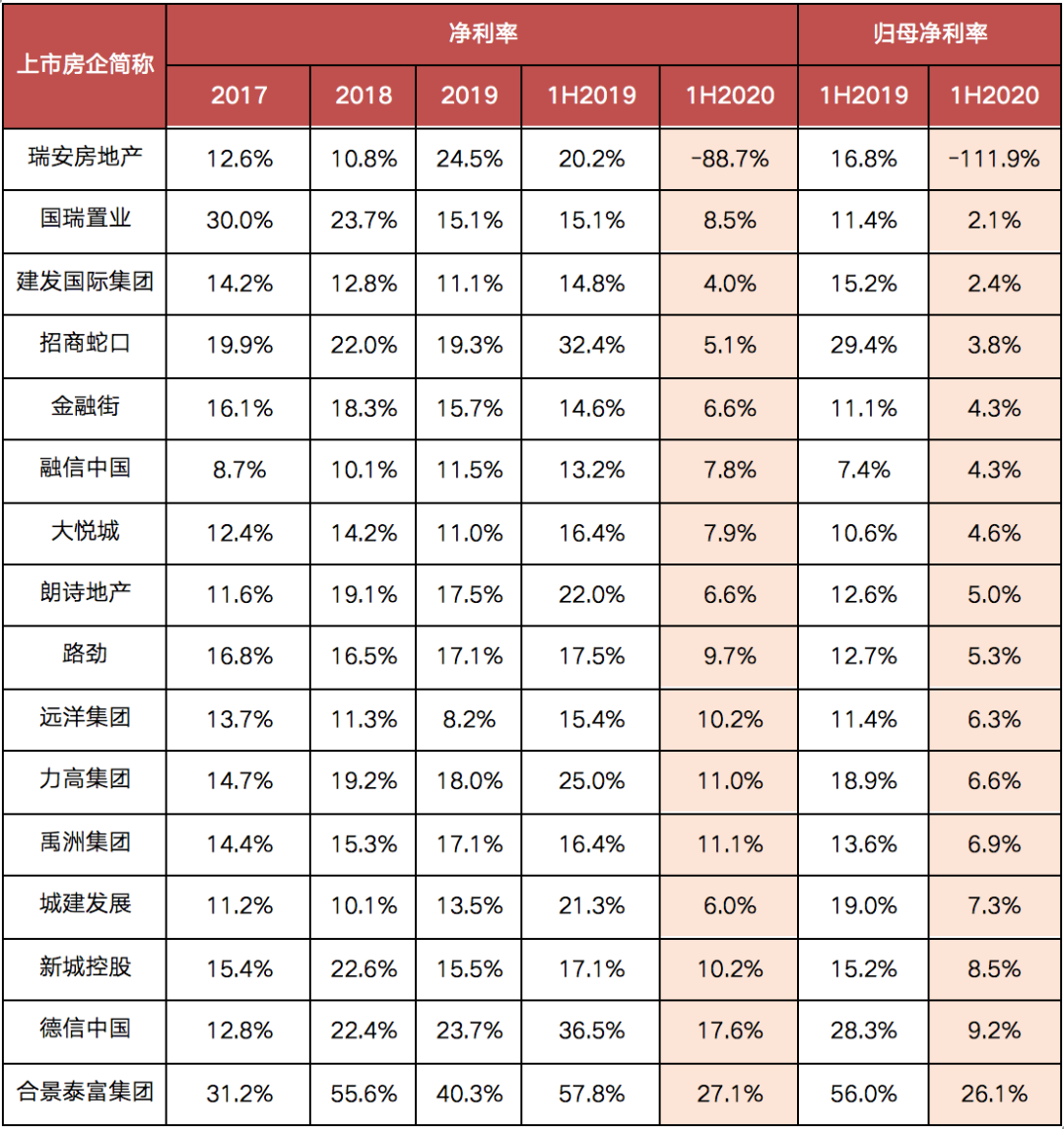

我们通过对归母净利润以及净利率、归母净利率等指标进行横向与纵向比较发现,在盈利下行趋势下,不少历年盈利能力较强的房企也遭遇滑铁卢,盈利表现大变脸,从规模上来看,主要为中型房企,还有少数千亿房企。

利润增长上,上半年招商蛇口、禹洲集团、金融街、国瑞置业、瑞安房地产等房企归母净利润增长均失速,增速下滑严重,其中招商蛇口、国瑞置业同比下降超过80%,路劲、朗诗地产等腰斩。

表:部分典型房企归母净利润负增长情况(亿元)

数据来源:企业年报、CRIC

不少房企利润率从行业高位速降,招商蛇口、建发国际、金融街、国瑞置业等无论是净利率还是归母净利率都表现的较为弱势。

招商蛇口自2016年以来净利率均保持在20%左右,显著高于行业水平,但今年上半年为5.1%,降幅达到27.3个百分点,归母净利率也仅有3.8%,处于行业低位区。

表:部分典型房企利润率表现

数据来源:企业年报、CRIC

自2018年以来,2016、2017年高地价项目进入结转期,推高营业成本,多数房企盈利开始承压,今年受疫情影响,问题更加集中和突出。

上半年,新城控股、招商蛇口、德信中国等企业的,营业成本显著提升,分别同比增长161.5%、78.7%、147.1%,远超营收增速。

其中,招商蛇口上半年归母利润同比负增长81.4%,净利率、归母净利率分别为5.1%、3.8%,远低于2019年同期的32.4%、29.4%。

我们通过对招商蛇口2016年以来的拿地与销售情况分析发现,其2016、2017年投资力度与土地成本均处于历年高位。特别是2016年投资激进,拿地销售金额比超过1倍,并且在这一年里获取多个高价地块,其中最典型的就是联合华侨城以310亿元拿下深圳地王,整体平均拿地成本近1.2万/平方米,拿地销售单价比达0.77。

尽管在接下来几年里,其销售均价走高,但是整体利润空间仍然有限。这些项目相继结转,无疑会拉低盈利能力。

图:招商蛇口2016-1H2020拿地销售比

新城控股,上半年尽管交付表现突出,营收和利润规模增长显著,但由于南京、苏州、合肥等城市高价项目的结转,营收成本也大增,整体盈利水平并不高,毛利率下降11.4个百分点,净利率和归母净利率也达到2016年以来最低。

以南京悦峯项目为例,该项目由新城控股于2016年9月摘得,成交楼面价20069元/㎡,是当年青龙地铁小镇的地王项目,今年上半年该项目的结算均价为25839元/平方米,地价房价比达0.78,毛利水平较低,由于上半年结算金额较大,达35亿元,对整体盈利能力影响较大。

同时,苏州MOC芯城汇项目上半年结算金额约29亿元,该项目也是新城2016年9月摘得的地块,总价达106.3亿元,溢价率达79.29%,成交楼面价7929元/平方米,剔除商业后的纯住宅部分楼面价约达30000元/平方米,盈利空间也备受考验。

表:新城控股上半年结算的部分高价项目

定价受限价管制,拉低利润空间

除了受土地成本因素影响,产品定价也是影响利润空间的重要因素。产品定价主要受到政策调控、产品定位、营销策略等影响。

政策调控上,售价主要受限价管制,随着房价企稳,在备案销售制度下,房企难以通过提高项目售价提高利润空间,导致土地预期增值无法实现;

产品定位上,刚需刚改项目的产品定价和产品溢价都会较低,因此这类项目所占比例和结转,都会影响到项目盈利;

营销策略上,今年上半年受疫情影响,许多房企采取折价让利策略推动销售,也在某种程度上拉低了项目的利润空间。

与此同时,还有一些中型房企在行业增速放缓的同时仍表现激进,这些扩张型房企为加速去化,主要以快周转的适销产品为主,采取以价换量的销售策略,从而导致毛利下降。

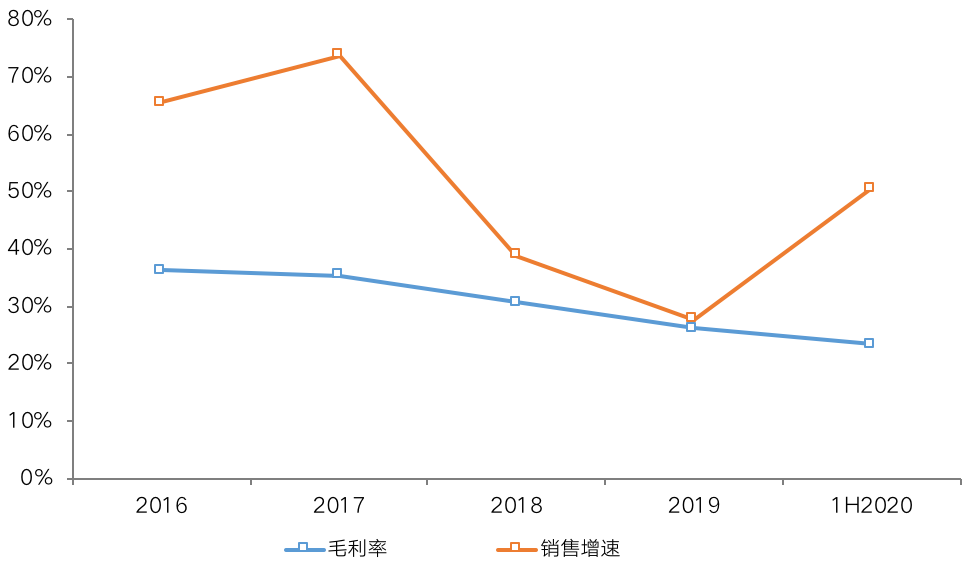

如禹洲集团,2016-2019年复合增长率达47.9%,但毛利率却从36.3%持续降低至26.2%,今年上半年进一步降至23.4%,低于行业中位数水平,归母净利率也只有6.9%。

从布局上来看,禹洲集团以一二线城市为主,因为限购限价政策调控持续,未来利润空间承压。

图:2016年以来禹洲集团业绩增长以及毛利水平

数据来源:企业年报、CRIC

建发国际也处于规模扩张期,特别是2018年销售额增速达到最高145.2%。但在全国化布局进程中,随着异地扩张加速,盈利水平显然面临考验,2018年销售均价也明显下降,今年上半年归母净利润同比大幅下降65.5%,净利率、归母净利率均从行业高位骤降下来,分别为4%、2.4%,跌至行业低位区。

对此,建发国际明确表示,目前以规模扩张为主要发展方向,新进城市面临较大挑战,因此盈利受到影响。

整体来看,行业盈利指标的持续下行,主要还是要归因于政策持续调控和高地价项目结转影响。一方面,从目前政策环境来看,调控基调仍以企稳为主,局部地区政策调控持续趋紧,特别是一二线城市限价政策难放松,存在地价房价比率高的问题,企业的盈利空间受限。房企在区域布局上,要充分考虑当地政策调控力度,积极采取措施,减少政策因素对于结转利润的影响。

另一方面,由于不少房企前期获取的高地价项目进入结算期,压缩了利润空间。今年二季度以来,土地市场火热,高溢价土地成交不断,这些项目在未来一到两年也将陆续体现在企业营收和盈利上,继续对企业利润率实现产生影响,企业应更加关注如何提升自身的产品打造能力,以提升高地价项目的产品溢价。

我们认为,在行业整体盈利下行趋势下,部分房企想要盈利回升需要面临相当大的压力,短期内大概率难以恢复高位,因此,第一步还是要以“稳”为主,避免继续下行或是再次出现大幅波动。

对于一些扩张型房企来说,“以价换量”的销售策略是否具有可持续性,企业要做好风险评估,盈利能力也是企业价值体现,要尽量做好平衡。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~