2022年5月6日,江苏沿江高速公路有限公司作为原始权益人的“华泰紫金江苏交控高速公路封闭式基础设施证券投资基金”在上交所已受理!基础设施项目类型为收费公路,项目名称为沪苏浙高速公路,高速公路收费经营权及相关资产组评估价值为295,110.00万元,剩余年限约10.5年。

作者:园园abs研究

2022年5月6日,江苏沿江高速公路有限公司作为原始权益人的“华泰紫金江苏交控高速公路封闭式基础设施证券投资基金”在上交所已受理!基础设施项目类型为收费公路,项目名称为沪苏浙高速公路,高速公路收费经营权及相关资产组评估价值为295,110.00万元,剩余年限约10.5年。本期产品基金管理人和ABS管理人为华泰证券(上海)资产管理有限公司,财务顾问为中信证券股份有限公司,托管行为中国建设银行股份有限公司,原始权益人的控股股东为江苏交通控股有限公司。

一、基金产品概要

江苏交控高速公路REIT产品管理人为华泰证券资管,基金托管人为建设银行,本基金初始投资的基础设施项目为沪苏浙高速公路(即G50沪渝高速江苏段)及其附属设施,高速公路收费经营权及相关资产组评估价值为295,110.00万元,剩余年限约10.5年。具体要素如下图表所示。

基于假设,以29.52亿元为募集资金底数,本项目存续期内全周期IRR约为6.26%。2022年7月1日-2022年12月31日和2023年度的年化分派率分别约为8.15%和8.97%。

募集资金用途方面,沿江高速公司的净回收资金将全部用于江苏省内沪武高速公路太仓至常州段改扩建工程项目,该项目已列入江苏省高速公路网规划(2017-2035)。项目采用经营性高速公路收费模式,项目资本金为139.96亿元,占总投资的40%。净回收资金将以资本金方式投入。

二、原始权益人

江苏沿江高速公路有限公司成立于2001年8月17日,注册资本397,645.3357万元,注册地址南京市中山东路291号,法定代表人阚有俊。截至2021年12月31日,江苏交控持有原始权益人沿江高速公司55.46%的股权,江苏省人民政府持有江苏交控100%的股权。沿江高速公司的控股股东为江苏交控,实际控制人为江苏省人民政府。江苏交控坚持以收费公路为主业的发展战略,在江苏省投资、管理的高速公路,占江苏省高速公路通车里程的85.93%。

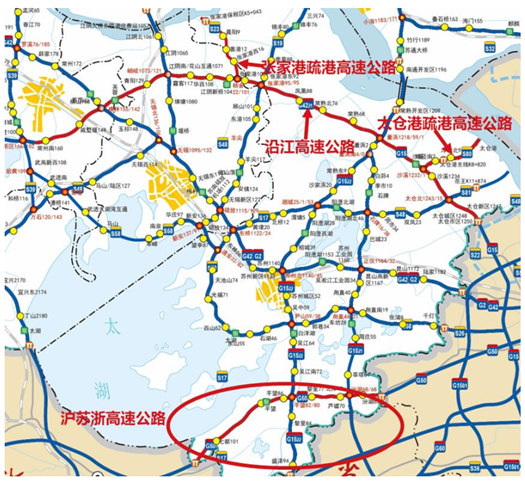

沿江高速公司的核心资产包括沪武高速公路(常州至太仓段)(简称“沿江高速公路”)、沪苏浙高速公路、太仓港疏港高速公路和张家港疏港高速公路,所辖路段总里程超220公里。其中,沿江高速公路是江苏省“七纵十横十联”高速公路网布局主骨架网(2017-2030年规划)的重要组成部分,全长138.62公里,匝道约64公里,是江苏省与上海市的主要出入通道之一,具有独特的地域优势。

主营业务方面,沿江高速公司主要从事收费路桥的投资、建设、营运和管理业务。从营业收入看,2019-2021年度,沿江高速公司分别实现营业收入21.44亿元、17.65亿元和22.89亿元,同期毛利率分别为51.28%、30.36%和79.91%。公司主营业务收入主要来源于车辆通行费、餐饮服务、百货商品销售、经营租赁等。2019-2021年度,车辆通行费收入占公司营业收入的比重分别为92.85%、93.66%和96.31%,是公司营业收入的最主要来源。

沿江高速公司是江苏省内重要的高速公路运营管理主体,地处长三角区域,发达的区域经济为公司的发展奠定了良好基础。截至2021年末,沿江高速公司总资产109.22亿元,净资产83.46亿元。截至2021年末,沿江高速公司有运营管理人员(含非全日制及劳务派遣人员)1428人,运营管理人员分布在26个收费站,1个调度指挥中心,3个调度指挥分中心,3个养护大队,3个清障大队,4个服务区。

三、基础设施项目

本基金初始投资的基础设施项目为沪苏浙高速公路(即G50沪渝高速江苏段)及其附属设施。沿江高速公路是G4221沪武高速的重要组成部分,2004年正式通车,连接江苏省的无锡江阴、无锡张家港、苏州常熟、苏州太仓等经济发达市区,最后由嘉定区进入上海。与沪苏浙高速公路直线距离约为80km。沿江高速公路主要承担由G2京沪高速、G15沈海高速及途径地区前往苏州、上海、安徽等中西部地区的车辆。

基本情况方面,沪苏浙高速公路位于江苏省苏州市吴江区,起于上海市青浦区与江苏省苏州市吴江区的交界处,止于江苏省苏州市吴江区与浙江省湖州市的交界处,全长49.947公里,决算总投资37.90亿元,运营起始时间为2008年1月12日,收费停止时间为20233年1月11日,剩余年限约10.5年。

运营模式方面,沪苏浙高速公路收入主要来源于收费业务、清障业务和经营租赁,具体为车辆通行费收入、清排障业务收入、广告牌租赁和服务设施租赁收入。沪苏浙高速公路于2008年1月12日通车试运营,核定收费年限25年。近三年,通行费收入在基础设施项目收入占比中都高达96%以上。

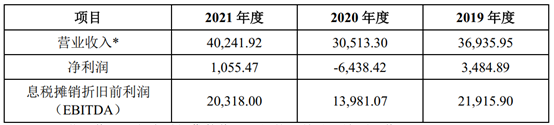

运营数据方面,(1)车流量,通过对沪苏浙高速公路通车以来的流量进行汇总整理,可以看出,其自然流量整体呈现逐年快速攀升的趋势。2021年,沪苏浙高速公路自然流量达到40,833辆/日,较2014年增长137%。(2)收入情况,沪苏浙高速公路的收入来源主要包括收费业务、清障服务、广告发布、经营租赁和其他业务等。2019至2021年度,收费收入分别为36062.87万元、29592.50万元和39375.48万元,收入占比分别为97.64%、96.98%和97.85%。(3)现金流情况,沪苏浙高速项目的现金流入端主要包括通行费收入及清障服务、广告牌租赁和服务区资产租赁等业务收入,现金流出端主要包括项目运营支出、员工薪酬、购建固定资产和无形资产支付的现金、各项税费等。沪苏浙高速公路近三年的经营情况如下:

项目评估方面,北方亚事于2022年4月26日出具了《资产评估报告》,以2021年12月31日为评估基准日,采用收益法评估,折现率8.39%,得到沪苏浙高速公路收费经营权及相关资产组评估价值为295,110.00万元(贰拾玖亿伍仟壹佰壹拾万元整)。

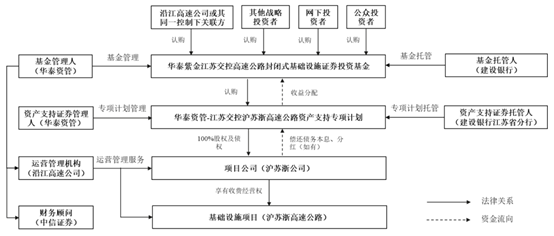

四、基金交易架构

本基金通过基础设施资产支持证券与项目公司特殊目的载体穿透取得基础设施项目的所有权。本基金的基金管理人和资产支持证券管理人为华泰证券(上海)资产管理有限公司,本基金的托管人为中国建设银行股份有限公司。基金管理人聘请江苏沿江高速公路有限公司担任运营管理机构,负责基础设施项目的运营管理工作。上述基础设施基金的整体架构符合《公开募集基础设施证券投资基金指引(试行)》的规定。本基金的整体架构如下图所示:

(一)基金合同生效与基金投资

1、投资人交纳认购本基金基金份额的款项,本基金募集达到基金备案条件,自基金管理人办理完毕基金备案手续并取得中国证监会书面确认之日起,《基金合同》正式生效。

2、基金管理人通过与资产支持证券管理人签订《华泰资管-江苏交控沪苏浙高速公路资产支持专项计划资产支持证券认购协议与风险揭示书》,将认购资金委托资产支持证券管理人管理,当认购资金总额不低于资产支持证券目标发售规模,经会计师事务所进行验资并出具验资报告后,资产支持证券管理人宣布专项计划设立,基金管理人取得资产支持证券,成为资产支持证券100%的持有人。专项计划设立日起5个工作日内,资产支持证券管理人应将专项计划的设立情况报基金业协会备案。本基金成立后,若根据本基金相关合同约定进行扩募后,扩募资金可投资于扩募目标基础设施资产支持证券。

(二)专项计划的投资、项目公司股权与债权安排

本项目拟由沿江高速公司作为专项计划层面的原始权益人并参与后续交易安排,具体实施步骤如下:

1、项目公司减资

沪苏浙公司股东沿江高速公司同意沪苏浙公司减资37.60亿元,并向苏州市吴江区市场监督管理局递交正式的减资申请相关文件,完成37.60亿元减资。沪苏浙公司将账上留存的部分现金向股东沿江高速公司进行减资款的支付,剩余未支付的减资款形成沪苏浙公司对其股东的应付款项,即构建减资款债权。沿江高速公司与沪苏浙公司就减资款债权签署《债权债务确认协议》。

2、基础设施REITs发行

华泰资管作为基金管理人,成立基础设施基金。华泰资管作为资产支持证券管理人设立专项计划,由基础设施基金认购专项计划项下的全部资产支持证券份额,专项计划设立,基础设施基金成为资产支持证券持有人。

3、签署《基础资产转让协议》

沿江高速公司与资产支持证券管理人华泰资管(代表专项计划)就沪苏浙公司股权和减资款债权的转让签署《基础资产转让协议》。

(三)项目公司股权转让对价支付安排、股权交割、工商变更登记安排等

根据《基础资产转让协议》,具体安排如下:

1、转让价款

华泰资管(代表专项计划)(简称“受让方”)投资于项目公司股权和减资款债权所支付的基础资产的最终转让价款=基础设施基金募集资金总额-基础设施基金及专项计划预留费用。其中,减资款债权的最终债权转让价款为人民币192,999.72万元;沪苏浙公司股权的最终股权转让价款=基础资产最终转让价款-减资款债权的最终债权转让价款。

2、转让价款支付安排

受让方应不晚于专项计划设立日后1个工作日向沿江高速公司(简称“转让方”)指定账户一次性支付基础资产的最终转让价款。

3、交割审计安排

由具有相应资质的审计机构以交割审计基准日为价值时点,按照符合中国法律的程序与方式对项目公司进行专项审计(简称“交割审计”),并出具专项的审计报告。相关交割审计费用由受让方承担。

项目公司股权自评估基准日起对应的全部权益、利益及风险(含风险费用、成本、税费、支出等)于交割日转移至受让方,在评估基准日之前的全部权益、利益及风险(含风险费用、成本、税费、支出等)归属于转让方。

转让方与受让方基在交割审计报告出具后10个工作日内进行确认于交割审计报告评估基准日至交割审计基准日之间项目公司是否存在审计调整事项。如存在审计调整事项的,转让方在各方确认后10个工作日内向项目公司予以等额补足或从转让价款中向受让方等额退还调整资金。

受让方实际需支付的转让价款不因交割审计确认的项目公司净资产价值高于评估基准日股权净资产金额而进行调整。如交割审计确认的项目公司净资产价值低于评估基准日股权净资产金额,转让方在各方确认后10个工作日内从转让价款中向受让方等额退还调整评估基准日股权净资产金额项目公司净资产价值之前差额对应的资金。

4、工商变更登记安排

专项计划设立日起10个工作日内各方向市场监督管理局提交股权变更登记所需的全部申请资料,并于专项计划设立日起30个工作日内完成工商股权变更登记。

5、提前终止或解除情形

《基础资产转让协议》约定的提前终止或解除情形如下:

(1)如专项计划根据《标准条款》第4.5条的规定未成功设立,则《基础资产转让协议》自动终止,任何一方无需就前述终止向其他方承担任何责任。

(2)各方同意,若经交割审计确认的项目公司股权转让价款低于按照国有产权交易相关规定进行备案的股权评估价值,则《基础资产转让协议》自动解除。

(3)各方一致同意提前终止《基础资产转让协议》。

(4)因违约方的持续违约行为导致《基础资产转让协议》继续履行不可能或没有意义的,守约方有权提前终止《基础资产转让协议》。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~