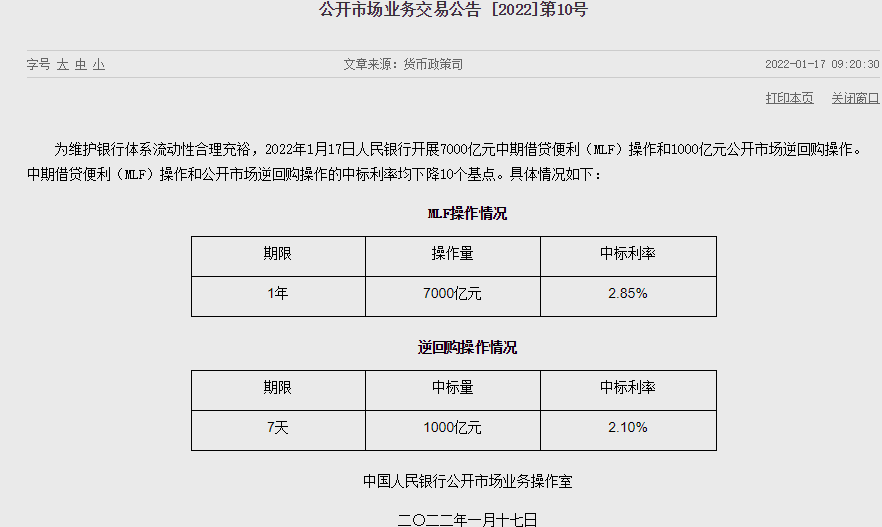

2022年1月17日,央行7000亿元1年期MLF操作,利率2.85%,此前为2.95%;同日进行1000亿元7天期逆回购操作,中标利率2.1%

作者:杆姐

来源:杠杆地产(ID:Property-Market)

回溯一下:

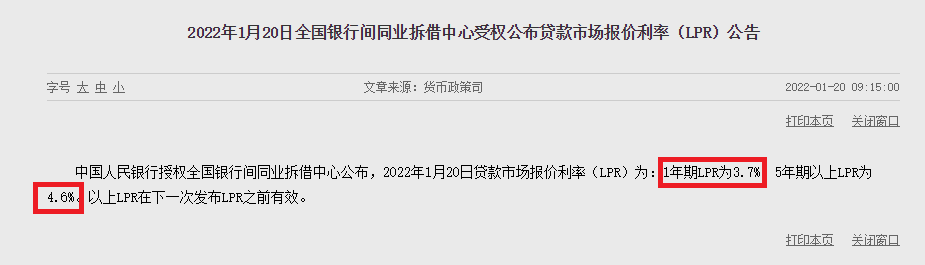

2022年1月17日,央行7000亿元1年期MLF(中期借贷便利)操作,利率2.85%,此前为2.95%;同日进行1000亿元7天期逆回购操作,中标利率2.1%,从原来的2.2%下调10个基点。

而今,2022年1月20日,又到LPR(贷款市场报价利率)发布时间。

1年期LPR为3.7%,上月为3.8%;5年期以上LPR为4.6%,上月为4.65%。

特别是5年期LPR,时隔21个月后,再次下调5个基点。上一次降是2020年4月,当时从4.75%下降10个基点,至4.65%,然后维持了21个月。

任何降准、降息或者加息,都是信号,杠杆地产一直说,无一例外。全面降准、降息更是。

降息、降准周期,一定利好楼市,只是看程度。

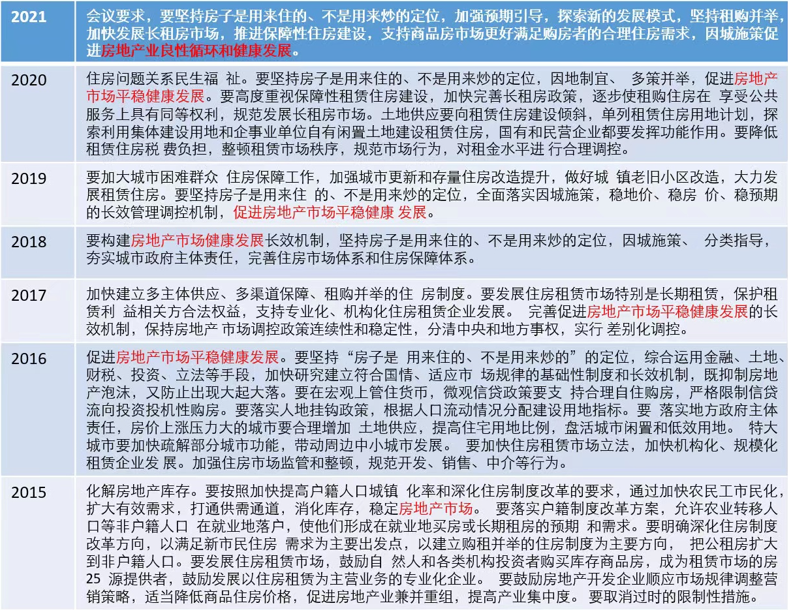

当下我国房地产压力太大了,从最决策层到部委、金融机构,到地方,逐步都在释放“友好”。

其实回头看会发现,地产近年基本都有搞小阳春,然后收紧。2021年不过是小阳春特别短暂,甚至有些地方还没形成就被扼杀。

2021年末开启的非对称降息,只调整1年期LPR,不调整5年期,对于房贷当时不会造成影响。因为房贷一般都是5年期以上的。

而2022年1月这一次全面降息,1年期LPR下调10个基点,5年期也降了5个基点。1月20日后的新房贷,立马受益。

这对楼市销售肯定有促进作用。包括此前一些地方按揭贷款利率实际已经降了一点。上下齐降,你说呢?

顺便杠杆地产多说一句,LPR改革以来,虽说降息周期一般从非对称1年期开始,但是恰好2021年12月降1年的,不调5年的,既有房贷2022全年利率不会变。你说受益最大的是谁?

显然,央行有保障商业银行收益的考虑。用心良苦,房奴买单。

无论如何,假设2022年12月的LPR利率,不比现在高,老房贷起码2023年还是受益了。

然后说回股市,没有谁不喜欢便宜的钱。

从2021年12月1年期LPR调降开始,到前几天央行进行7000亿元1年期MLF(中期借贷便利)操作,利率2.85%,此前为2.95%;同日进行1000亿元7天期逆回购操作,中标利率2.1%,由原来的2.2%下调10个基点——这就注定了,股市将迎来成本更低的资金。

有了成本更低的资金,胆子更大、更敢上杠杆的人或机构就会增多。

至于楼市和股市的跷跷板效应,这一次可能没以前明显。

02唯一的悬念,降息周期维持多久?这关系楼市恢复稳定的周期持续多长

我朋友杠杆游戏总结过,降息、加息从来不会只有一次,我国降息周期既然开启那就还有故事。

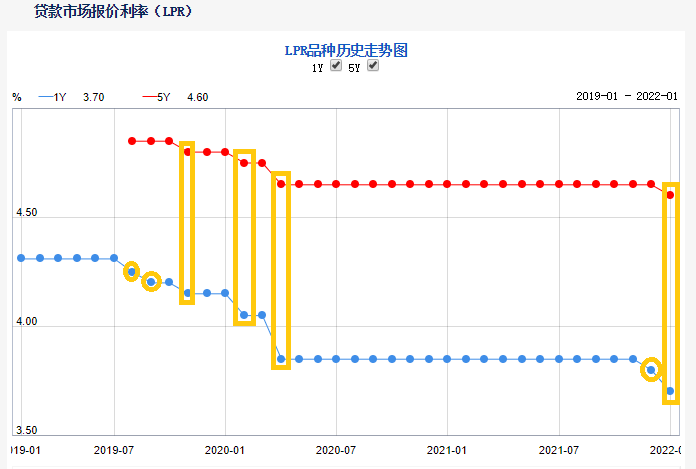

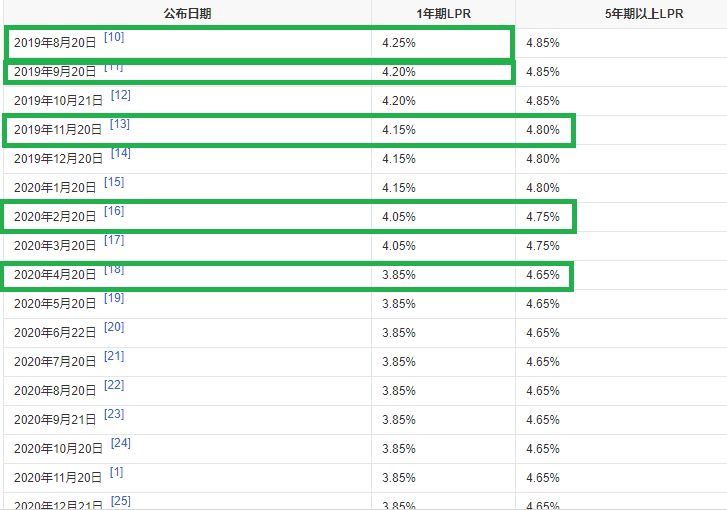

自2019年8月LPR机制改革以来,当月我们降息。

此后至2020年4月,我国央行又降息4次,上一轮降息周期累计降息5次。如下图杠杆地产的标注。

这轮降息周期从2021年12月开始,目前累计降息2次,一次非对称、一次全面。

虽然,美国2022年要加息,会对我们形成压力,但杠杆地产认为,也不是马上。大概率上说,我们降息不会就此结束。

在《美国态度变了!股市楼市硬上?》(2021年12月16日)一文中,我朋友杠杆游戏总结过,2022年美国加息前,是我们宽松货币的窗口期。

越是如此,越能理解为什么接连降息,因为窗口期紧迫。

大家还记得上一轮美联储加息,也就是这一波房价大涨前,美国开启了加息,然后缩表,同时我们最开始做的是楼市去库存、棚改、降准降息。

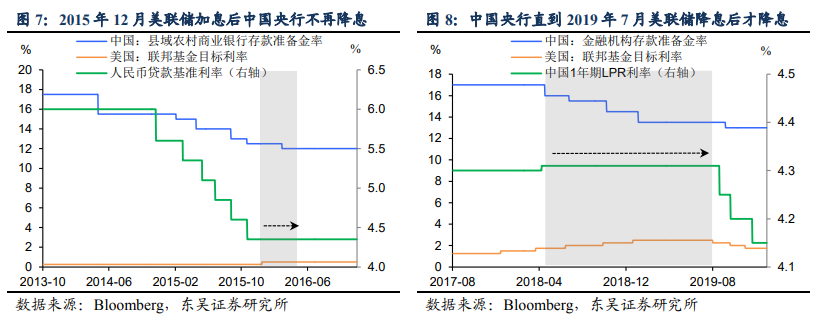

东吴证券整理了最近一波美联储加息周期、降息周期,我们央行的操作很有意思。

简单说,2015年12月美联储加息后,我国央行不再降息;然后,我国央行直到2019年7月美联储降息后,才跟着降息。

如上文杠杆地产所述,刚好2019年8月我们开启上一轮降息周期的第一次操作。当时真是跟美国跟得很紧。

这是一个非常重要的历史经验。

假设这个规律成立,我们宽松的时间可能不会很长。

加上物价和房价掣肘,货币政策其实左右为难。我们的宽松大概率只能这几个月,然后维持一个动态平衡,否则新的问题会出现。

当然了,“以我为主”,啥都有可能,杠杆地产必须承认我们不一样。

不过,可以肯定的是,2022年美国加息后,我们肯定也不会立马就跟着美国加息。

所以我们的“以我为主”,这次大概率是美联储加息、缩表前,我们可以放水、降息;美国人加息、缩表开始后,我们稳为主,就算物价压力不小,也不会盲目跟着加,靠其他策略。

因为如果轻易加息,意味着企业压力、房地产压力也会很大。

其实可以设想,利用好这几个月宽松窗口期,首先必然会放出去不少水;其次,市场实际利率已经比现在低了,基本稳住经济,应该是可以的。

假设美国人真的加息很猛,我们提前降了息,拖几个月实在没办法,实在需要时,象征性小幅加一点,也可以。

03从试探性非对称降息,到全面降息背后:经济压力太大

我们看上图,会发现上一轮我国的降息,也是从1年期开始。

2019年8月,1年期LPR从4.31%降至4.25%,幅度不大。这一轮也是一样。

如上图,接下来2019年9月,1年期LPR再次下调,从4.25%,降至4.20%——幅度依旧很小。

这还没有完,2019年11月,1年期LPR再次下调,从4.20%,降至4.15%;同月5年期LPR开启了上一轮降息周期的首次下调,从4.85%,降至4.80%。

直到2020年2月,1年期LPR才从4.15%,降至4.05%;同月5年期LPR从4.80%,降至4.75%——1年期LPR的调降幅度高于5年期。

到了2020年4月,1年期LPR下调幅度更大,降至3.85%;同月5年期LPR降至4.65%,为LPR机制改革以来5年期最大下调幅度。

我们可以看出简单规律,降息往往从1年期LPR小幅下调开始,然后逐步考虑5年期LPR的下调。

为什么这样?杠杆地产认为主要是1年期基本是中小企业和各类工商业贷款,要稳经济,满足企业需求,需要率先降息。

同时,要避免市场过大影响,除非万不得已,都是小幅开始。

而如果经济压力较大,就得考虑5年期LPR同步下调了——比如房贷,基本都是5年以上的,而这一降,几乎没有例外,都会刺激一下楼市。

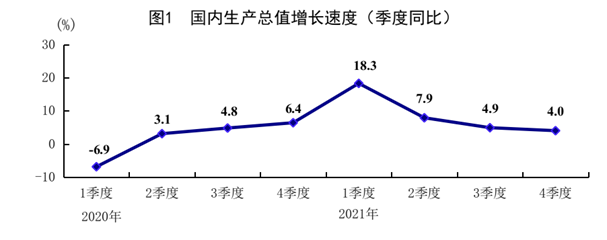

如今的形势就是这样。2021年12月20日1年期LPR从3.85%降至3.8%,前几天1年期MLF、7天期逆回购,各自又下调10个基点,因为经济压力实在太大。

根据日前发布的2021年部分经济数据,可以显见:

第二,规上工业近10个月趋势不妙。

第四,无论整体固投还是房地产投资,增速都不理想。

这个局面,虽说不一定比2008年时险,起码也是近年最夸张的一回了。

不救市是不可能的。

我老说,宏观经济调控也好,楼市调控也罢,都是个游戏。

所以,经济有压力,息是要降的,房地产也是要稳的,最终的目的就是稳经济、保就业。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~