股牛多买股 债牛多学债 双熊多看书

作者:Study77

来源:琦言八语

AAA评级现状

最近,总看到关于外部评级“数据通胀”的文章,因此本文对评级数据的分布及变化情况以及部分AAA企业财务数据进行简单的分析,希望读者能对发行人付费的外部评级结果中的AAA有更直观的了解。

一、企业评级分布及变化情况

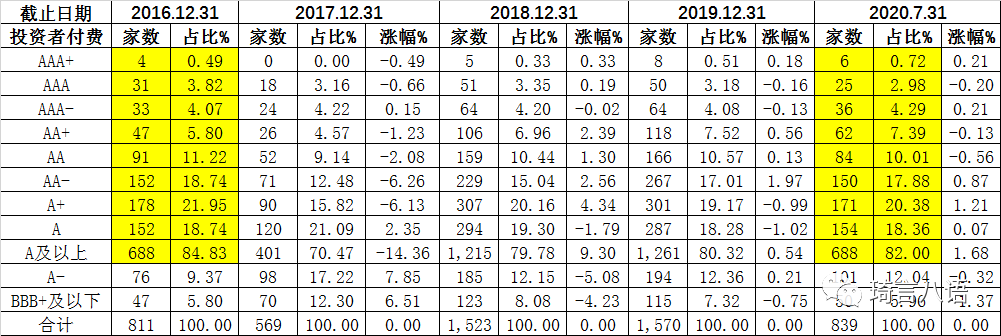

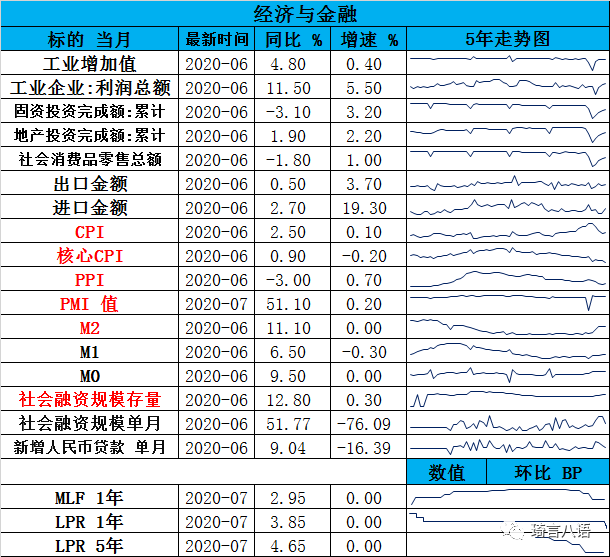

截至2020年7月31日,大公国际等发行人付费的外部评级机构的评级分布及变化情况如下:

近年来,随着宏观经济下行以及监管政策趋严,我国债券市场的违约只数和金额不断创新高:

但在信用等级符号及定义未变的情况下,发债主体的信用等级却不断走高,AA及以上占比从2016年12月31日的81.80%升至2020年7月31日的86.88%,其中AAA评级占比提升幅度最为明显,从13.73%升至22.54%。按此趋势,明年市场上AAA评级占比将赶超AA+。

再考虑到AA占比的不断下降,预计在未来5年内AAA占比也将超越AA,成为债券市场的最主流评级。将来讨论主体的信评等级,只需要区分AAA和非AAA就好了。

万幸,市场上不只有他们!

对比排名“第一”的中债资信评级结果:

可以看出,目前中债资信的各项评级占比较2016年均无明显变化,甚至A及以上的占比还略有下降,各等级间的区分度一直保持在很高的水平。

而且在BDFZ等发债主体的评级历史中,也是中债资信最先下调评级,及时反映主体的信用水平变化,起到真正的“预警”效果。

当然,要是中债资信的评级覆盖情况能再好点,以及对于行业间的评级结果能再统一些,就更好了。

二、部分AAA数据

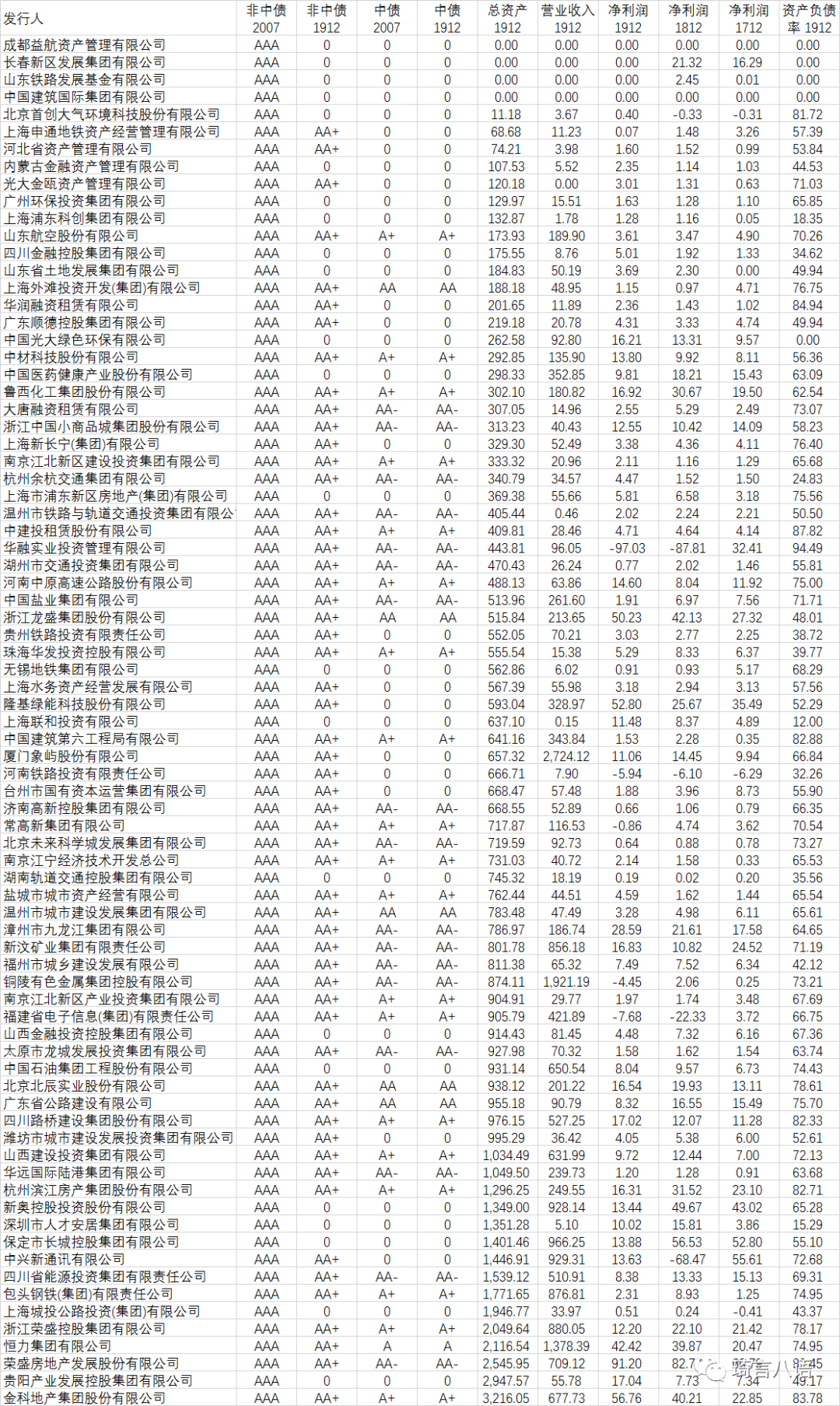

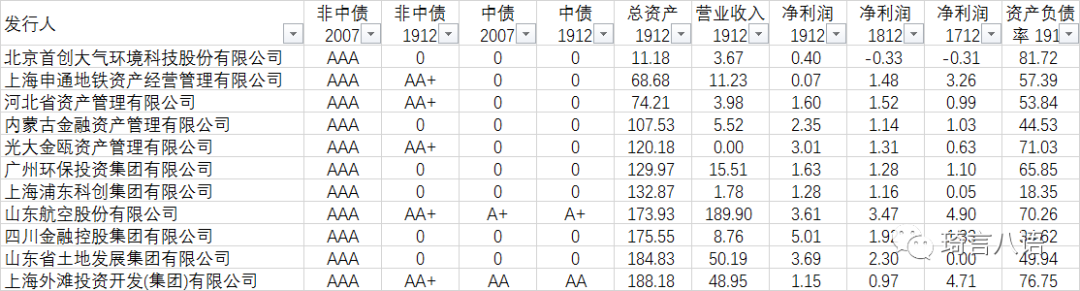

Wind导出并处理数据,得到2020年调高至AAA的非金融企业名单,见下图:

合计79家,其中由AA+调高至AAA的56家,首次评级即AAA的23家。

可以看出,其中有多家企业的总资产不足二百亿,甚至不到一百亿,记得以前AA+的资产规模门槛都有二百亿的:

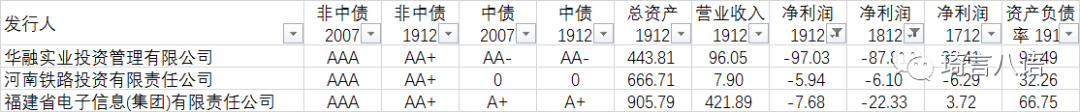

而且部分企业已连续多年亏损,信用资信反而向好?

都是评级机构,评级等级的符号及定义也没变,但结果差异较大,一定有人做错了,大家觉得呢?

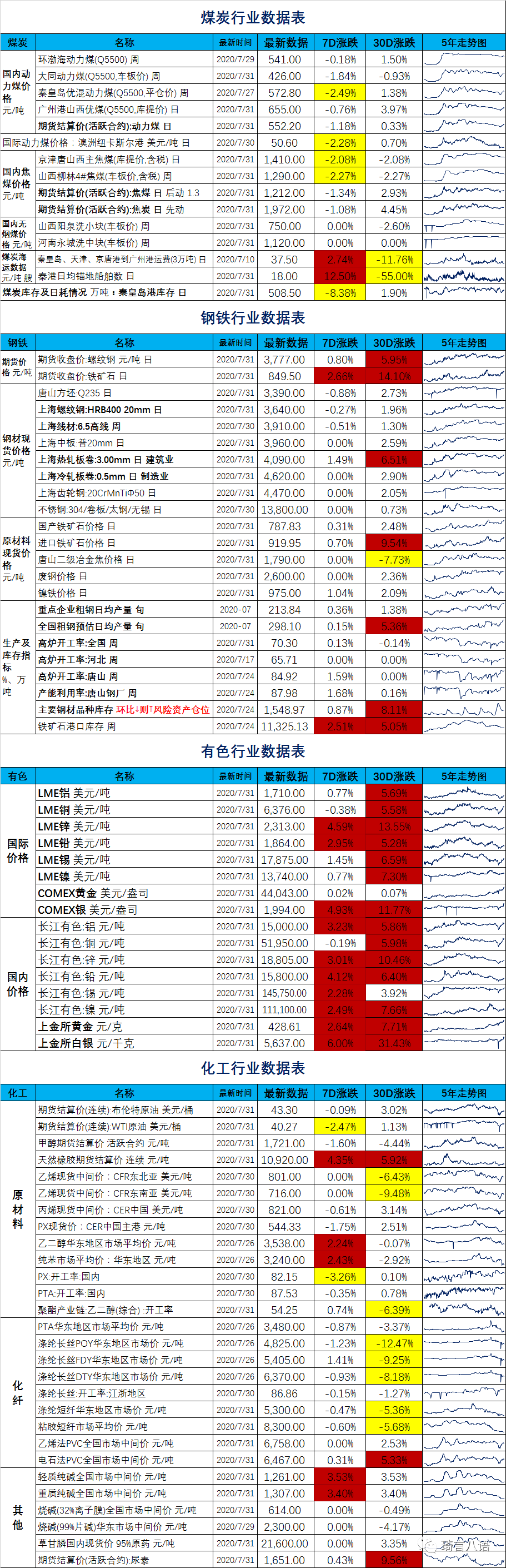

经济与行业

数据框架已初步搭建,今后将持续优化并更新,有任何需求或建议请留言~

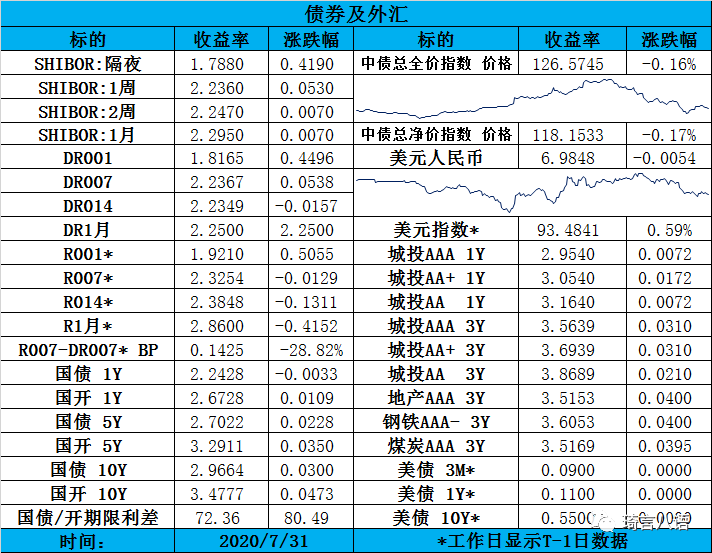

债市

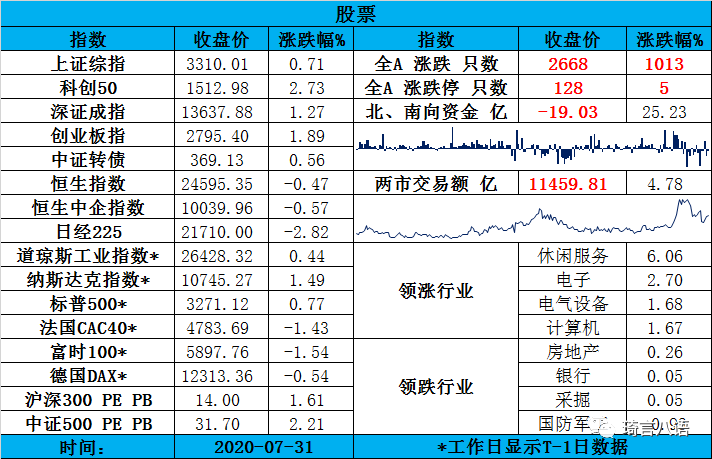

股市

没时间了,简单写两句。

本周场内基金无操作,还是宽指(沪深300+中证500)、有色、证券、防守板块!(银行、基建),目前无调仓计划。

但总仓位均有所下降,因为又充值了。

短期(下周找机会)计划加仓证券ETF,因为7月份的交易量及市场涨幅实在太大,券商业绩一定会亮眼。现在买券商不再只考虑“资本市场改革”的概念了,而是业绩释放应该会带来第二波行情,这也是大盘往上冲的最大助力。

长期来看,场内资金想继续加仓银行股,因为常年看好银行的大V及散户,都开始抛售银行了,因此感觉银行的熊市应该块见底了(注意,见底并不意味着短期会反转或反弹!)。

上周五在场外买的金银基金(前海开源金银珠宝混合A),本周盈利5.67%,还可以,再拿拿看看。

有闲钱了,就继续买了点睿远(睿远均衡价值三年持有混合C),封闭三年,跑赢我自己应该问题不大。

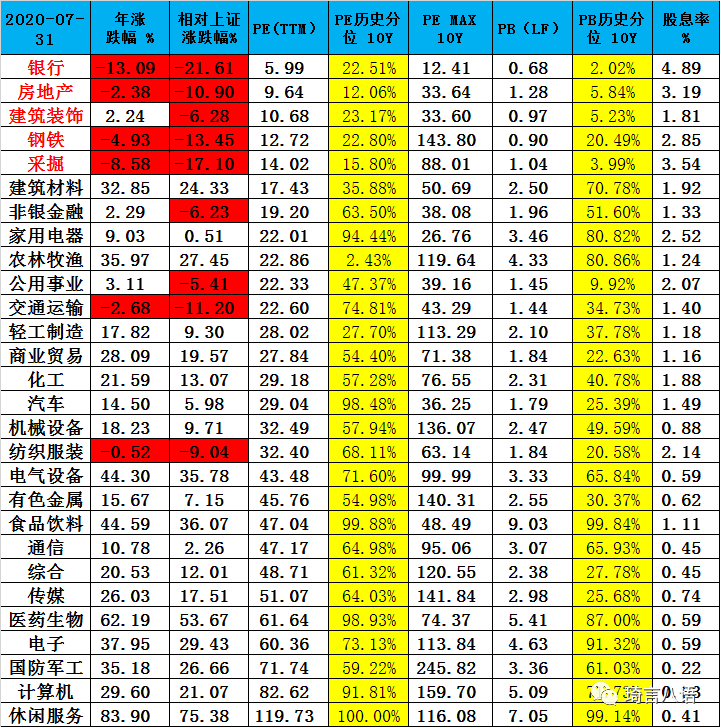

附一:申万一级行业 涨跌幅、估值、股息率、ROE等

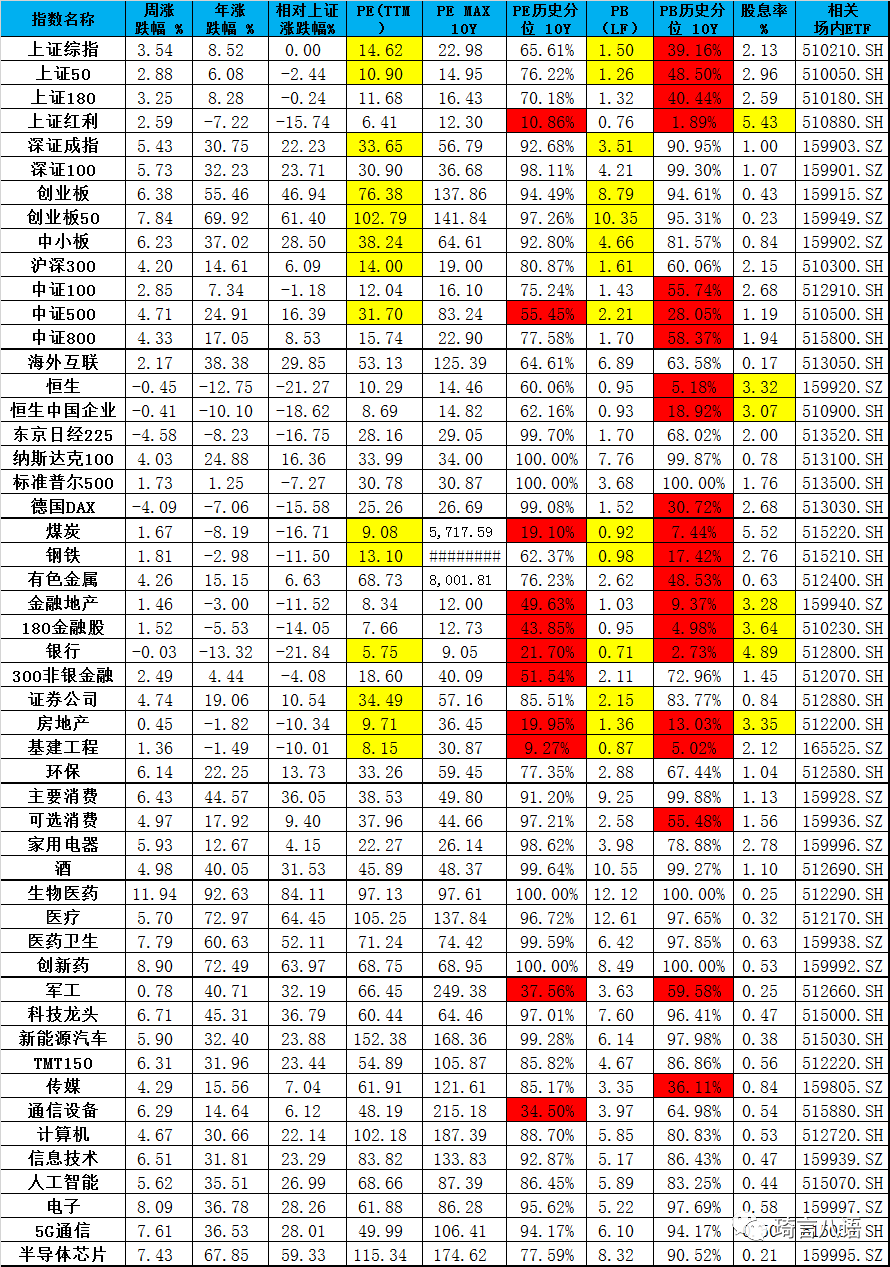

附二:市场重要指数 涨跌幅、估值、股息率、对应ETF等

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~