2021年四川城投发债规模和数量均较2020年有所增加但增速放缓。四川省城投债发行集中于成都市,且2021年成都市城投债发行仍然活跃,其余区域发债规模相对较小。2021年地市级、区县级城投发行规模较大但增速下滑明显,AA及AAA主体城投债发行最为活跃。公司债仍为2021年四川省城投公司发债品种的主力,但净融资出现收缩。

作者:陈俊松、许露、杨培峰

主要内容

(1)四川省2021年城投债发债总量保持增长,但增速有所放缓,且区域分化明显,成都市仍一城独大。2021年四川城投发债规模和数量均较2020年有所增加但增速放缓。四川省城投债发行集中于成都市,且2021年成都市城投债发行仍然活跃,其余区域发债规模相对较小。

(2)2021年地市级、区县级城投发行规模较大但增速下滑明显,AA及AAA主体城投债发行最为活跃。2021年地市级及区县级城投公司仍为四川省发债两大主力,发债规模占比分别为31.73%、36.85%,但增速较2020年下滑明显。2021年AA、AAA级别城投发债规模排名靠前。

(3)2021年公司债净融资出现收缩,中期票据及企业债发行情况较好,3-5年(含5年)债券品种发行规模居前但增速有所放缓。公司债仍为2021年四川省城投公司发债品种的主力,但净融资出现收缩。中期票据、企业债净融资规模落后于公司债,但保持增长趋势。2021年3-5年(含5年)产品的发行规模占比接近50%,但增速有所放缓。

(4)四川省城投公司发行私募债居多,仅用于偿还有息债务的债券占比大幅提升。四川省城投公司主要发行私募债,其中成都市、泸州市、绵阳市发行规模较大;交易所公司债募集资金仅用于偿还有息债务的城投债占比大幅提升且相对较高,项目建设类的城投债规模保持相对稳定。

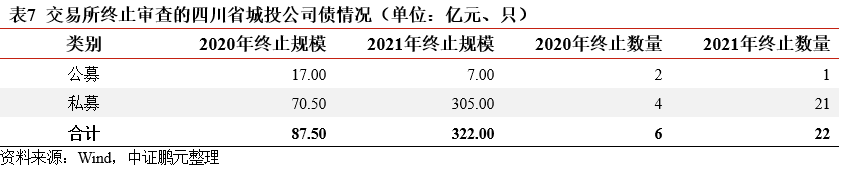

(5)交易所终止项目增长较快,四季度增长最为明显,以私募债以及成都市城投公司居多。2021年交易所显示为终止状态的四川城投公司发行规模合计312.00亿元,同比增长256.57%,4季度公司债终止项目发行规模和数量达到高峰。2021年私募债以及成都市城投公司终止规模和数量较多。

一、四川省城投债总量保持增长,但增速有所放缓,且区域分化明显,成都市仍一城独大

2021年四川城投发债规模较2020年有所增加但增速放缓,净融资额有所下降,同时季度波动明显

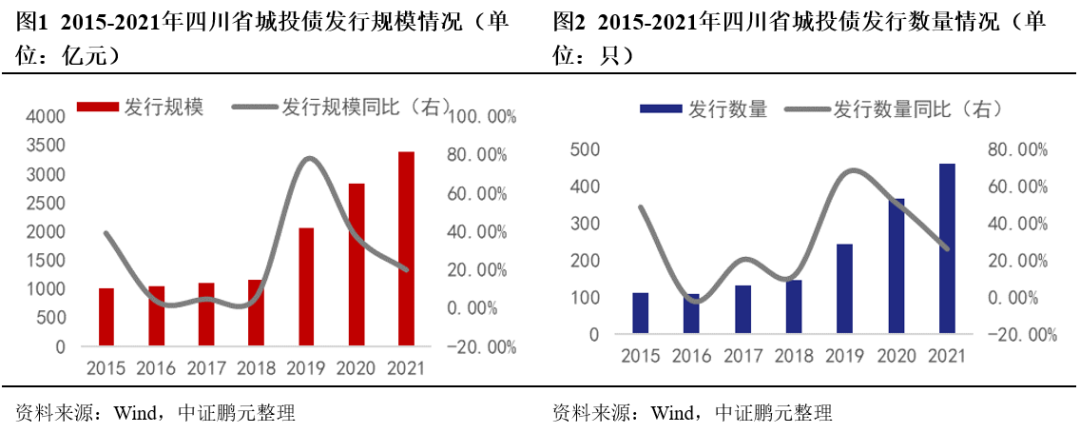

四川省位于西南内陆地区,2021年地区生产总值位居全国第六,西部第一,经济总量在全国处于前列。一般公共预算收入及政府性基金收入等在全国均处于上游水平,整体财政实力较强。四川省城投公司数量较多,2021年四川省城投公司发债规模在全国排名第四。2019年四川省城投公司发债规模快速增长,但受到信用环境冲击、城投债监管政策持续加强等因素影响,2020-2021年城投债发行规模及数量增速放缓明显放缓,2021年全省共发行城投债460只,发行规模3,385.08亿元。

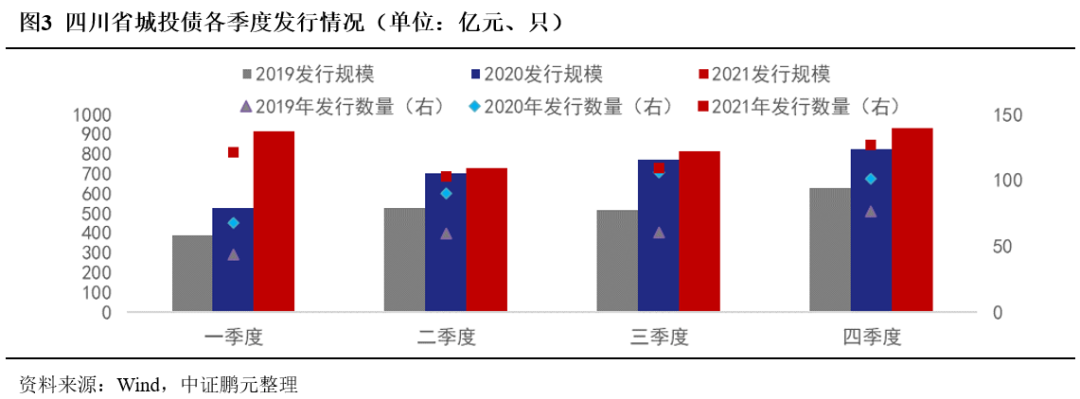

相比于前两年,2021年四川省城投债发行规模和数量季度波动明显。2021年初交易所城投平台开始进行“红橙黄绿”分类管控,在监管环境趋严的背景下,二季度全省城投公司发债规模和数量分别环比下降20.77%和14.88%。三季度和四季度全省城投债发行规模和数量环比恢复增长,主要系流动性有所改善所致。

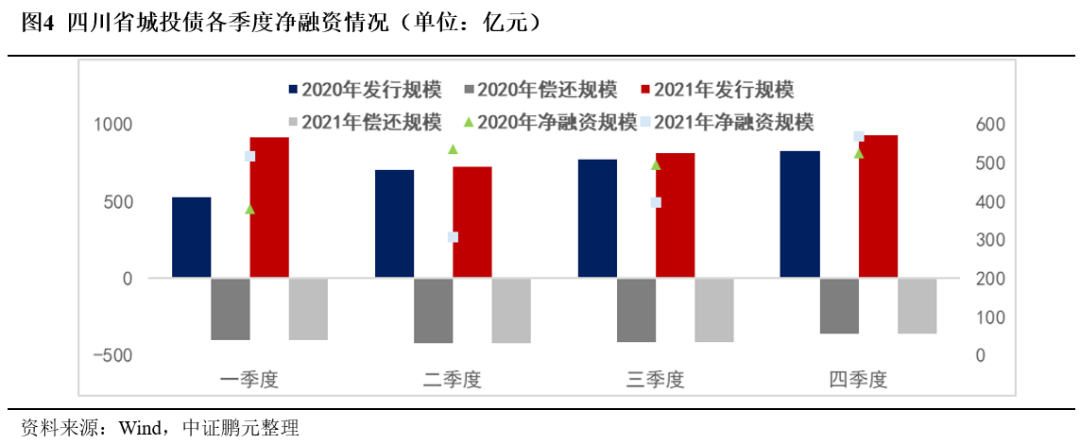

2021年四川省城投债净融资规模为1,788.46亿元,同比下降7.61%。从季度数据来看,2021年净融资规模季度波动较大,一、四季度净融资规模超过500.00亿元,二、三季度净融资规模低于400.00亿元。二季度受城投债发行规模下滑的影响,净融资规模降幅最大,同比下降42.42%。

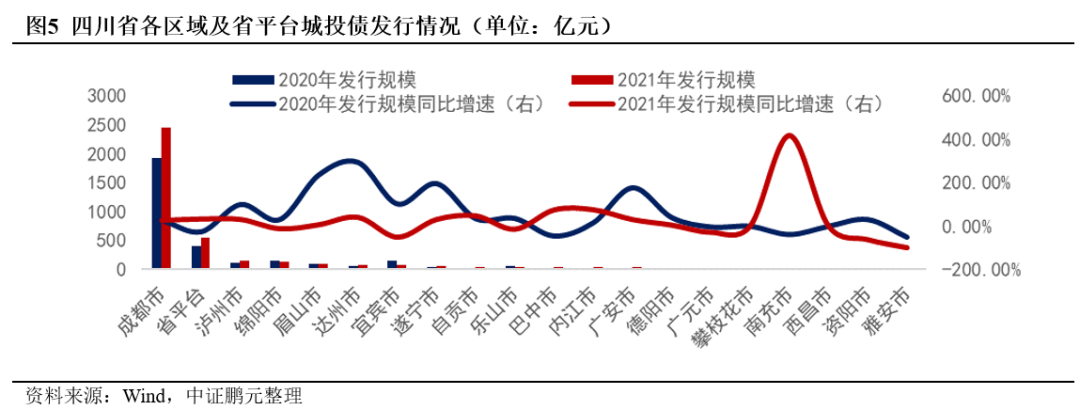

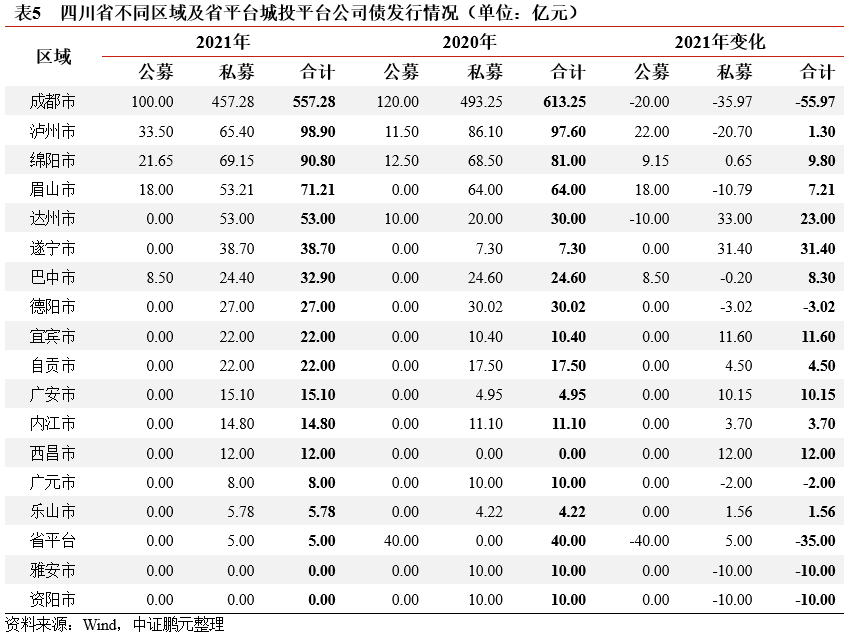

四川省城投债发行集中于成都市,且2021年成都市城投债发行仍然活跃,其余区域发债规模相对较小

四川省城投公司发债主要集中在成都市、省平台,成都市和省平台2021年城投债发行规模分别为2,448.09亿元和546.40亿元,远高于其他地级市。泸州市、绵阳市、眉山市发行规模次之,位于100-160亿元之间,达州市、宜宾市、遂宁市、乐山市发债规模在50-100亿元之间,而自贡市、巴中市等其他地级市发行规模均在50亿元以下。2021年四川省城投债发行主体共157家,较2020年新增18家,其中成都市共74家,占比达47.13%。从首次发债主体来看,2021年首次发债主体共20家,较2020年减少8家,其中成都市共9家,占比为45.00%。

从发行规模同比增速来看,多数区域2021年实现了不同程度的增长,但雅安市、资阳市、宜宾市、广元市、乐山市、绵阳市同比分别下降100.00%、62.84%、51.15%、28.57%、14.25%和11.90%。此外,2021年多数区域发行规模增速放缓,仅自贡市、巴中市、内江市和南充市实现同比增速的提升。

二、2021年地市级及区县级城投发行规模较大但增速下滑明显,AA及AAA主体城投债发行最为活跃

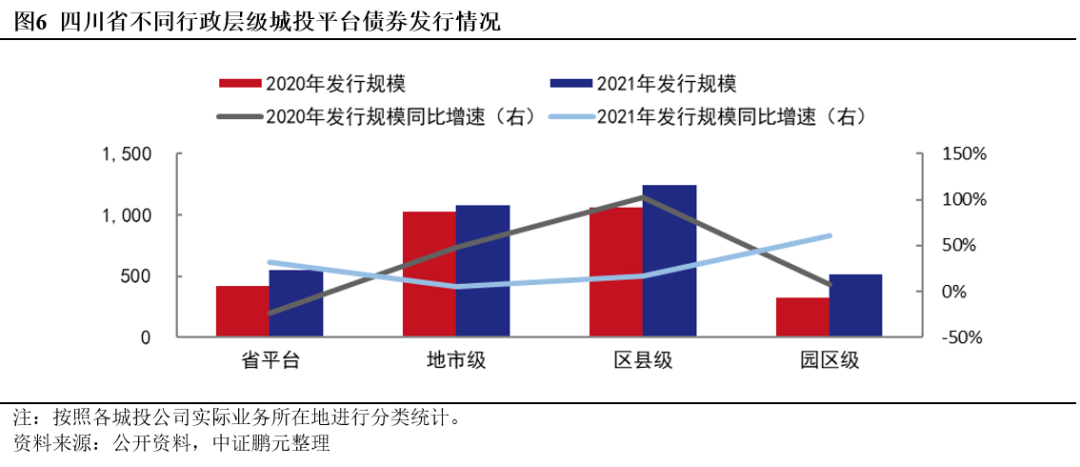

2021年地市级及区县级城投债发行力度较大但增速下滑明显,亦是净融资的两大主力

2021年地市级及区县级城投公司仍为四川省发债两大主力,发债规模占比分别为31.73%、36.85%。2021年地市级城投公司发行规模增速大幅下降至个位数,与区县级城投公司发行规模差距拉大。受交易所对于弱资质或弱区域平台公司的发债限制影响,2021年区县级城投公司发债规模增速大幅下降,下降幅度高达85个百分点,但仍高于地市级公司发债规模增速。

2021年省级城投公司发债规模与园区级城投公司发债规模相对较小且比较接近。省级城投公司发债规模由2020年的负增长转为2021年的正增长,且2021年增速达到31.35%。2021年园区级城投公司发债规模增速高出省级城投公司近一倍,为61.25%,使得其发债规模超过500亿元,逼近省级城投公司发债规模。其中成都的园区级城投公司发债规模为388.18亿元,占比较高,园区主要包括成都高新区、成都经济技术开发区、成都天府新区等。

2021年四川省城投债净融资主要由区县和地级市城投公司贡献。区县级城投公司净融资规模最大,将近900.00亿元,占到净融资总量的一半左右,但较2020年同比增幅较小。地市级城投债净融资规模排名第二,较2020年同比有所减少。2021年园区级城投债净融资规模保持在第三位,同比增速较高,达到74.11%,使得净融资规模增长至349.19亿元。2021年省平台城投债净融资规模下降最为明显,增速为-51.10%。

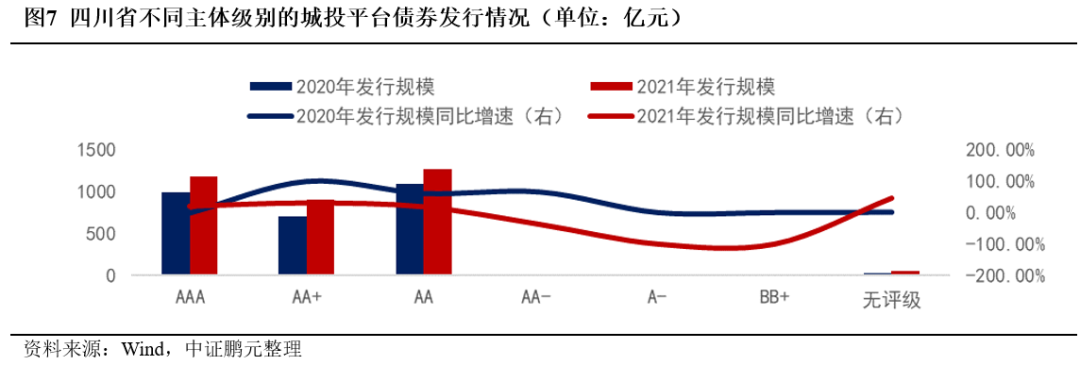

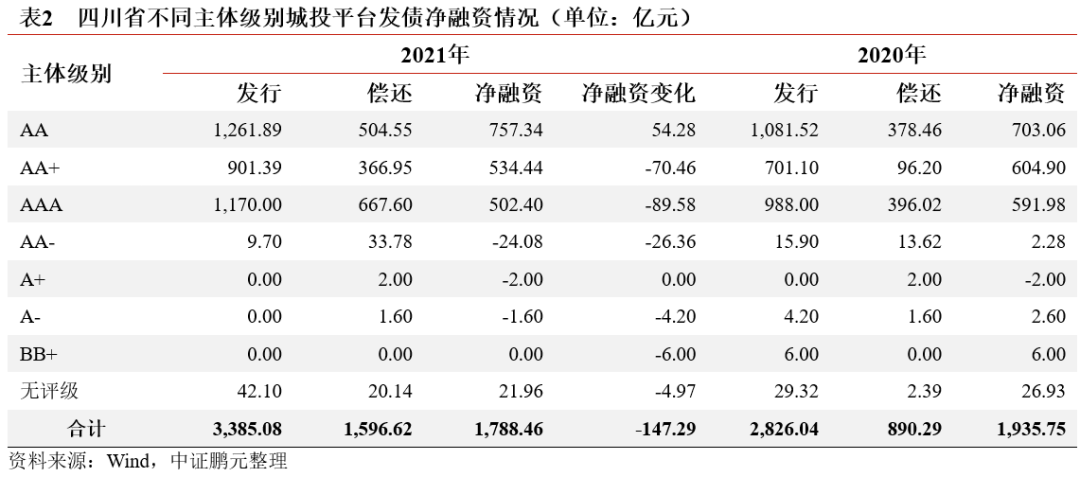

2021年AA级主体发债最为活跃,AA、AA+主体发债规模增速明显放缓

从主体级别来看,AA级别城投发债规模最多,占比达到37.28%,其次是AAA、AA+级别城投,但上述三者之间发债规模差距不大。从发行规模占比变动来看,2021年主体级别为AA+、无级别的城投公司发债规模占比分别较上年提升了1.82%、0.21%,其他不同主体级别的城投公司发债规模占比较上年均有所下降。

从发行规模同比增速来看,2021年主体级别为AAA、AA+、AA和无级别的城投公司实现了增长,主体级别为AA-的城投公司发债增速由正转负。从发行规模同比增速变动来看,2021年主体级别为AAA和无评级的城投公司增速有所提升,AA、AA+级别主体增速明显放缓。

从不同级别的城投公司净融资规模来看,2021年四川省AA级别城投净融资贡献最多且领先较多,其次是AA+和AAA,净融资规模接近。从变动来看,除主体级别为AA的城投公司外,其他不同主体级别的城投公司净融资同比均有不同程度的下滑。

三、2021年公司债净融资有所收缩,中期票据及企业债发行情况较好,3-5年(含5年)债券品种发行规模居前但增速有所放缓

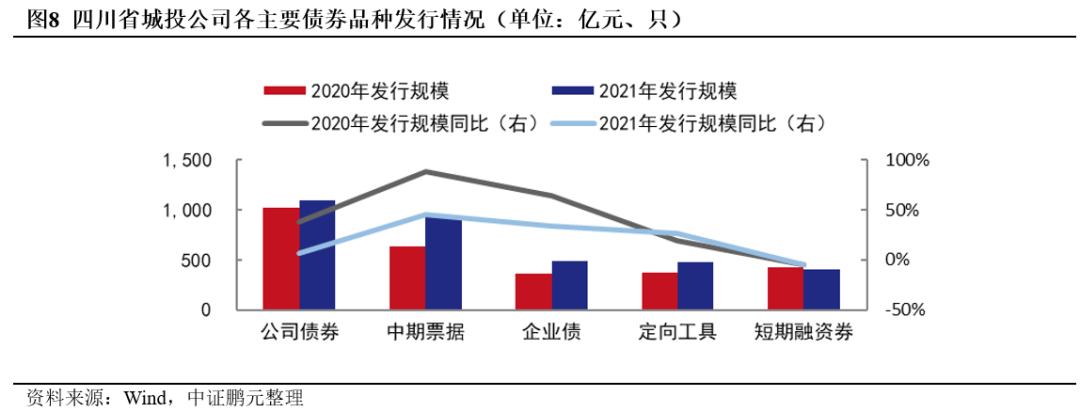

2021年公司债发行规模增长缓慢且净融资有所收缩,中期票据及企业债发行规模及净融资保持增长态势

从城投公司发行的主要债券品种来看,公司债仍为2021年四川省城投公司发债品种的主力。但受政策收紧的影响,城投公司发行公司债的规模占全部发债品种的32.33%,其增速大幅下滑至6.68%。2021年中期票据发行规模已逼近公司债券,成为四川城投公司的新主力发债品种,其增速虽有所下滑但仍较高。企业债方面,2021年发行规模仍保持较快增长,但由于基数较低,整体规模占比不大。近两年定向工具发行规模保持一定程度增长,2021年发行规模跟企业债接近。近两年短期融资券发行规模略有萎缩,2021年发行规模被企业债和定向工具反超。

从不同债券品种净融资来看,2021年四川省城投债净融资仍主要由公司债贡献,但公司债净融资规模同比出现收缩。中期票据、企业债净融资规模落后于公司债,但保持增长趋势。需注意的是,短期融资券净融资规模为负,较上年情况变化较大。

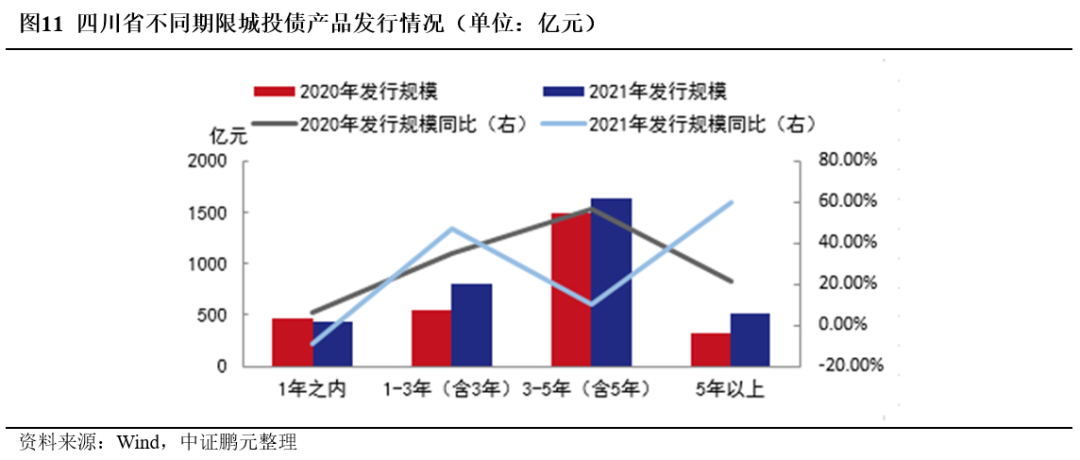

2021年四川省城投债以3-5年(含5年)债券品种为主,该品种增速有所放缓

从发行期限来看,3-5年(含5年)仍为市场的主要选择,2021年上述期限产品的发行规模合计占比略有降低但仍在50%左右。其次是1-3年(含3年)债券品种,2021年该品种占比提高5个百分点至24%。2021年,5年以上及1年之内的债券品种的发行规模占比均相对较小。

从发行规模同比增速来看,2021年1-3年(含3年)、5年以上的债券品种发行规模分别同比增长47.26%、60.20%,增速较快;3-5年(含5年)发行规模由于基数较大,增速较慢;而1年以内的发行规模呈现负增长。

四、四川省城投公司发行私募债居多,仅用于偿还有息债务的债券占比大幅提升

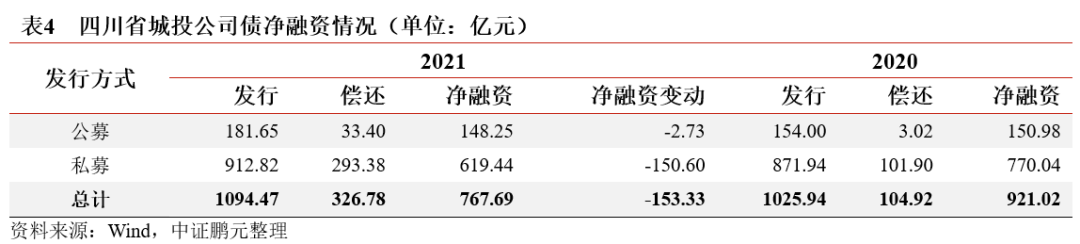

四川省城投公司主要发行私募债,2021年私募债发行规模虽增长但净融资有所减少,其中成都市、泸州市、绵阳市发行规模较大

2021年四川省城投公司债以私募债为主,私募债发行规模为912.82亿元,占比为83.40%,远超公募债。需注意的是,2021年私募债发行规模同比增长近4.69%,增速较慢。2021年私募债净融资规模为619.44亿元,虽同比有所减少,但仍较大。

从地区分布看,城投公募债的发行仅集中在成都市、泸州市、绵阳市等少数经济较好的地级市,且发债主体主要是高层级和高级别主体。由于私募债的发行条件较为宽松,经济中等或欠佳的地级市更青睐于发行私募债。在交易所城投发债政策收紧的背景下,成都市管辖下较弱的县级市以及经济欠佳地级市的主体私募债发行受影响较大。

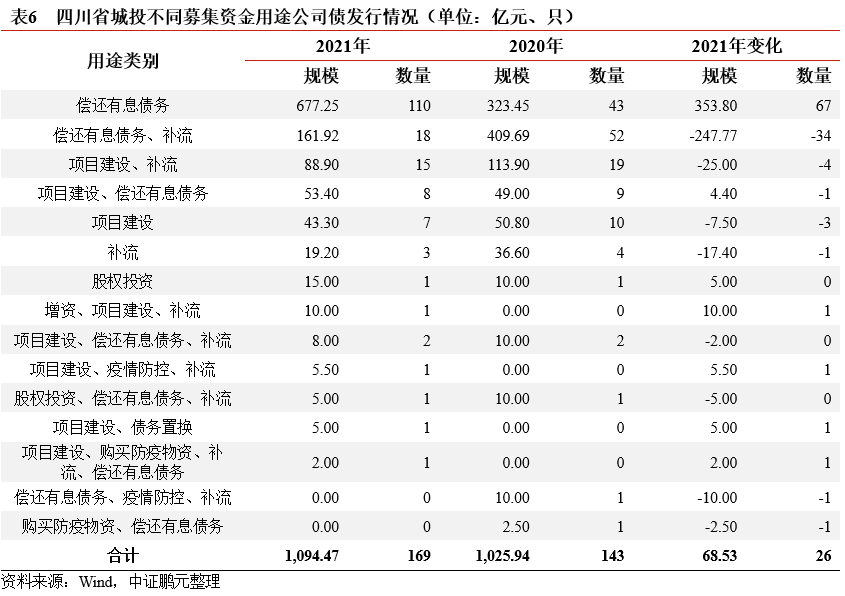

交易所公司债募集资金仅用于偿还有息债务的城投债占比大幅提升且相对较高,项目建设类的城投债规模保持相对稳定

从募集资金用途来看,2021年四川省城投公司在交易所发行公司债用途主要为偿还有息债务、补流及项目建设。由于交易所针对可用于补流的债券发行主体提高了相关要求,2021年募集资金用途为偿还有息债务、补流的城投债规模减少247.77亿元,减少幅度较大,其占比从2020年的39.93%降低至2021年的14.79%。而仅用于偿还有息债务的债券规模增加353.80 亿元,增长幅度较大,其占比从2020年的31.53%提高至2021年的61.88%。2021年项目建设类用途的债券规模和数量保持相对稳定,其占公司债总额的比重为19.74%。综合来看,2021年上述3类募集资金用途的公司债占到公司债发行总规模的92.18%,其余募集资金用途的公司债规模占比较小。

五、2021年交易所终止公司债增长较快,以私募债以及成都城投债居多;推迟或取消债券规模有所下降,仍以AA主体为主

2021年交易所公司债终止项目增长较快,四季度最为明显,以私募债、成都城投债为主

2021年交易所显示为终止状态的四川城投公司发行规模合计312.00亿元,同比增长256.57%,数量合计22只,同比增加16只。2021年第1-3季度终止项目发行规模和数量均有所提高,随着城投债监管政策继续收紧,4季度公司债终止项目发行规模和数量达到高峰。从发行方式看,2021年私募债终止规模和数量较多,且同比均有所增长。从地区数据看,2021年成都市城投公司终止债券的规模最大且数量最多,且同比增长较多;绵阳市等地级市城投公司终止债券的规模相对较小。

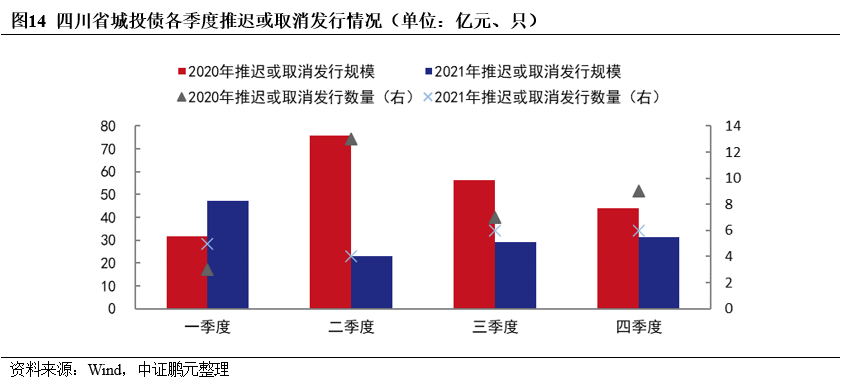

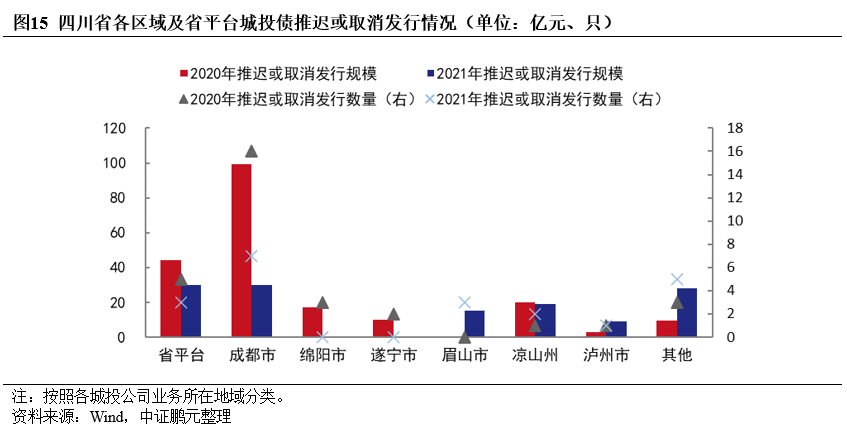

2021年四川省推迟或取消发行的城投债数量和规模较2020年均有下降,但集中在省平台和成都市,AA主体推迟或取消发行情况较为多见

2021年四川省城投公司共推迟或取消发行债券21只,同比减少11只;涉及计划发行规模130.90亿元,同比下降37.01%。受2020年4季度“永煤事件”等信用事件冲击影响,2021年1季度推迟或取消的债券规模最大。2021年2-4季度四川省推迟或取消的城投债规模较为接近,但均少于2020年同期水平,主要系2020年同期城投债发行利率为历史低位且波动较大所致。

2021年四川省推迟或取消发行的城投债在地域分布上,主要来自成都市和省平台,发行规模分别为29.80亿元、30.00亿元,数量分别为7只、3只。

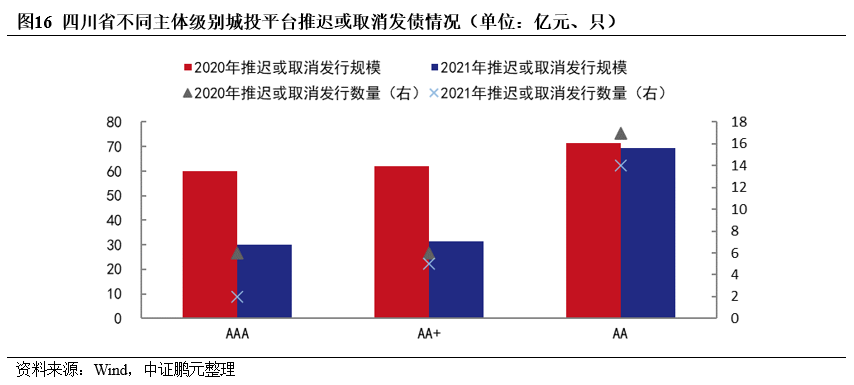

从主体级别来看,2021年四川省推迟或取消发行债券的城投公司中,主体级别为AA的城投公司推迟或取消发行的债券数量最多且规模也最大,与2020年情况较为类似。与2020年相比,2021年四川省高级别主体推迟或取消发行规模和数量占比均有所下降,中高等级主体发行环境改善。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~