在“轻资产、重运营、降杠杆”发展战略下,红星美凯龙进行资产结构调整,更加聚焦主业,持续降低公司负债率。公告显示,预计本次交易价款合计约为23.12亿元,其中预计股权转让价款金额约为11.78亿元,债权转让价款金额约为11.34亿元。或受此消息影响,6月2日红星美凯龙2022年9月到期的美元债创出3月25日以来最大涨幅。

作者:小债看市

来源:小债看市(ID:little-bond)

在“轻资产、重运营、降杠杆”发展战略下,红星美凯龙进行资产结构调整,更加聚焦主业,持续降低公司负债率。

聚焦主业

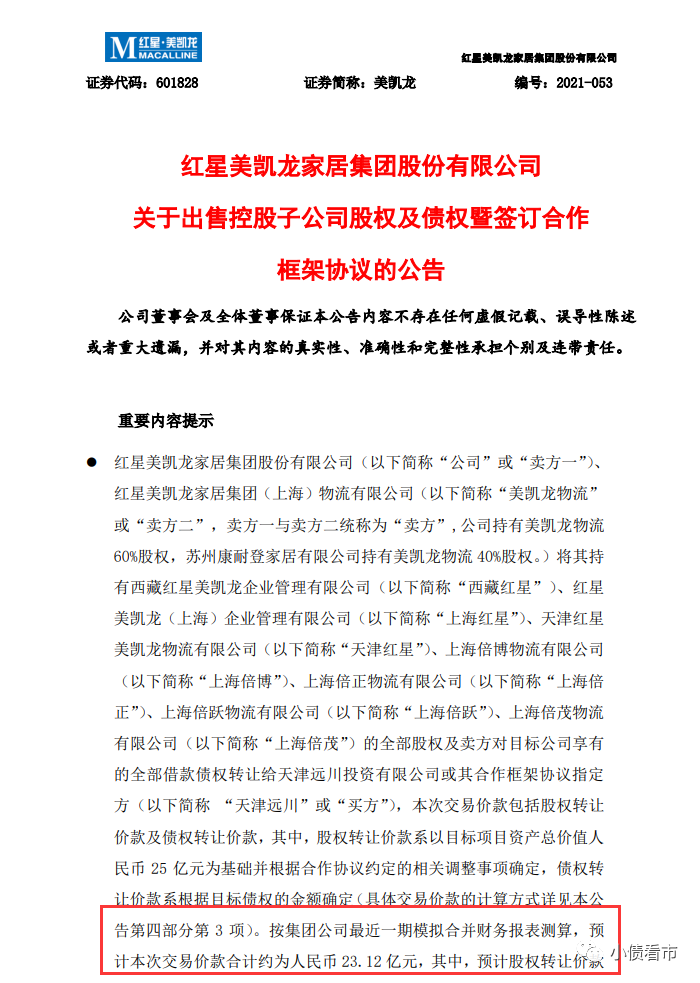

6月2日,红星美凯龙(601828.SH,01528.HK)公告称,将与美凯龙物流拟将西藏红星、上海红星等7家物流公司的全部股权及债权转让给天津远川投资有限公司(以下简称“天津远川”)或其合作框架协议指定方。

剥离控股子公司股权及债权公告

公告显示,预计本次交易价款合计约为23.12亿元,其中预计股权转让价款金额约为11.78亿元,债权转让价款金额约为11.34亿元。

据悉,天津远川主要从事外商投资,为瑞喜创投间接全资附属公司,后者由远洋集团持有49%股权,因此天津远川为远洋资本的关联公司。

红星美凯龙表示,本次交易契合公司“轻资产、重运营、降杠杆”的发展战略,有利于公司更加聚焦主业,持续降低公司的负债率,满足公司的中长期发展规划,符合全体股东的利益。

值得注意的是,这并非红星美凯龙首次与远洋资本合作,今年3月底远洋资本战略入股红星控股旗下红星企发及下属红星地产板块。

今年伊始,在“轻资产、重运营”发展战略下,红星美凯龙开始资产结构调整。此次将物流地产剥离,聚焦主航道,可见其资产结构调整的决心和效率。

或受此消息影响,6月2日红星美凯龙2022年9月到期的美元债创出3月25日以来最大涨幅。

据公开资料,红星美凯龙2022年9月到期的美元债由香港红星发行,当前余额3亿美元,票息3.375%,融资成本较低。

《小债看市》统计,在境内债方面,目前红星美凯龙存续20只债券,存续规模131.35亿元,其中将有10.47亿债券于一年内到期,短期集中兑付压力不大。

存续债券到期分布

据最新评级报告显示,红星美凯龙主体和相关债项信用等级均为AAA,评级展望“稳定”。

“轻资产、重运营、降杠杆”战略

据公开资料,红星美凯龙成立于1986年,是国内经营面积最大、商场数量最多以及地域覆盖面最广阔的全国性家居装饰及家具商场运营商,连续5年跻身“中国民营企业500强”前50位。

2015年6月,红星美凯龙在港交所主板挂牌上市,2018年又在上交所上市,号称“中国家居零售A+H第一股”。

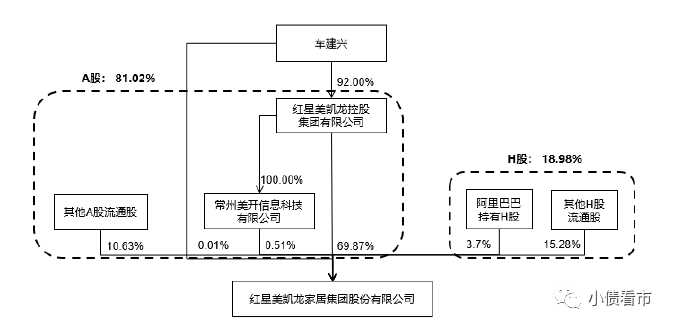

从股权结构上来看,红星美凯龙的控股股东为红星控股,持股比例为55.16%,穿透后公司实控人为自然人车建兴。

股权结构图

截至2020年末,红星美凯龙经营商场零售额在行业市场占有率达到17.1%,具有绝对的市场领先地位,为国内领先的家居装饰及家具零售企业。

自去年提出“轻资产、重运营、降杠杆”的发展战略以来,红星美凯龙在经营业绩等方面取得明显成效。

自2020年第二季度开始,红星美凯龙的营收逐渐好转,环比改善明显,第四季度营收达到47.09亿元,创下历史最好季度水平。

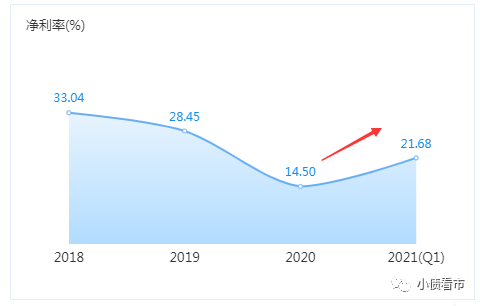

今年一季度,红星美凯龙实现营业收入33.41亿元,同比增长30.7%;实现扣非归母净利润4.13亿元,同比增长101.45%;净利率同比提高6.01个百分点至21.68%,盈利能力大幅提升。

净利润水平

现金流方面,红星美凯龙自身业务现金回笼能力较好,对债务利息形成较好覆盖。

2020年,红星美凯龙经营活动净现金流同比增长1.61%,保持净流入状态,今年一季度经营活动现金流仍为净流入状态。

经营获现能力

近年来,红星美凯龙发力“轻资产”运营业务,逐步降低自营商场的比例,扩大委管、战略合作和特许经营方式拓展业务,区域布局更为分散,有助于其抗风险能力的提升。

2020年,红星美凯龙委管商场净增加23家,特许经营家居建材项目净增加22家,年底委管和特许经营项目达到了339家,且后续已签约已拿地委管商场项目储备充足,未来具有充分发展空间。

截至今年一季末,红星美凯龙总资产为1350.5亿元,总负债829.69亿元,净资产520.81亿元,资产负债率61.44%。

近年来,红星美凯龙有序控制有息负债规模,截至2020年末其有息负债合计419.91亿元,较2020年6月末减少近25亿元,有息负债率下降至34.86%。

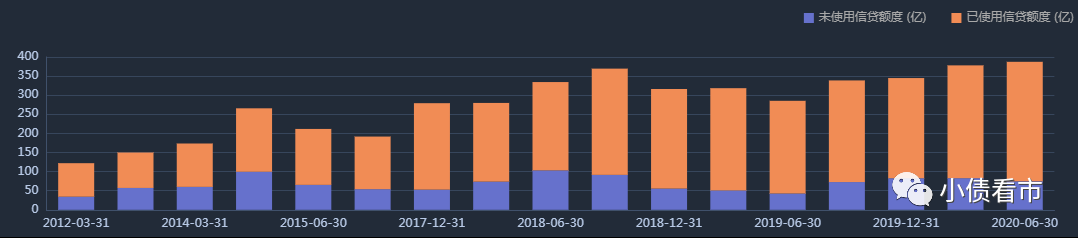

从融资渠道看,红星美凯龙主要依赖于银行借款和债券融资,占比分别达65.24%和33.12%,2020年其综合融资成本5.53%,同比下降0.11个百分点。

在间接融资方面,红星美凯龙一直和四大行等金融机构保持良好合作关系,截至2020年末其已获得24家银行共计387.81亿元的综合授信额度。

银行授信情况

同时,作为A股和H股上市公司,红星美凯龙资本市场融资渠道较为通畅,财务弹性较好。

就在一周前,红星美凯龙37亿元定增申请获得中国证监会的核准批复,这是其自2018年A股上市以来首次进行股权再融资。

除此之外,红星美凯龙还在持续优化债务结构,拓宽融资渠道,提高偿债能力。

今年3月,红星美凯龙的母公司红星控股成功完成“21红星01”发行,规模为30亿元,刷新了2021年民营企业公司债发行规模纪录。

未来,随着定增计划的顺利执行,自营和委管商场经营持续向好,减少资本开支轻资产发展,以及非核心资产的剥离。预计到2021年末,红星美凯龙负债率会进一步显著下降,其“轻资产、重运营、降杠杆”的战略方向和成效将会逐步显现。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~