公告一出,引起投资者不满,收到交易所问询。

作者:史晓姗

来源:中证鹏元评级

一、事件概述

2020年4月21日,金地(集团)股份有限公司(简称金地集团)发布公告,“18金地03”回售价格100元/张(不含利息),回售兑付日为5月28日,同时宣布在本期债券存续期的第2年末,根据当前的市场环境,发行人选择下调票面利率,即在后1个计息年度,票面利率调整为1.50%。公告一出,引起投资者不满,收到交易所问询。4月29日金地集团公告,后续期限维持原有票面利率不变。5月21日公告,本次回售金额为零元。

(一)事件冲突

“18金地03”事件的冲突在于,募集说明书中对“债券利率及确定方式”的描述为 “存续期后1年票面利率为本期债券存续期内前2年票面利率加公司提升的基点”,“提升”与回售公告中“下调”的操作冲突。需要注意的是,募集说明书中除上述地方提到利率的调整方式为“提升”,在“调整票面利率选择权”的描述是“调整”。根据行业惯例,大多数含有“调整票面利率选择权”的债券在募集说明书中会采用“调整”的描述,即可以上调也可以下调,部分债券明确约定“上调”,例如,永续债若选择不赎回,则通常会上调利率,再例如,“15金地01”、“16金地01”和“16金地02”明确约定调整利率的方向为“上调”。所以,可以认为“18金地03”的募集说明书在利率相关描述中存在瑕疵,由此,导致发行人的回售事件。4月29日北京市中伦(深圳)律师事务所出具法律意见书,“该条款并不支持公司单方面拟对‘18金地03’公司债券存续期后1年的票面利率的下调。”随后,金地集团尊重法律意见,下发公告表示维持票面利率不变。另外,本文也注意到1.5%的利率大幅低于当前市场AAA级发行利率,迫使投资者回售的用意明显,可能也是引起市场关注的另一个原因。

(二)金地集团下调利率的目的

1996年2月,金地集团由深圳市福田区国有资产管理局、深圳市投资管理公司、美国 UT 斯达康有限公司、深圳市方兴达建筑工程有限公司和金地实业开发总公司工会委员会(后更名为“金地(集团)股份有限公司工会委员会”)5 家单位作为发起人,在原金地实业开发总公司(简称“金地实业”)的基础上,通过对金地实业进行改组设立,并于2001年在上海证券交易所上市。截至2020年3月,公司无实际控制人,第一大股东为富德生命人寿保险股份有限公司-万能H(简称生命人寿),持股比例为21.69%。公司主营业务为房地产开发与销售,经营模式以自主开发销售为主,业务分为住宅地产开发、商业地产和产业地产开发与运营、房地产金融及物业管理服务等。

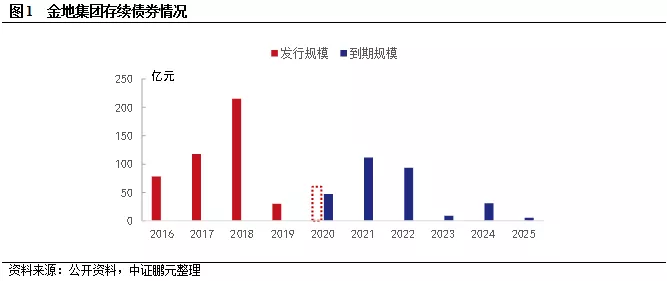

债务规模方面,公司外部融资以银行借款和债券融资为主,2017年融资规模大幅增加,资产负债率从65%跳升至72%,此后一直维持70%以上,位于行业合理区间。截至2019年末,长期借款和一年内到期的长期借款合计464.35亿元,公司存量债券余额415亿元,其中美元债4只,余额62.57亿元,资产负债率75.4%,净负债率60.24%。为缓解新冠疫情带来的负面冲击和偿债压力,公司2020年已发行6只债券全部用于偿还到期债务,规模合计60亿元,资产负债率升至77%,公司整体债务规模进一步提高。负债期限方面,截至2019年末,有息负债合计947.58亿元,长期负债占全部有息负债的63%,较2018年末的81.85%明显下降,但非受限现金依然可以覆盖短期负债(1.25倍),期限保持相对合理。融资成本方面,通过与行业[1]的对比,整体负债平均融资成本4.99%,其中债券发行成本多数情况下位于行业平均水平以下。“18金地03”与同期国债的发行利差为204BP,同月发行的“18华夏01”发行利差为355BP。

但受新冠肺炎疫情影响,公司一季度营业收入同比下滑34%,随着存量债券进入回售期(约80亿),公司短期偿债压力进一步加大,截至2020年一季度,现金短债比将为1.04。从主动负债管理的三个方面(规模、期限、成本)看,当前金地集团进行负债管理的重点在于减少短期债务。此次利率下调事件的主要目的,利用当期市场宽松的环境,通过降低票面利率,迫使持有人回售,提前购回2021年到期的债券,进行低息再融资,延长债务期限。但从投资者保护的角度看,此次缺乏对投资者利益的考虑,持有人回售的主动权变得相对被动。

受“18金地03”事件影响,于6月进入回售期的“18金地05”也宣布维持当期票面利率。而2020年进入回售期的还有“17金地01”和“15金地01”,也将面临同样的问题,可以考虑下文提到的相关方法。

二、房地产企业的负债管理

(一)房地产企业的负债特征

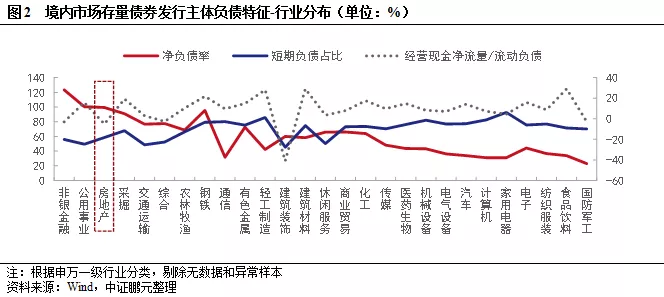

房地产行业由其业务形式决定了属于高负债行业,从2018年数据[2]看:(1)地产行业平均净负债率99%,仅次于非银金融和公用事业。(2)短期负债占比59%,再融资需求相对较高。(3)经营现金净流量/流动负债为-5%,远低于其他多数行业。以上特征表明,地产行业高度依赖外部融资,且短期偿债能力有限,债务滚续需求大。相比境内企业,目前香港房地产市场相对成熟,港资主流房企普遍采用租售混合经营的业务模式,注重业务间内部现金流的平衡,对外部资金依赖程度相对较低,保持了较高的抗风险能力[3]。以2018年数据为例,香港前十大房企中,资产负债率平均值为24%,净负债率平均值14%,现金及等价物基本可以覆盖短期有息负债。

不同的市场发展阶段决定了不同的经营特征,继而决定了不同的负债特征和负债管理方式。随着境内债务风险的加剧,转型需求提升,房地产企业陆续进行多元化布局,提升现金流管理水平。

1、通过赎回权的设置

(1)赎回权的定义

债券特殊条款的设置为发行人进行负债管理提供了一定的灵活度,常见的选择权有赎回、回售、调整票面利率、延期,境内市场还有利息递延支付。赎回权,是指发行人在约定期限内,以约定的赎回价从持有人手中购回债券的权利,是倾向于发行人利益的选择权。可赎回债券可视为包括一份持有人出售给发行人的看涨期权的普通债券,当市场利率低于票面利率一定水平时,发行人有权提前赎回债券,并以低息再融资。所以可赎回债券的价值要小于等于普通债券,发行人要为权利支付额外费用,也即票面利率往往高于普通债券。根据行权日的约定不同,可以分为欧式可赎回债券(在一定保护期后的某一时点可行权)、百慕大可赎回债券(根据约定的日程表行权)、美式可赎回债券(到期日前任一时点可行权)三大类,其中美式的灵活度高,欧式给予投资者一定保护,百慕大的灵活性介于两者之间。美元债市场即采用美式,境内债券多采用欧式,也有部分采用美式。

(2)赎回权的应用

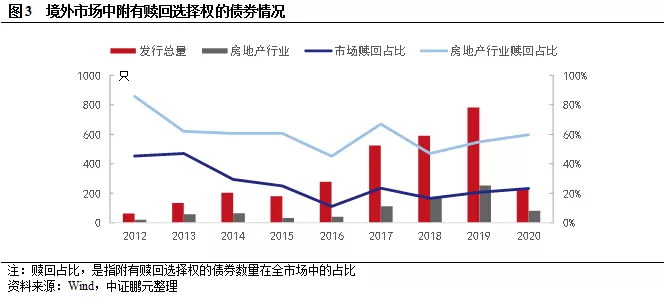

在债券发行时,与境内债券越来越的债券设置“回售选择权”不同,境外债券使用率较高的选择权是“赎回权”,而回售、调整票面利率、延期等条款占比仅个位数。其中,房地产企业中,附有赎回条款的债券数量占比明显高于其他行业,接近60%。而境内债券中,附有赎回权的债券数量占比不足10%且逐年下降、并以次级债为主,相反附有回售和调整票面利率的债券数量占比均在20%以上。

从境外美元债市场看,常见的赎回权设置可分为选择性赎回和强制性赎回。(1)选择性赎回通常有两种设置:一是,在到期日任何时候以票据本金100%的赎回价+溢价(截至赎回日)加应记未付利息,赎回全部或部分票据;二是,在到期日前任何时候通过一次或多次出售公司股票获得现金,赎回本金总额的部分(通常不超过35%)。赎回价为按票据本金大于100%的比例(通常为1+年利率) 加应记未付利息(截至赎回日)。(2)强制性赎回,即当触发某些约定事件时,发行人须按照约定的方式从持有人手中赎回债券,例如,控制权变更。

(3)设置赎回权的意义

选择权设置不同,为发行人调整负债结构提供了不同的操作空间,同时保护了投资者利益。(1)选择性赎回权,赋予发行人在融资环境宽松的条件下按合约调整负债结构的权利,即在利率下行时购回债券,发行新的低息债券。(2)强制性赎回,则保护了持有人在约定事件下的利益不受损害。相比境内,境外发行人对风险管理更加主动,更有利于实现共赢,而回售权的使用更偏向于投资者,或将发行人至于被动局面。

(三)案例分析

瑞安房地产有限公司(简称瑞安地产或公司),是瑞安集团在中国内地的房地产旗舰公司,于2004年成立,2006年10月在香港联交所上市(股份代号:272)。2015年6月公司净资产负债率位于87%的高位,随后开始轻资产策略,出售一系列资产,增强现金流,并在其债券存续期间中多次行使选择性赎回权、进行交换要约和收购要约,2017年末净资产负债率降为51%。在2019年年报发布会上,瑞安地产表示,2020年中期公司欲将负债率控制在60%以下。

1、收购要约

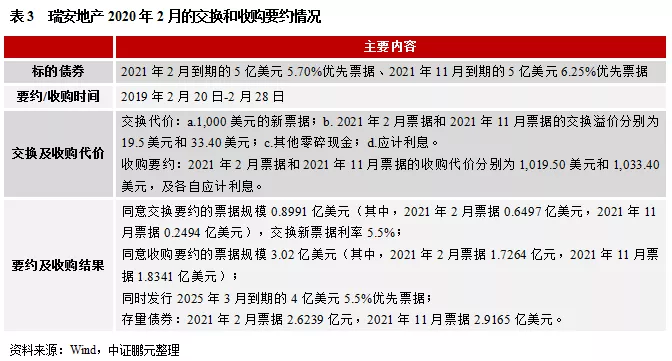

瑞安地产于2020年2月发布公告,对未偿付的2021年2月到期的5亿美元5.70%优先票据(简称2021年2月票据)、2021年11月到期的5亿美元6.25%有限票据(简称2021年11月票据)提出交换和收购要约,同步发行新票据(具体如表3所示)。通过交换和收购要约,一方面,瑞安地产实现债务期限延长,存量债务规模减少,同时新发债券降低整体负债成本。另一方面,投资者根据自身需求,选择继续持有旧票据、或持有交换新票据还是选择出售旧票据。可以看出,收购代价与交换要约的溢价相同,区别在于本金的兑付方式,并非所有的投资者都倾向于现金提前偿付。

另外,2021年2月票据和2021年11月票据分别于2017年2月和2019年2月发行,均附有赎回权。根据发行文件约定,赎回价为赎回本金100%加溢价、应计未付利息,最终发行人选择收购要约,而未行使赎回权。要约相比发行条款设置(尤其是赎回价在发行时即约定的),更加市场化、公平化。

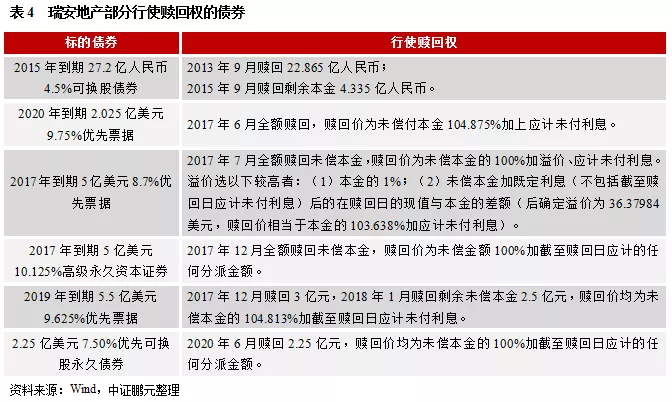

2、行使赎回权

瑞安地产迫于负债结构调整的压力,2017年大规模赎回境外美元债。第一,部分债券分次完成全额赎回;第二,赎回日在到期日之前即可,部分债券的赎回发生在到期日前几个月;第三,赎回价,通常包括一定的溢价,可以选择方法一“在行使赎回权时确定”(如表4),或方法二“在发行时进行明确约定”,例如,中国恒大发行的2022年3月到期的1亿美元8.25%优先票据,其选择性赎回权设置为,若在2020年赎回,赎回价为赎回本金的104.125%,若在2021年及以后赎回,赎回价为102.0625%。方法一和方法二均按现金流折现方法确定溢价,由赎回日距离到期日的时间和无风险利率决定,越靠近到期日,则溢价逐渐减小。

三、当前低利率环境中境内企业负债管理

2020年初的新冠肺炎疫情,加剧了地产企业再融资压力。在当前国内低利率和注册制落地的环境下,房企新增债券数量明显上升,下调利率动机趋显。在融资窗口期,可以进行负债结构调整,一方面,本文推荐使用赎回或收购要约减少存续高息债务,而非下调票面利率迫使投资者卖出债券;另一方面,出于降低利息成本考虑,附有利率调整选择权的债券可以下调利率至合理水平。同时,可以考虑债券置换等市场化手段。

(一)境内企业负债管理特征

与境外市场不同,境内企业负债管理存在以下特征:第一,倾向于投资者保护。从特殊条款设置看,附有赎回权的债券占比较低,而回售权和交叉违约在内的投资者保护条款使用频率快速上升。第二,回售权通常与调整利率选择权结合,利率调整的主动权在发行人。第三,相关制度有待完善。例如,“18金地03”将利率下调至1.5%或扰乱市场规则。在透析以上特征发现,第一,虽然保护性条款应用率提高,但在使用中存在的不合规现象降低了其使用效果;第二,回售权和调整利率选择权的结合,演变为发行人的工具,即在利率下行时大幅下调利率迫使持有人回售,从而进行低息再融资,变相实现“赎回权”,且避免支付了高于普通债券的票面利率和赎回代价(回售价通常为未偿本金的100%),例如,“18金地03”;第三,对于境内债券赎回权应用比例较低的原因,除了发行人为了降低融资成本,或因为赎回时间设置的灵活度有限,从目前看,赎回权和回售权、调整利率选择权多为同一时期,让赎回权的使用价值有所下降。整体来看,投资者利益保护仍待提高,发行人进行负债管理需要更加注重公平、市场化。

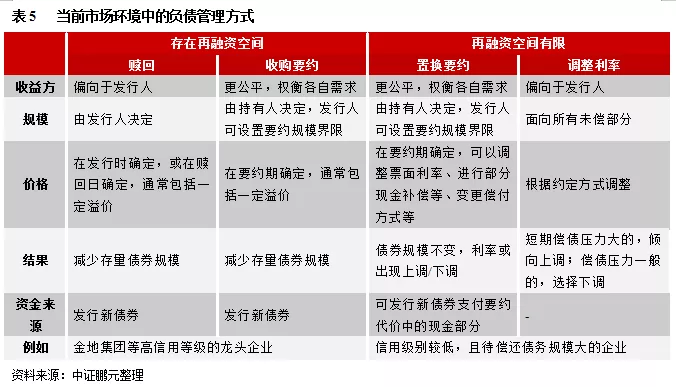

1、负债管理方式选择

从上文分析可以看出,不同的方式,对应不同的融资环境和需求。(1)存在再融资空间:当期利率位于低位,再融资成本降低,同时注册制放开净资产40%的限制,打开了部分企业的融资空间。此时,可通过赎回或者收购要约减少存量高息债务。收购要约,和置换要约类似,不需要在募集说明书中规定,而是根据市场化、公平的方式进行。为没有赎回权的发行人提供调整负债的机会。(2)再融资空间有限:对于再融资空间有限的企业,其新增债券的规模有限,或不足以覆盖赎回/购回的债券,则可以考虑置换要约。对于存在调整利率选择权的,可以选择适当下调/上调利率。

截至2020年5月20日的利率调整情况[4],2020年选择调整利率的债券有373只,利率下调的债券占比42%,主要分布在AA+及以上企业,而上调主要发生在AA级企业,占上调总数的54.8%。结合行业看,房地产企业中上调比例为71%,高于大多数主要行业,且集中在AA+及以上主体等级,说明地产企业相对于其他行业面临更加严峻的现金流缺口和偿债压力,为避免投资者回售选择上调利率。

2、总结

2020年全球经济受新冠肺炎疫情影响,下行趋势明显,全球呈现货币宽松局面。境内房地产企业上半年的销售和施工进度放缓,随着存量债务到期,再融资需求抬升。目前,境内市场利率维持低位,处于融资窗口期,适合主动进行负债结构调整,降低债务成本,学习境外债券市场充分遵循合约条款和市场化原则,提升投资者权益的保护和市场化定价有效性,促进债券市场健康发展。此外需要关注,受新冠肺炎疫情影响,地产行业集中度或上升,部分抗风险能力较弱的企业存量债务偿还压力加大。

随着我国债券市场加强投资者保护,推进风险债券处置方式的创新,将更加注重市场化和公平原则,完善含有选择权债券的市场定价。在对债券合理定价的基础上评估并承担各自风险,遵循市场规则和合约约定,减轻当前选择权受益人错配的问题。

注:

[1] 选取满足以下条件的债券为对照组:(1)主体信用级别为AAA;(2)同年同月发行的同期限同债券类型债券,且为相同利率品种。

[2] 据Wind数据,选取2019年末存量债券发行人的2018年年报数据为样本,剔除部分极端值。

[3] 来源夏磊地产观察。

[4] 在2019年末存量债券中,筛选出有调整利息选择权、且为累进利率的债券6,755只,其中1,402只发生过利息调整。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~