广州证券被中信证券收购后,对其投行、资管运营可能会产生一定影响,那么由广州证券担任管理人和承销商的ABS应该如何关注呢?

作者:文小森

来源:金融二叉树(ID:jinrongerchashu)

这两天小编的朋友圈被“最大券商并购案”刷屏了,关于这个并购相信大家都不陌生,就是今年1月份开始的中信证券对广州证券的并购,昨天这个事项又迎来了新的进展,中信证券披露了《证监会行政许可项目审查一次反馈意见通知书》。

其中一条反馈意见大概是这样的:

监管要求中信证券补充披露,本次交易完成后,中信证券未来经营发展战略和业务管理模式,是否会对广州证券现有业务的自营、投行、资管的规模、模式、方向产生重大影响;并进一步补充披露,本次交易在业务、资产、财务、人员、机构等方面的整合计划、整合风险以及相应管理控制措施。另外,中信证券对本次收购未设置业绩承诺,须补充披露对公司中小股东权益的影响。

广州证券被中信证券收购后,对其投行、资管运营可能会产生一定影响,那么由广州证券担任管理人和承销商的ABS应该如何关注呢?

小编认为此次并购完成后,首先要关注由广州证券担任管理人的ABS管理人是否会变化,若管理人不做实质变更,是否会涉及名称变更;其次要持续关注管理人对ABS的存续期管理。对于存续期的ABS主要关注以下几个问题:

一、管理人的权利与义务

一般情况下管理人在专项计划中的权利义务如下:

(一)管理人的权利

1、管理人有权根据《专项计划标准条款》及《认购协议》的约定将专项计划的认购资金用于购买基础资产,并管理专项计划资产、分配专项计划利益。

2、管理人有权收取管理费和销售费。

3、管理人有权根据《专项计划标准条款》的规定终止专项计划的运作。发生提前终止事件时,管理人应为资产支持证券持有人的利益将该事件提交有控制权的资产支持证券持有人大会由其对是否终止专项计划作出决议。

4、管理人有权委托托管人托管专项计划资金,并根据《托管协议》的规定,监督托管人的托管行为,并针对托管人的违约行为采取必要措施保护资产支持证券持有人的合法权益。

5、管理人有权委托监管银行对资金归集账户实施监管,以监督资产服务机构严格按照《监管协议》和《服务协议》的约定划转基础资产回收款。

6、管理人有权监督差额支付承诺人严格按照《回售和赎回承诺函》的约定划转用于回售和赎回所需的资金。

7、管理人有权根据《计划说明书》、《专项计划标准条款》、《认购协议》和《服务协议》的规定,委托资产服务机构代为履行其对基础资产的管理服务。

8、管理人有权代表全体资产支持证券持有人于差额支付通知日向差额支付承诺人发出《差额支付通知书》。

9、当专项计划资产或资产支持证券持有人的利益受到差额支付承诺人或其他任何第三方损害时,管理人有权代表全体资产支持证券持有人依法向相关责任方追究法律责任。

(二)管理人的义务

1、管理人应在专项计划管理中恪尽职守,根据《认购协议》及《专项计划标准条款》的规定为资产支持证券持有人提供服务。

2、管理人应根据《管理规定》建立健全内部风险控制,将专项计划的资产与其固有财产分开管理,并将其受托管理的不同专项计划项下的专项计划资产分别记账。

3、管理人应根据《管理规定》以及《专项计划标准条款》的规定,将专项计划的认购资金用于向原始权益人购买基础资产。

4、发生《专项计划标准条款》约定的需征求管理人事先同意事项时,管理人应提交有控制权的资产支持证券持有人大会由其对是否同意资产服务机构开展上述事项进行决议。

5、管理人在管理、运用专项计划资产时,应根据《管理规定》和《托管协议》的约定,接受托管人对专项计划资金拨付的监督。

6、管理人应根据《管理规定》及《专项计划标准条款》的约定,按期出具管理人报告,保证资产支持证券持有人能够及时了解有关专项计划资产与收益等信息。

7、管理人应按照《专项计划标准条款》的约定向资产支持证券持有人分配专项计划利益。

8、管理人应按照《管理规定》及《专项计划标准条款》的约定,妥善保存与专项计划有关的合同、协议、推广和销售文件、交易记录、会计账册等文件、资料,保存期不少于专项计划终止后二十年。

9、在专项计划终止时,管理人应按照《管理规定》、《专项计划标准条款》及《托管协议》的约定,妥善处理有关清算事宜。

10、管理人因自身或其代理人的过错造成专项计划资产损失的,应向资产支持证券持有人承担赔偿责任。

11、管理人应监督托管人、资产服务机构、监管银行、差额支付承诺人及其他机构履行各自在专项计划文件项下的职责或义务,如前述机构发生违约情形,则管理人应代资产支持证券持有人根据有关专项计划文件的规定追究其违约责任或损失赔偿责任。

要重点关注管理人权利义务是否发生变更,是否能到有效执行。

二、管理人报告

原始权益人、管理人、托管人等资产证券化业务参与人的经营情况发生重大变化,或者作出减资、合并、分立、解散、申请破产等决定,可能影响资产支持证券持有人利益的行为,应及时将有关该重大事件的情况向资产支持证券持有人作披露,说明事件的起因、目前的状态和可能产生的法律后果,并向上交所、中国基金业协会报告,同时抄送对管理人有辖区监管权的中国证监会派出机构。

三、现金流归集与监管

要关注管理人被收购后,风控系统是否发生变化,是否对归集流程、账户监管有影响。

1、是否明确基础资产现金流从产生到进入专项计划账户所经过的账户环节、时点及触发环境;

2、是否明确收款账户的具体监管安排,包括划付款项权利,金额限制及其他监管要求。

四、循环购买

对于存在循环购买的ABS,要关注管理人对循环购买的内部业务流程是否有变化,是否有专人对接循环购买业务流程。

是否及时根据资产管理合同和《资产买卖协议》的规定将回收款收款账户归集的基础资产回收款及可用于循环购买的监管资金划付至原始权益人指定账户用于购买新的同类基础资产账户。

五、收益分配、赎回、回售流程

管理人收益分配流程、回售流程及赎回流程也是重点关注的对象。

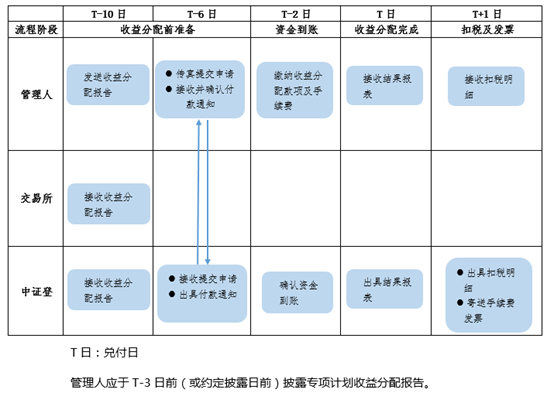

1、收益分配流程

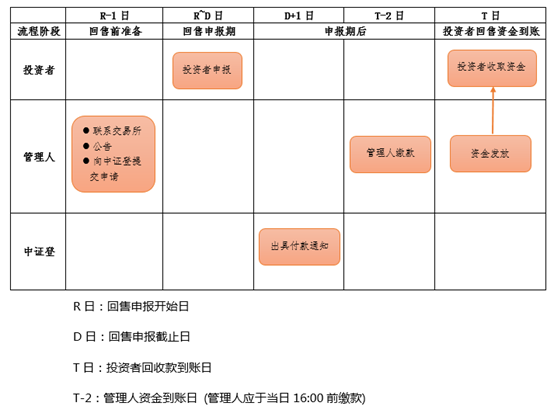

2、回售流程

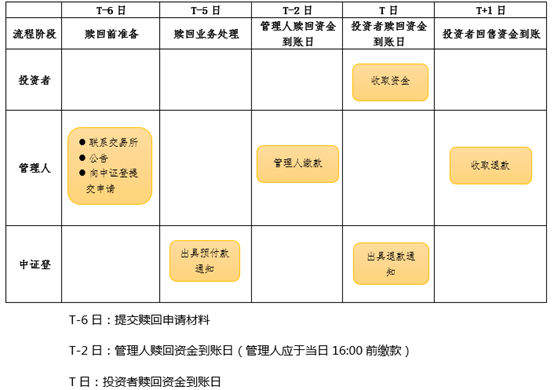

3、赎回流程

声明:

1、本文仅供项目参考,具体申报材料以交易所要求为准。2、本文是作者个人整理,不代表所在机构的意见,更不能构成投资等建议。3、欢迎转发、收藏,本文谢绝未经授权的一切方式的转载。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~