号称“智慧安全领导者”的蓝盾股份,自上市后开启一系列外延式并购,虽然业绩得到大幅提升,但也为爆雷埋下了隐患。

作者| 小债看市

来源| 小债看市(ID:little-bond)

号称“智慧安全领导者”的蓝盾股份,自上市后开启一系列外延式并购,虽然业绩得到大幅提升,但也为爆雷埋下了隐患。

5月17日,联合资信公告称,下调蓝盾股份(300297.SZ)主体长期信用等级为BB,同时下调“蓝盾转债”的信用等级为BB,评级展望为负面。

降级公告

2022年5月11日,蓝盾股份拟以公司不能按时清偿到期债务且明显缺乏清偿能力,但具有重整价值为由,向有管辖权的人民法院申请对公司进行重整及预重整,该事项尚需通过股东大会审议。

目前,蓝盾股份财务状况急剧恶化,大量债务逾期未偿还,且涉及多项诉讼、仲裁事项,公司整体偿债能力较弱。

如果蓝盾股份向法院提起破产重整并获法院受理,“蓝盾转债”本息全额兑付可能性较低,违约概率较高。

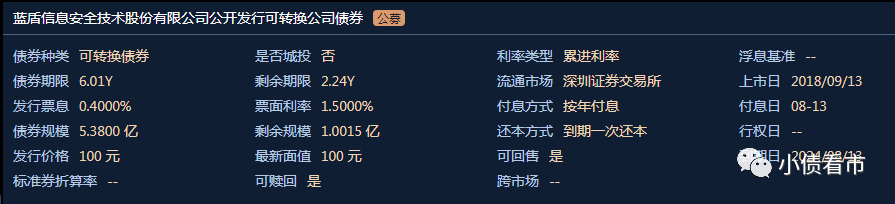

《小债看市》统计,目前蓝盾股份仅存续“蓝盾转债”这一只可转债,存续规模1亿,转股金额4.38亿元,转股价5.79元。

“蓝盾转债”资料

自2022年4月29日起,蓝盾股份被实施退市风险警示及其他风险警示,股票简称由变更为“*ST蓝盾”。

另外,蓝盾股份及下属子公司、实际控制人柯宗庆和柯宗贵多次被法院列入失信被执行人名单。

02 债务危机

据官网介绍,蓝盾股份成立于1999年,是信息安全行业的领军企业,2012年在深交所创业板上市。

蓝盾股份构建了以安全产品为基础,覆盖安全方案、安全服务、安全运营的完整业务生态,为各大行业客户提供一站式的信息安全整体解决方案。

蓝盾股份官网

从股权结构上看,蓝盾股份的控股股东及实际控制人为柯宗贵、柯宗庆兄弟,二人合计持有17.35%股份;中经汇通为控股股东的一致行动人。

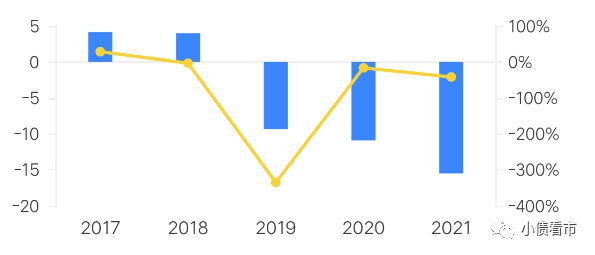

近年来,受电商运营服务业务萎缩影响,蓝盾股份连续三年发生巨额亏损,财务状况持续恶化。

2019-2021年,蓝盾股份分别亏损9.37亿、10.93亿以及15.51亿元,亏损额不断扩大,今年一季度再次亏损2.67亿元。

归母净利润

值得注意的是,蓝盾股份2021年财务报表经鹏盛会计师事务所审计,被出具了“无法表示意见”的审计报告。

2021年末,因涉嫌信息披露违法违规,中国证监会决定对蓝盾股份立案调查。由于立案调查尚未有最终结论,审计师无法判断立案调查结果对公司财务报表的影响程度。

目前,蓝盾股份债务逾期未偿还,大量诉讼、仲裁事项,大量银行账户被司法查封冻结。审计师无法获取充分、适当的审计证据以对公司在持续经营假设的基础上编制财务报表是否合理发表意见。

另外,由于客户欠款及公司预付款较大影响,蓝盾股份经营性现金流持续净流出,其经营获现能力恶化。

经营性现金流

截至2022年一季末,蓝盾股份总资产为62.1亿元,总负债52.2亿元,净资产9.89亿元,资产负债率84.07%,高于行业平均水平。

《小债看市》分析债务结构发现,蓝盾股份主要以流动负债为主,占总负债的95%,债务结构待优化。

同报告期,蓝盾股份流动负债有49.7亿元,主要为短期借款,其一年内到期的短债债务有28.49亿元。

相较于短债压力,蓝盾股份流动性早已枯竭,其账上货币资金仅剩4531.43万元,现金短债比为0.016,存在巨大短债偿债风险。

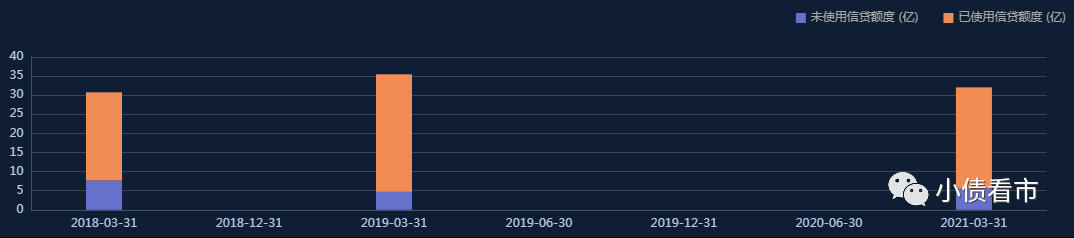

在备用资金方面,截至2021年3月底,蓝盾股份共获得银行授信额度32.05亿元,尚未使用额度5.56亿元,债务逾期后或对所获得授信额度的使用产生影响。

银行授信

《小债看市》注意到,近年来蓝盾股份短期借款规模迅速攀升,短期负债高企,自2018年起其自有资金就已无法覆盖短债,短债偿债风险不断被放大。

除此之外,蓝盾股份还有2.5亿非流动负债,主要为长期借款,其长期有息负债合计9697.28万元。

整体来看,蓝盾股份刚性债务规模有29.46亿元,主要以短期有息负债为主,带息债务比为56%。

从偿债资金方面看,蓝盾股份主要依赖于外部融资,其融资渠道较为多元,除了发债和借款,还通过租赁融资、应收账款、定增、股权质押以及信托等方式融资。

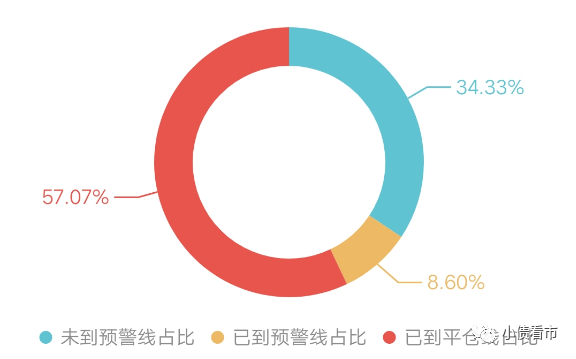

据最新数据显示,柯宗贵、柯宗庆及中经汇通所持蓝盾股份股权质押率分别为99.57%、100%以及99.82%,且全部处于被冻结状态。

若质押股权到期不能解押或蓝盾股份股价大幅下跌,可能导致控股股东被动减持,存在实际控制人变更风险。

股权质押风险

在资产质量方面,蓝盾股份应收账款和预付款项规模高企,账面价值合计32.57亿元,占资产总额的52%,不仅资金占用严重,并且应收账款账龄较长,存在较大坏账风险。

截至2021年中,蓝盾股份受限资产合计14.17亿元,其中在建工程受限资产高达9.56亿,受限资产占总资产比为23%,受限比例较高。

此前,为应对经营和融资中所面临不利局面,蓝盾股份一方面加快引入战投,优化股权结构,另一方面欲开展定增,缓解流动性压力。

早在2019年10月,蓝盾股份就与科学城集团签署了《股权转让框架意向协议》,但次年10月双方终止股权转让的相关事宜。

随后,蓝盾股份又与宜宾市叙州区人民政府签订《战略合作协议》,引入了宜宾市叙州区国资战投并签署32亿元一揽子交易战略投资协议。

总得来看,蓝盾股份业绩连年亏损,财务状况持续恶化;债务负担较重,流动性枯竭;资产质量一般,变现能力较差。

1995年,辞去公职的柯宗庆和弟弟柯宗贵在广州成立了水晶球信息技术有限公司,主做电脑股票机。

当时,水晶球给柯氏兄弟带来了第一桶金,但1998年之后股票市场持续低迷,他们开始寻找新的创业方向。

1999年,受保护网络信息安全启发,柯氏兄弟一起成立了蓝盾的前身天海威数码,主营网络信息安全业务。

蓝盾股份董事长柯宗庆

2001年4月,在南海发生了中美撞机事件,随后中美黑客发生大规模网络大战,随着美国黑客不断袭击中国网站,中国黑客则在五一期间打响了“五一黑客反击战”。

此时,蓝盾在市场上开展了“千万元大援助”活动,免费给政府网络上门安装防火墙,并免费检查漏洞,一时名声大噪。

“五一黑客大战”之后,国家对信息安全的认识大幅提升,市场启动后蓝盾也从人员、经费等方面加大了投入,2005年其注册资本由500万元提升到5000万元。

2008年之后,国内信息安全意识全面爆发,“十三五”规划中提到到2020年信息安全产品收入达2000亿元。

2012年,蓝盾股份成功登陆资本市场,并于两年后开始大手笔外延式发展。

2014-2017年,蓝盾股份先后溢价收购了华炜科技、中经电商、汇通宝以及满泰科技60%股权,业绩出现了迅速提升。

但同时,蓝盾股份也积累了巨额商誉和负债,截至2017年底其形成商誉账面原值13.03亿元,负债翻了7倍攀升至42亿。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~