(一)经过长达一年的修订,2021年9月22日银保监会正式发布《商业银行监管评级办法》,将之前的《内部指引》升级为《办法》,表明政策层面对商业银行监管评级的重视。

作者:毛小柒

来源:涛动宏观(ID:jinrongjianghu123123)

一、《商业银行监管评级内部指引》正式升级为《商业银行监管评级办法》

(一)经过长达一年的修订,2021年9月22日银保监会正式发布《商业银行监管评级办法》(银保监发〔2021〕39号,以下称《办法》),将之前的《内部指引》升级为《办法》,表明政策层面对商业银行监管评级的重视。

(二)就商业银行监管评级而言,先前的政策依据主要为2005年12月30日原银监会发布的《商业银行监管评级内部指引(试行)》(银监发(2005)88)以及2014年原银监会发布的《商业银行监管评级内部指引》(银监发〔2014〕32号),而此次39号文实际上是对32号文的修改完善和进一步升级。

(三)银监会还曾于2004年先后发布了《股份制商业银行风险评价体系(暂行)》、《外资银行风险评价手册》和《农村合作金融机构风险评价和预警指标体系(试行)》以及《商业银行风险监管核心指标(试行)》等系列评级类政策文件,并分别于2007年发布了《农村信用社监管评级内部指引(试行)》(银监发〔2007〕14号)、2008年发布了《农村合作金融机构2008-2010年主要风险指标及监管评级达标升级规划》以及2012年发布了《村镇银行监管评级内部指引》(银监发〔2012〕1号)。

因此,39号文发布后,意味着商业银行监管评级领域的大一统文件正式明确,之前的相关文件均将废止。

二、《监管评级办法》有哪些要点?以及与《监管评级内部指引》有什么不同?

(一)大一统文件:基本适用银保监会管辖的所有银行业金融机构

相较于之前的诸多分类评级文件,《商业银行监管评级办法》的适用范围更广,基本囊括了银保监会管辖的所有银行业金融机构,可以说具有普适性。

1、适用于开业满一个会计年度以上的商业银行、农合行、农信社以及村镇银行。其中,商业银行具体指境内设立的中资商业银行、外商独资银行以及中外合资银行,但不包括开发性银行(国开行)和政策性银行(口行和农发行)。

2、经银保监会批准的其他银行业金融机构也适用该《办法》,并参照《办法》进行修订,具体包括信托、保险、金融资产管理公司、金融资产投资公司、理财公司、消费金融公司、汽车金融公司、金融租赁公司等。

(二)整体延续了国际通胀的“CAMELS+”评级体系,但有不少新变化

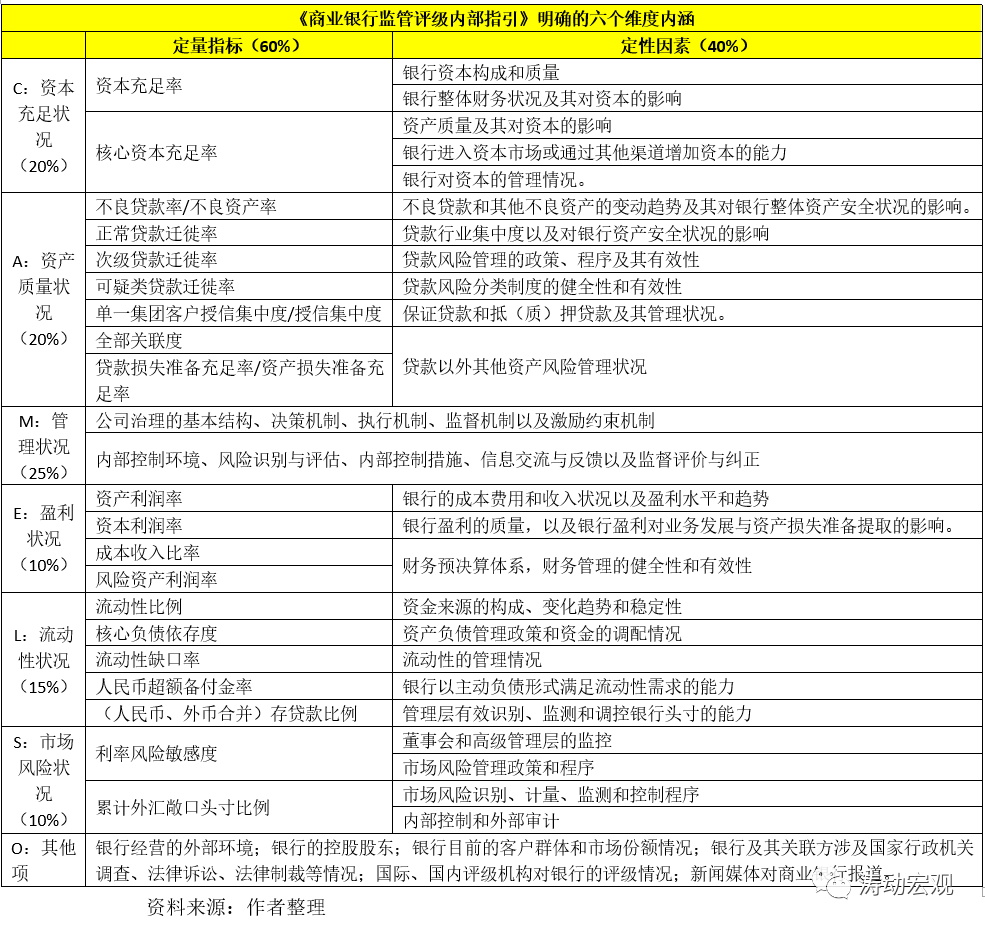

商业银行监管评级充分借鉴了国际通用的“CAMELS+” 评级体系(即Capital adequacy、Asset quality、Management quality、Earnings、Liquidity、Sensitivity to market risk等六个英文单词的首字母拼组),不过新发布的《办法》有一些变化。

1、传统的“CAMELS+”银行评级体系一般包括7项要素,分别为资本充足(C)、资产质量(A)、管理质量(M)、盈利状况(E)、流动性风险(L)、市场风险(S)和信息科技风险(I)。《办法》在借鉴“CAMELS+”体系的基础上,新增了数据治理维度和机构差异化要素维度。

其中,“数据治理”要素是指把数据真实性、准确性、完整性作为评判银行风险管理状况的基础性因素,“机构差异化要素”是指根据不同类型银行机构的风险特征来实施差异化监管。

2、将“管理状况”维度调整为“公司治理与管理质量”维度,进一步突出公司治理的作用,以加大对银行机构公司治理状况的监管关注,引导银行将改进公司治理作为防范化解风险的治本之策。

3、将各维度的分值权重进行了相应的调整,如资本充足、资产质量、公司治理与管理质量以及盈利状况等四个维度的权重分别下调了5个百分点,通过新增的三个维度来弥补,而流动性风险与市场风险维度的权重则保持不变。

4、监管评级要素由定量和定性两类评级指标组成。不过《商业银行监管评级办法》并没有披露九个维度的具体评判要素构成,但这里可以参照《商业银行监管评级内部指引》的规定。

(三)监管评级结果新增S级,并在具体档次上有明显差异

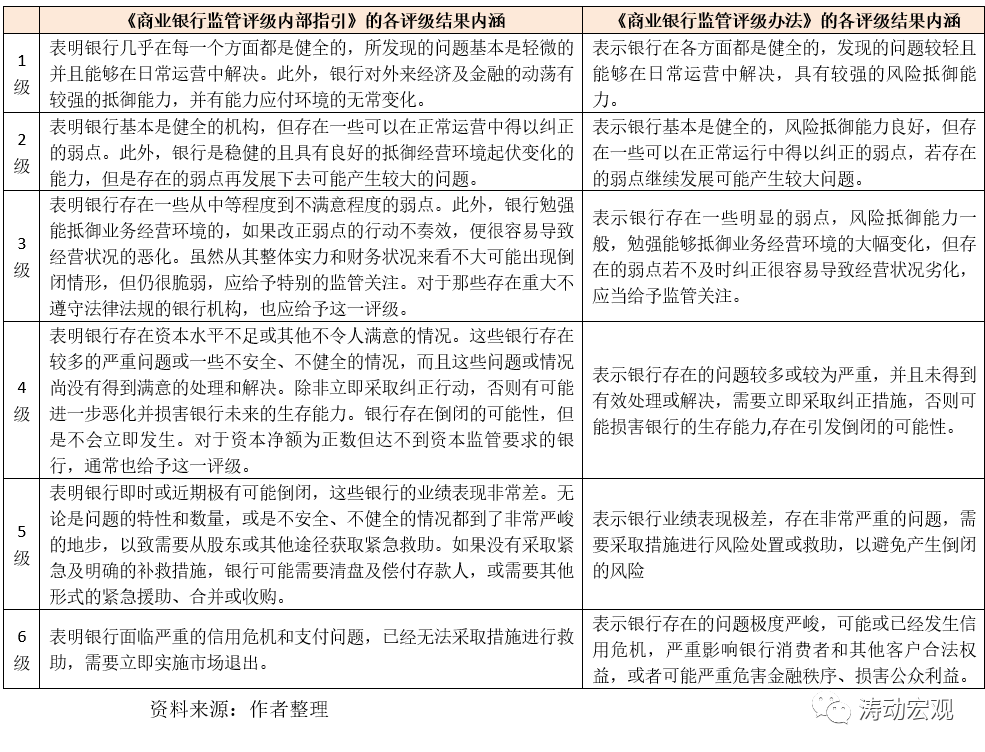

《办法》与《内部指引》均将评级分为六个级别,级别越高风险越大,监管关注度也会越高。不过相较而言,具体档次的划分上亦有明显差异。

1、由原来的15个档次调整为13个档次。其中,1级由原来的三档调减至两档,2级和3级继续保持原来的三档,4级由原来的两档调增至三档,5级和6级则分别由原来的两档调减至一档。

2、新增了S档(适用正处于重组、被接管、实施市场退出等情况的银行)。

(四)基本内涵:1-2级为正常、3-4级存在风险、5-6级为高风险机构

监管评级结果衡量着商业银行的经营状况、风险管理能力和风险程度,评级越高,表明风险越高,需要越高程度的监管关注。其中,评级为3级(含)以上的银行业金融机构表明存在风险。

1、只有评级结果为1级的银行,才可以豁免相应的监管。

2、整体上看,评级为1-2级的银行整体上算是比较好的。

3、评级为5级和6级的银行均为高风险机构。

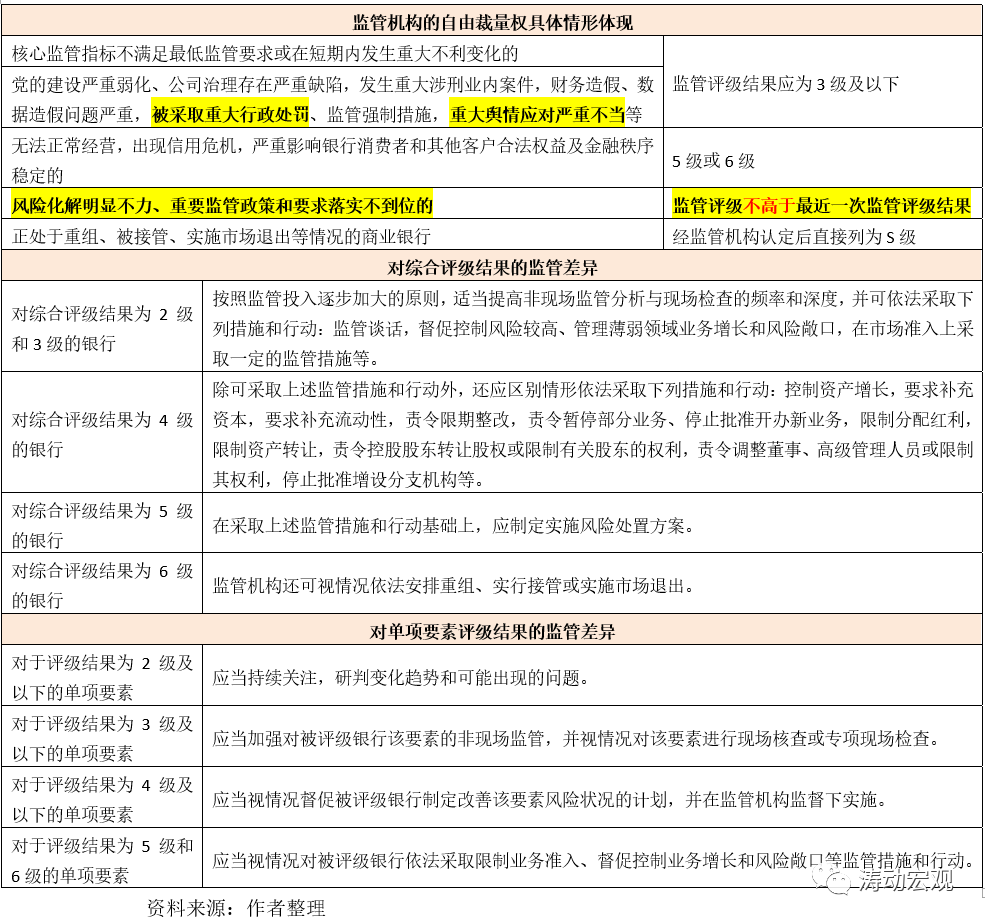

(五)监管机构有权对评级结果进行相应调整

在确定初步级别和档次的基础上,监管机构有权进行相应调整,即监管机构在五种情形下有一定的自由裁量权(具体如下表)。这里面值得关注的是,对于风险化解明显不力、重要监管政策和要求落实不到位的机构,监管评级应高于最近一次监管评级结果。

(六)监管差异:评级档次越高、风险越高,监管力度也越大

监管机构可根据评级结果的差异,采取不同的监管举措,一般根据评级档次的高低,按照监管投入逐步加大的原则,适当提高监管力度。目前来看,只有评级结果为1级的银行,才可以豁免相应监管。

1、对于评级结果为2-3级的银行,具体举措包括监管谈话,督促控制风险较高、管理薄弱领域业务增长和风险敞口,在市场准入上采取一定的监管措施等。

2、对于评级结果为4级的银行,具体监管举措包括控制资产增长,要求补充资本,要求补充流动性,责令限期整改,责令暂停部分业务、停止批准开办新业务,限制分配红利,限制资产转让,责令控股股东转让股权或限制有关股东的权利,责令调整董事、高级管理人员或限制其权利,停止批准增设分支机构等。

(七)其它要点:监管评级结果仅供监管机构内部使用,无故不对外提供

1、监管评级周期为1年(从上年的1月1日至12月31日),年度评级工作原则上应于每年3月底前完成。

2、银保监会及其派出机构应将商业银行的监管评级最终结果以及存在的主要风险和问题,通过会谈、审慎监管会议、监管意见书、监管通报等方式通报给商业银行,并提出监管意见和整改要求。

3、监管评级结果原则上仅供监管机构内部使用。必要时,监管机构可以采取适当方式与有关政府部门共享商业银行监管评级结果、根据对等原则向境外监管当局提供商业银行监管评级结果,并要求其不得向第三方提供或公开。

4、商业银行应对监管评级结果严格保密,不得将监管评级结果向无关人员提供,不得出于广告、宣传、营销等商业目的或其他考虑对外披露,确有必要向其他监管部门、政府部门等特定对象提供监管评级结果的,应报经银保监会及其派出机构同意后提供。

三、除银保监会的监管评级外,还应关注另外两类评级体系

除银保监会的监管评级外,还应关注另外两类评级体系,一是央行主导的金融机构评级(详见于每年发布的《中国金融稳定报告》),二是银行业协会主导的陀螺评级体系。相较而言,央行金融机构评级体系更为值得关注。

(一)始于2017年的央行金融机构评级:适用于所有银行业金融机构

央行自2017年开始对所有金融机构进行评级,2018年开始按季度进行评级、每年度至少开展一次现场评级,并根据评级结果区分各类金融机构的风险隐患程度。这里重点分析《中国金融稳定报告2021》中披露的央行金融机构评级结果。

具体来看,评级结果分为11级,分别为1-10级和D级,级别越高表示机构的风险越大。其中,评级结果1-5级为“绿区”、评级结构6-7级为“黄区”、评级结果8-D级为“红区”。“绿区”和“黄区”机构可视为在安全边界内。

其中,在评级结果为8级(含)以上的金融机构,为高风险机构,在金融政策支持、业务准入、再贷款授信等方面采取更为严格的约束措施。

1、高风险机构:城商行13家,农村机构271家,四省市无高风险机构

(1)大型银行、外资银行、民营银行的评级结果较好,无高风险机构。

(2)130家参评的城商行中,10%(即13家)为高风险机构。

(3)目前122家村镇银行为高风险机构,271家农村金融机构(含农商行、农合行和农信社)为高风险金融机构。

(4)从区域分布来看,浙江、福建、江西、上海等地区辖内无高风险机构,辽宁、甘肃、内蒙古、河南、山西、吉林、黑龙江等地区高风险机构数量较多。

2、推动地方政府和监管部门合力处置高风险金融机构

(1)央行会定期向地方政府发送风险提示函,同时向相关监管部门通报高风险机构情况,推动地方政府和监管部门分类施策、精准拆弹。

(2)央行向评级对象“一对一”通报评级结果、主要的风险和问题,约谈高管、下发风险提示函和评级意见书、提出整改建议,并对症提出诸如补充资本、压降不良资产、控制资产增长、降低杠杆率、限制重大授信和交易、限制股东分红、更换经营管理层、完善公司治理和内部控制等要求。

(二)始于2015年的陀螺评价体系:仅适用于商业银行

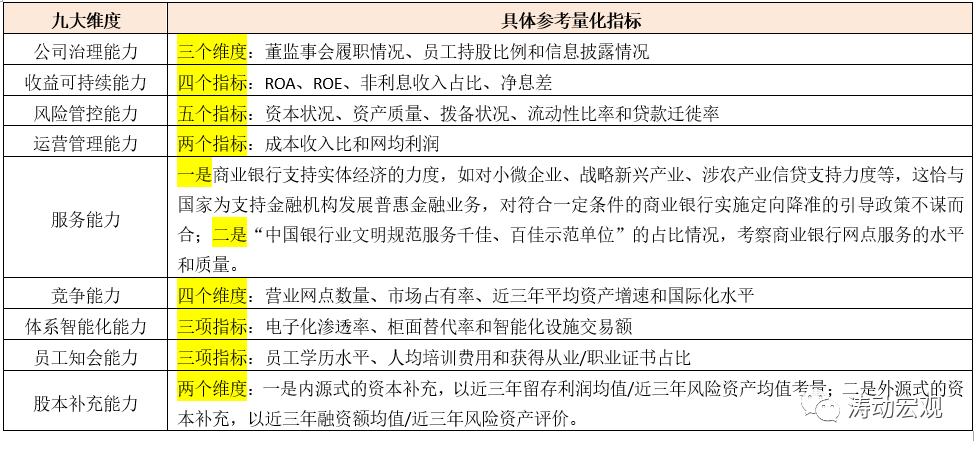

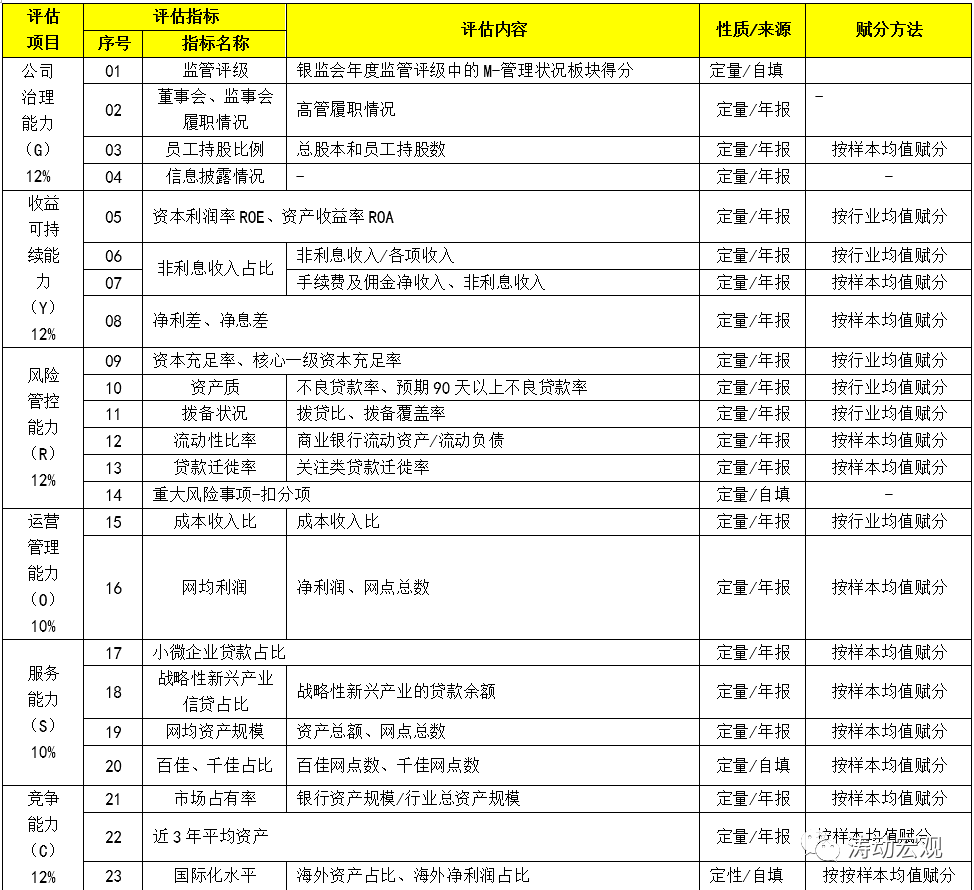

中国银行业协会2013年成立课题组进行研究,并于2015年正式推出“陀螺”(GYROSCOPE)评价体系,从公司治理能力(Governance)、收益可持续能力(Yieldsustainability)、风险管控能力(Riskcontrol)、运营管理能力(Operationalmanagement)、服务能力(Service quality)、竞争能力(Competitiveness)、体系智能化能力(Organizationalintellectualization)、员工知会能力(Personnelcompetence)、股本补充能力(Equityfunding)等九个维度32项指标入手,同时在评价时将银行分为全国性银行、资产规模超过1500亿元的地方性银行和资产规模在1500亿元以下的地方性银行。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~