原因在于担心退不出去

作者:苏建红

来源:地产资管网(ID:thefutureX)

中国不动产行业已由“增量时代”转为“存量时代”。面对前景广阔的存量不动产市场,众玩家满世界挖掘资产。但看的多,下注则慎之又慎。原因在于担心退不出去。细数这几年的大宗交易市场,尤其是商办领域,一年也成交不了几单。每一个交易都让圈内人咀嚼议论许久。

近日,远洋资本有限公司(下称“远洋资本”)旗下城市更新基金实现首个项目——北京钻石大厦项目顺利退出,收购方为安狮资产 (ACR Asset Management)。远洋资本再一次用成功退出的项目案例证明其在“募投管退”闭环运作上的能力。

01

投资:价值增值型及机会型策略

最近几年,远洋资本根据市场变化,一直调整投资策略。其对投资项目的要求十分清晰,即在合适的时机找到资产优良的项目,如具有增值潜力的物业或挖掘不良资产。

远洋资本奉行“买入—修复—退出”的投资模式,相比培育期的物业,远洋资本更关注一线或强二线城市商办市场中成熟的能够产生稳定现金流的优质物业,通过提高杠杆、更换管理团队等手段低成本修复物业,然后在短期内出售给保守的长期持有人,为投资人创造良好回报。

远洋资本2017年收购中银资产包项目,就是一个成熟项目案例。6个子项目即北京硅谷亮城4号楼、北京钻石大厦、上海大宁商业广场、上海海兴广场、成都华敏翰尊大厦、沈阳百利保大厦。

该资产包所含项目总建筑面积约20万平方米,平均出租率接近80%,资产包内各项目均为成熟经营状态,拥有稳定的现金流。这些交易由设立在境外的附属公司以股权交易形式完成。

北京钻石大厦

北京钻石大厦位于中关村软件园,园区在云计算、大数据、互联网金融、人工智能等方面形成全国领先的产业集群,是新一代信息技术产业高端专业化园区和北京建设世界级软件名城核心区。物业产权建筑面积约为2.3万平方米。

与新技术新产业结合,做出合理估值是远洋资本投资较为关注的特征。在经济下行时把握投资机会,占据核心城市商办资源,提高资本回报率,是远洋资本独到投资眼光及专业投资能力的体现。除了资金量占用较大的持有型物业投资,远洋资本实际上还较早地在股权投资领域对“地产+”赛道进行了布局。

02

募资:多样化金融产品设计

不动产资管的一大核心能力是强大的募资能力和全过程金融产品的设计能力,对照“融、投、管、退”的全价值链路径,将业务周期长短组合,股债权形式灵活配置,进行多样化的金融产品布局和主动管理,推动不动产价值提升,获得高安全边际。

回看融资成本,中银资产包项目整体收购成本较低,有一定增值空间,这也是远洋资本看中项目的重要原因。项目团队为该资产包量身定制了“境外借款、内保外贷”的资产包整体融资方式,确保资管全周期两个初始环节的顺利展开,这也导致了退出时增值幅度较高。

远洋资本还辅以股权投资来为产业链赋能,为运营能力提效,带来的直接效果是物业租金乃至整体投资回报的提升。

03

投后:通过更新和再运营实现资产增值

不动产运营收益偏低是无法绕过的一个难点。造成租金收益率低的一个重要原因是资产价格增长速度超过租金收益增速及运营收益增速,往往呈现不对称现象。

在投后管理上,远洋资本认为,持有型不动产运营的核心在于控本增收,一切工作就是为了最终实现净坪效的提升,也就是营运净收入NOI的提升。远洋资本的优势是在于依托集团全产业链优势和自带的地产基因,面对综合性商办项目,轻重并举,优势毕现。

在价值提升上,远洋资本根据项目特点,一早便明确了“整合关键要素、聚焦价值提升”的大方向。具体运营过程中,远洋资本对现有租户需求和之前物业管理中的问题进行收集。然后团队通过定期分析项目运营情况,与收购目标进行对比,在商业定位、物业运营、更新改造、营销策划、租金提升、社群运营等领域多措并举,进行一系列租赁策略调整,控本增收,实现科技企业整体承租,促使基金已投物业在出租率、平均租金等指标上均实现进一步优化,获取稳定现金流,资管周期闭环格局已初步显现。显然,钻石大厦项目也是通过“管”这一环节使资产价值得到有效提升。

04

退出:精准预判市场 把控时机

华尔街有句名言——“只要有稳定的现金流,就把它证券化”。投融管退,在国内最难的就是“退”,这已经成为判断资管公司综合实力强弱的重要衡量指标。

即便建立了所谓的退出体系,即便足够了解项目本身,但由于外部因素变量多——比如宏观环境、大资本市场冷暖等等,都可能让退出成为比投资还难先验的事情,因而退出的不确定性仍有很多。

一般情况下,北京项目整体退出渠道更多以大宗交易收购为主,这样方能实现收益率的最大化。远洋资本城市更新基金于2018年12月正式设立,认缴规模约为50亿元人民币。

此次北京钻石大厦项目顺利交割,依托合理投资估值、退出时机的精准把握,对交易价格和对手的把控,以及覆盖“募、投、管、退”全周期的闭环资管操盘手法,在投资周期内顺利退出,成为远洋资本在基金管理、资产管理方面为自身乃至同类另类资产管理公司提供的值得借鉴的“样本”。

具体可归结为租金差逻辑,低买高卖,6个项目资产包打包收购价划算,最后通过运营方式处置,回笼资金时,单个项目退出溢价空间更大。

当然,北京钻石大厦项目的退出,不是结束,而是另一个新的开始。截至目前,远洋资本城市更新基金已投资多个位于北京、上海核心商圈的商办物业,并逐步迈入退出阶段。

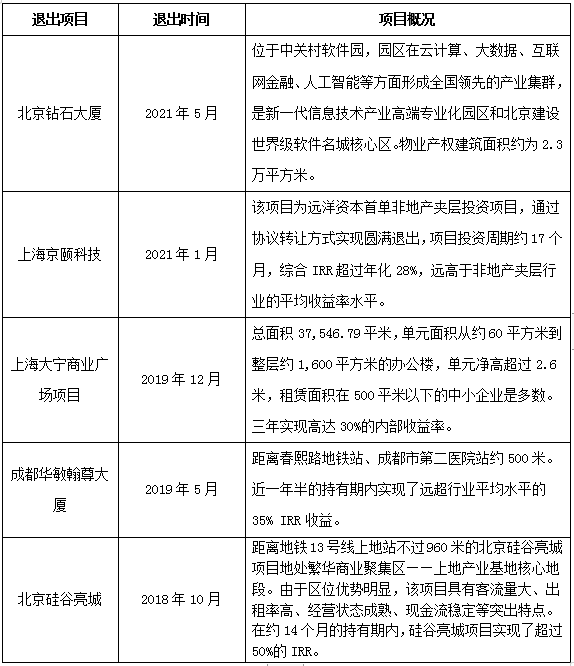

远洋资本成功退出项目统计表一览(不完全统计)

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~