中方投资者需关注,在跨境股权交易中,付款方有代扣代缴义务,建议中方投资者在完成股权收购后及时向税务主管机关申报股权转让的相关事宜。

作者:廖慧婵

来源:雅居乐集团法务部(ID:Agile_Legal)

导言

2014年到2019年期间是中国海外投资的快速发展的时期,尤其是2016年中国跨境并购金额更是跃居世界第一位,许多国内企业也都“不约而同”地搭建了海外架构。因此,跨境股权交易也变得越来越常见。但自2016年以来,对于海外投资和海外收并购事项,国家监管部门也逐步收紧相关政策,更加关注交易的真实性和合理性以及交易过程中的各主体避税的问题。

笔者拟从中方投资者角度出发,梳理常见的跨境股权交易模式,并从法律适用、中国法 语境下的合规申报、税务承担三个方面分析跨境股权交易常见的问题,希望可以助力投资业务,为跨境股权交易实务提供一些建议和思路。

一、跨境股权交易模式

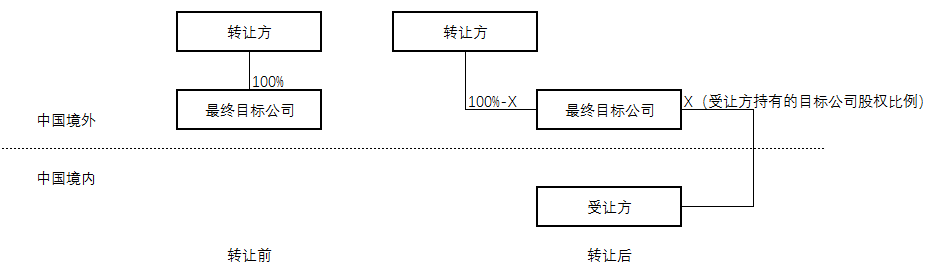

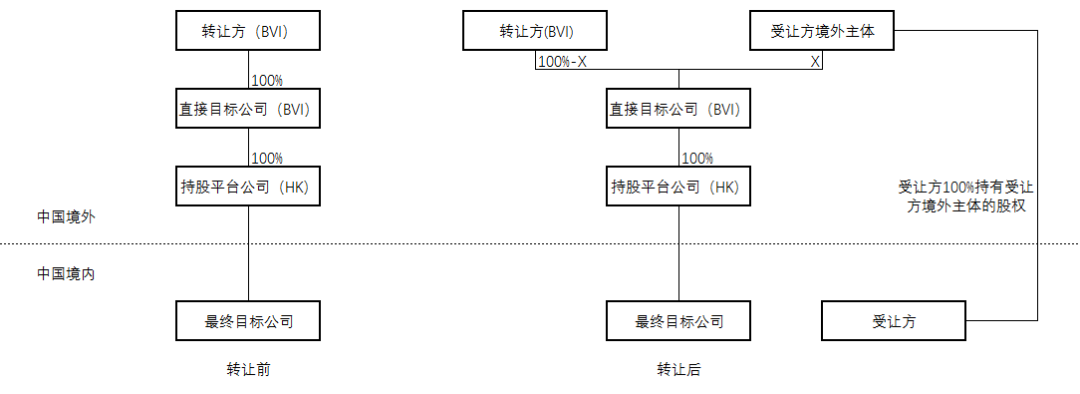

本文所称的“跨境股权交易”指的是中方投资者和中国境外的机构/个人进行股权交易的商业行为,常见的跨境交易模式包括以下几种方式:

1、直接目标公司和真实目标公司均在中国境内

2、直接目标公司和最终目标公司均在中国境外

3、直接目标公司在中国境外,但真实目标公司在中国境内

二、跨境股权交易法律适用

根据《中华人民共和国涉外民事关系法律适用法》第三条 和第四十一条 的规定,合同双方的当事人可以通过包括但不限于在合同上明确约定适用的法律。如最终目标公司在中国境内的,无论是从有利于中方投资者的角度而言,还是从与合同最密切联系的角度而言,笔者建议在合同中明确约定适用法律为中国的法律法规(不包括港澳台地区)。如最终目标公司系在中国境外的,笔者建议中方投资者尽量争取明确合同签订地在中国境内的某一城市,并且在合同中明确约定适用法律为中国的法律法规(不包括港澳台地区)。

尽管法律适用可以通过合同各方的当事人明示的方式予以选择,但笔者仍提醒注意,关于公司内部决议程序以及公司相关的董事、高级管理人员、股东变更等涉及到公司主体本身相关的事宜,仍适用公司所在地的法律法规。

三、跨境股权交易中需履行的合规申报手续

根据交易模式的不同,在中国法语境下的合规申报手续也不尽相同,笔者将对应上述三种不同的交易模式,梳理对应的合规申报手续如下:

1、直接目标公司和真实目标公司均在中国境内

在跨境交易的语境下,在中国境内的目标公司为外商投资企业。根据《中华人民共和国外商投资法》第三十四条 ,外商投资企业实行信息报备制度。根据《外商投资信息报告办法》第十一条 和第十三条 的规定,中方投资者直接收购企业性质为外商投资企业的目标公司股权的后,如外国投资者仍保持持有部分目标公司股权的,目标公司应通过企业登记系统提交变更报告;但如外国投资者100%转让目标公司股权至中方投资者的,无需另外报送。

2、直接目标公司和最终目标公司均在中国境外

中方投资者收购中国境外企业,属于在中国境外投资,根据《企业境外投资管理办法》(发改委第11号令)、《境外投资管理办法》(商务部令2014年第3号),中方投资者需要完成国家发展和改革委员会或地方发展和改革委员会、商务部或地方商务部门的境外投资核准、备案登记手续。值得注意的是,境外投资证书的有效期为2年,中方投资者需在取得境外投资证书2年内开展境外投资活动,否则需根据规定申请延期或者重新申报。

在中方投资者取得前述两个政府部门备案核准的境外投资证书后,根据《国家外汇管理局关于进一步简化和改进直接投资外汇管理政策的通知(汇发〔2015〕13号),中方投资者需在中方投资主体所在地的银行办理外汇登记程序后方可将境外投资的投资资金汇出境。

3、直接目标公司在中国境外,但真实目标公司在中国境内

在该种交易模式下,中方投资者通常通过在境外设立公司收购中国境外目标公司。根据境外投资的相关法律法规,中方投资者在境外新设企业均需办理境外投资备案,备案的手续可参照上述第2点,但值得注意的是,在办理境外投资备案时,政府部门特别关注境外投资的真实性和合法性,新设的平台公司无法通过备案。

四、跨境股权交易的税务

1、如最终目标公司在中国境内的,则转让方需按照中国法律规定缴纳所得税,具体如下:

(1)税种及税率

在跨境股权转让交易中,转让方为非居民企业的,根据《中华人民共和国企业所得税法》第三条第三款 、第二十七条 以及《中华人民共和国企业所得税法实施条例》第九十一条 的相关规定,非居民企业就其来源于中国境内的所得缴纳企业所得税,减按10%的税率征收企业所得税。值得注意的是,根据《中华人民共和国企业所得税法》第三条第二款 ,如转让方为非居民企业但在中国境内设立机构、场所的,应当就其所设机构、场所取得的来源于中国境内的所得,以及发生在中国境外但与其所设机构、场所有实际联系的所得,按照25%的税率缴纳企业所得税。

在跨境股权转让交易中,转让方为非居民个人的,根据《中华人民共和国个人所得税法》和《股权转让所得个人所得税管理办法(试行)》的相关规定,个人转让股权,以股权转让收入减除股权原值和合理费用后的余额为应纳税所得额,按“财产转让所得”缴纳个人所得税,税率按照20%计算。

(2)纳税义务人和扣缴义务人

在跨境股权转让交易中,转让方是纳税义务人,付款方为扣缴义务人。根据《关于非居民企业所得税源泉扣缴有关问题的公告》(国家税务总局公告2017年第37号)的相关规定,扣缴义务人应当自扣缴义务发生之日起7日内向扣缴义务人所在地主管税务机关申报并代缴代扣税款。根据《股权转让所得个人所得税管理办法(试行)》的规定,扣缴义务人应于股权转让相关协议签订后5个工作日内,将股权转让的有关情况报告主管税务机关。

2、转让方以及直接目标公司所在地的税务

转让方需要根据转让方国籍或所在地的法律规定承担纳税义务。但值得关注的是,在实践中,如直接目标公司在中国境外,交易双方通常会将直接目标公司的注册地选定在BVI或者开曼,而非香港(常见的交易股权架构如交易模式三)。原因是根据香港地区的法律规定,股权转让还需缴纳千分之二的印花税。BVI和开曼作为避税天堂,对于不在BVI/开曼当地开展实质性经济活动的企业,当地政府不征收或只征收很少的税。

五、跨境股权交易实务建议

1、交易架构设计以及降低整体税负的建议

(1)建议中方投资者避免直接和境外个人交易

从降低整体交易赋税以及中国法税收层面考虑,境外转让方是不在中国境内设立机构、场所的非居民企业的适用10%的税率,境外转让方是非居民个人的适用20%的税率,建议转让方的交易主体选用企业而非个人。

(2)建议直接目标公司设立在BVI或者开曼等避税港

在搭建交易架构的过程中,出于税收筹划的考虑,建议将直接目标公司设立在BVI或者开曼等地,不建议将目标公司设立在征收印花税的国家或地区,如中华人民共和国香港特别行政区。

(3)建议中方投资者关注其自身的税收代扣代缴义务

中方投资者需关注,在跨境股权交易中,付款方有代扣代缴义务,建议中方投资者在完成股权收购后及时向税务主管机关申报股权转让的相关事宜。

(4)如最终税务由买方负担的,不建议直接在投资协议中明确

如交易双方协商一致确定税收由买方承担的,笔者不建议在投资协议中直接约定税负由买方承担,税务机关可能会根据投资协议的约定要求将交易价款还原为含税价款后再计算税款,增加整体交易的税收成本。

2、跨境法律适用的建议

(1)建议中方投资者关注目标公司所在地的相关法律规定

中国境外目标公司内部决议程序、相关股权转让、董事变更等事宜需遵循目标公司所在地的法律法规的规定,建议相关投资人在交易过程中关注目标公司所在地的相关法律规定,以便于合法取得目标公司的股权并实现实际控制目标公司的目的。

(2)建议在投资协议中明确约定投资协议适用的法律

在投资协议中,建议明确约定投资协议适用中华人民共和国法律(为协议之目的,不包括香港特别行政区、澳门特别行政区、台湾地区),避免发生争议时“无法可依”。

3、建议在投资协议中明确约定跨境股权交易中合规申报义务的承担

建议中方投资者关注跨境股权交易中的合规申报问题。根据中国法律规定,不同情形的跨境股权交易有不同的合规申报义务。笔者建议在投资协议中予以明确约定各方的合规申报义务。

脚注:

1、仅为本文阐述之需要,中国特指中华人民共和国,不包括港澳台地区。

2、《中华人民共和国涉外民事关系法律适用法》第三条:当事人依照法律规定可以明示选择涉外民事关系适用的法律。

3、《中华人民共和国涉外民事关系法律适用法》第四十一条: 当事人可以协议选择合同适用的法律。当事人没有选择的,适用履行义务最能体现该合同特征的一方当事人经常居所地法律或者其他与该合同有最密切联系的法律。

4、《中华人民共和国外商投资法》第三十四条:国家建立外商投资信息报告制度。外国投资者或者外商投资企业应当通过企业登记系统以及企业信用信息公示系统向商务主管部门报送投资信息。

5、《外商投资信息报告办法》第十一条:初始报告的信息发生变更,涉及企业变更登记(备案)的,外商投资企业应于办理企业变更登记(备案)时通过企业登记系统提交变更报告。

6、《外商投资信息报告办法》第十三条 外商投资企业注销或者转为内资企业的,在办理企业注销登记或者企业变更登记后视同已提交注销报告,相关信息由市场监管部门推送至商务主管部门,外商投资企业无需另行报送。

7、《中华人民共和国企业所得税法》第三条第三款:非居民企业在中国境内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其所设机构、场所没有实际联系的,应当就其来源于中国境内的所得缴纳企业所得税。

8、《中华人民共和国企业所得税法》第二十七条:企业的下列所得,可以免征、减征企业所得税:…(五)本法第三条第三款规定的所得。

9、《中华人民共和国企业所得税法实施条例》第九十一条:非居民企业取得企业所得税法第二十七条第(五)项规定的所得,减按10%的税率征收企业所得税。

10、《中华人民共和国企业所得税法》第三条第二款:非居民企业在中国境内设立机构、场所的,应当就其所设机构、场所取得的来源于中国境内的所得,以及发生在中国境外但与其所设机构、场所有实际联系的所得,缴纳企业所得税。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~