3月初爆发的本轮疫情传播速度快,波及范围广,叠加“动态清零”政策深入推进,经济正常运行受到抑制,供需两端均受到较大冲击

作者:宏观研究部

2022年3月初爆发的本轮疫情传播速度快,波及范围广,叠加“动态清零”政策深入推进,经济正常运行受到抑制,供需两端均受到较大冲击,并通过产业链进一步扩大波及范围,产生了广泛的负面信用影响,建议重点关注服务领域困难行业和中下游制造业等行业的信用风险。

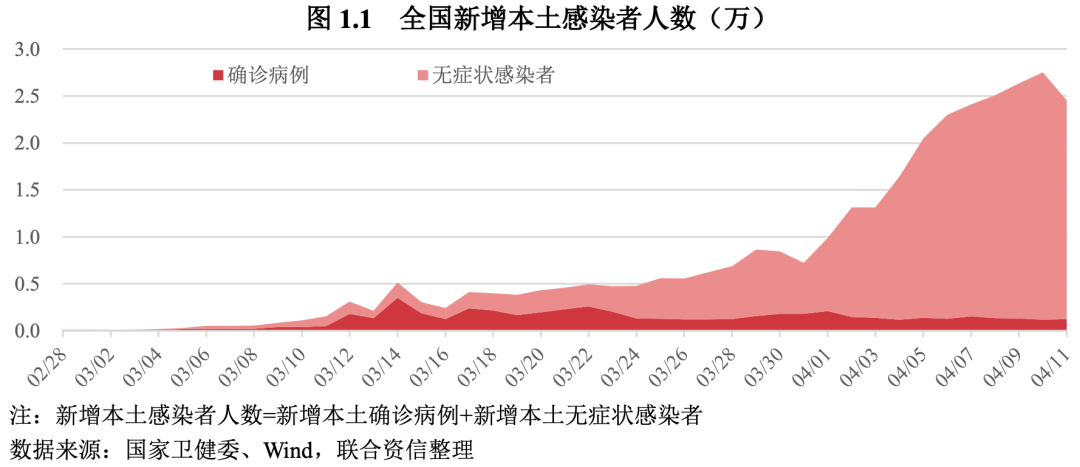

本轮疫情传染速度更快,无症状感染者居多。自2020年初武汉爆发疫情以来两年多的时间,全国各地散发性疫情多有反复,但规模都比较小,而且均在较短时间内得以控制,没有对经济造成较大负面影响。与之前的局部疫情不同,2022年3月以来的本轮疫情主流毒株为奥密克戎,传染率高、隐匿性强,仅在3月1日至4月11日期间全国累计报告本土感染者就超过30万例,其中新增无症状感染者明显增多。

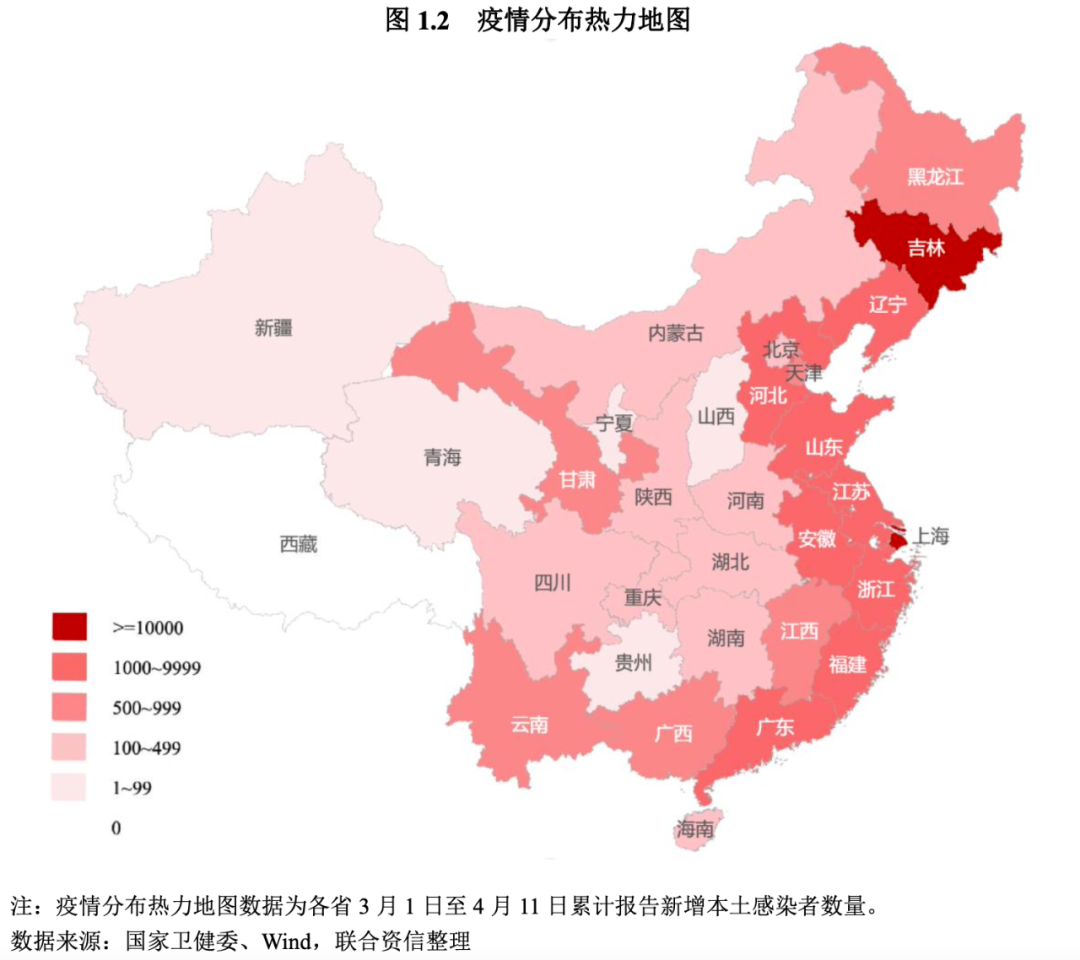

本轮疫情波及了全国大部分省市地区,影响范围更广。本轮疫情目前已经波及全国30个省市地区,近90%感染者来自于上海市和吉林省。其中,上海市3月1日至4月11日期间累计报告本土感染者超过30万例,4月7日以来每天新增感染者超过2万例,疫情尚未出现明显拐点,防控形势十分严峻。此外,上海疫情已经外溢到多省市,江苏、浙江以及安徽近日以来新增感染者数量呈现上升态势(见表1.1),上海周边省市防控压力明显上升。吉林省3月1日至4月7日期间累计报告本土感染者超过6万例,主要集中在长春市和吉林市,两市2021年GDP占全省比重接近三分之二,对吉林省整体经济的影响较大。前期疫情较为严重的深圳、山东,在实施严格的封闭式管理后,近期疫情已经趋于平缓,逐步恢复正常生产生活秩序。

疫情爆发以来,我国坚持“动态清零”总方针,全国多地防疫管控措施升级,严格实施封闭式管理。当前国内疫情尚未出现明显拐点、各地防控政策趋紧,抑制供需两端,对经济运行产生较大冲击。

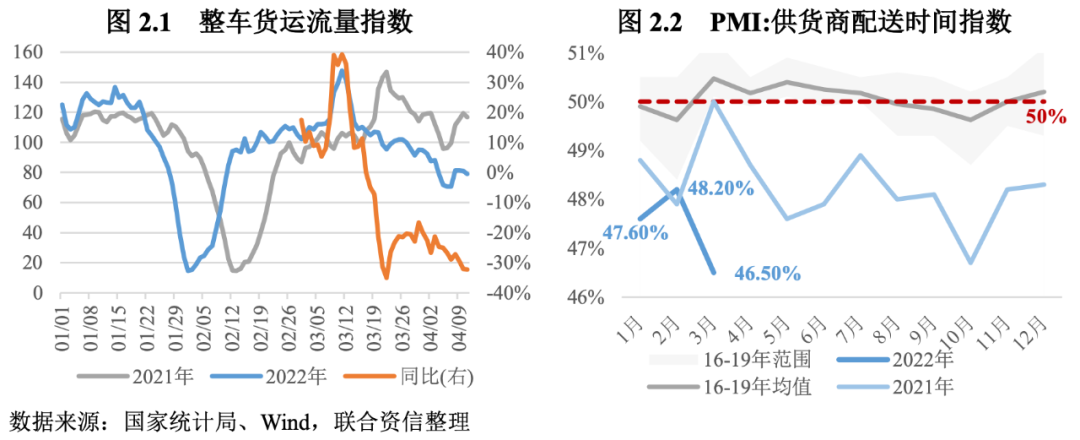

物流效率下降、供应链受到冲击,企业生产经营承压。3月以来,深圳、吉林、上海等地相继采取封城措施,造成较大范围停工停产。从高频数据来看,3月下旬以来,整车货运流量指数同比下降超过20%,物流效率明显降低。PMI数据也显示,3月供应商配送时间指数逆季节性跌至2020年3月以来的最低点,制造业供应链稳定性受到较大影响,物流运输不畅,交货周期延长,对企业生产形成拖累。

在输入性通胀压力抬升的背景下,国内供应链受阻或进一步推升原材料价格上涨,企业成本端承压。在输入性通胀和疫情防控对供应链的抑制作用下,3月制造业主要原材料购进价格指数和出厂价格指数分别达到66.1%和56.7%,分别高于上月6.1和2.6个百分点。价格上涨也导致企业生产经营活动预期指数下滑。在内需收缩和外需下滑的背景下,价格走高造成企业成本压力增大,中下游制造业企业经营和财务状况继续承压。

人员隔离及生产经营场所封控,导致企业生产经营活动下降甚至停顿。由于涉疫人员大量隔离,居住区及生产经营场所大面积封控,疫情严重地区制造业企业停工停产范围不断扩大,大量物流企业遭遇停运,餐饮、零售、旅游及房地产销售等服务行业更是大面积停业停市。3月服务业商务活动指数逆季节性降低3.8个百分点至46.7%,景气水平较历史同期水平相差较大,铁路、民航、住宿、餐饮等接触性聚集性服务行业商务活动指数均下降20个百分点以上,业务活动明显减少,企业经营压力显著加大。此外,人员到岗不足也对企业的生产经营产生不利影响。

疫情对消费、投资、出口均产生抑制作用,从需求端对企业生产经营产生较大冲击。消费方面,零售餐饮等线下接触式消费大幅下降,线上消费也由于疫情传播及物流停运而大幅减少。固定资产投资方面,尽管直接受疫情影响不大,但从2020年疫情影响看,受经济前景预期转弱、融资进度放缓及工程进度受阻等多方面因素影响,固定资产投资增速也显著下降。出口方面,受疫情导致的停工停产、物流中断等因素影响,企业接单能力受到限制,同时随着国外普遍放松疫情防控政策,生产逐步恢复,部分订单将转移至其他国家,从而造成出口继续收缩。

总体上看,受本次疫情冲击,叠加俄乌地缘政治冲突及美联储货币政策收紧的负面影响,我国经济复苏进程或将出现反复,实现全年经济增长目标的难度有所加大。

2021年下半年以来我国经济面临“三重压力”呈现下行态势,今年以来,经济又面临着疫情多点大规模复发、俄乌地缘政治冲突和美联储加息等新的“三大冲击”。本轮疫情防控难度大、影响范围广,对经济正常运行造成较大冲击,对部分行业的信用状况产生了重要影响。建议重点关注服务领域困难行业和中下游制造业等行业的信用风险。

服务领域困难行业:一是餐饮、零售、旅游等接触性聚集性服务行业,受疫情冲击业务活动大幅减少,进而导致收入缩减,特别是部分经营困难的中小微企业,承受着较大的信用风险;二是交通运输业,受疫情防控影响一线岗位从业人员返岗难度加大,造成人员出现短缺,运力供给不足,叠加油价大幅上涨,收入成本两端压力同时上行,信用风险上升;三是房地产行业,受疫情冲击影响房地产销售大幅下行,房地产企业现金流持续承压,融资压力进一步加大,尤其是行业中部分杠杆率高、债务负担重的房企或将面临破产清算风险。

中下游制造业:受原材料涨价、市场需求收缩、供应链中断等因素影响,中下游制造业普遍生产经营承压。本轮疫情造成的较大范围居家隔离、停工停产和物流中断,进一步增加了企业的经营困难,挤压了企业的利润空间,削弱了企业的盈利能力,尤其是中下游民营加工制造企业,承受着更大的持续经营和信用风险压力。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~