蒋卫平的白衣骑士能否出现

作者:小债看市

来源:小债看市(ID:little-bond)

2018年的一场“蛇吞象”海外并购案,将天齐锂业拖入债务泥潭,如果今年年底前其找不到战略投资者搭救,超百亿即将到期的债务可能出现违约。

业绩亏损

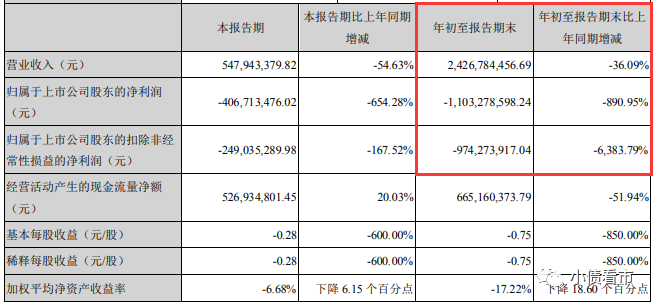

10月19日晚,天齐锂业(002466.SZ)发布三季报显示, 其实现营收24.27亿元,同比下降36.09%;实现净利润-11.03亿元,同比下降890.95%;扣非净利润-9.74亿元,同比下降6383.79%。

三季报财务数据

近年来,天齐锂业为收购智利锂业巨头智利化工矿业公司(以下简称“SQM”),新增并购贷款35亿美元,资产负债率和财务费用大幅上升;加之受行业周期性调整、产品价格下跌等因素影响,其经营业绩大幅下降。

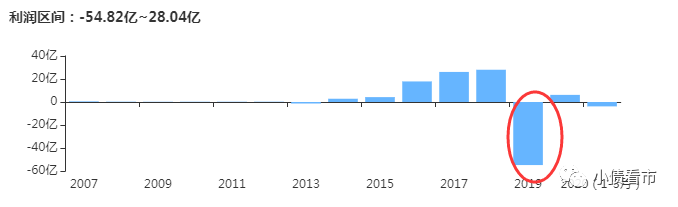

2019年,天齐锂业实现营收48.4亿,同比下降22.48%;净利润亏损59.8亿,同比减少372%,号称史上最差年报。

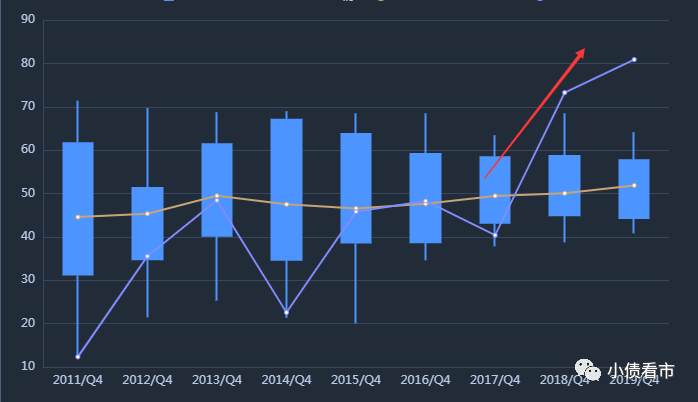

实现净利润情况

《小债看市》注意到,天齐锂业已有一笔5000万美元利息展期后支付逾期,该笔贷款未偿本金31亿美元,利息原应于7月支付,后经投资人同意展期至9月。

截至今年9月末,天齐锂业累计应付未付银团并购贷款利息金额约4.64亿元。其表示在未来十二个月内受流动性紧张,偿付债务本息的影响,持续经营能力产生重大不确定性。

据悉,天齐锂业有一笔18.8亿美元约合人民币128.08亿元的并购贷款,将于今年11月底到期,但其自身难以按期偿还贷款,希望可引进战投获得白衣骑士救助。

如果天齐锂业找不到战略投资者,年底的违约可能在所难免。据悉其已经向银团正式提交了调整期限结构等变更申请,目前尚在与各参团行进一步沟通中。

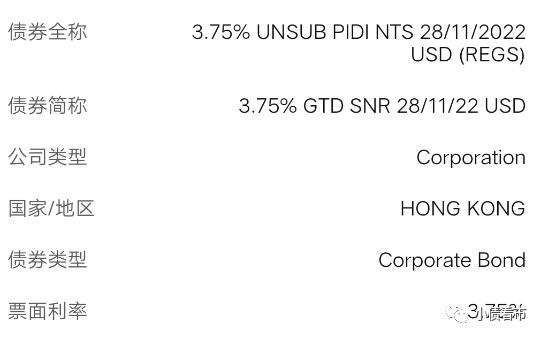

《小债看市》统计,目前天齐锂业仅存续一只境外债,当前余额3亿美元,票息3.75%,将于2022年11月28日到期。

存续境外债

在国内信用评级方面,目前天齐锂业主体信用等级为“AA+”,评级展望为稳定。

深陷债务泥潭

据官网介绍,天齐锂业是中国和全球领先、以锂为核心的新能源材料企业,2010年在深圳中小板上市,业务包括硬岩型锂矿资源的开发、锂精矿加工销售以及锂化工产品的生产销售。

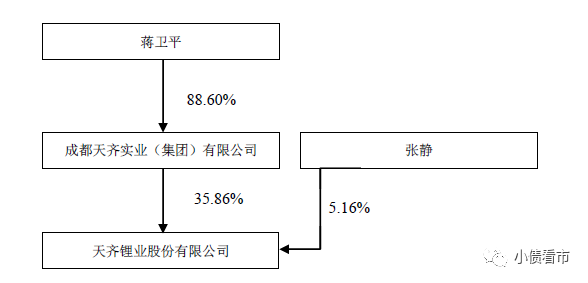

从股权结构看,天齐锂业的控股股东为天齐集团,持股比例为35.86%,二股东张静持股5.16%,穿透后公司实际控制人为蒋卫平,张静和蒋卫平为夫妻关系,蒋卫平家族合计持有超过41%股权。

股权结构图

天齐锂业被拖入债务泥潭,这要从2018年那起“蛇吞象”海外收购案说起。

2018年5月, 天齐锂业以40.66亿美元对价收购SQM,后者为全球最大的碘、硝酸盐及领先的碳酸锂、氢氧化锂生产商,天齐锂业并购资金来源包括自有资金和中信银行牵头的35亿美元跨境并购银团贷款。

交易完成后,虽然天齐锂业锂资源储量进一步丰富,但其债务规模也大幅增加。截至2018年末,其总负债大幅增加253.56亿元,资产负债率同比大幅增加32.87个百分点,财务杠杆水平大幅提升。

财务杠杆水平大幅提升

截至最新报告期,天齐锂业总资产为426.71亿元,总负债346.77亿元,净资产79.93亿元,资产负债率高达81.27%。

《小债看市》分析债务结构发现,天齐锂业主要以流动负债为主,占总债务的53%。并且由于流动负债迅猛增长,2018年起其流动资产便无法覆盖流动负债,流动比率仅为15.99%,短期偿债能力持续恶化。

截至今年三季末,天齐锂业流动负债有185.3亿,其中一年内到期的非流动负债高达133.05亿元,其短期负债规模有164.37亿元。

而相较于短债规模,天齐锂业资金链异常紧张,其账上货币资金仅剩12.95亿元,现金短债比为0.08,短期偿债风险巨大。

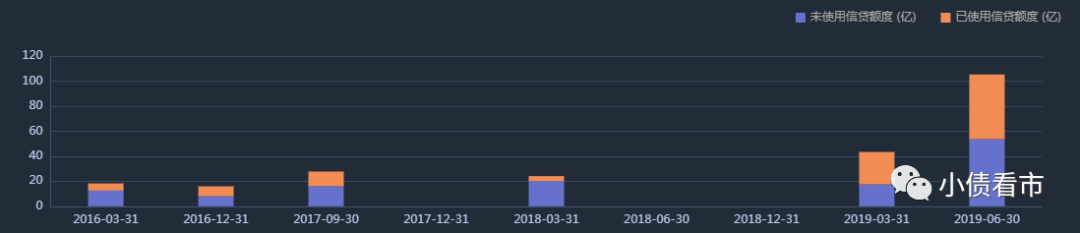

在备用资金方面,截至2019年6月末,天齐锂业银行授信总额为105.3亿元,未使用授信额度为53.58亿元,可见其财务弹性一般。

银行授信情况

除此之外,天齐锂业还有非流动负债161.48亿元,主要为长期借款130.26亿元,其整体有息负债规模有316.52亿元,带息负债比高达91%。

沉重的有息负债,迫使天齐锂业财务费用支出高企,2019年和今年前三季度,其财务费用分别为20.28亿和12.86亿元,对利润形成严重侵蚀。

业绩巨亏、负债高企压力之下,天齐锂业一方面欲通过引进有实力的战略投资者化解危机,另一方面却频繁通过股权质押进行融资套现。

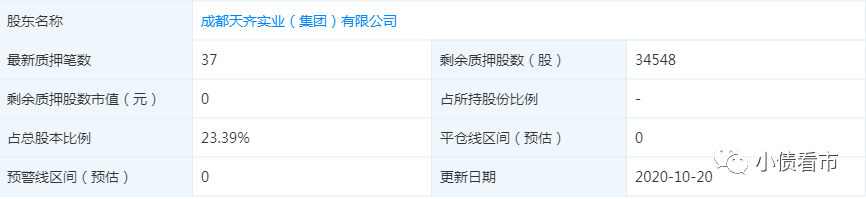

截至最新统计数据,天齐锂业控股股东天齐集团已质押3.45股公司股票,占其所持股票比例的70.78%;自然人张静的股权质押率为87.01%,可以看出质押率较高。

股权质押情况

天齐锂业虽为上市公司,但融资渠道较为狭窄,除了发债和借款,其只有一次定增和8次股权质押融资。

《小债看市》注意到,2016年以来,天齐锂业在境内债券市场再无新债发行记录,可见其债券融资渠道遇阻。

另外,今年天齐锂业筹资性现金流首次由净流入转为净流出状态,说明在偿还大量负债的同时,其取得借款的现金大幅减少,外部融资环境恶化。

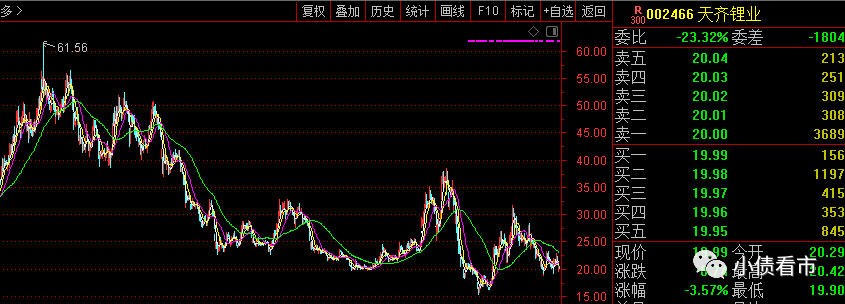

同时,天齐锂业的风险也传导至二级市场,其最新收盘价已不足20元/股,较2017年最高点缩水近7成,三年市值蒸发600亿。

天齐锂业股价走势

由于二级市场股价大跌,2019年天齐锂业曾经寄予厚望的70亿元配股募资,仅仅募到了29.32亿,不足原计划的一半,并且赴港融资也一直没有成行。

因此,天齐锂业在公告中也表示,2019年其原计划同步实施的资本市场融资未能按照目标进度和金额完成,降杠杆、减负债工作不达预期。

目前天齐锂业的出路选择可能并不多,要么是出售优质资产换取现金偿还债务;第二是引入战略投资者,通过摊薄自身的股权,甚至是混改引入国资,利用外力来解决自身的债务问题。

从县城工厂到全球锂业巨头

1992年,射洪县锂盐厂诞生在射洪城北的一块河滩地上。

2004年,由于看准锂盐加工行业,蒋卫平率队收购当时已资不抵债的县属国企,射洪县锂盐厂更名为天齐锂业。

六年后,天齐锂业在深交所挂牌上市,从私企转变为规范治理的上市公司,完成了第一个重要台阶的跨越。

上市后,天齐锂业先后收购了文菲尔德51%股权、天齐矿业100%股权、日喀则扎布耶20%股权以及SQM23.77%股权等境外公司,合计耗资约332亿元。

随着不断发展壮大,这家当初并不被看好的县城小工厂,已成全球领先的以锂为核心的新能源材料企业,跻身全球第二大锂产品生产商。

天齐锂业在全球锂业的“战争”中掀起惊涛骇浪,上演了一系列堪称传奇的海外并购大戏,而最为人所熟知的收购就是“蛇吞象”收购泰利森及SQM。

2014年,天齐锂业拦截式收购全球锂业巨头泰利森;2018年收购智利盐湖巨头SQM股权后,其由一家单纯的锂盐加工企业,一跃成为全球锂业龙头,手握全球锂业版图中足够分量的话语权。

近年来,随着电动汽车和储能需求的快速增长,锂电池行业快速发展。下游需求急剧增长带动上游锂产品紧俏,锂盐产品一度出现供不应求局面,价格也随之暴涨。

最疯狂的时候,锂产品从2014年10月的4万元/吨,增长到2016年2月的16万元/吨。

随着新能源汽车行业潮起潮涌,天齐锂业享受了躺着赚钱的美好时光,一代锂业巨头从此崛起,同时蒋卫平家族的财富也水涨船高。

2018福布斯富豪榜上,蒋卫平家族的财富达到了275亿元,在四川富豪中排名第三。

然而,随着各路资本争相进入锂行业,锂产品产能过剩,加之新能源汽车补贴退坡,需求减少锂产品价格下降。

行业周期性调整,天齐锂业业绩应声下跌,再加上高杠杆收购SQM,其在债务泥潭中越陷越深,蒋卫平能等来他的白衣骑士吗?

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~