未来审计领域的上市实体内涵应该扩大,将一般公募债发行人也纳入进来,才能更好地体现信用债市场的变化,真正做好资本市场看门人的职能。

作者:阿邦0504

来源:债市邦(ID:bond_bang)

我们常说,信用评级公司是证券市场的看门人,这背后的潜台词是,评级公司可以通过分析发行人的财务数据和其所在的行业情况,客观公允地反映其信用状况,为投资人做好决策提供靠谱保障。

这个说法其实过于高估评级公司的能力了。评级公司的分析师从进场访谈发行人到完成尽调出具评级报告,所用时间一般也就在1个多月,走马观花式的访谈调研+无法接触关键会计底稿,很难形成一个有意义的评级报告。而在面对财务舞弊所带来的信用风险问题时,评级公司更是无能为力。

证券市场真正的看门人其实还是审计师,审计师对发行人了解的深度和广度,要远远远远高于评级公司。面对业务较为复杂的大型客户,如国有商业银行和超大型央企,审计师还会安排员工长期驻点进行审计相关工作。

审计师可以不受限制地接触到相关业务人员和数据,翻看业务底稿,通过各种审计程序确定发行人的货币资金究竟有没有水分、应收账款是否真实存在、减值计提是否充分、体外负债是否全部在财务报表上得到公允体现。各方最为关心的问题的答案,其实都在审计师手上。如果审计师没有履行好自己的职责,使得财务报表没有办法实现公允的反映,其他机构根据财务报表做出的分析报告就是沙上建塔,毫无意义。

这也是为什么在境外企业债承销时候,主承销商和律师事务所都需要审计师出具一个同意函(consent letter),表明募集中所引用的财务数据都是准确无误的。这也是境外企业债主承在应对虚假陈述时候最有利抗辩证据——“作为最了解发行人的审计师都没发现问题,我没发现也是很正常的。”

非常有趣的是,审计领域和信用债审核有一个共同点,就是分层管理机制(看人下菜碟)。信用债审核领域主要是根据发行人的资质情况,设定了不同的审核标准,针对优质的发行人,协会品种有TDFI/DFI,企业债有优质主体企业债,相对来说审核力度会小一些,效率更快一些。

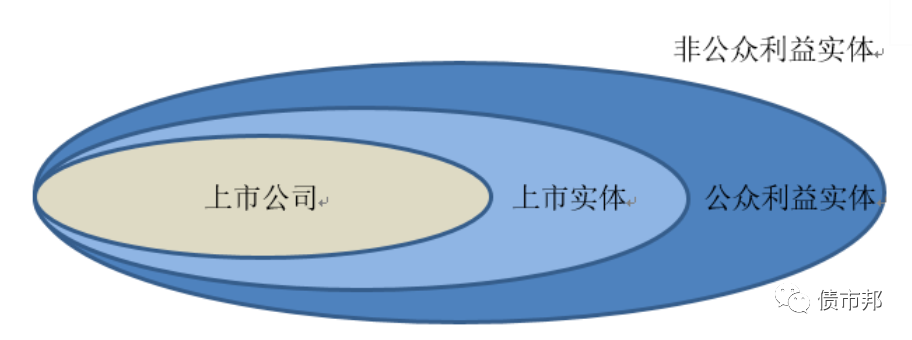

审计则是根据发行人的财务报表是不是会被广泛的人使用,将企业划分为非公众利益实体、公众利益实体、上市实体和上市公司四个维度。上市公司的财务报表会被广大散户所看见并依据报表进行决策,受众最广,所以必须按照最严格的审计标准;上市实体指的是除了上市公司之外,还发行了债券的企业,其财务报表的预期使用者也比一般只做贷款的企业要广,所以也要从严审计;公众利益实体则是在前者的基础上,增加了银行这类社会影响广泛的企业(即使其没上市也没发债),也要比一般企业审计的力度要大。

上述三类企业之外的非公众利益实体,则是属于审计师眼中相对没那么重要的企业,审计准则执行力度方面会相对较弱。举个例子,非公众利益实体的审计报告中,不包含“关键审计事项”章节。关键审计事项是指注册会计师根据职业判断认为对本期财务报表审计最为重要的事项,对于报表使用者理解财务报表具有重要作用。比如我想知道一个城投企业的应收账款和存货具体情况如何,审计师都用了哪些方法去确认存货和应收账款存不存在,靠不靠谱,这些信息都会在关键审计事项中进行描述。

分类管理的思路是对的,但是bug出在了对发行债券的判断上。割裂的信用债市场把财政部也绕进去了……

根据《财政部关于印发<中国注册会计师审计准则第 1504 号——在审计报告中 沟通关键审计事项>等12项准则的通知》,上市实体包括:A+H股公司、H股公司、股票在沪深交易所交易的上市公司(即主板公司、中小板公司、创业板公司,包括除 A+H股公司以外其他在境内外同时上市的公司)、首次公开发行股票的申请企业(IPO公司)、股票在全国中小企业股份转让系统公开转让的非上市公众公司(新三板公司)中的创新层挂牌公司、面向公众投资者公开发行债券的公司。

财政部在判断一个企业是否属于上市实体发行人时,主要是看企业是否面向公众投资者公开发行了债券,即我们曾经说过的大公募。

这个标准其实已经过时了,在当前市场环境下,愿意面向公众投资者公开发行债券的企业已经很少了,大部分还是面向机构投资者公开发行中票短融企业债公司债。而这些公开发行的中票短融企业债公司债,又大多为银行理财、公募基金所持有,穿透后的持有人还是广大老百姓。在资管新规拒绝刚兑的大环境下,这些债券发行人的违约,对散户是有着重大间接影响的。部分信用债违约所带来的负面影响,要远大于股票领域的虚假陈述。所以对公募债券发行人的审计力度,应该要提高至与上市实体相同的级别才比较恰当。

未来审计领域的上市实体内涵应该扩大,将一般公募债发行人也纳入进来,才能更好地体现信用债市场的变化,真正做好资本市场看门人的职能。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~