作者:大队长金融

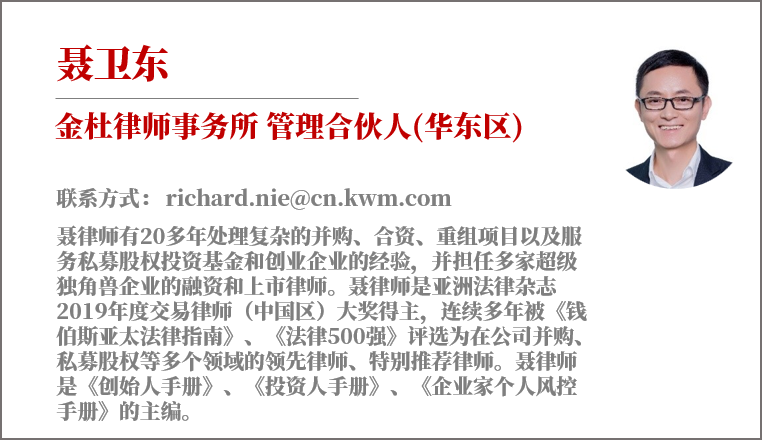

投资人有时候需要上杠杆来参与重整,这自然比自有资金投资麻烦一些。一方面,融资方可能对投资一家进入破产程序的企业有所忌惮,可能会需要有充分担保后才能放款。另一方面,管理人希望重整的过程“快”和“稳”,自然更偏好那些使用立即可用的自有资金的投资人,并且还会希望在较高比例(比如70%)的投资款到账后才办理股权过户、资产解押。这样,如何平衡融资和投资的需要,做到两者并驾齐驱呢?投融资并驾齐驱的第一要诀是,投资人要把握好融资完成的时间。投资人招募公告中一般都会说,投资人在中选后不能撤出投资,否则,管理人可以没收保证金。这样,对投资人而言,最安全的方式是在投标之前就已锁定融资(比如,签署好授信协议),从而提前预防在拿下项目后再出现资金方面“心有余而力不足”的尴尬。不过,如果投资确实做不成,也无需过于担心保证金会被没收。投资人可以在申报的投资方案中表明投资需以完成一些条件为前提(比如,签署完毕重整投资协议、而且协议约定的付款条件已完成)。如果这些条件确实没完成,管理人一般也不能没收保证金。但是,管理人通常不会同意将投资人的融资到位设置为投资人的付款条件。这是因为,融资是投资人自己的问题,更何况,可能有更有实力的竞争者不需要融资。如果投资人的确无法在投标前就锁定融资,那至少应在投资协议签署之前(或者同时)锁定融资,或是提前准备好替代性资金方案。投融资并驾齐驱的第二要诀是,投融资中各自的付款和担保安排得是相互协调的。比如,投资协议中的资金到位时间肯定不能早于融资协议中的提款时间。那投资人是否可以使用重整企业的资产向融资方提供担保呢?让我们设想一种方案:重整企业将部分资产抵押给融资方的同时,融资方付款;重整企业收款后,再办理股权过户并解封剩余资产。这种方案理论上是可行的,但在实践中的可操作性则需要打一个问号。这是因为管理人通常对资产安全问题很谨慎。除非投资人已经付了全部(或者绝大部分)投资款,管理人一般不会将股权过户给投资人,也不会将企业资产提供给投资人作融资担保;更何况,债委会和法院也很可能不同意。这样说来,对很多需要上杠杆的投资人而言,恐怕指望不上用重整企业的资产作担保,只能自行提供其它的担保。本文的作者均来自金杜律师事务所,他们热爱死磕复杂法律和商业问题、挑战高难度项目并在心血来潮时向大家分享经验。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“大队长金融”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: