时代中国控股宽限期内支付两笔美元债利息后,时代控股集团正寻求将11亿元“17时代02”和7亿元ABS“时赫02”展期。惠誉认为,时代中国控股将继续面临流动性挑战,在2022年下半年和2023年上半年将有大规模资本市场债务到期和利息需要兑付,而其获得资金的渠道可能仍然有限,销售业绩可能依然疲弱。

作者| 小债看市

来源| 小债看市(ID:little-bond)

时代中国控股宽限期内支付两笔美元债利息后,时代控股集团正寻求将11亿元“17时代02”和7亿元ABS“时赫02”展期。

01

支付票息

不久前,惠誉刚将时代中国控股(01233.HK)的长期外币发行人违约评级(IDR)和高级无抵押评级从“CCC+”下调至“C”,近日又上调至“CC”。

这主要由于时代中国控股在8月12日和8月14日宽限期内兑付了两笔美元债的利息。

惠誉认为,时代中国控股将继续面临流动性挑战,在2022年下半年和2023年上半年将有大规模资本市场债务到期和利息需要兑付,而其获得资金的渠道可能仍然有限,销售业绩可能依然疲弱。

在岸债券方面,主要由子公司广州时代控股集团有限公司(以下简称“时代控股集团”)发行,目前存续债券13只,存续规模121.63亿元,其中16亿元债券将在8月份到期或可回售,11亿债券将在9月份到期。

据知情人士透露,时代控股集团正寻求将11亿元“17时代02”和7亿元ABS“时赫02”展期18个月分期偿付,这两笔债务分别将于今年9月8日和9月9日到期。

总得来看,2023年时代中国控股将有128亿元境内外债券到期,其中主要为可回售的78亿元境内债券,公司面临集中兑付压力较大。

02 流动性承压

据官网介绍,时代中国控股成立于1999年,现已成为中国领先的城市发展服务商,业务主要覆盖住宅开发,城市更新、产业运营、商业运营、社区服务、家具家装、未来教育等领域。

2013年,时代中国控股在港交所上市,属于中国地产50强上市集团。

时代中国官网

从股权结构上看,时代中国控股的控股股东为丰亚企业有限公司,持股比例为62.74%,公司实际控制人为岑钊雄、李一萍夫妇。

股权结构图

2020年,时代中国控股实现合同销售1003.81亿元,同比增长28.1%,正式跨入“千亿俱乐部”。

值得注意的是,虽然实现千亿目标,但近年来时代中国控股的销售额增速却明显下滑。

2016-2020年,时代中国控股从293亿销售规模一路狂奔至千亿,销售增速分别为50.3%、41.9%、45.6%、29.3%以及28.1%。

可以看出,在2016-2018年高光时刻后,近两年来时代中国控股销售增速出现断崖式下滑,规模扩张压力显现。

近五年销售额情况

另外,虽然2016-2018年时代中国控股销售额一路高歌猛进,但这期间其经营性现金流持续净流出,可以看出大手笔拿地消耗巨资,为日后盈利下滑埋下隐患。

2018年9月,时代中国控股曾以5.54万元/平方米楼面价,刷新了广州单价纪录,当年拿地就花掉了129.67亿。

经营性现金流情况

2021年,时代中国控股录得合同销售额955.9亿元,同比下降4.8%。

据克而瑞数据,2021年时代中国控股以827.3亿操盘金额排行第41名;以465.9万平方米操盘面积排行第40位,属于中型房企。

克而瑞数据

2022年前7个月,时代中国控股实现销售额302.2亿元,同比减少43.3%,与市场大体一致。

穆迪预计,时代中国控股2022年的合同销售额将下滑至600亿元左右,进而削弱其经营性现金流及流动性。

2021年,时代中国控股放慢了拿地节奏,截至年末总体土地储备接近2000万平方米,分布在国内一二线城市,其中位于大湾区的土地储备占比接近90%,面临一定集中度风险。

而城市更新业务布局在全国的9个城市,时代中国控股拥有约为135个处于不同发展阶段的城市更新项目,预计总体的可售面积4000万平方米,总体货值超过1万亿元。

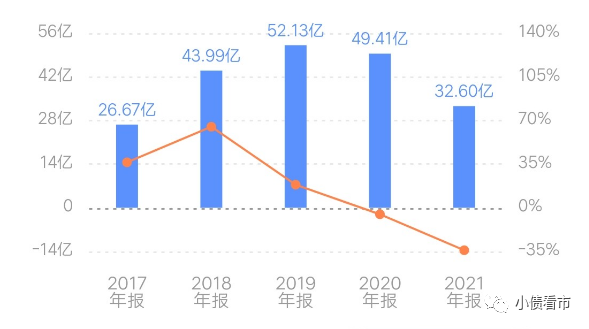

从业绩上看,2019年时代中国控股净利增速大幅下滑后,2020年在疫情影响下首次出现下滑。

2021年,时代中国控股实现收入436.4亿元,同比增长13%;股东应占溢利32.6亿元,同比下降34%。

归母净利润

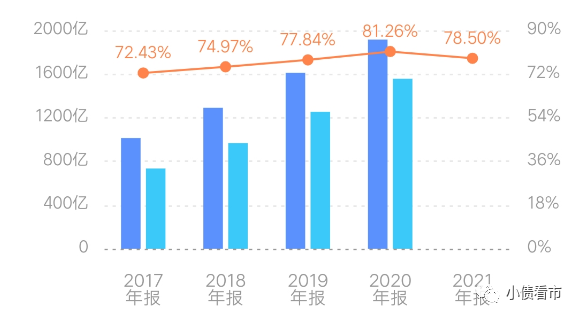

截至2021年末,时代中国控股总资产为1983.93亿元,总负债1557.38亿元,净资产426.55亿元,资产负债率78.5%。

近年来,时代中国控股的财务杠杆不断攀升,高于行业平均水平10个百分点,在2020年末达到峰值81.26%,存在一定杠杆风险。

财务杠杆

从“三道红线”看,时代中国控股剔除预收款后的资产负债率、净负债率、现金短债比分别为74.6%、76.7%和1.9倍,仍踩中一道红线归为“黄档”。

《小债看市》分析债务结构发现,时代中国控股主要以流动负债为主,占总债务的70%。

截至2021年末,时代中国控股流动负债有1089.89亿元,主要为其他流动负债,其一年内到期的短期债务有118.3亿元。

相较于短债压力,时代中国控股流动性尚可,其账上现金及现金等价物有147.18亿元,虽较2020年末大幅下滑56%,但还可以覆盖短债,短期偿债压力可控。

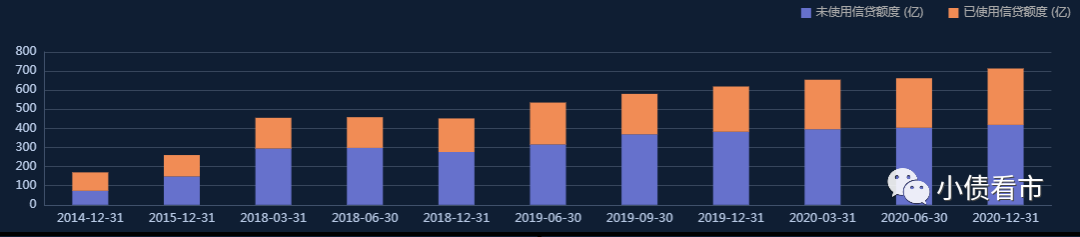

在财务弹性方面,截至2020年末,时代银行授信总额有713.52亿元,未使用授信额度为418.53亿元,可见其备用资金尚可。

银行授信

另外,时代中国控股还有467.49亿非流动负债,主要为长期借款,其长期有息负债有423.75亿元。

整体来看,时代中国控股刚性债务有542.05亿元,主要以长期有息负债为主,带息债务比为35%。

在偿债资金来源看,时代中国控股主要依赖于外部融资。

从融资渠道上看,除了发债和借款,时代中国控股还通过应收账款、股权融资、股权质押、信托等方式融资,可以看出融资渠道呈现多元化。

另外,时代中国控股在建项目尚需投资金额较大,未来面临一定的资本支出压力。

总得来看,时代中国控股销售和业绩下滑,对债务和利息的保障能力下降;三道红线仍踩中一条,再融资压力较大;在建项目较多,存在一定资本支出压力。

九十年代初,处于改革最前沿的广东,是中国市场经济最有活力的区域。

1990年,毕业于工商管理专业的岑钊雄,进入一家地产公司从事房地产开发和销售工作。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~