2021年,房地产市场强、弱转化,上半年成交显著放量,百城成交面积创同期历史新高,热点三、四线城市房价出现普涨行情。下半年市场持续转冷,百城成交面积持续下行,同比跌幅扩至30%以上,这在历史上实属罕见。

各城市市场加剧分化。具体而言,部分热点城市房价转折,上半年急涨、下半年转跌,部分板块、部分项目价格更是一降再降。即便是广州、深圳、厦门等核心一、二线城市,市场预期同样转折,购房者观望情绪愈加严重。压力城市市场形势愈加严峻,天津、昆明、长春等19城落地“限跌令”。受此影响,房企打折降价常态化,特价房、工抵房等优惠频出。

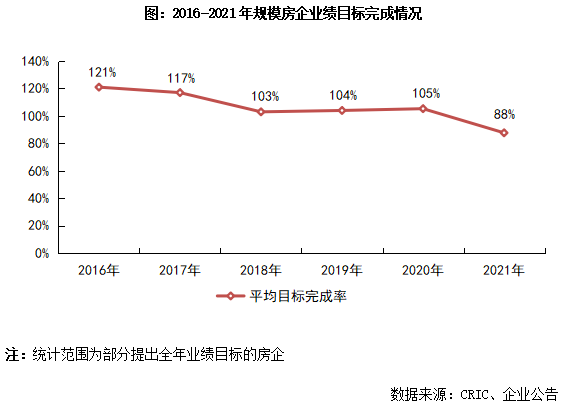

企业层面,2021年规模房企销售增速罕见出现负增长。规模房企整体的目标完成情况也远不及历史同期,平均目标完成率不到90%,明显低于过去三年105%以上的平均水平。在行业去杠杆、市场降温的背景下,不断出现大型房企风险暴露,金融机构对房地产行业的风险偏好明显下降,行业从“控制风险”到“暴露风险”。

展望2022年,企业整体业绩预期将更为保守,仍会有一定规模的房企面临负增长困境。短期内谨慎投资预期难以大幅扭转,投资力度修复仍需要3-6个月。融资方面,行业融资管控趋于常态化,企业偿债压力仍然较大。同时,新常态下规模房企整体经营逻辑将加速向“以销定投”转变,更好地平衡财务杠杆、提升运营管控效率,防范风险、降本增效。

01规模:百强房企全年累计业绩同比降低3.5%

2021年12月,TOP100房企实现销售操盘金额9940.1亿元,单月业绩同比降低35.2%,较11月环比增长32.4%。从累计业绩来看,年内百强房企累计业绩增速持续放缓,截至12月末累计销售操盘金额较2020年同比降低3.5%,规模房企销售增速罕见出现负增长。

全年来看,2021年中国房地产行业的企业整体销售,表现为先扬后抑的走势。一季度,市场购房情绪延续了去年末以来的热度,企业销售规模较去年和2019年同期提升显著。二季度之后企业销售增速持续放缓,特别是下半年市场降温明显,行业百强房企单月业绩增速自7月由正转负以来,延续下跌趋势且降幅不断扩大。

02 门槛:TOP30房企保持规模优势 百强门槛200.3亿元

2021年,百强房企在各梯队销售门槛继续提升的同时,规模增速也呈现一定的分化,行业竞争加剧。其中,行业龙头房企继续稳健增长、保持规模优势,TOP10房企销售操盘金额门槛达到2879.5亿元,同比增幅达19.8%,较2019年增长42%。TOP20和TOP30房企的销售操盘金额门槛也分别同比提升9.2%和2.5%,实现规模稳定提升。

而TOP50房企销售操盘金额门槛则较去年同期同比下降14.9%至570.6亿元,与其他梯队房企出现一定程度的分化。截至12月末TOP100和TOP200房企的销售操盘金额门槛均同比降低至200.3亿元和55.1亿元,规模房企分化加剧。此外,从千亿房企数量来看,2021年全口径千亿房企数量与去年持平,保持在43家。

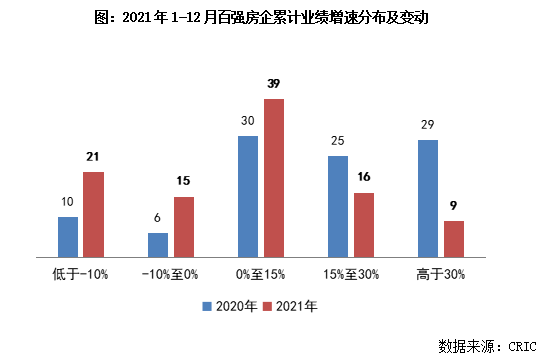

03 企业表现:年内累计业绩负增长的企业数量增加

2021年,百强房企整体表现不及去年同期,年内累计业绩同比降低的企业数量增加。具体来看,截至12月末近4成百强房企累计业绩同比降低,销售规模负增长的企业数量较2020年有明显提升。单月业绩来看,12月逾8成百强房企单月业绩同比降低,其中逾6成房企同比降幅大于30%,20家房企单月业绩同环比双降。

但2021年也有部分规模房企业绩表现相对突出,如绿城、华润、招商、金地、建发、龙光、滨江等年内均实现了较高的累计业绩同比增长。此外,碧桂园今年在三个口径榜单中都继续保持在行业第一的位置。

04 目标:规模房企整体目标完成情况 远不及历史同期

2021年,规模房企整体的目标完成情况远不及历史同期,规模房企平均目标完成率不到90%,明显低于近年105%以上的平均水平。在披露年度业绩目标的部分规模房企中,截至12月末有逾8成房企未完成全年业绩目标。但绿城、华润、金地、滨江等房企仍超额完成全年目标。可见,即使年内规模房企已对业绩增长保持了谨慎预期,并适度调降了销售目标的情况下,但下半年市场大幅降温、企业业绩持续萎缩的影响下,多数企业的业绩压力仍然较大。

05 企业展望:延续谨慎的投资预期 降本增效、防范风险

展望2022年,在“房住不炒”政策主基调以及保障房地产行业有序、健康发展的预期下,政策、融资、信贷等将得到边际改善。企业层面,2022年规模房企整体的业绩预期将更为谨慎,但预计全年仍会有一定规模的房企面临负增长困境。投资方面,短期内谨慎投资预期难以大幅扭转,投资力度修复仍需要3-6个月。融资方面,行业融资管控趋于常态化,短期内企业偿债压力仍然较大。同时,新常态下规模房企整体经营逻辑将加速向“以销定投”转变,更好地平衡财务杠杆、提升运营管控效率,防范风险、降本增效。此外,在当前行业盘整期,回归产品、加强产品力打造、提高产品适销性,也应是企业的关注重点。

规模:业绩预期会更为谨慎,部分企业面临负增长困境

整体来看,近年房地产行业监管不断收紧,企业规模增速自2016年以来持续放缓。特别是2021年下半年至今市场降温明显,项目去化率表现不佳,房企销售去化及回款压力增加。目前,预期的市场底尚未真正到来,短期内房地产市场仍难言乐观,全国商品房销售规模将步入无增长时代。

结合今年规模房企实际的销售目标完成情况来看,2022年企业整体的业绩预期势必也将更为谨慎,会有部分企业业绩目标同比持平或降低。2022年,企业需在保证货量供应的同时,继续积极营销、促进销售去化及现金回笼。但预计全年仍会有一定规模的房企面临负增长困境。

投资:谨慎拿地是主旋律,投资力度修复仍需3-6个月

2021年,22个重点城市采取“双集中”供地对企业投拓带来了前所未有挑战。一年拍三次的固定节奏下,房企投资博弈性增加,短期资金池深度成为企业增储的重要砝码。集中供地叠加房企资金压力增加,导致企业投资及扩张动能降低,投资态度保持审慎,全年百强拿地销售比仅为0.29,创近五年新低。

展望2022年,预计规模房企整体的谨慎投资预期难以大幅扭转。虽然年末政治局会议指出,促进房地产业健康发展和良性循环。但体现在投资复苏上,仍需要一定的传导时间,预计投资力度需要3-6个月的修复期。短期内,企业间分化会持续,行业调整期下市场资源也在向优势企业集聚,投资主力仍将以财务稳健、现金充裕的国企、央企为主。

融资:行业融资管控常态化,短期内企业偿债压力仍然较大

2021年,行业融资政策持续收紧,房企三道红线监管和房地产贷款集中度管理制度常态化。典型规模房企全年融资总量同比下降26%,近五年来首次出现负增长且达到五年内最低水平。四季度企业融资一度降到冰点,融资总量同比减少55%,房企资金压力加剧,违约事件频发。同时,不同企业之间融资规模以及融资成本出现明显分化,国企、央企以及财务稳健的优质房企更具优势。

这样的背景下,年末中央及部委、金融机构等密集发声,向市场释放有关房企融资政策偏正面消息,部分企业融资压力略有缓解。但并不意味着房地产信贷政策转向,而旨在维稳纠偏。预计2022年,整体的融资环境仍以维护企业正常融资需求,促进行业良性循环和健康发展为主。短期内房企融资仍将低位运行,企业整体偿债压力仍然较大,未来房企将更加依赖销售回款和自筹资金。

管控:提升运营管控效率、降本增效,加强产品力打造

新常态下,高杠杆、高负债运营模式无法持续。未来房企经营逻辑将加速向“以销定投”转变,更好地平衡财务杠杆,增强企业自身的抗风险能力,以实现稳健、高质量的发展。整体战略以谨慎经营、防范风险为主,并积极适应新的政策与市场环境。

同时,在目前行业盘整期,部分规模房企集中性地进行组织架构调整,如区域公司合并、事业部整合等。通过战略精简、坚持主业结合精细化管理,“降本增效”向管理要效益,缓解流动性压力、抵御行业寒冬。此外,当前市场背景下,企业更应该回归产品、持续关注产品升级迭代,加强产品力打造、提高产品适销性,在日趋加剧的行业竞争中保持发展优势。

06 市场展望:上、下半年市场强弱转折12月成交止跌回升

2021年12月,房地产市场成交止跌回升,29个重点监测城市商品住宅成交面积环比增长16%,同比跌幅收窄至35%,较2019年同期下降26%。

一线城市成交稳步提升,环比增长6%,同比仍下降30%。其中,上海、广州成交放量,环比涨幅皆超30%,同比跌幅仍在20%附近。北京、深圳成交不增反降,同、环比跌幅都在30%以上。上海市场两极分化,豪宅再现抢购潮,即便部分房源总价突破1亿元,开盘当天同样售罄,核心在于一、二手价格倒挂,买到即赚到。刚需盘去化表现平平,部分项目去化率低于30%。年末广州市场出现翘尾行情,尤其是那些一、二手价格明显倒挂的楼盘,开盘当天均能实现“日光”。

25个二、三线城市成交企稳回升,环比增长19%,同比跌幅收窄至36%。其中,近7成二、三线城市成交止跌回升,长沙、厦门等环比涨幅皆超70%,宁波、天津等成交持续下行,环比跌幅都在20%附近。9成以上二、三线城市成交同比仍下降,3成以上二、三线城市同比腰斩,仅限于成都、济南同比转正。

而从全年市场走势来看,房地产市场强、弱转折。上半年成交显著放量,百城成交面积创同期历史新高,热点三、四线城市房价出现普涨行情。下半年市场持续转冷,百城成交面积持续下行,同比跌幅扩至30%以上,这在历史上实属罕见。

各城市市场加剧分化。具体而言,部分热点城市房价转折,上半年急涨、下半年转跌,部分板块、部分项目价格更是一降再降。即便是广州、深圳、厦门等核心一、二线城市,市场预期同样转折,购房者观望情绪愈加严重。压力城市市场形势愈加严峻,天津、昆明、长春等19城落地“限跌令”。受此影响,房企打折降价常态化,特价房、工抵房等优惠频出。

展望2022年,房地产市场难言乐观,预计全年成交规模或将同比下降5%-10%。受极高基数影响,上半年成交较难摆脱下降通道,同比跌幅或将进一步扩大。下半年成交有望企稳回升,同比跌幅将明显收窄,甚至同比转正。

各城市市场或将持续分化。核心一、二线城市市场仍具韧性,改善性需求依旧坚挺,豪宅市场更将持续火热。弱二、三线城市市场或将持续低迷,市场需求及购买力难免透支,成交或将持续低位运行。